在一起「一級相關」事件引發市場大幅拋售後,8月已註定成為股票和數位資產市場的一個多事之秋。比特幣也未能獨善其身——它創下了本週期中的最大跌幅,這導致短期持有者們紛紛「繳械投降」。

摘要

-

一起「一級相關」事件導致了近期主要資產和股票的大幅下跌。比特幣也未能逃脫厄運——它創下了本週期的最大跌幅。

-

價格下跌導致了BTC現貨價格觸及了51,400美元的投資者活躍價格線,這是投資者心理轉變的重要門檻。

-

同時,槓桿交易也大幅減少,期貨市場的未平倉合約在一天內下降了11%。這可能會導致鏈上指標的進一步異動。

市場大規模拋售

波及全球市場的普遍下跌並不常見,它通常只會發生在全球經濟壓力不堪重負、大規模去槓桿化和地緣政治風險加劇的時候。在8月5日星期一,日圓套利交易的解除導致了市場大規模的去槓桿化,投資者開始大規模拋售股票和數位資產。

比特幣從史上最高點下跌了32%,這是本週期中幅度最大的下跌。

圖一:牛市回檔幅度

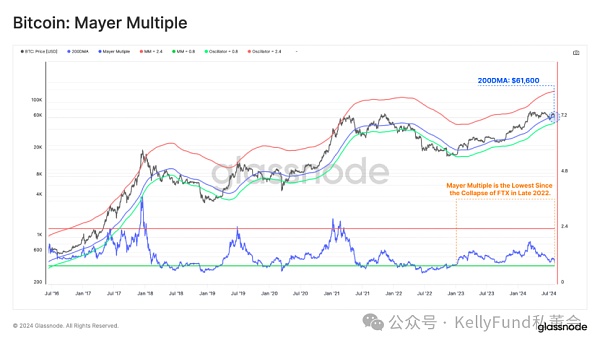

在這裡,我們將用Mayer倍率來評估價格下跌的嚴重程度。它指的是即時價格與200日移動均線之間的比率。交易者和投資者普遍認為它是反應投資者看漲或看跌的關鍵指標。

目前,Mayer倍率為0.88,這是自2022年底FTX崩盤以來的最低值。

圖二:比特幣市場的Mayer倍率

關鍵鏈上價格水平

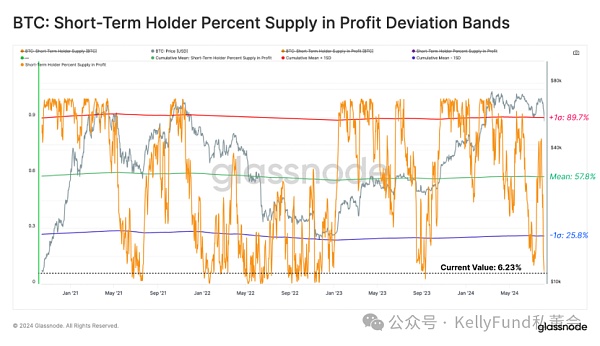

在鏈上的各個相關指標中,我們可以使用短期持有者的成本基礎,以及其在-1標準差區間內移動的情況來評估拋售的嚴重程度。這有助於我們預測新投資者的獲利能力,以及它在價格波動期間是如何變化的。

-

短期持有者成本基礎:64,300 美元

-

短期持有人成本基礎-1標準差:49,600 美元

當現貨價格跌至-1標準差區間的時間裡,共計5139個交易日中,只有364個(7.1%)交易日的偏差低於定價水平,這凸顯了市場下跌是何等劇烈。

圖三:短期持有者行為分析

我們也可以透過短期持有者MVRV來評估市場,它衡量了新投資者群體的未實現利潤或損失的規模。

目前,短期持有者可以說是血虧——他們蒙受了自FTX崩盤以來最大的未實現損失。近期下跌令他們遭遇了嚴重的財務危機。

圖四:短期持有者MVRV

如果我們查看短期持有者的獲利供應百分比,我們可以看到,只有7%的供應處於獲利狀態,這與2023年8月拋售潮中的情況類似。

這項指標也較之它的長期平均值低-1個標準差以上,這同樣顯示新入局的投資者在近期焦頭爛額。

圖五:短期持有者供應獲利百分比區間

真實市場平均值(45,900美元)和活躍投資者價格(51,200美元)都是衡量當前週期內活躍投資者的平均成本基礎的重要指標。值得注意的是,這些指標並未將那些已遺失,或是處於長期休眠狀態的比特幣計算在內。

現貨價格相對於這兩個關鍵定價水準的高低至關重要,它一直被視為區分宏觀牛市和熊市的分水嶺。

-

活躍投資者價格:51,200美元

-

真實市場平均數:45,900美元

目前,市場在活躍投資者價格附近找到了支撐位,這表明有投資者在其長期成本基礎附近抄了一波底。但未來,如果市場持續跌破這兩個定價區域,那麼市場上大部分的比特幣資產會轉盈為虧。若是如此,則我們可能需要重新評估目前的牛市結構。

圖六:市場真實均值與投資者活躍價格

已實現損失大幅飆升

在上一節中,我們評估了當價格跌到何種地步時,投資者將承受較大的財務壓力。而接下來,我們將分析近期其鎖定的損失規模,並藉此一窺投資人的反應。

這次拋售引發了投資者的恐慌,市場參與者鎖定的實際損失約為13.8億美元。以美元為計價單位來算,從損失金額的角度進行評估的話,這是歷史上的第13大的事件。

圖七:已調整實體的已實現損失

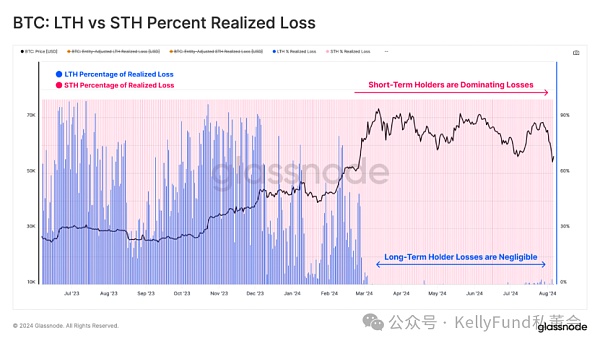

我們分別分析長期和短期持有者所蒙受的損失,來看看在這次大跌中,究竟是誰更慘。令人震驚的是,高達97%的損失都來自短期持有者。

因此,我們將重點放在短期持有者群體,將其作為未來損失分析的核心目標群體。

圖八:長期持有者和短期持有者的已實現損失

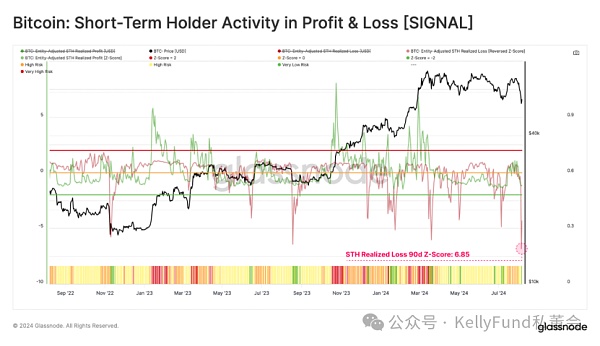

我們注意到,短期持有者的實際損失的Z值變動一度高達6.85個標準差——在歷史上只有32個交易日曾經超出這一水平。這凸顯了這次拋售的可怕程度空前。

圖九:短期持有者的損益交易決策

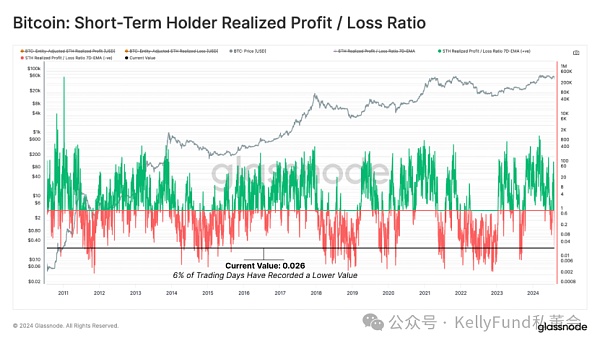

這種情緒在短期持有者的已實現盈虧比中體現得淋漓盡致,該比率已跌入歷史谷值——在歷史上,只有6%的交易日里,該指標的水平較當前更低。

這表明短期持有者已經陷入恐慌,因為在當前,比特幣的現貨價格已經遠低於其購買成本。

圖十:短期持有者已達到盈虧比

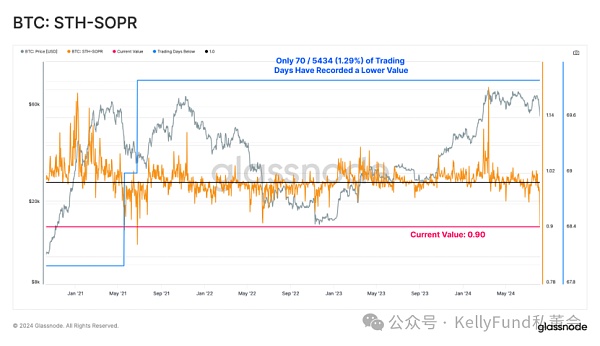

短期持有者SOPR也跌到了驚人的低點,因為新投資者平均損失達到了10%——歷史上只有70個交易日的SOPR指標比當前還要低。

圖十一:短期持有者SOPR

衍生性商品交易被掃地出門

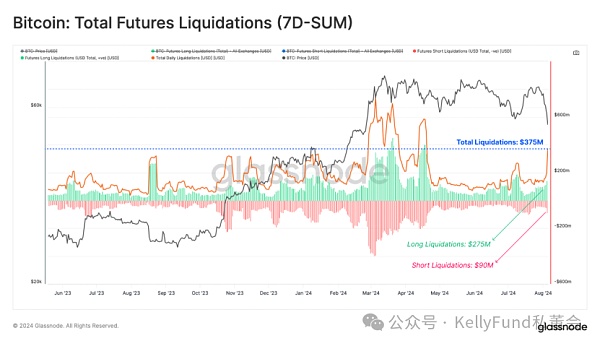

在衍生性商品市場,大量多頭部位被強制平倉,共計有總價值2.75億美元的多頭合約被清算。此外,被清算的空頭部位也高達9,000萬美元,即總清算額達3.65億美元。這顯示有大量開高槓桿的投機者被市場掃地出門。

圖十二:期貨市場中被強制平倉的合約總量

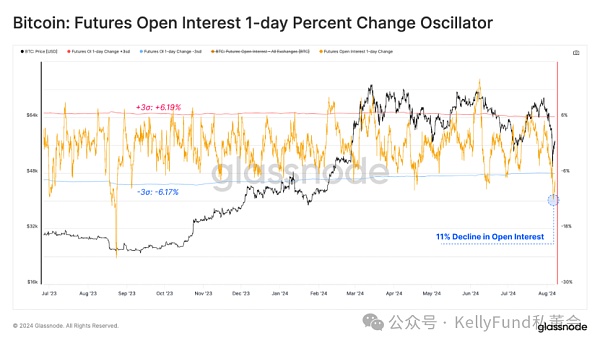

這波強制平倉導致期貨市場的未平倉合約總量下降了-3個標準差,相當於市場一天內蒸發了-11%。這可能意味著整個期貨市場將經歷徹底的洗牌,而在未來幾週的市場復甦過程中,當前的現貨和鏈上資料走勢將至關重要。

圖十三:期貨市場未平倉合約一日百分比變化

總結

在「一級相關」事件引發了市場大規模拋售後,8月已成為股票和數位資產市場的一個多事之秋。比特幣從週期最高點下跌了32%,這一幅度創下了歷史新高,並引發了短期持有者的大規模崩潰和恐慌。

屋漏偏逢連夜雨,期貨市場中,共計有超過3.65億美元的合約被強行平倉,未平倉合約量下降了3個標準差。這導致了槓桿交易的大幅減少,並為鏈上和現貨市場復甦鋪平了道路。而這幾週,它們的走勢將舉足輕重。

文章來源:https://insights.glassnode.com

原文作者:UkuriaOC, CryptoVizArt, Glassnode

原文連結:https://insights.glassnode.com/the-week-onchain-week-32-2024/