背景

相信大多數加密用戶都會同意,這輪牛市山寨季的狂歡還沒到來,整體市場並未有明顯主流敘事,唯有迷因幣爆發成長。雖說漲勢兇猛,因沒有基本面支撐,在大盤行情不穩時容易使投資人信心不足恐慌拋售,回調下跌時也更加暴力。在如此高波動的狀況下,真正能賺錢的又有多少人呢?

身為一般散戶,除了投資主流幣種之外,有沒有收益更高,但更穩健的方式參與市場? WOO X Research 將帶大家深入了解JLP。

JLP 自今年以來上漲83%,超越比特幣的45%,且在圖中可以明顯看出走勢穩健,就算下跌也不至於回條太多,一路向上。

那麼JLP 是什麼呢?他又是如何維持幣價穩定成長?這樣的漲幅能夠持續多久?

JLP 是什麼?

要了解JLP,必須先知道Jupiter。 Jupiter 是一個基於Solana 的Dex 交易聚合器,除了現貨交易,它還提供了其他產品以及服務:在產品部分包含去中心化永續合約、LaunchPad,在服務端針對不同類型用戶提供不同功能,例如:美元成本平均(DCA)、限價單等。

而JLP 就是Jupiter Perp 的流動性資產,它由SOL、ETH、WBTC、USDT 以及USDC 所組成,也代表目前Jupiter Perp 僅支援ETH、BTC 以及SOL 的合約交易。

截止前JLP 鎖定總價值約6 億7,600 萬美元(上限7億),當中SOL 目標權重最高,佔比44%,ETH 佔10%,WBTC 11%,USDC 26%,USDT 9%。

由於今年SOL 的好表現,也讓JLP 因此受惠,但JLP 真的就是一個幣圈藍籌ETF 那麼簡單?

運作機制

JLP 不只是藍籌幣種的ETF,更是Jupiter Perp 用戶的對手盤,意思是:只要交易者賺錢,JLP 就賠錢,若交易者賠錢,JLP 就賺錢,其運作原理類似於GMX 的GLP,該模式能持續運作的關鍵在於:長期而言交易者賠錢機率高,做流動性提供者(LP)相當於成為莊家,長期穩定獲利機率高。

此外JLP 的價值也來自用戶進行操作時的費用,當交易者開設槓桿部位時,他們會從JLP 池中藉出代幣,流動性提供者,也就是JLP 持有者會從這些槓桿交易活動中賺取費用,包含借款費用和交易手續費(0.06%)。作為JLP 持有者,將獲得合約交易交易所產生的費用的75%。這筆資金直接再投資於JLP,提高了JLP的價格,促進持續複利。依照平台收入,當前APY 為106%

JLP 的價值來自於:

- SOL、ETH、WBTC、USDC、USDT 指數基金。

- 交易者的獲利與虧損

- 池子開倉費、平倉費、價格影響、借貸費、交易費等產生的費用的75%

實際如何運作?

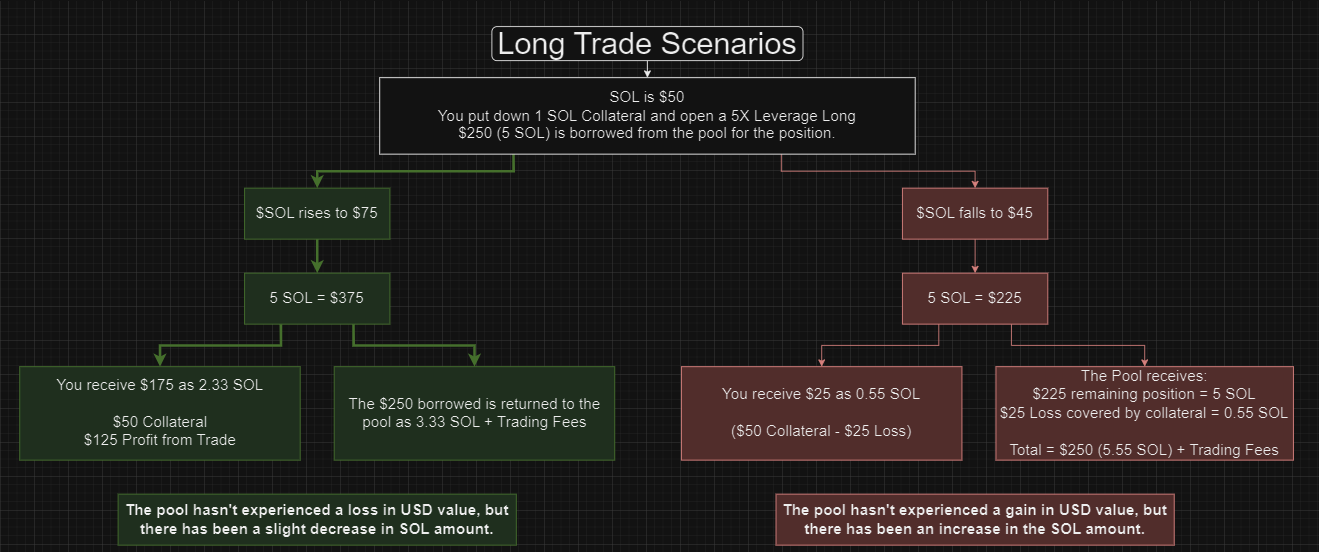

假設現在使用者以50 美元的價格購買1 SOL 作為抵押品,並以5 倍槓桿借入250 美元(即5 SOL)進行多頭交易。

- 情境一:SOL 價格上升至75 美元,5 SOL 現在價值375 美元。

用戶歸還借來的250 美元(約3.33 SOL),並支付交易費用(0.06%),用戶剩下2.33 SOL(約175 美元),其中1 SOL 是你的抵押品,另外1.33 SOL 是利潤。

- 情境二:SOL 價格下跌至45 美元:

你的5 SOL 現在值225 美元,得到0.55 SOL(約25 美元),剩餘的3.33 SOL 歸還給流動性池,並支付交易費用,用戶的抵押品減少,並承擔了25 美元的損失。

簡而言之,JLP 賺取交易者虧損與合約交易產生費用的75%,因此要判斷JLP 能不能持續成長,除了內涵資產價值的走勢以外,必需關注該平台交易者的營利情形與交易量。

漲幅能夠持續?

如前文所述,重點關注:平台交易者獲利情形、平台交易量。

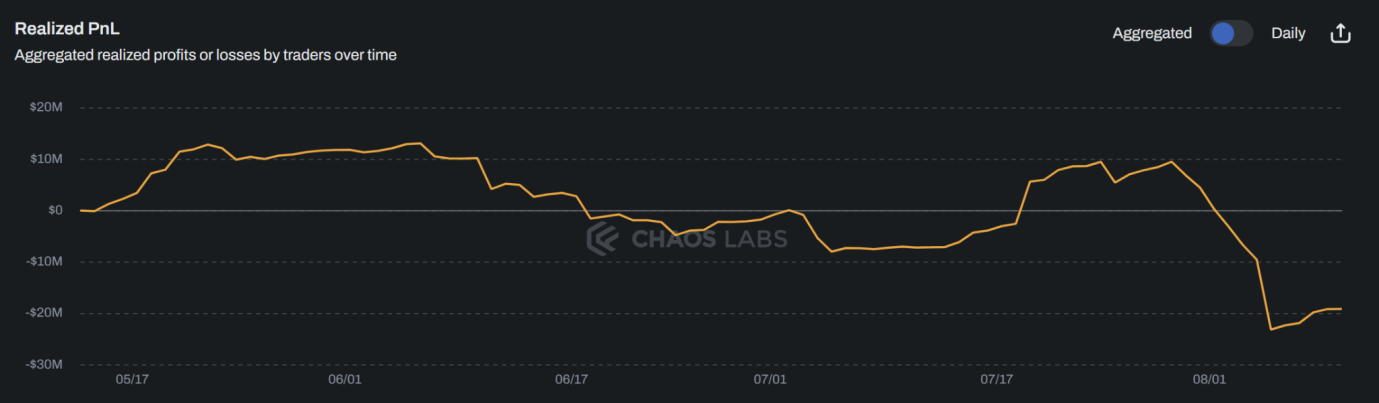

- 平台交易者獲利情形:根據Chaos Labs 數據顯示,過去90 天交易者累計已實現盈虧,為虧損超過2,000 萬美元,在前期交易者們大多仍處於獲利情形,而隨著時間增加,虧損幅度也越大,在8/5 極端行情來臨之時,更是損失慘重。

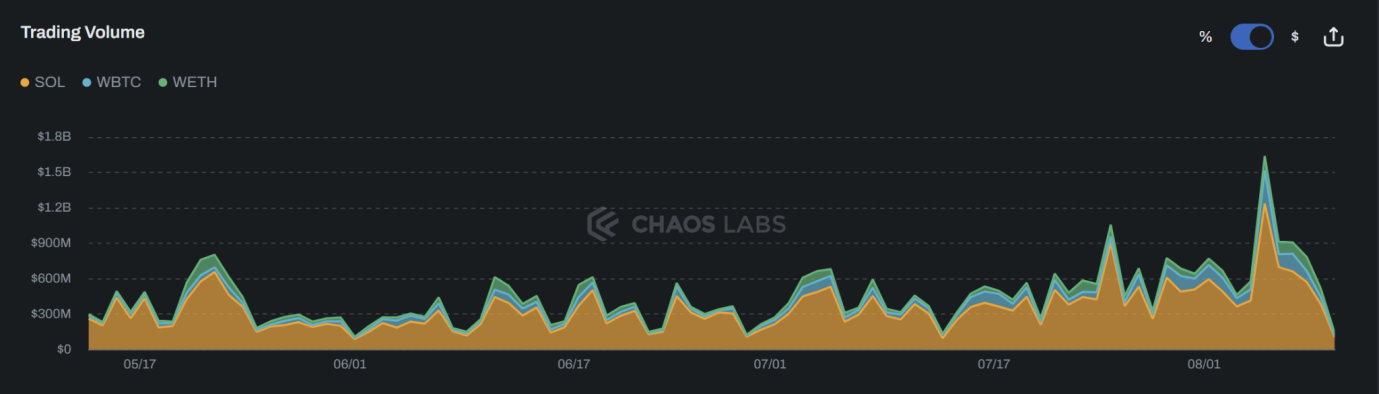

- 平台交易量:維持穩定,無顯著成長。每日交易量主要集中在2 ~ 9 億美元之間,在8/5 達到16 億。 SOL 在整個期間內佔比最高。相較之下,WBTC 和WETH 的交易量佔比明顯較小,且變化相對穩定,沒有像SOL 那樣顯著波動。

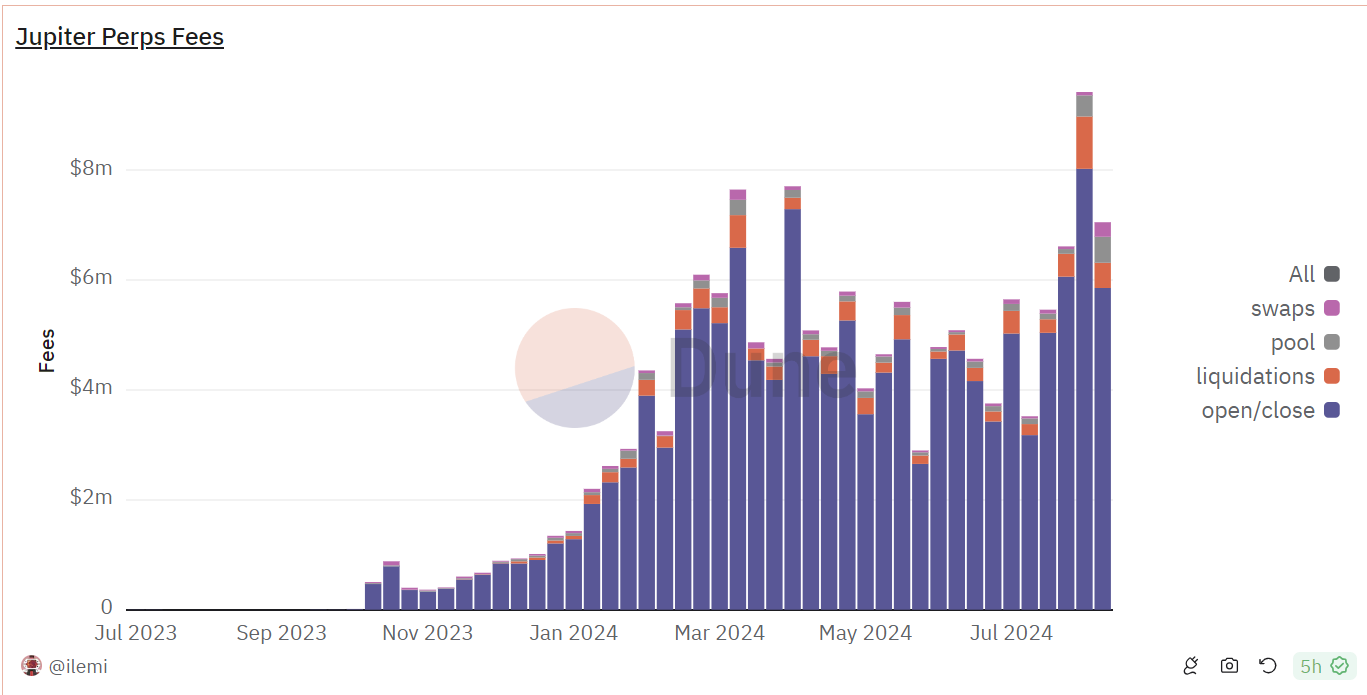

- 平台收益情形:此數據以周為單位,紀錄了Jupiter Perp 自開啟以來的收益情形,可以明顯看出整體收益持續增長,近半年單週收益約落在600 萬美元,在7/29 當週更是創下942 萬的歷史紀錄(因8/5 市場暴跌)。費用結構以開倉/平倉手續費為大宗,接下來則是清算費用,接下來則是流動池以及兌幣費用。

綜上所述,考慮到平台交易者的虧損情況、穩定的交易量,以及不斷增長的收益,JLP 的價格預計將持續上漲。

橫向對比GLP、HLP

JLP 並不是第一個做為Perp Dex 交易者對手盤的代幣基金,這個概念由GMX 發明,對手盤代幣為GLP(V1),捨棄傳統訂單簿形式,讓使用者可以享受零滑點的交易體驗。

而HLP 則是Hyperliquid 的代幣基金,Hyperliquid 也是Perp Dex,TVL 為全網第三名(第一名Jupiter,第二名GMX)

以下為JLP、GLP、HLP 比較:

日本LP GLP(V1)、GM(V2) 高級LP 鎖倉量6 億4,200 萬美元V1+V2 6 億6,610 萬美元2 億1,400 萬美元組成成分&比例太陽:44%

以太坊:10%

沃比特幣:11%

USDC:26%

泰達幣:9%

GLP(V1 ARB),目前無權重,以下為使用率

以太坊:10.97%

沃比特幣:16.92%

連結:15.4%

單一性:16.59%

USDC:4.69%

GM(V2),支援19 種幣種

美元兌美元100%

運作機制為存入USDC,即變成HLP,充當Hyperliquid 上所有支援幣種的對手盤,上幣項目繁多(130),當前APY 為35%

24小時交易量9 億8700 萬美元2 億4600 萬美元(V1+V2) 7 億4800 萬美元7天交易者PnL 情形虧損1249 萬美元虧損200 萬美元虧損168 萬美元(由HLP PnL 增加168 萬得來) 30 天價格走勢+11% GLP -2.2%;GM 無價格+19%

目前Jupiter Perp Dex 為三者當中交易量最大、交易者虧損最多之平台,JLP 在這三種當中也是較為穩健的選擇。