作者:馬蒂亞斯·安德拉德來源:Coin Metrics 翻譯:善歐巴,金色財經

關鍵要點:

-

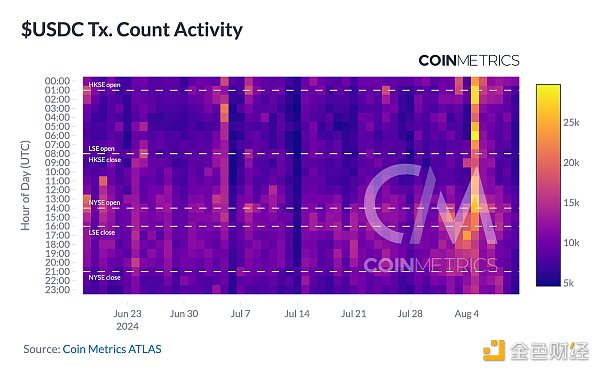

在崩盤期間,以太坊區塊鏈保持了一致的交易活動,其中USDC 交易活動在此期間增加到近30K txs/小時。

-

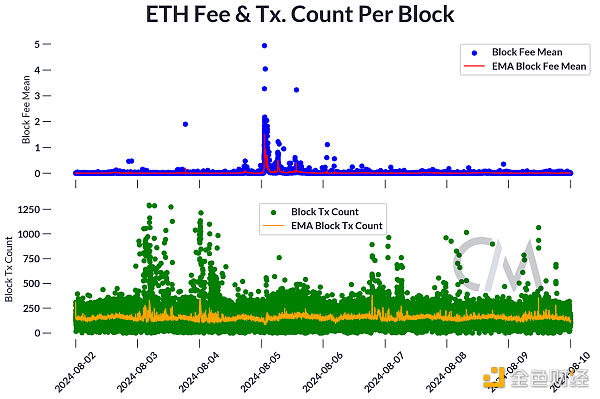

然而,由於所有這些活動,gas 費用飆升至每區塊超過5 ETH,但網路仍然正常運轉,允許以更高的成本進行交易。

-

以太坊期貨未平倉合約減少41 億美元,這為市場情緒和未來價格走勢提供了洞察,特別是對於依賴ETH 套利交易盈利能力的交易者或USDe 等資產而言。

介紹

加密貨幣市場最近的崩盤再次引起了人們對加密生態系統穩定性和彈性的關注。在本文中我們評估了崩盤期間和崩盤後加密領域內各種元素的表現,並將其與傳統金融市場進行了比較。我們將重點放在兩個關鍵領域:去中心化系統的穩健性和加密生態系統內合成金融產品的穩定性。

許可融資的風險

在最近的市場崩盤中,以以太坊為例的加密貨幣無許可系統與傳統金融市場形成了鮮明對比。以太坊區塊鏈全天候運行,可實現不間斷交易,而傳統市場的交易時間有限。然而,雖然有足夠積極性的交易者能夠自由互動,但代價是支付gas 費用;類似地,或類似於傳統市場的滑點。

來源:Coin Metrics 穩定幣儀表板

如上圖所示,USDC 的交易活動表明,以太坊網路在整個崩潰期間都保持了一致的活動,沒有出現任何錯誤。用戶可以繼續交易,儘管由於網路擁堵加劇,費用會更高。這種可訪問性與許多傳統金融經紀商形成了鮮明對比,他們在同一時期報告了停機和維護問題。

來源:Coin Metrics Network Data Pro

如上圖所示,在崩盤期間,以太坊的gas 費用大幅上漲,單一區塊的gas 費用上漲超過5 ETH。雖然交易成本大幅增加,但需要注意的是,費用上漲是暫時的,最重要的是,網路仍然正常運轉,如果用戶願意支付更高的費用,他們就可以執行交易。

鏈上收益率原語

隨著各種加密金融產品的成熟,市場參與者已經開發出新的創新方式來為鏈上投資者創造收益。與可能依賴鏈下抵押品或中心化機制來維持掛鉤的傳統穩定幣不同,Ethena 的USDe 主要由鏈上資產和協議支持(儘管仍與CEX 交互)。

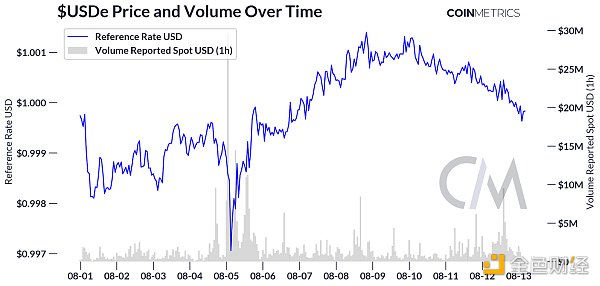

USDe 是Ethena 在以太坊區塊鏈上創建的合成穩定幣產品。與由法定貨幣儲備支持的傳統穩定幣不同,USDe 依靠不同的方法來維持與美元的掛鉤。 USDe 依靠質押ETH 和做空永續期貨來產生美元中性投資組合的收益,從而創建了一種“合成美元債券”,它跟踪美元,同時提供至少部分原生於以太坊區塊鏈的收益。我們可以在下圖中看到USDe 在8 月最後幾天的價格活動,注意到市場將掛鉤匯率保持在1 美元面值的0.3% 以內。

來源:Coin Metrics 市場數據

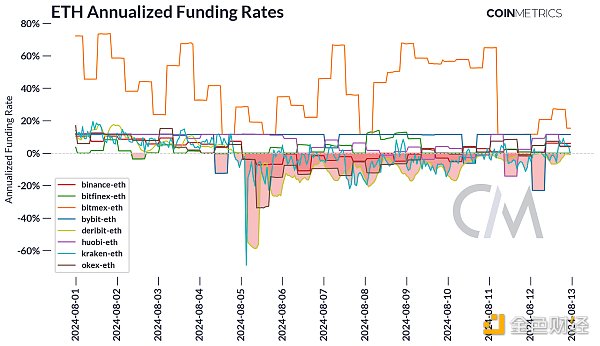

關於USDe 的主要擔憂之一是其對中心化控制的依賴以及由此帶來的潛在脆弱性,尤其是持續的正融資利率要求,這對於其與美元掛鉤的可持續性至關重要。然而,在週末的市場調整中,大多數ETH 期貨市場的年化融資利率都為負值,儘管到8 月13 日,除少數例外,大多數市場的融資利率都為負值。

來源:Coin Metrics 市場數據

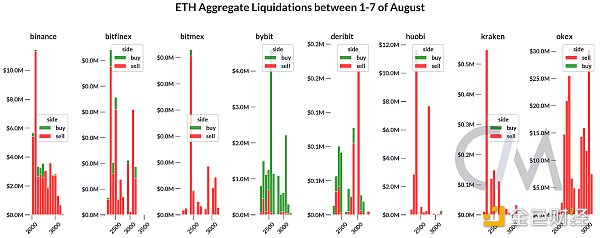

如下圖所示,市場參與者在崩盤期間減少了對ETH 的多頭敞口,或被清算。這些槓桿多頭部位的強制清算導致未平倉合約進一步下降,因為未平倉期貨合約被大量平倉。這種價格下跌、追加保證金和清算的自我強化循環可能會加劇市場的拋售。精明的投資者可以利用密切監測市場清算來了解市場特徵,了解推動數位資產價格變動的潛在動態,並相應地調整交易策略。

來源:Coin Metrics 市場數據

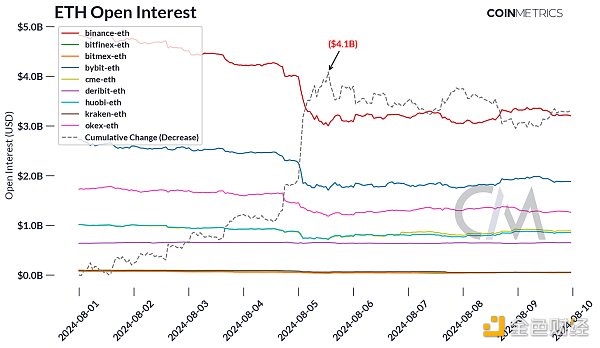

持倉量的減少通常伴隨著或伴隨著標的資產價格大幅波動或拋售,因為交易者變得更加厭惡風險並平倉槓桿頭寸。持倉量的減少可以洞悉整體市場情緒和未來價格走勢的可能性。在下圖中,我們可以看到,以灰色虛線衡量的持倉量減少了約41 億美元。

來源:Coin Metrics 市場數據

透過分析未平倉合約的變化以及ETH 的價格走勢,人們可以更好地了解以太坊期貨市場的動態和情緒,從而為交易策略和風險管理決策提供資訊。

結論

最近的加密市場崩盤為了解加密生態系統的優勢和劣勢提供了寶貴的經驗。雖然無許可系統在可訪問性和功能性方面表現出了非凡的彈性,但它們也面臨著壓力下交易成本高昂等挑戰。像USDE 這樣的合成產品展現了令人印象深刻的穩定性,凸顯了精心設計的DeFi 工具的潛力,同時也凸顯了在考慮未來穩定性時追蹤基礎投資組合表現的重要性。透過利用區塊鏈生態系統中固有的收益,這些創新的金融產品為傳統的收益產生工具提供了引人注目的替代方案。