「孫割」效應還在發酵,WBTC深陷輿論危機。

8月9日,WBTC託管機構BitGo官宣與香港企業BiT Global的合資企業,併計劃將WBTC的BTC管理地址遷移至合資企業多簽,表面上本是一件普通的企業級合資戰略,卻在市場上引起軒然大波。

原因不為其他,而是孫宇晨的加入。據悉,BiT Global與孫宇晨以及Tron生態關聯甚是緊密,流言稱BiT Global背後正是孫宇晨實控。儘管後續孫宇晨以及BitGo出面進行了回應,聲稱並不會對WBTC有任何的操縱影響,但結果收效甚微。

作為以太坊Defi生態中的奠基幣種,WBTC作用不言而喻,劣跡斑斑的「孫割」與其相關聯,更是讓用戶的心惴惴不安。到目前,WBTC主要承兌商均已用腳跟票,撤退意義顯著,而WBTC的後續,情況仍難明朗。

在聊事件之前,先介紹WBTC。

眾所周知,區塊鏈是一個全然封閉的帳本系統,鏈上生態高度根植於系統內部,對於系統外部的鏈接,均需要額外的技術手段與途徑,例如若要獲取外界數據,則需要預言機等中間件進行輔助對接。

問題是,現有的鏈上應用主要以加密貨幣為核心,加密貨幣跨鏈交易是客觀存在的現實需求,在此其中,又尤其以主流貨幣最為緊要,但封閉生態內很難實現直接的資產流動,比特幣與以太坊如何進行鏈上交易與抵押?

把問題稍微簡化,若在傳統金融中用人民幣兌換美元,可能會直接前往銀行或其他中間點兌換,區塊鏈也可採取類似手段,但由於不具備實體且存在網絡結構差異,其需要發布另一鏈上可贖回憑證作為兌換的替代品。針對此問題,哈希鎖定、中繼人網路等多種手段應運而生,也進一步催生了所謂的錨定貨幣。

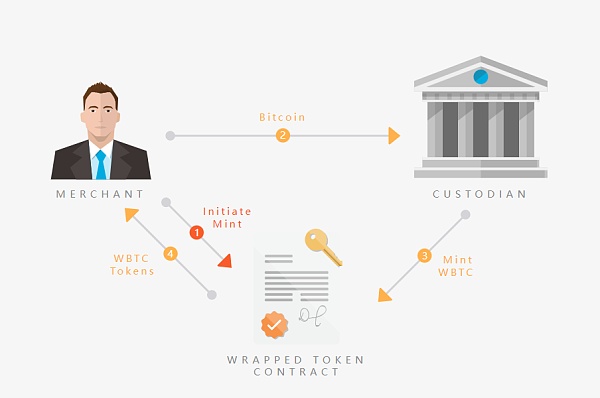

錨定貨幣是指透過某種技術方法將鏈上的某種數位資產映射到另一鏈上,透過這個映射,用戶可以實現加密貨幣的跨鏈交易活動,盤活幣種流動性。 WBTC就是比特幣的錨定貨幣之一,全稱為Wrapped Bitcoin,它是一種在以太坊網路上發行的1比1掛鉤BTC的ER20代幣,由Kyber, Republic Protocol和BitGo共同發起。

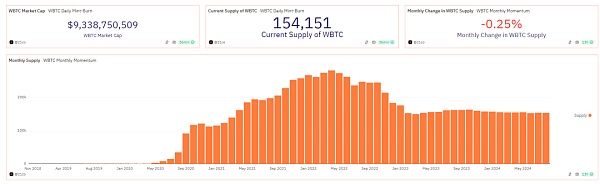

2017年被提出,2019年投入使用,WBTC幾乎見證了整個Defi summer的崛起,也迅速發展成為了以太坊上第一大錨定比特幣。目前WBTC已支援Ethereum、Base 、Kave、Osmosis、Tron等多個網絡,其中以太坊主網鑄造佔比高達99.8%,已鑄造154151枚WBTC,約為93.3億美元,佔比特幣總市值的0.78%。而根據Dune的數據顯示,在8月12日,目前超41%的WBTC 用於借貸生態,其中最大的承兌商為MakerDAO,其他近32%的用於直接交易。

既然主要作用為借貸生態,自然就會存在連鎖反應。這也是這次WBTC被市場高度關注的原因,至於為何對於託管方如此嚴格,運作機制則可看出端倪。 WBTC借鑒了傳統銀行系統中的二層運營體系,託管方類似於發行方,主要根據其獲取的比特幣數量進行WBTC的發行與銷毀,承兌商則是運營方,直接面向用戶,為用戶提供獲取和兌換WBTC的承兌服務。

可以看出,託管方是WBTC的核心掌控方,市場需要確保託管方不會作惡導致幣種濫發或短缺,而目前WBTC的唯一託管方,正是BitGo。 2013年成立的BitGo,是加密世界中經歷過牛熊的老牌機構,市場對其信任度已然成型,WBTC可以運作接近7年,就是最為直觀的證據。

但BitGo雖然值得相信,即將入場的孫宇晨,口碑就沒那麼好看了,雖然已佔據世俗成功制高點,也是華人Web3創業種的佼佼者,但在18年高位拋售60億枚TRX單日套現3億美元的一戰成名以及接連不斷的炒作手段下,其給市場留下了底線低的觀感,圈子裡甚至有人用“窮的只剩錢”對他進行形容,可看出圈內又愛又恨的態度。這樣一位人士,可能將要掌握至關重要的WBTC,圍繞控制權的恐慌難免加速蔓延。

刨除孫宇晨本人不談,BitGo與BiT Global將成立合資企業,無疑意味著WBTC額外增加了託管服務商,自然要經過謹慎的驗證。但深扒BiT Global ,除了流傳的BitGo、孫宇晨和Tron生態系統之間的戰略合作夥伴關係,卻只是一家很新的企業。從登記資料來看,總部位於香港的BiT Global在2023年8月9日成立,成立不過1年時間,並無突出優勢,而其最大賣點代表合規與專業的資質「TCSP(信託或公司服務提供者)”,根據官網披露的消息,這一2018年推出的牌照,截至24年8月20日,已有6852個持牌者,含金量也難以服眾。

BODL基金創辦人劉峰甚至提出猜想,對BitGo在23年8月被雪中送炭的1億美元融資事件進行了回溯。彼時BITGO並未公佈投資人,僅有消息傳出含亞洲投資者,而就在這個時間,BiT Global也恰到好處的成立,讓人不禁起疑本起合資是否早有預謀。當然,目前並無對於該猜測的實質證據。

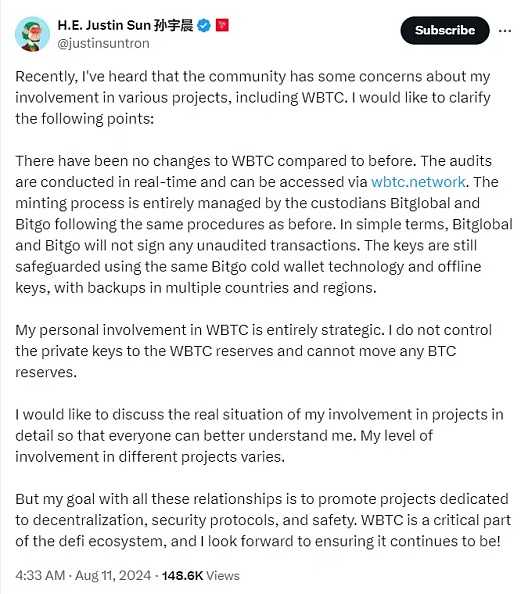

針對市場的猜測,孫宇晨和BitGo也連番上場進行了澄清。孫宇晨推推稱,個人參與WBTC完全是戰略考慮,不會控制WBTC私鑰,也不能對BTC的儲備進行任何操作,只為推動專案的安全與去中心化發展。

BitGo的執行長Mike Belshe則淡化了孫宇晨的參與,強調BitGo的安全性,「BiT Global有一個專門的團隊管理多個客戶帳戶,他們有責任確保安全保管。他們不能將資金借出,不能隨意把資金給Justin Sun(孫宇晨)、我或其他任何人,否則就會違反法律並面臨入獄的風險。可能會遭遇監理問題。

但在此脈絡下,市場用腳跟票已然明顯,反應最強烈的就是一線的承兌商。

早在BitGo公告出具時,MakerDAO就第一時間發起了「減少WBTC擔保品規模」提案,要求核心金庫中WBC相關擔保額降至0,在SparkLend中禁止借入WBTC,將WBTC 的貸款抵押率從74 %降至0%,該提案目前已通過。而截至8月9日, Wintermute累計轉移至交易所的WBTC數量已達5,860.67枚,總價值高達3.48億美元。承兌商的流失意味著直接面向用戶的連接埠減少,WBTC後續前景似乎難言光明。

或許有人會問,既然中心化的錨定比特幣如此不可控,那為何不考慮引入去中心化進行管理?

實際上,早在WBTC之前,去中心化的BTC錨定幣賽道就已同步開始探索,然而去中心化的弊端暴露也非常明顯,一是連鎖效應顯著,因而在市場波動劇烈時很難維持穩定,二是高度依賴機制設計與社群治理,導致安全度缺失且難以管理。

例如Synthetix 推出的sBTC,由於Synthetix完全廢除以太坊上的非USD現貨合成資產,合成資產均以SNX 代幣的形式由抵押物擔保,最終限制了sBTC的推廣,直到目前,披露日交易量僅在28萬美元左右。而曾經與WBTC齊名的renBTC,更是因陷入FTX醜聞漩渦中宣告暫停。

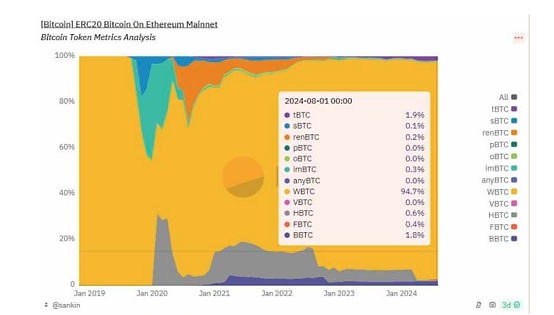

儘管如此,縱觀這條賽道,參與者也不以少論,Dune數據顯示,目前以太坊鏈上的託管BTC還包括HBTC、imBTC、tBTC等在內的多種方案,但發展都僅能稱為差強人意,多是切入某一具體細分賽道需求,而非劍指規模性應用。

伴隨WBTC信譽的流失,賽道其他幣種自然而然會獲得流量溢出,tBTC也因此在近日獲得了部分討論。相較於其他錨定幣種,tBTC營運時間較長,已有4年的發行經歷,超過1萬個BTC橋接,且具備鏈上即時的資金證明。 Dune 數據顯示,tBTC 持有者人數為1269,約佔以太坊上BTC份額的2.1% ,持有tBTC 的頭部合約包括Mezo、Wormhole、Curve等。但可惜的是,從市值而言,tBTC僅有3,344枚,相較於WBTC的超過10萬枚,量級不可同日而語。

不得不承認的是,從市場而言,通用性大規模的BTC錨定幣,仍只有WBTC這一個,護城河看似不長,卻在生態縱深度方向表現突出,短時間內難以尋找合適的替代品。但長期來看,相較於高度集中的託管方式,去中心化的資產也必然存在份額,圍繞此賽道的創新競爭將日益激烈。

另一方面,錨定BTC的核心用途僅在於最大可能利用資產流動性,除了外部流動性的引入,內部流動性的盤活也極為重要,這也是當前比特幣L2蓬勃發展的原因之一。在Bitgo的爭議舉動之後,美國加密貨幣交易所Coinbase暗示將會推出一款名為「cbBTC」的新產品,將在比特幣L2運作以推動比特幣原生DeFi的應用,市場推測此為另一合成錨定幣。

相當有趣的是,儘管承兌商與用戶接連出手WBTC,但已有神秘大戶出手掃貨,根據Lookonchain的數據,8月19日,一個未知的鯨魚地址搶購了超過347個WBTC,錢包總計WBTC數量為1953個,總價值為1.18億美元,平均價格為58853美元。此舉是後續前景的看好,還是有其他想法,就不得而知了。