作者:insights4vc

翻譯:白話區塊鏈

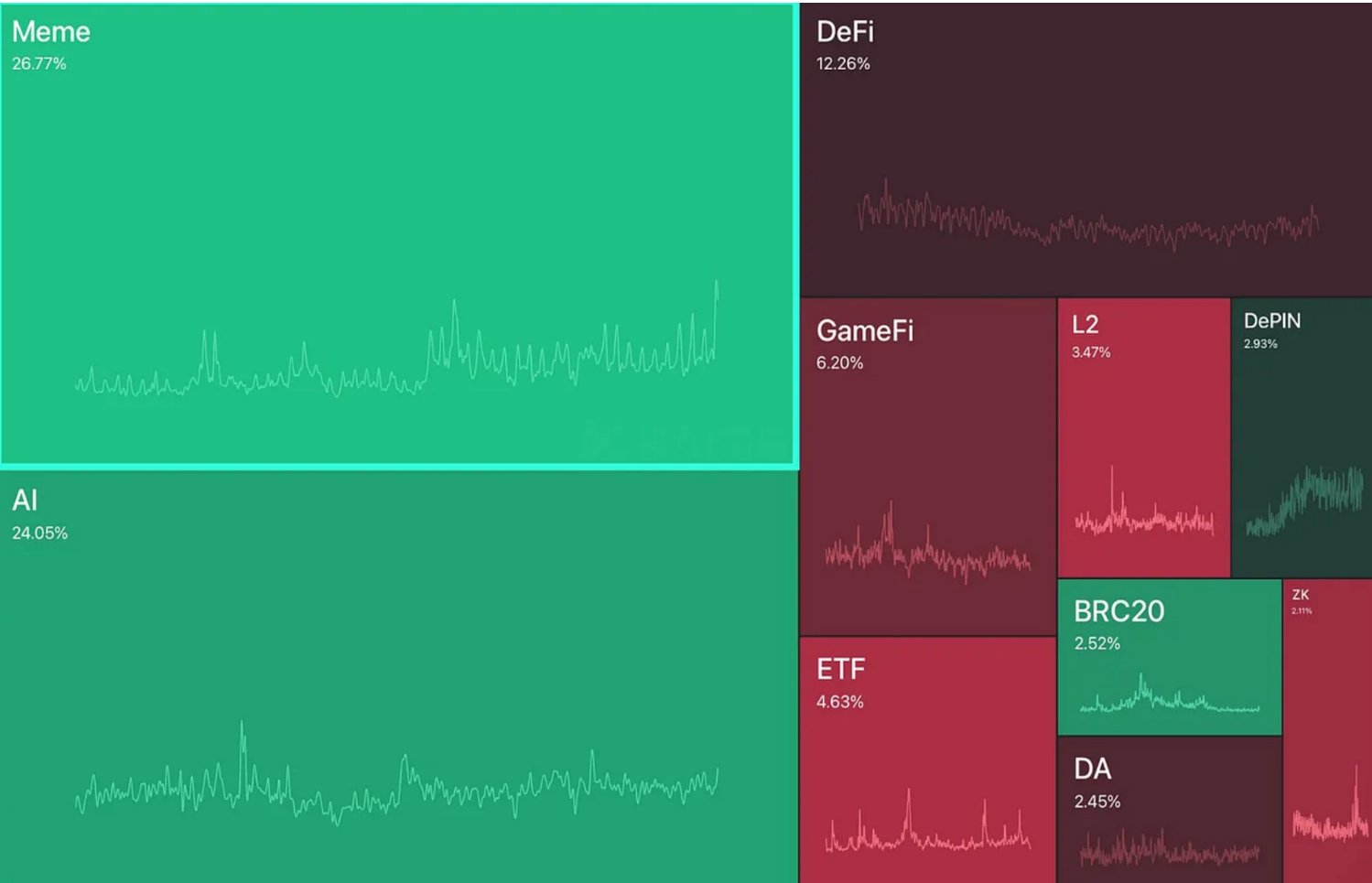

在今天的新聞簡報中,我們將介紹截至2024 年8 月中旬的去中心化金融(DeFi)格局,主要關注各個DeFi 分支的鏈上數據。正如下面的Kaito 心智圖所示,Web3 領域目前主要由迷因幣和AI 相關項目主導,而DeFi 還處於落後狀態。

心智佔有率(資料來源:www.kaito.ai)

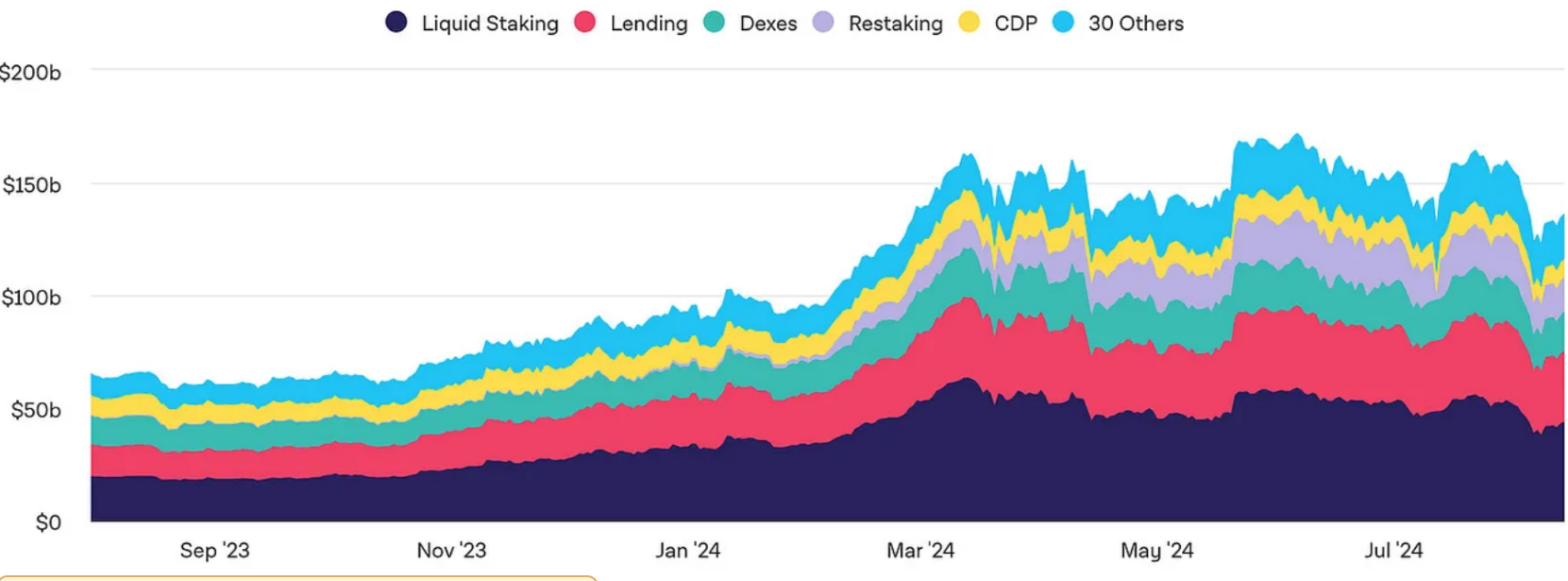

1.總鎖倉價值(TVL)

總鎖倉價值(TVL) 是一種用於評估DeFi專案採用規模的指標,透過計算鎖定在相應智能合約中的所有資產的總價值(美元)來衡量。截至8 月中旬,鎖倉價值最高的類別是流動質押,達到437 億美元,其次是藉代,為315 億美元,去中心化交易平台(DEX) 則為173 億美元。

按類別劃分的鎖倉價值

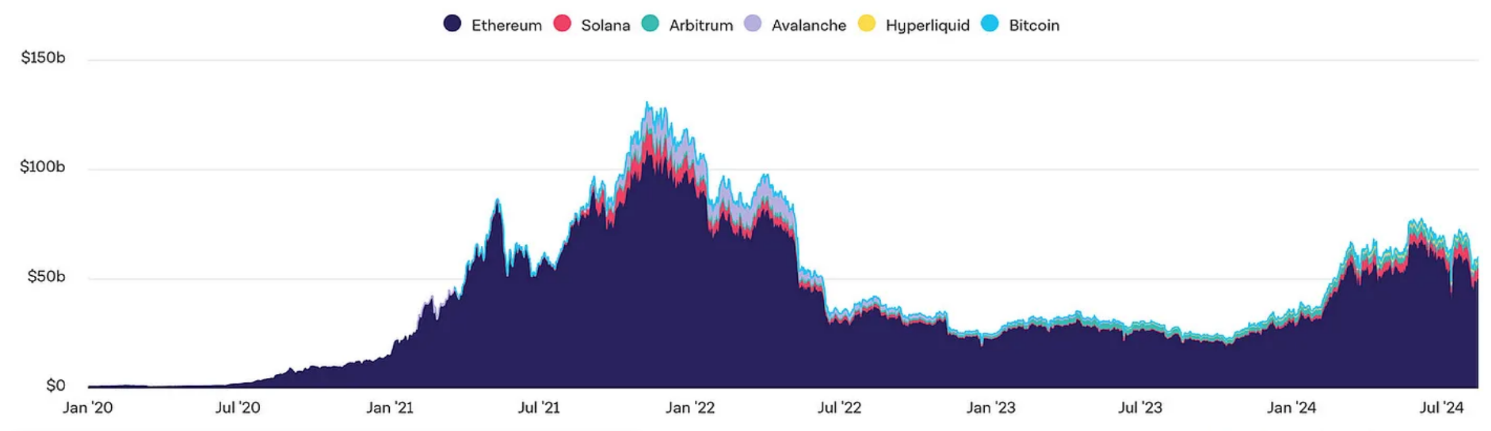

以太坊仍然是鎖倉價值最高的區塊鏈,超過500 億美元,而Solana 則接近50 億美元。儘管與2023 年相比整體趨勢仍在上升,但自6 月初以來,鎖倉價值從超過750 億美元下降到約600 億美元,減少了約20%。值得注意的是,目前的鎖倉價值比2021 年11 月的水平低了一半以上。

按區塊鏈劃分的鎖倉價值

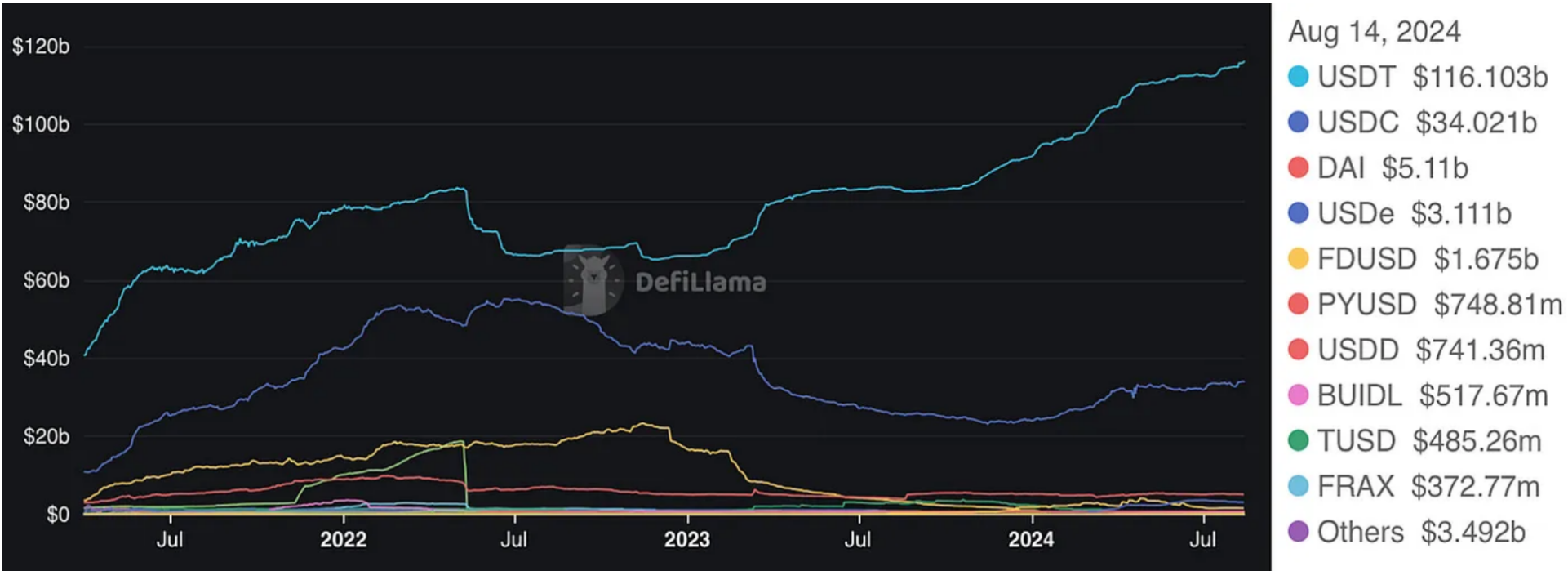

2、穩定幣

在5 月中旬,我們在先前的新聞簡報中(可在此處查看)詳細討論了穩定幣的機制。自那以來,我們沒有觀察到任何顯著的市場波動。 USDT 依然是市場的領導者,保持穩定成長,目前市值約為1,160 億美元。

市值(來源:defillama.com)

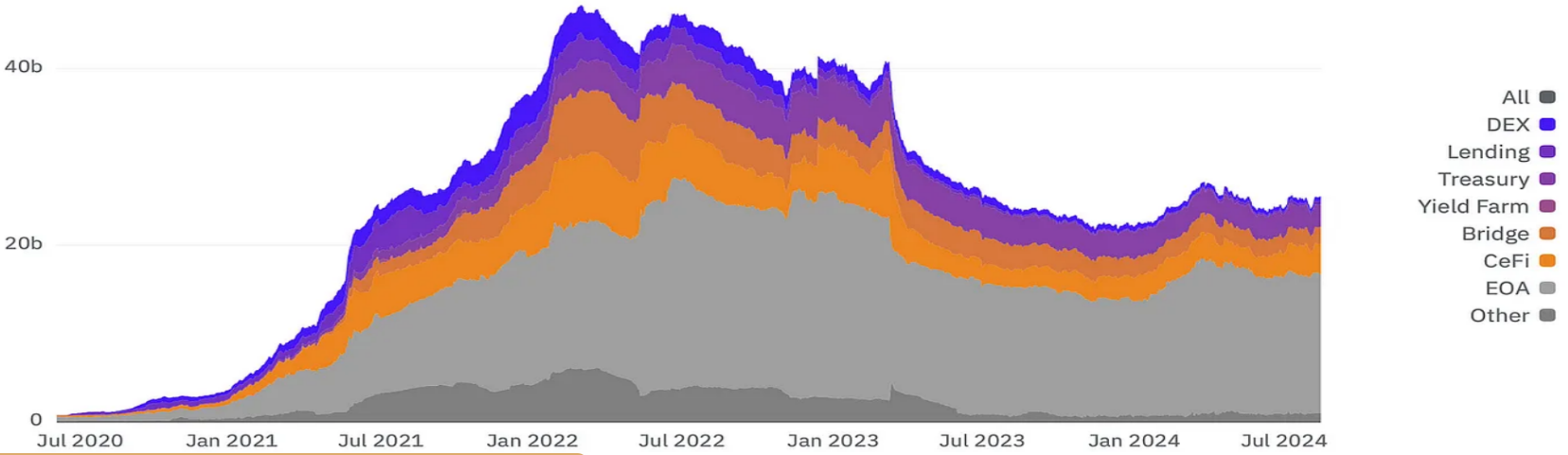

USDC 依類別分佈(EOA — 外部帳戶)

USDT 按類別分佈

自2024年5月31日起,PayPalUSD(PYUSD)已在Solana網路上線,此消息在Consensus 2024大會上宣布。這項整合利用了Solana的快速交易確認和低成本,為用戶和開發者提供了幾秒鐘內完成支付的能力。 Solana基金會支付部門總經理Sheraz Shere強調,Solana的速度和可擴展性使其成為像PayPal這樣的全球金融機構開發可接觸、具備成本效益且即時的支付解決方案的理想平台。 PYUSD可以透過PayPal、Venmo、Paxos、Crypto.com和Phantom進行訪問,並且在以太坊(Ethereum)和Solana之間的PYUSD轉帳是免手續費的。 Solana上的PYUSD由Paxos信託公司發行。

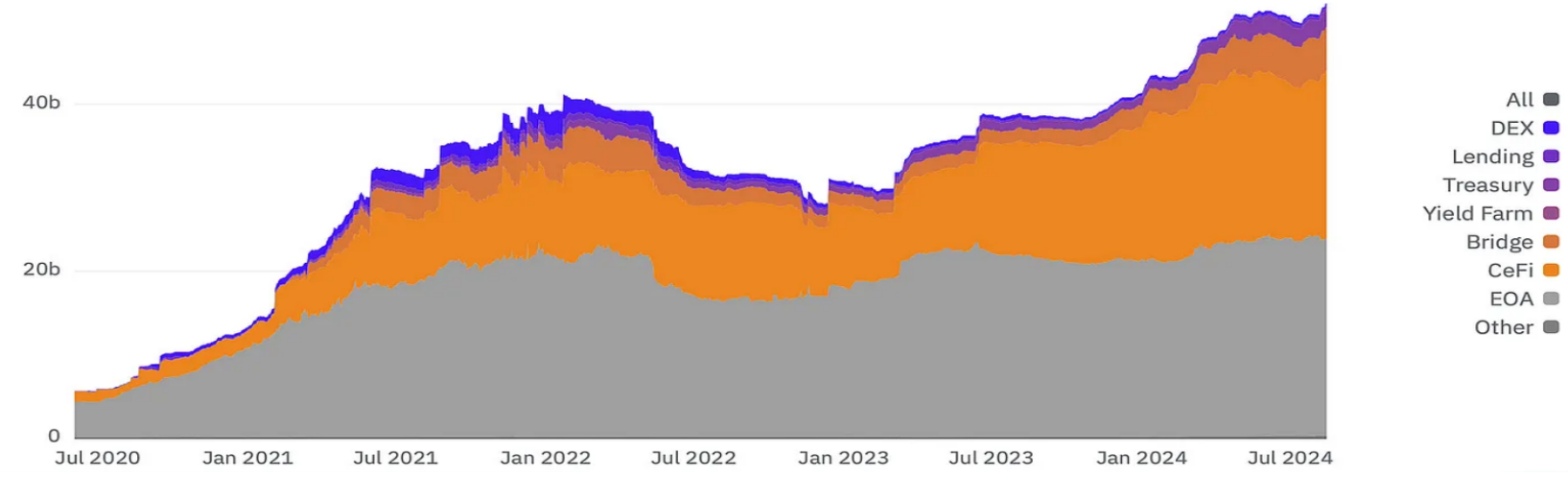

截至8月15日,PayPal USD的總市值為7.6747億美元,其中Solana(SOL)上的流通供應量為4.1867億,Ethereum(ETH)上的流通供應量為3.4894億。

Solana上的PYUSD vs Ethereum上的PYUSD

3.去中心化交易平台(DEXs)

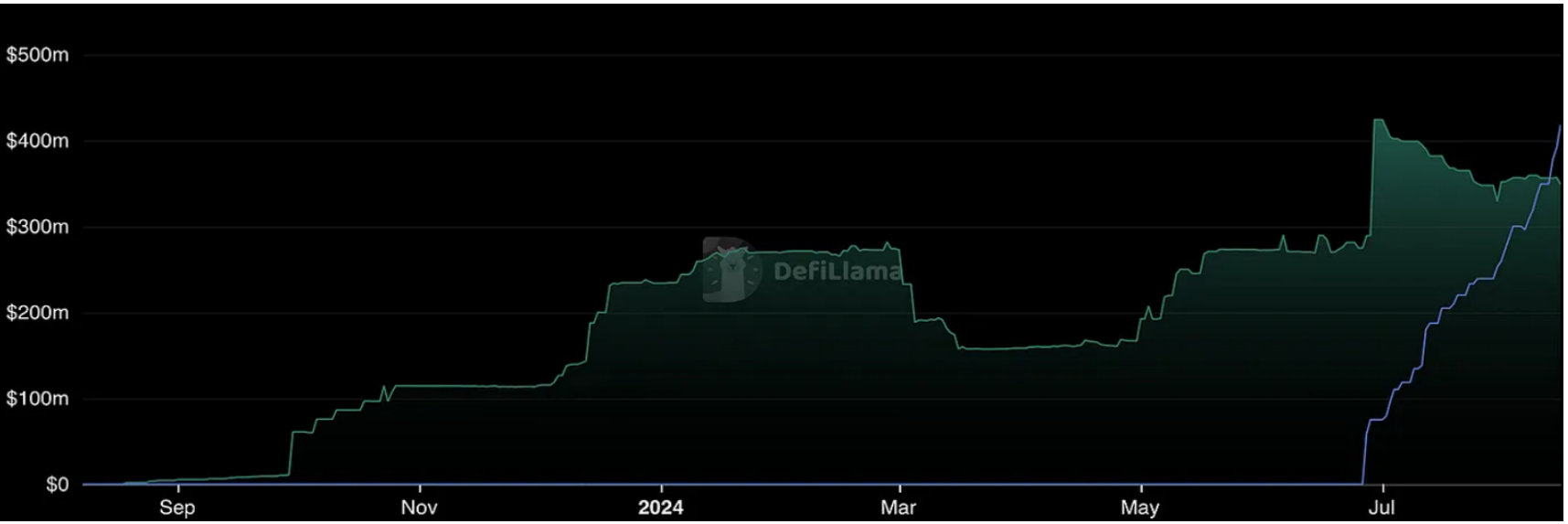

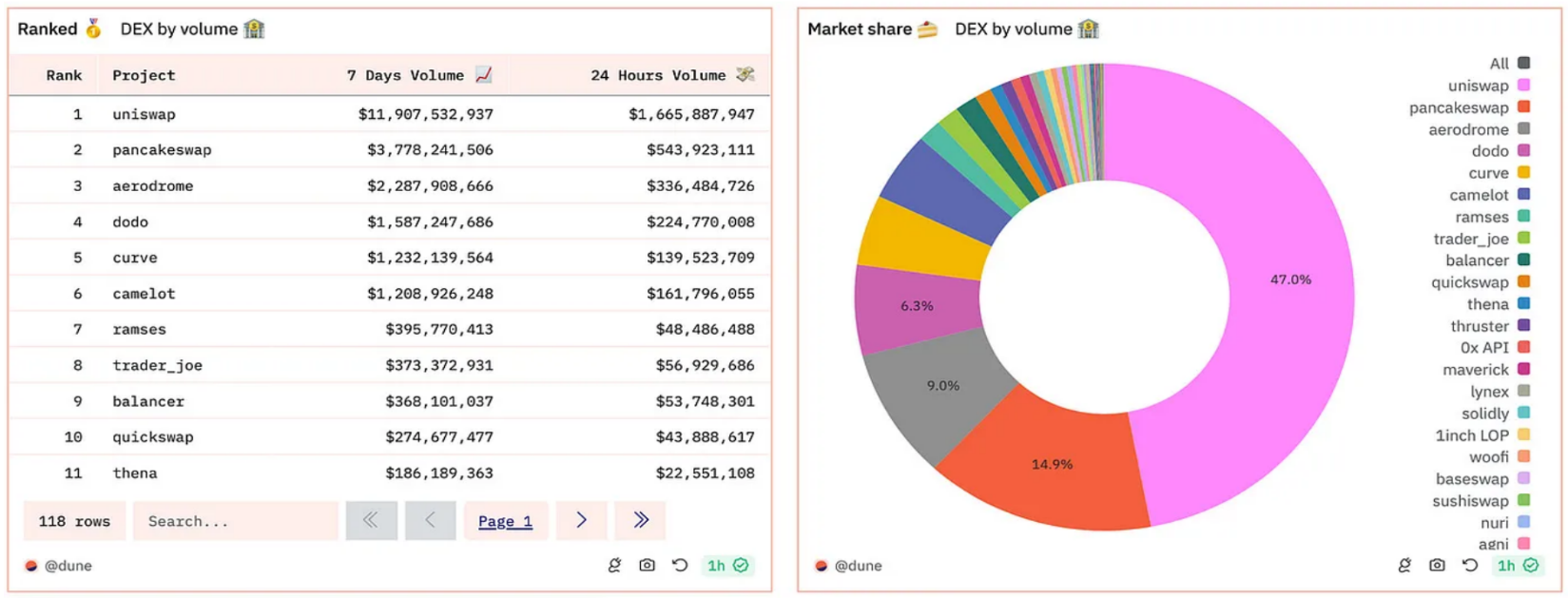

截至2024年8月14日,Uniswap佔據了近40%的DEX交易量份額,但目前的交易量水準低於2021年的水準。

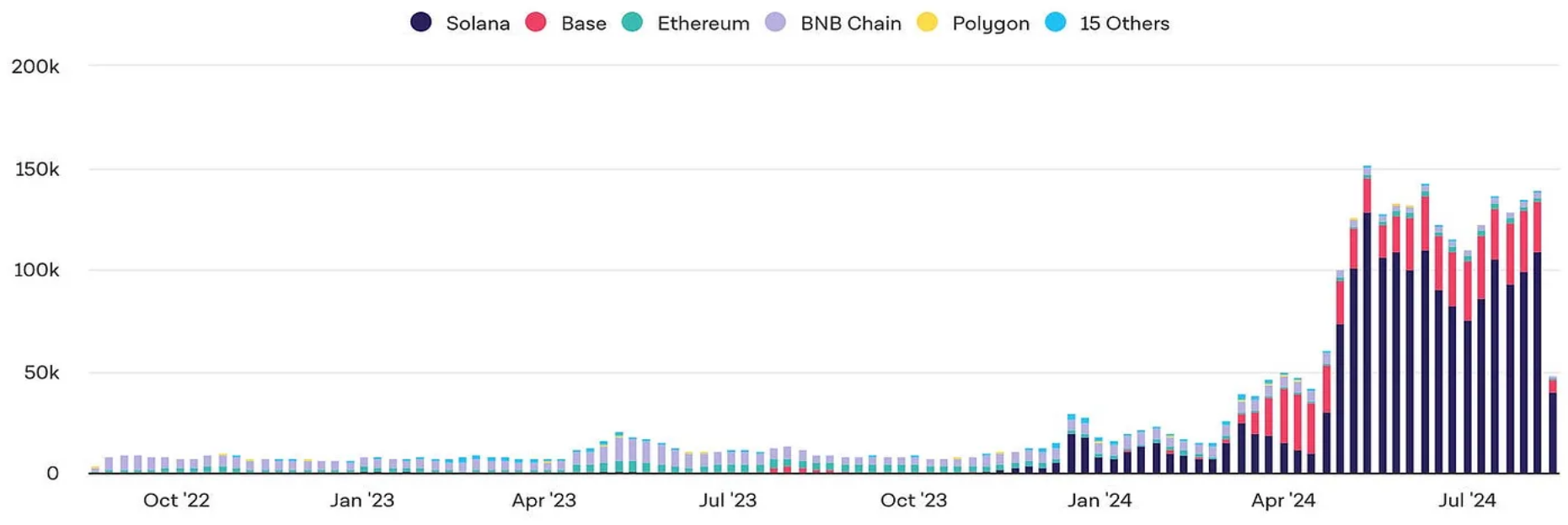

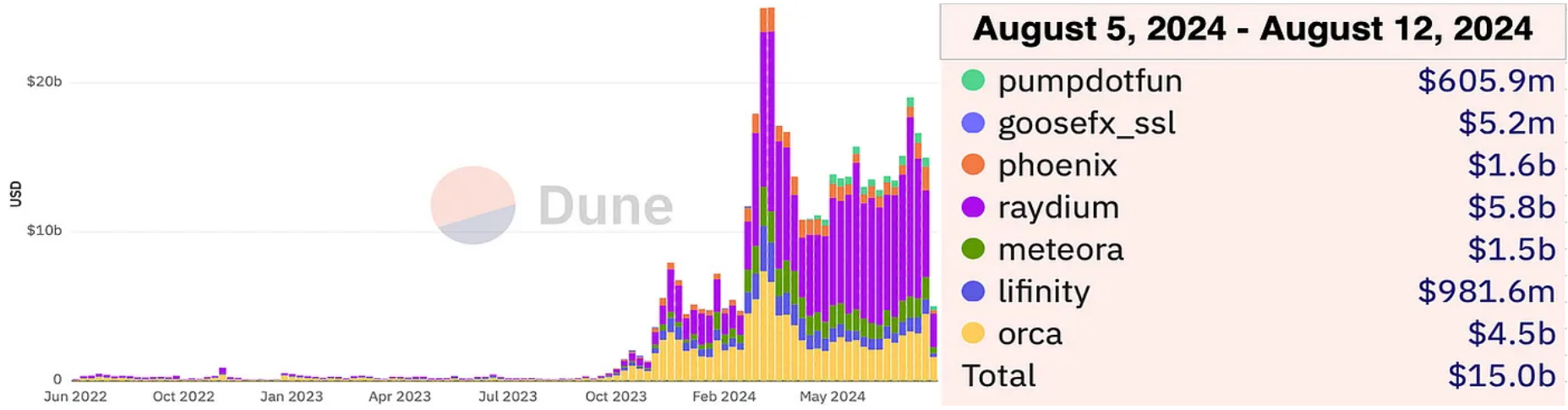

對於Solana上的DEXs,Raydium和Orca主導市場,其交易量分別為58億美元和45億美元。我們觀察到,自2024年初以來,大多數新Token在Solana上創建,每週約為10萬個,最近幾週的總數在13萬到14萬之間。

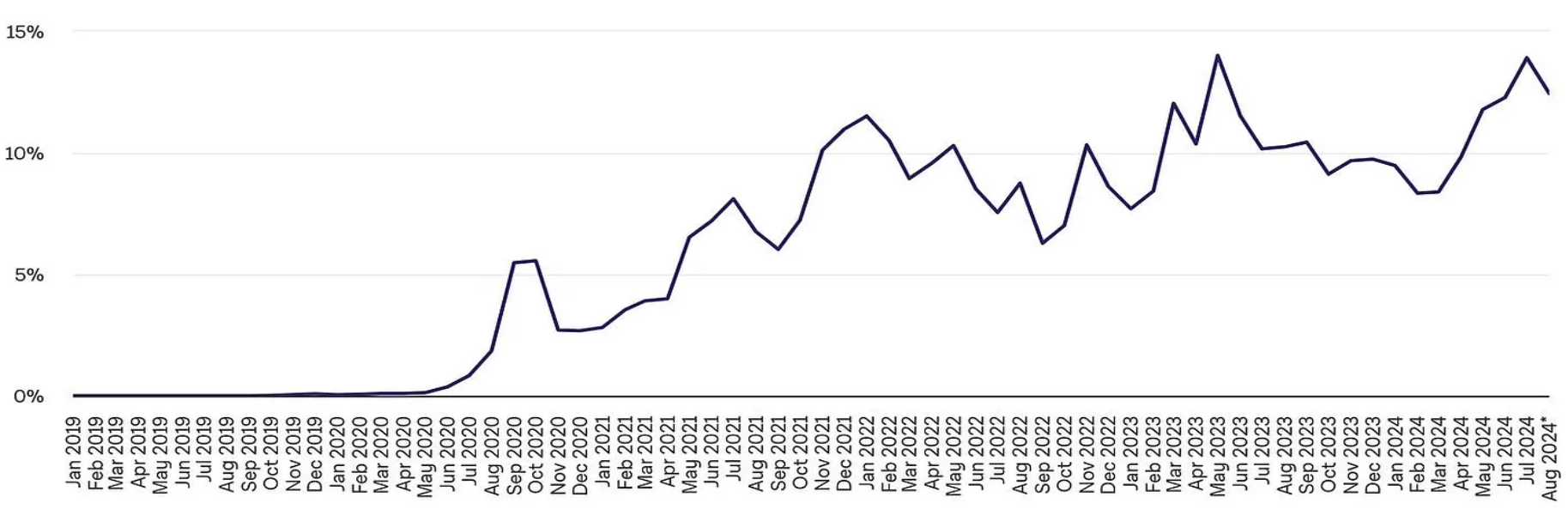

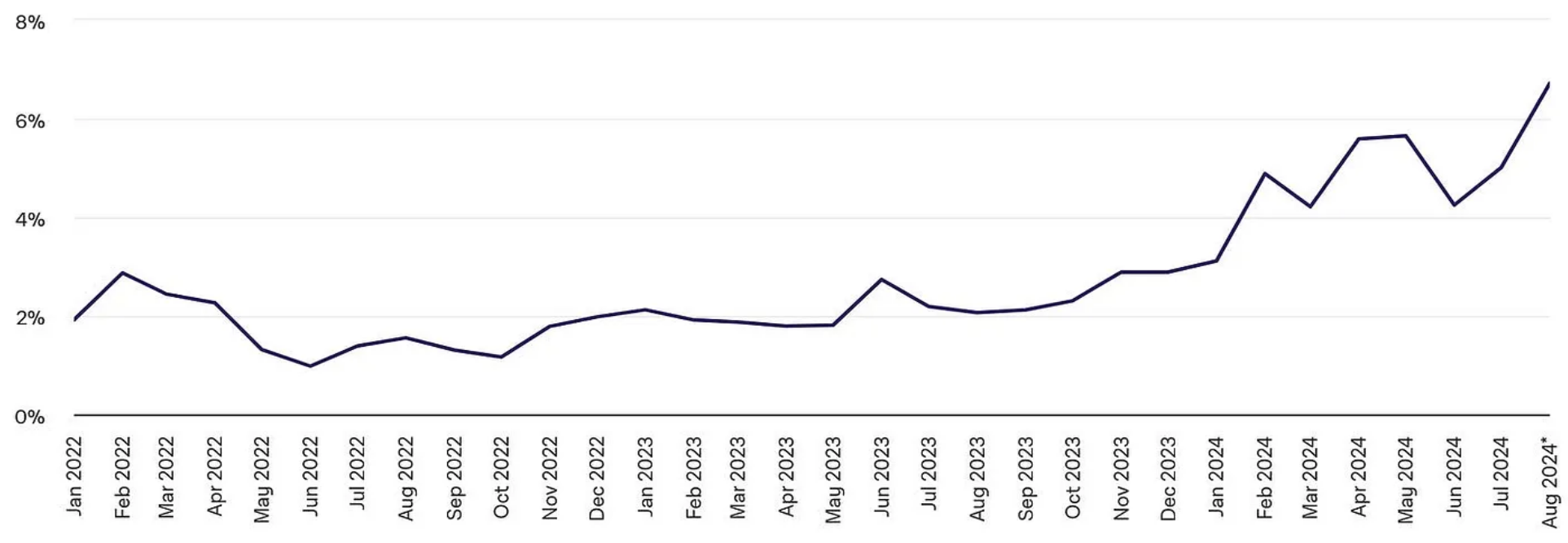

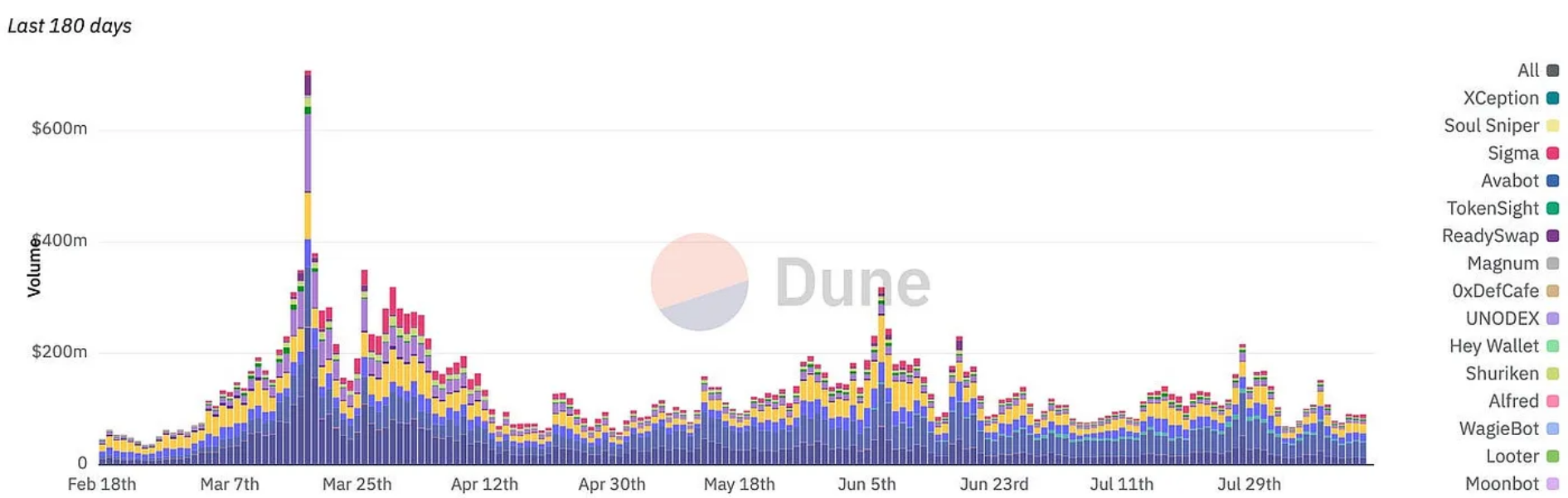

此外,DEX與CEX相比,交易量比例呈現穩定上升趨勢,期貨市場的比例為6.72%,現貨市場的比例為12.44%。 Telegram Bot在過去幾週的交易量出現停滯,大約是6月和2024年第一季記錄值的一半。

DEX交易量

按交易量劃分的EVM DEXs

DEX與CEX現貨交易量比例(%)—(2024年8月14日:12.44%)

DEX與CEX期貨交易量比例(%)—(2024年8月14日:6.72%)

DEX上出現的新Token

Solana上的DEX — 交易量

Telegram Bot — 交易量

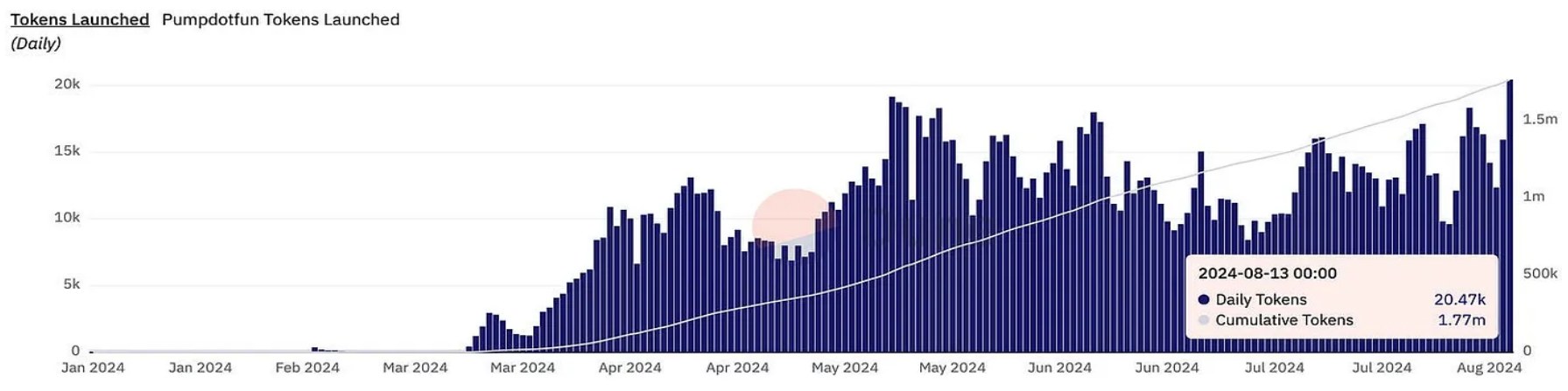

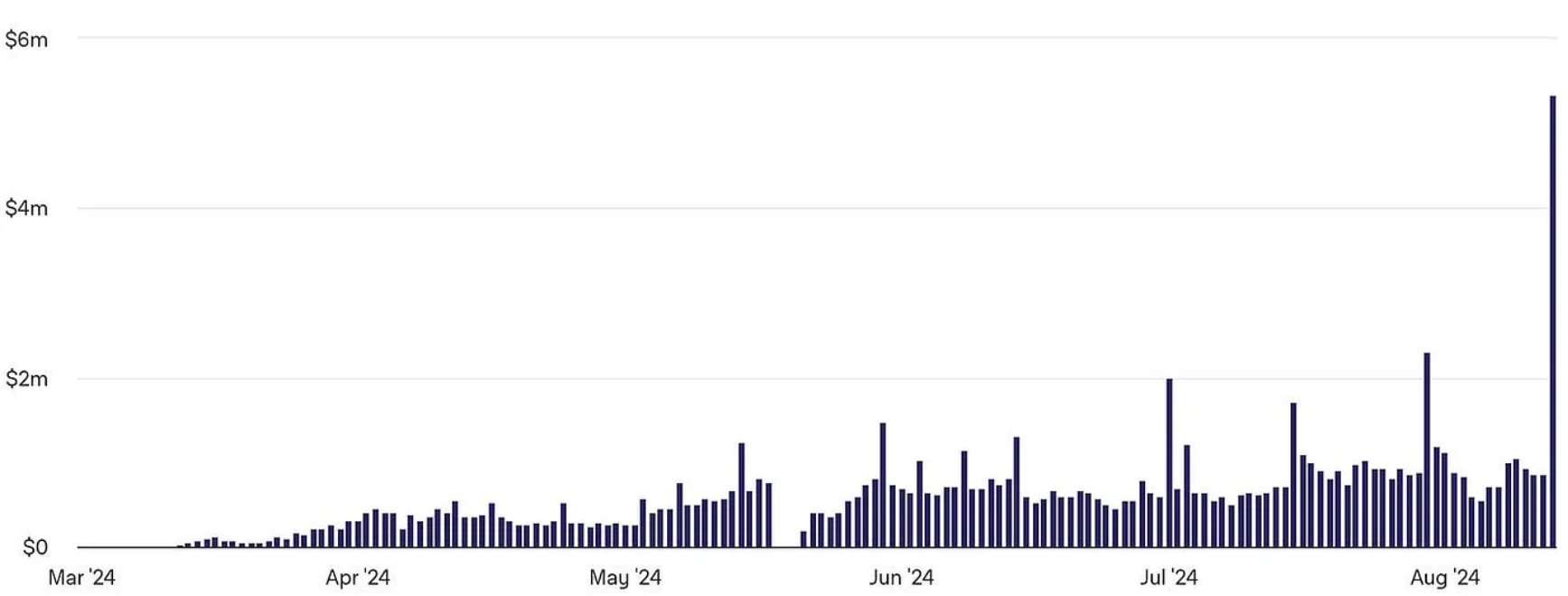

自3月推出以來,Pump.fun在Memecoin熱潮的早期階段吸引了大量關注。該平台透過0.02 SOL的成本簡化了Token發布過程,累計Token數量已超過177萬,且平台的日收入在Elon Musk與Donald Trump對話後達到了超過550萬美元的歷史新高。過去30天內,Pump.fun產生的Token在Raydium上的交易量最高,接近67億美元。

Pump.fun — 啟動的Token

Pump.fun 日收入— (2024年8月13日:533萬美元)

Pump.fun — 收入

4.流動性質押

以太幣於2020年12月透過ETH Staking Deposit Contract引入了質押機制。然而,在2023年4月上海昇級之前,用戶無法存取他們的質押資金,這導致了流動性問題。為了解決這個問題,流動性質押衍生品(LSDs)應運而生,允許用戶存入ETH並獲得一種合成資產,該資產可以自由交易或用作DeFi中的抵押品,同時不犧牲收益。這項創新使得以太坊質押不再需要複雜的基礎設施或鎖定32 ETH。

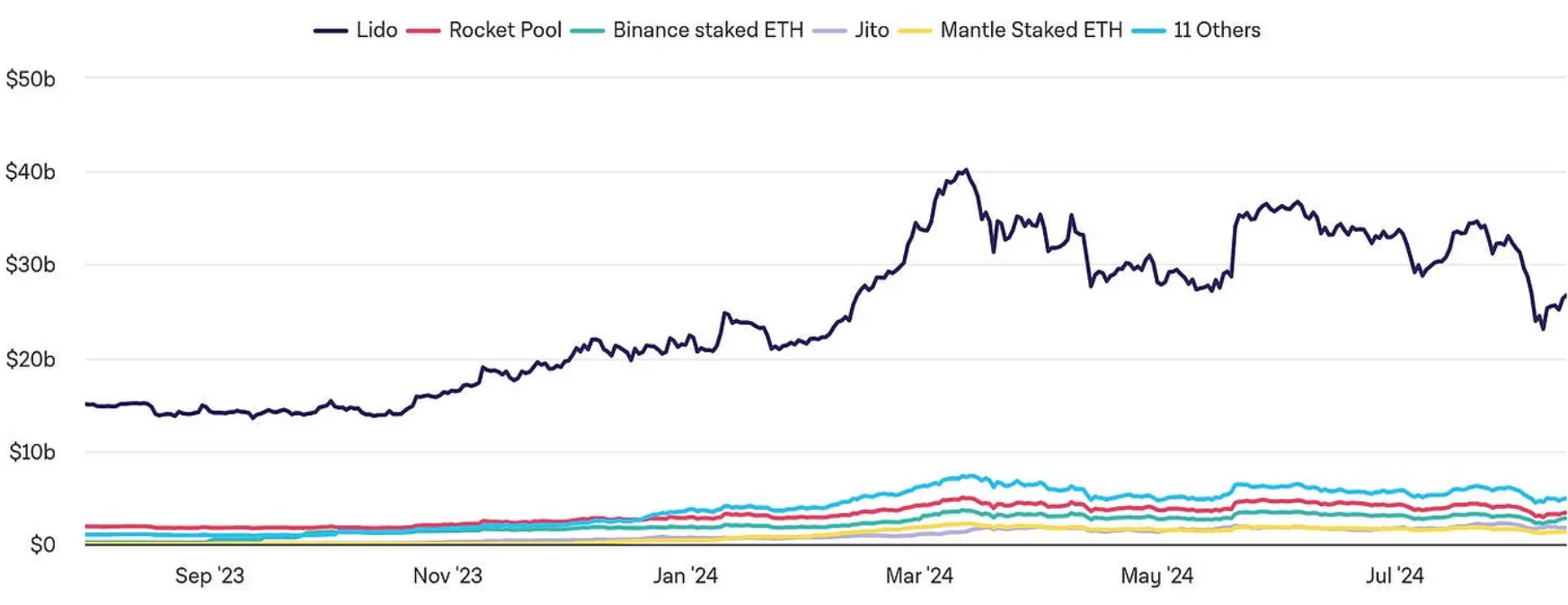

流動性質押中的鎖定價值

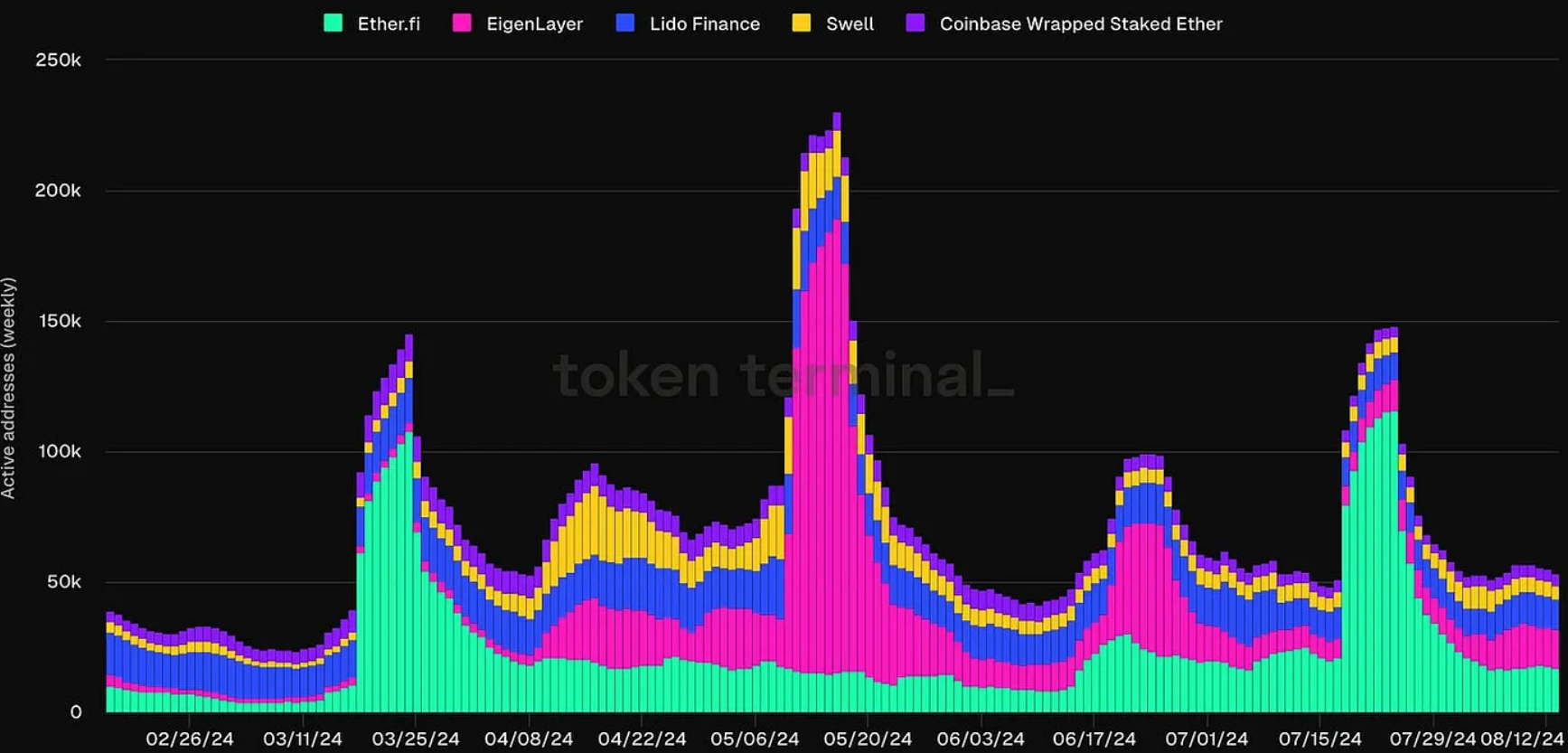

幾個月來,Lido一直穩居流動性質押領域的絕對領頭羊,總鎖定價值(TVL)超過250億美元。然而,在過去一個月中,獨立地址的周活動顯著下降,尤其是在Ether.fi相關活動方面。

活躍地址(每週)

5、借貸

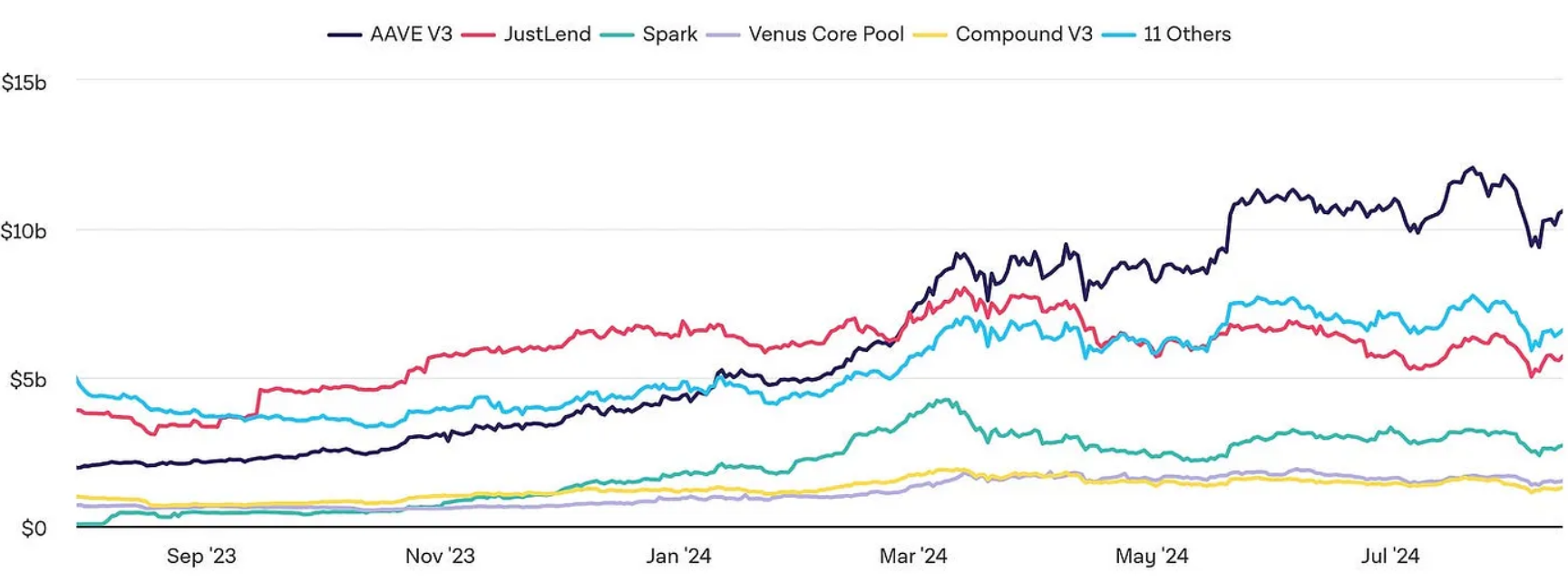

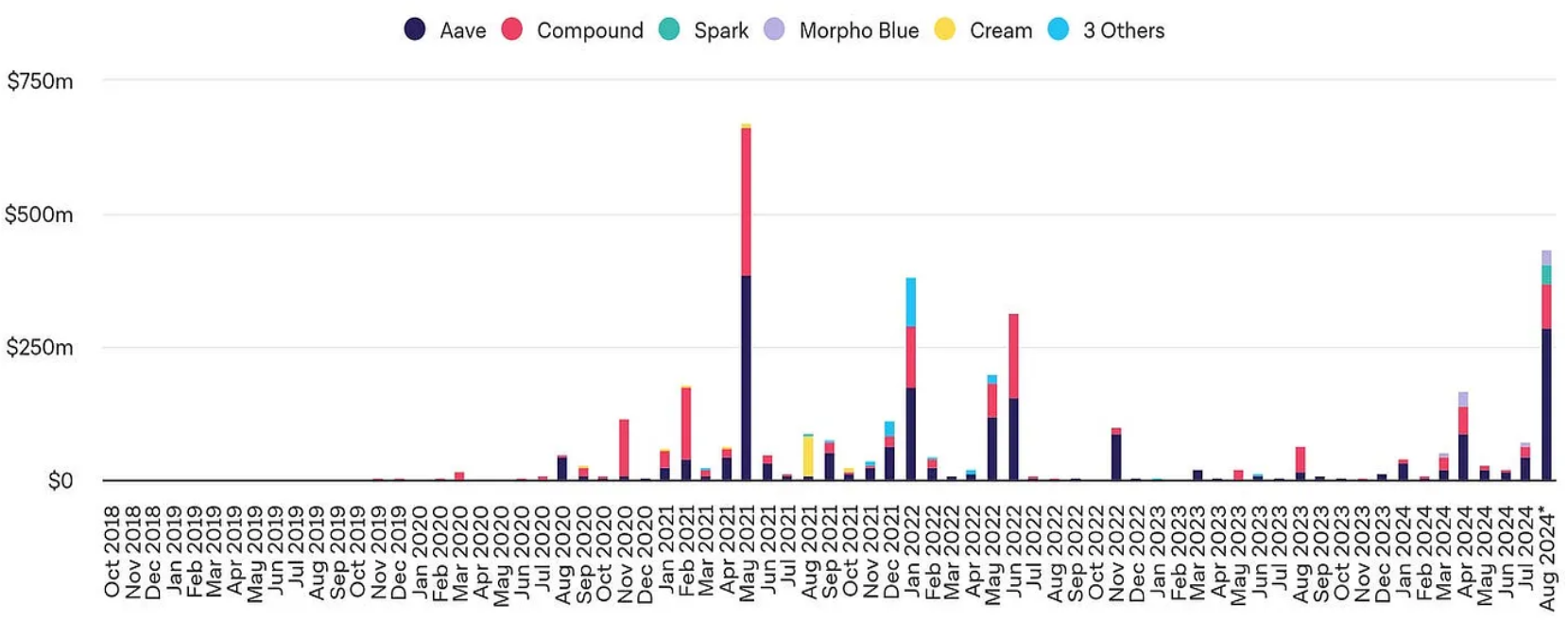

自3月以來,Aave在總鎖定價值(TVL)方面一直保持明顯領先,超過100億美元,確立了其在藉代領域的領導地位。在8月,儘管本月尚過半,我們已經記錄到了以太坊借代清算的第二高值。

借貸中的鎖定價值

以太幣借代市場清算

6.跨鏈橋

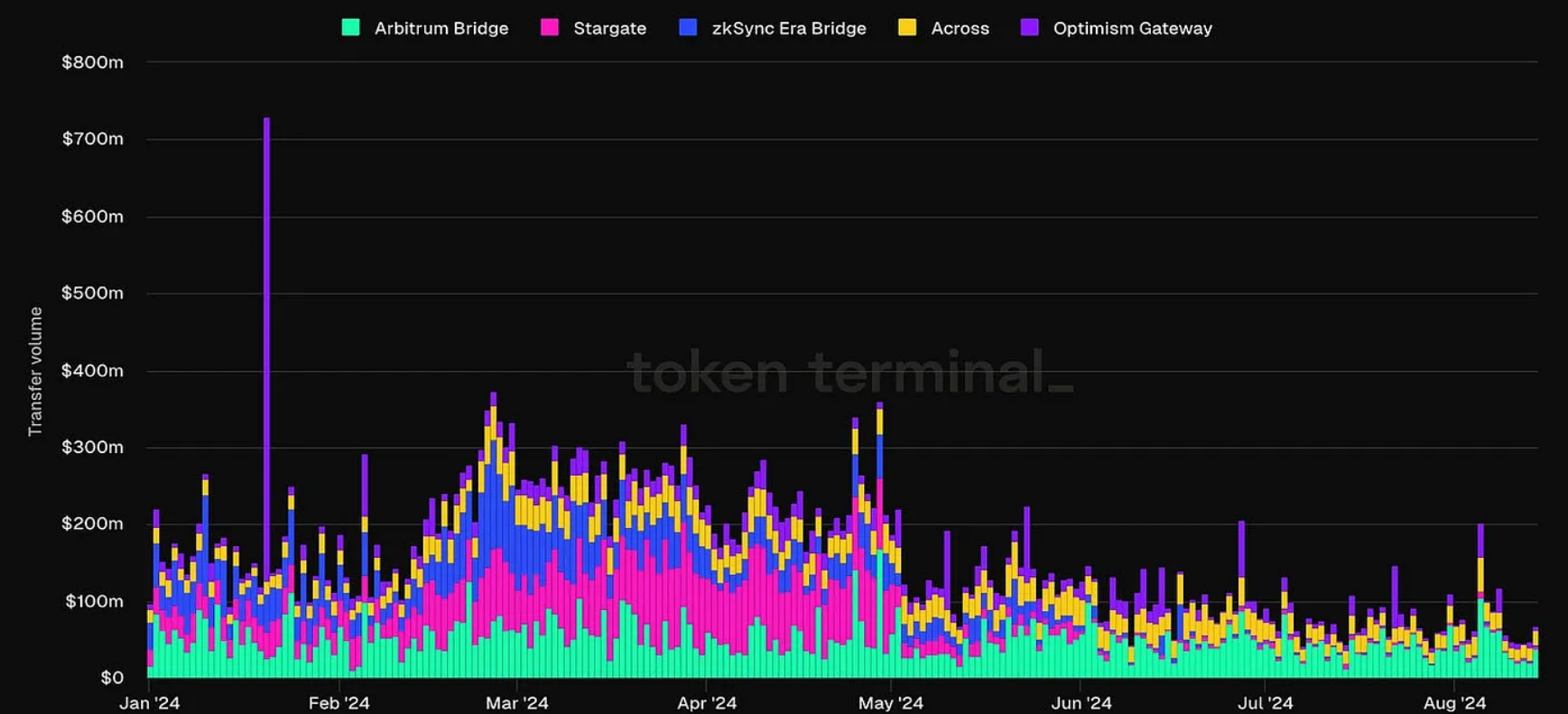

自5月中旬以來,我們觀察到整個跨鏈橋領域的交易量顯著下降。目前,ArbitrumBridge排名第一,每日交易量接近4,000萬美元。 zkSync Bridge在過去幾個月中,各項指標也經歷了顯著的下降。

跨鏈橋(轉帳交易量)

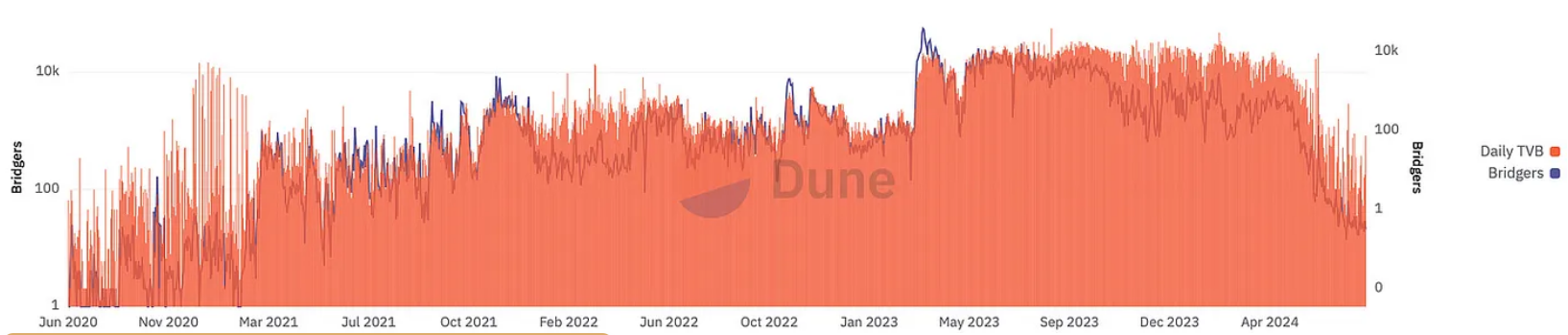

zkSync 跨鏈橋

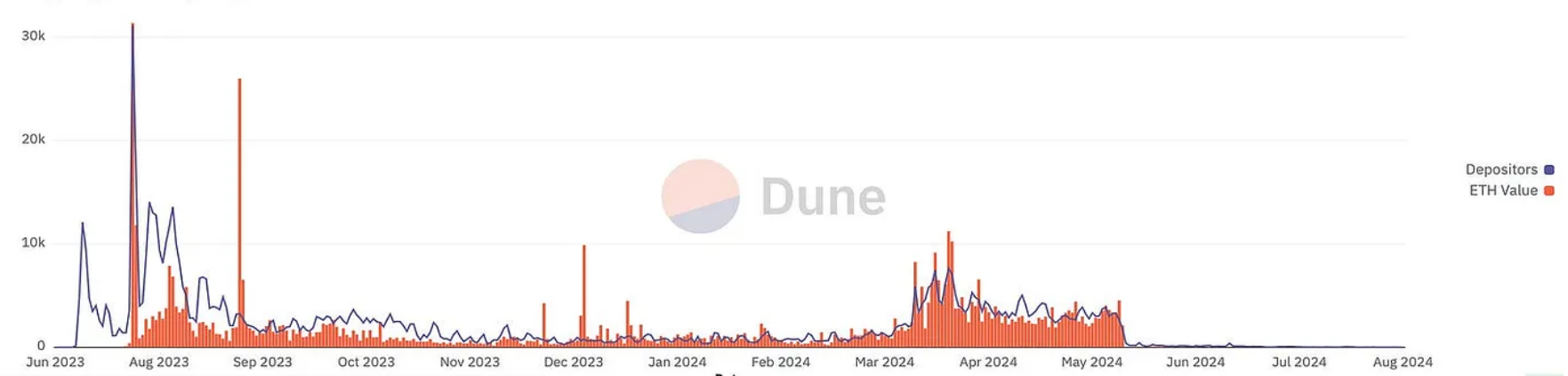

StarkNet 跨鏈橋

Base 跨鏈橋

7.再質押(Restaking)

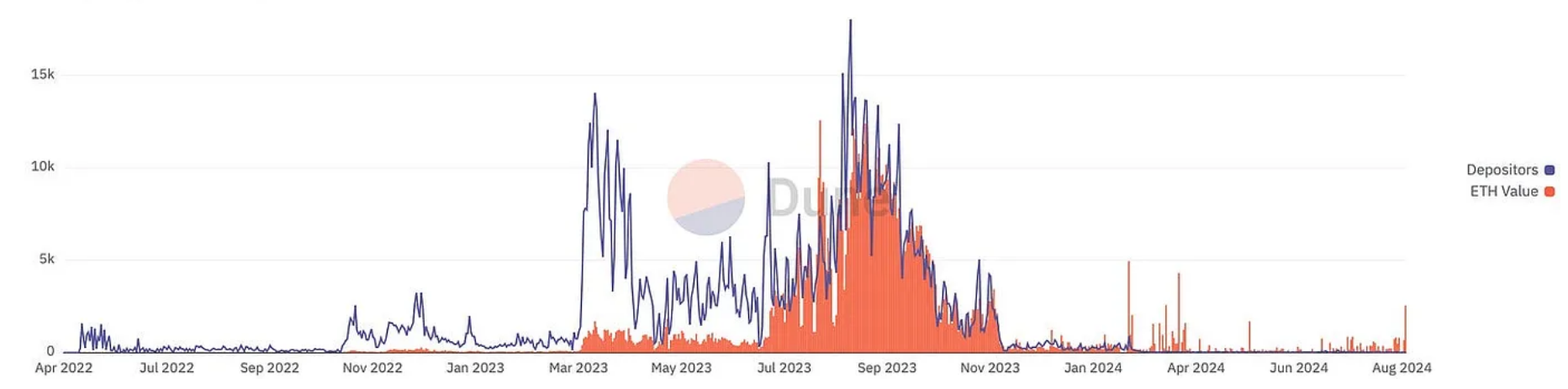

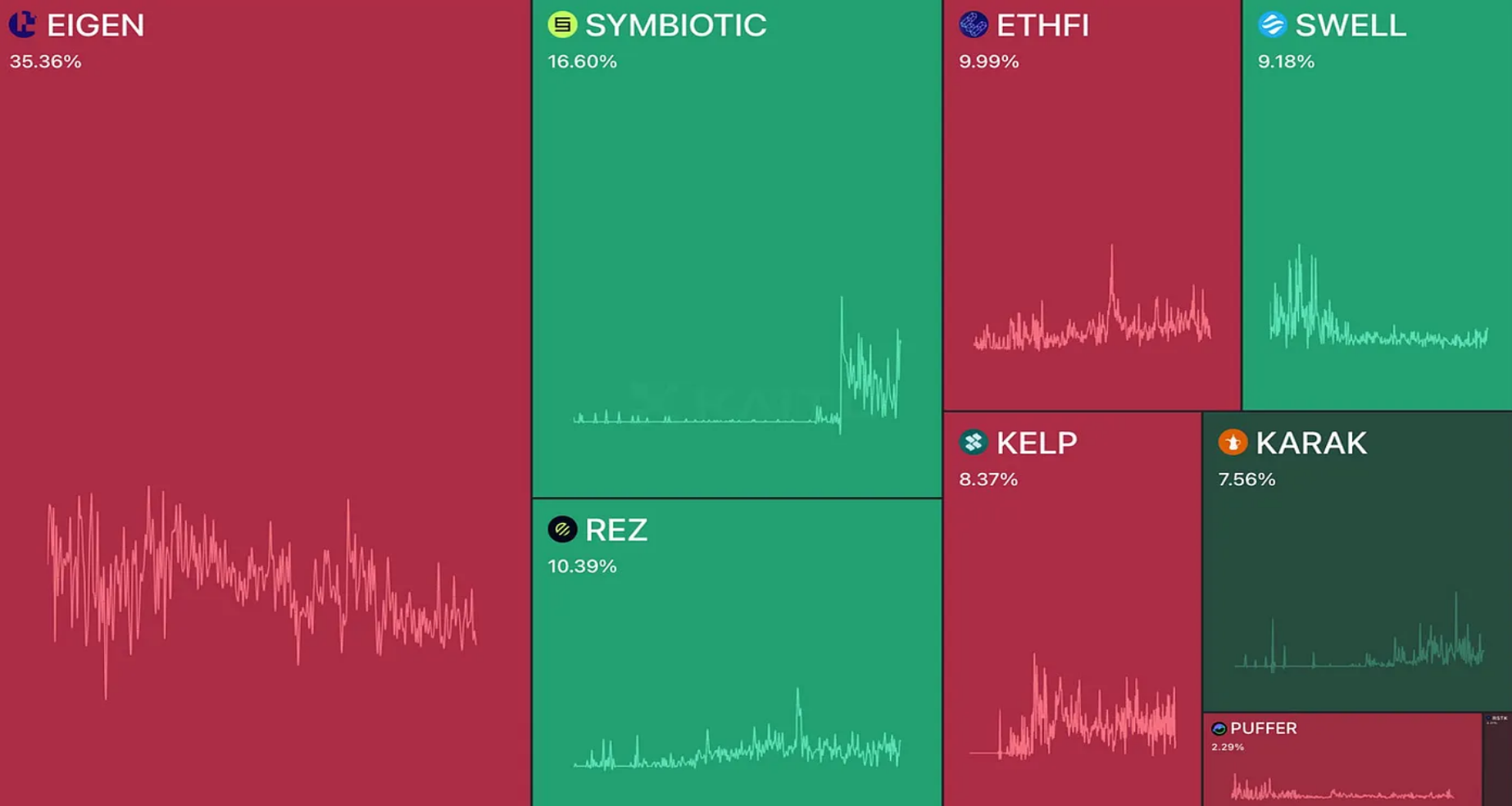

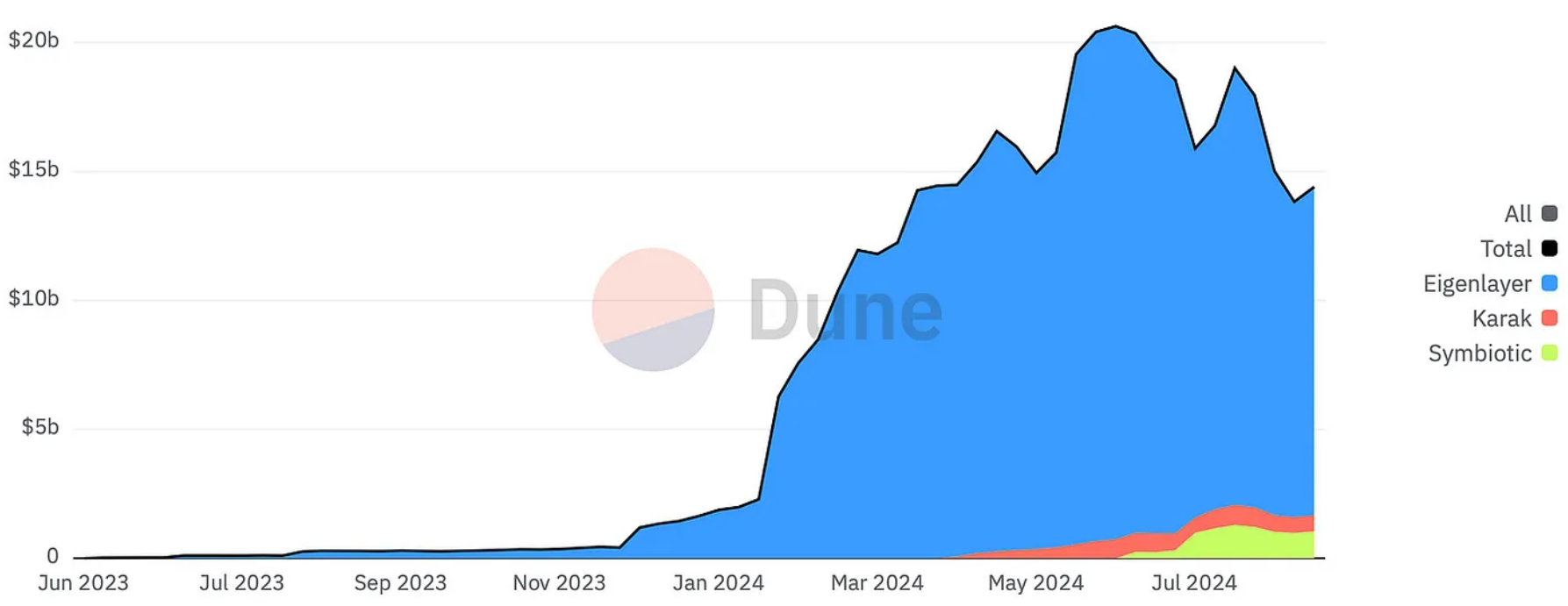

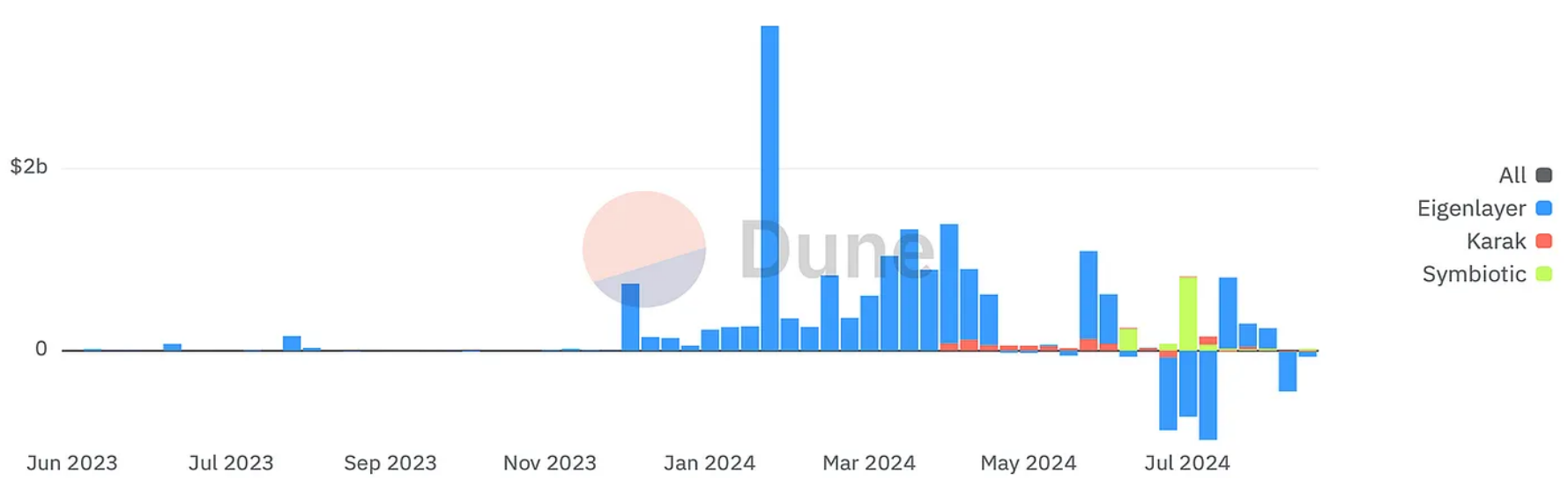

自去年年底以來,Eigenlayer在DeFi再質押領域一直處於領先地位,總鎖定價值(TVL)接近150億美元。在經歷了多個月的正向淨流入後,最近幾週出現了Eigenlayer的資金流出。

再質押的認知度(資料來源:www.kaito.ai)

總鎖定價值(TVL)— Eigenlayer、Symbiotic 和Karak

總鎖定價值(TVL)— 淨流入

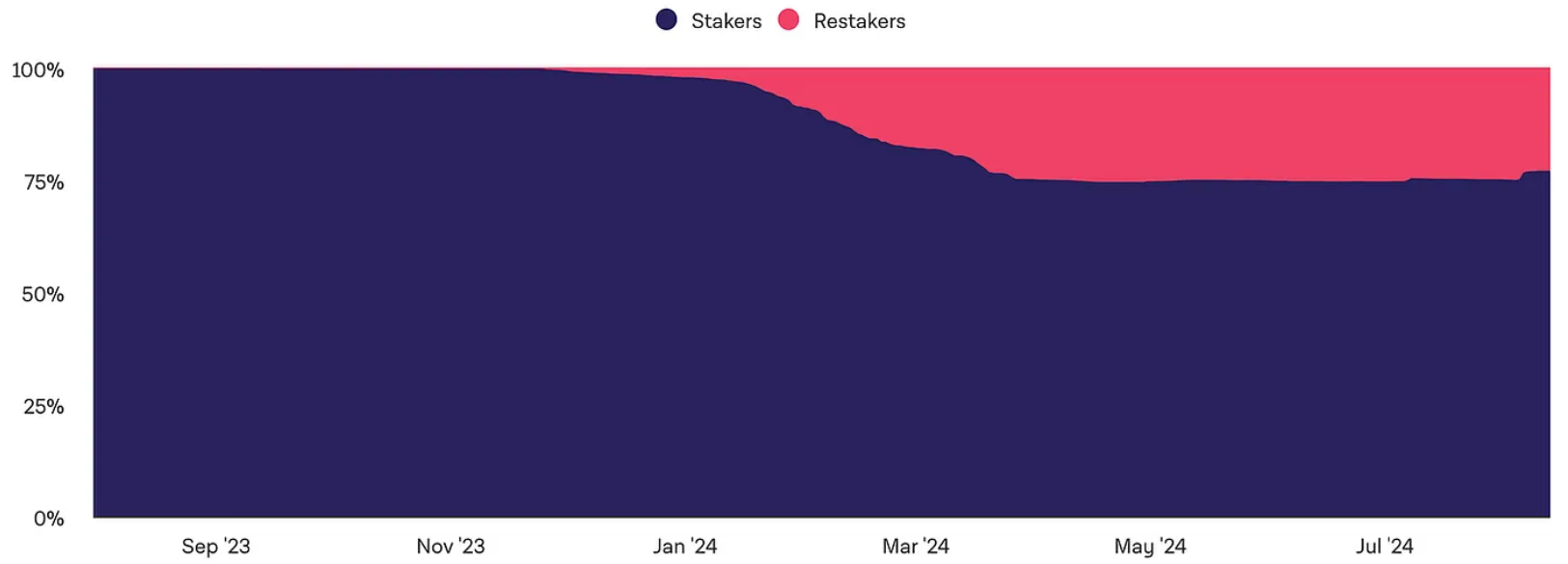

每日活躍再質押與常規質押驗證者的份額

8、結論

如上述通訊中的鏈上數據所示,我們可以觀察到,儘管近期市場波動明顯,DeFi領域的協議並未面臨重大償付能力問題。雖然存在明顯的停滯甚至下行趨勢,但與去年相比,整體趨勢仍然是向上的。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:白話區塊鏈