本文探討了透過區塊鏈技術將現實世界資產(如房地產、債券、股票等)代幣化,並融入去中心化金融(DeFi)生態系統的趨勢和發展前景。文章介紹了RWA的歷史演變、主要賽道及其面臨的監管挑戰,指出該領域在證券、房地產、借貸和穩定幣市場的應用潛力以及可能的投資風險。

1. 溯源RWA

RWA-真實世界資產

RWA,全稱為Real World Assets,直譯為“現實世界資產”,指的是在區塊鏈或Web3生態系統中,以數位化、代幣化的方式來表示和交易現實世界中的資產。這些資產包括但不限於房地產、商品、債券、股票、藝術品、貴金屬、智慧財產權等。 RWA的核心理念是透過區塊鏈技術,將傳統金融資產帶入去中心化金融(DeFi)生態系統,從而實現更有效率、更透明、更安全的資產管理和交易。

RWA 的意義在於它將現實世界中相對難以流動的資產透過區塊鏈技術實現流動性,並且在此基礎上能夠參與到DeFi生態中,進行借貸、質押、交易等操作。這種將現實資產與區塊鏈世界連結的方式,正成為Web3生態中一個重要的發展方向。

RWA-特殊的資產地位

RWA是將現實世界資產透過代幣化,成為在區塊鏈中可以產生效用的數位資產,其本質是加密原生資產和傳統資產的橋樑。加密原生資產一般透過智慧合約實現,所有的業務邏輯和資產運作都在鏈上完成;遵循「Code is Law」原則;而傳統資產如債券、股票、房地產等則在現實社會的法律框架之下運作,受到政府法律的保護。 RWA 提出的一系列代幣化規則,既需要智慧合約的鏈上技術支持,也需要現實社會法律對底層資產如股票、房地產的保護。

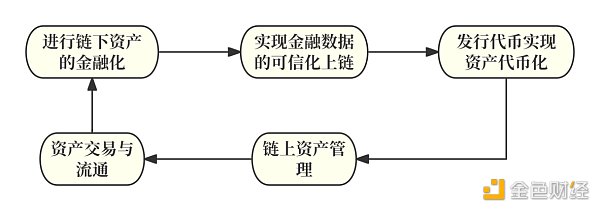

實際上,在RWA 的框架下,代幣化並不僅僅是指在區塊鏈上發行一個代幣的簡單過程,它包含了一整套複雜的流程,這些流程涉及鏈下真實世界中的資產關係。代幣化的過程通常包括:底層資產的購買與託管、建立代幣與這些資產之間的法律關聯框架,以及最終的代幣發行。透過這種代幣化過程,鏈下的法律法規和相關產品操作流程被結合起來,使得代幣持有者在法律上對底層資產擁有索取權。

圖1

圖2

RWA-歷史溯源

RWA 的發展歷程可分為早期探索、初步發展和快速擴展三個階段。

-

早期探索階段(2017-2019)

-

2017年:RWA 探索開始

隨著去中心化金融(DeFi)概念的逐漸成熟,RWA(Real World Assets,現實世界資產)的概念開始萌芽。一些先鋒項目如Polymath和Harbor,開始探索將證券代幣化的可行性。 Polymath專注於創建一個證券代幣發行平台,致力於解決法律合規問題,而Harbor則致力於提供一個合規框架,使得證券資產能夠在區塊鏈上進行流動。

-

2018年:商品代幣化開端

在房地產和商品代幣化領域,一些試點計畫開始浮現。例如,RealT計畫在美國嘗試將房地產代幣化,使得全球投資者能夠透過購買代幣來獲得美國房地產的部分所有權和租金收益。

-

2019年:TAC 聯盟成立

TAC 聯盟成立,旨在推動RWA 標準化和跨平台互通性,促進不同專案之間的合作與發展。此外, Securitize 和OpenFinance 等平台也在這段期間推出,專注於為企業提供代幣化資產的合規解決方案。

-

初步發展階段(2020-2022年)

-

2020年:多元計畫引進RWA

Centrifuge計畫獲得顯著關注,該計畫透過將現實世界的應收帳款和發票進行代幣化,使得中小企業能夠在區塊鏈上獲取融資。此外,Aave、Compound等知名DeFi專案也開始嘗試引進RWA作為抵押品,以擴大其借貸業務的範圍。

-

2021年:Maker DAO 加入RWA 市場

Centrifuge將RWA作為抵押品引入MakerDAO的借貸平台,使得用戶可以透過持有RWA獲得穩定幣DAI。

-

2022年: 傳統資金佈局RWA

摩根大通和高盛等大型金融機構開始進行RWA相關的研究和試點項目,探索如何將傳統資產透過區塊鏈進行數位化;RWA聯盟(Real World Asset Alliance)成立,旨在推動RWA的標準化發展和全球推廣。

-

快速擴展階段(2023年-至今)

-

2023年:政府介入RWA 法律建設

BlackRock和Fidelity等大型資產管理公司開始嘗試透過代幣化方式管理部分資產組合,以提高流動性和透明度;美國證券交易委員會(SEC)和歐洲證券市場管理局(ESMA)也開始逐步介入,嘗試制定RWA相關的監理架構。

圖3

2. RWA賽道方向

鑑於傳統資產形式的多樣,RWA 賽道也在不同的領域中大放異彩。從有形資產,如房地產、商品和貴金屬、藝術品和奢侈品,到無形資產,如債券和證券、智慧財產權、碳信用、保險、不良資產、法幣等,RWA(真實世界資產)都在各個領域中展現了其應用潛力。

圖4

房地產行業

在傳統金融中,房地產通常被視為在長期投資中相對穩定的資產,在正常的市場環境中,房地產具有強大的資本增值潛力。但是房地產的低流動、高槓桿特性,拉高了房地產的交易門檻,也增加了個人投資者在房地產領域的投資風險。 在與房地產相關的RWA 專案中,房地產的代幣化會很好地提高資產流動性,並降低個人承擔的風險。

-

Tangible:專注於實體資產(如房地產和貴金屬)的代幣化,使得這些傳統上難以交易的資產能夠在區塊鏈上實現流動性。

-

Landshare:透過代幣化的方式,Landshare讓小額投資者也能參與房地產市場中,尤其是透過其基於區塊鏈的房地產基金模式。

-

PropChain:提供了一個基於區塊鏈的全球房地產投資平台,使得投資者能夠透過代幣獲得對全球房地產市場的曝險,而不需要實際購買房地產。

-

RealT、RealtyX:允許投資者透過購買代幣來擁有美國房地產的部分所有權並獲得租金收益。

法幣到穩定幣

在穩定幣領域,有USDT(Tether)、FDUSD、USDC 和USDE 等。這些穩定幣透過與法定貨幣的價值掛鉤,提供了加密市場中的一種低波動性資產,其中最出名的當屬USDT(Tether)。 Tether 是目前市佔率最大的穩定幣,其價值以1:1的比例與美元掛鉤。這意味著,每一枚USDT 的價值都對應一美元。

在傳統金融市場中,法幣本身就是一種真實世界資產(RWA),它透過儲備和監管機制維持其價值。而當法幣透過穩定幣的形式進入區塊鏈時,它被重新包裝成一種可編程的數位資產,能夠直接參與去中心化金融(DeFi)生態系統中的各類操作,如藉貸、支付、跨境轉帳等。 Tether 將USDT 的價值直接與現實世界的資產以美元計價進行關聯,這在很大程度上提高了USDT的穩定性,同時為RWA 的引入和使用提供了一個相對安全穩定的環境

-

USDT 的運作機制

Tether 公司透過持有一籃子儲備資產來支持USDT 的價值。這些儲備資產包括現金、現金等價物、短期國債、商業票據、擔保貸款以及少量的貴金屬。當用戶將法定貨幣(如美元)存入Tether 的帳戶時,Tether 公司會發行等值的USDT給用戶,從而實現USDT 與美元的1:1掛鉤。

-

USDT 的穩定性與風險

-

系統性風險:由於USDT 的價值直接與美元掛鉤,因此它的用戶需要承擔與美元相關的系統性風險和市場波動。例如,如果美元在全球市場上大幅貶值,USDT 的購買力也會隨之下降。

-

監理風險:若監理機關對Tether 的運作模式提出質疑或採取行動,可能會影響USDT 的發行和使用。

-

抵押物風險:雖然Tether 聲稱USDT 是由儲備資產全額支持的,但外界對這些儲備資產的透明度和充足性一直存在質疑。如果Tether 公司無法維持足夠的儲備,或儲備資產的品質下降,可能會導致USDT 的價格脫錨,即USDT無法繼續維持1:1的美元價值。

-

流動性風險:在極端市場條件下,Tether 可能面臨流動性不足的問題。如果大量用戶同時要求將USDT 兌換回美元,Tether 公司可能難以在短時間內兌現這些要求,導致市場恐慌和價格波動。

Tether 所面臨的種種困境與問題,並非是穩定幣市場獨有的問題,而是整個RWA 市場的問題,RWA 的安全性始終與與其底層資產的品質密切相關,又極易受到不同國家地區法律法規的影響。

借貸市場

RWA 與信用貸款市場的結合,可以帶來更多的抵押物選擇和更高的貸款額度。在DeFi協議如Maker 和AAVE 中,借款人需要提供超過借款金額的加密資產作為質押品,以確保貸款安全,而RWA 的介入,將傳統資產如房地產、應收帳款等納入質押品範疇,擴大了可質押資產的範圍,使得不只是加密資產,甚至是實體經濟中的資產都可以參與這體系。這項舉措可以為小、微型企業的發展帶來更多的公募資金,給大型企業更多的貸款管道,同時普通的投資者也可以藉此投資企業,獲取未來發展的收益。

債券和證券

在傳統金融市場中,債券和證券是受眾最廣泛的投資方式,往往有著完整的金融監管制度,因此在債券和證券相關的RWA 項目中,與現實法律法規接軌是最為重要的一步。

-

Maple Finance:為企業和貸款人提供了一種在鏈上創建和管理貸款池的方式,使得債券的發行和交易變得更加有效率和透明。

-

Securitize:提供代幣化證券的發行、管理和交易服務。該平台允許企業在區塊鏈上發行債券、股票和其他證券,並提供一整套合規工具,以確保這些代幣化證券符合各國的法律和監管要求。

-

Ondo Finance:提供產品包括代幣化的短期國債基金,這些基金提供穩定的收益,這進一步模糊了DeFi 與傳統金融的界線。

3. RWA 市場規模

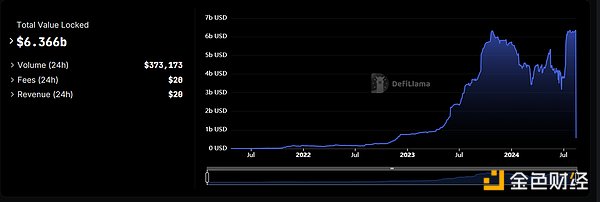

RWA 自2023年5月迎來大爆發,截止至撰稿時間,根據defillama 顯示,RWA 相關TVL 仍高達63億美元,年增6000%。

圖5

根據RWA.xyz 官網數據, RWA 相關資產持有者多達62487人,資產發行方數量為99,穩定幣總價值1690億美元。

圖6

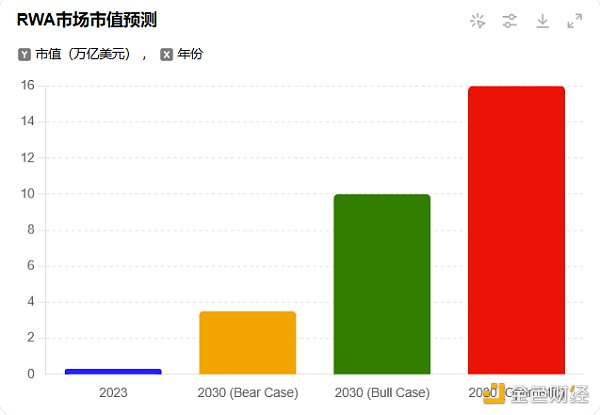

幣安等多家Web3 知名企業對於RWA 未來市值的預測也十分樂觀,甚至估計2030年其總市值可達16兆美元。

圖7

作為一個新興的賽道, RWA 正以前所未有的強勢改變DeFi 市場,其龐大的潛力值得投資者對其的期待。但RWA 計畫的發展與現實的高度相關,而各國地區不同的法律法規很容易會成為其發展的限制。

4. RWA 生態發展

隨著高盛、軟銀等傳統資本與幣安、OKX等Web3 知名公司的進場,RWA 賽道中的強勢項目逐漸顯露;Centrifuge、Maple Finance、Ondo Finance、MakerDAO等新舊計畫在這片藍海開始展露鋒芒,在技術、生態佈局上成為RWA 中名副其實的龍頭。

Centrifuge:現實資產上鍊協議

概念

Centrifuge 是鏈上代幣化現實世界資產的平台,提供去中心化的資產融資協議,聯合加密市場的知名DeFi 借貸項協議如MakerDAO、Aave 和在現實世界中擁有可質押物的借款方(一般為初創公司),完成DeFi 資產與現實資產之間的流通。

融資發展

Centrifuge 自誕生以來受到資本的極力追捧,在2018年至2024年的五輪融資中共獲得3080萬美元資金支持,知名VC 包括ParaFi Capital、IOSG Ventures 等紛紛站台。而Centrifuge 計畫本身的成績也十分亮眼,目前為1514份資產進行代幣化,融資總資產達636M 美元,年比TVL 增長23%。

圖8

技術架構

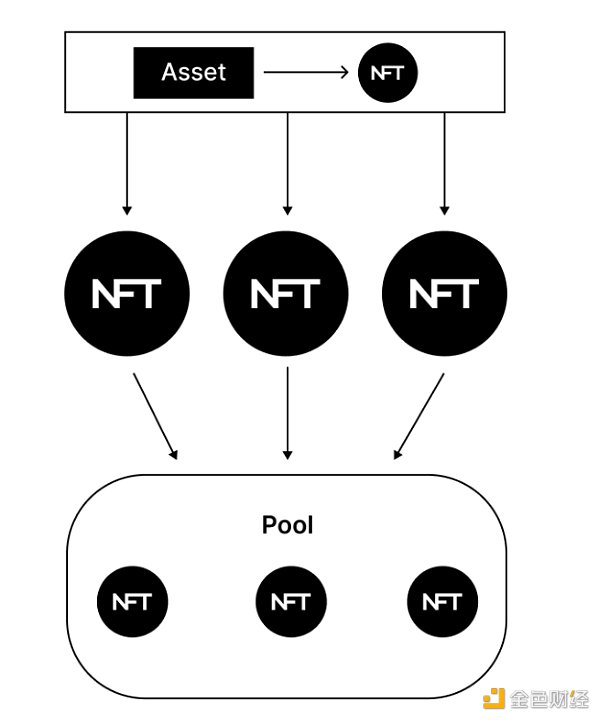

Centrifuge 核心架構由Centrifuge Chain、Tinlake、鏈上資產淨值(NAV)計算和分層投資結構組成。其中Centrifuge Chain 是一個基於Substrate 構建的獨立區塊鏈(Polkadot 平行鏈的一部分),專門用於管理資產的代幣化和隱私保護;Tinlake 是一個去中心化的資產融資協議,允許發行人透過將資產生成NFT,並使用這些NFT 作為抵押品來獲取流動性。

圖9

在一個完整的借貸運作流程中,現實世界資產透過Tinlake 協議代幣化為NFT,這些NFT 被用作抵押品,發行人從池中獲得流動性,投資者向資金池提供資金。同時透過鏈上NAV 計算模型,確保投資者和發行人能夠透明地看到資產的定價和狀態。而分層投資結構允許次級部分(高風險高回報)、中級部分和高級部分(低風險低迴報)三種不同的借貸層級。

圖10

發展問題

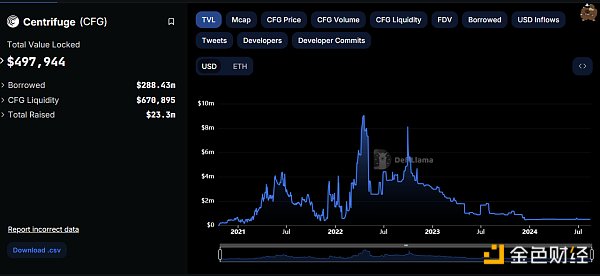

雖然Centrifuge 計畫在RootData 的RWA 計畫關注度排行第一,但核心數據如TVL 等卻在2022年熊市影響以及2024年計畫預期落空等等因素的共同作用下一路下滑,目前僅有497944美元。

圖11

ONDO Finance:美債代幣化龍頭

概念

與Centrifuge 致力於建立DeFi 資金與現實資產的流通平台不同, Ondo Finance 是一個去中心化的機構級金融協議(Institutional-Grade Finance),旨在提供機構級的金融產品和服務,打造開放、無需許可、去中心化的投資銀行。當下Ondo Finance 聚焦於開創穩定幣以外的穩定資產選擇,將無風險或低風險、穩定增值且具規模化的基金產品(如美國國債、貨幣市場基金等)引入區塊鏈,讓持有者在享有大部分底層資產的收益的同時擁有相對穩定的資產。

融資發展

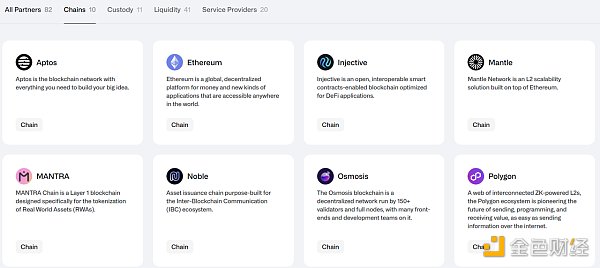

ONDO Finance 在歷史上進行了三輪融資,共獲得融資3400萬美元,投資者有PanteraCapital、CoinbaseVentures、TigerGlobal、Wintermute等等知名機構。除此之外,ONDO Finance 在鏈支援、資產託管、流動性支援和服務設施四個領域有多達82個合作夥伴。

圖12

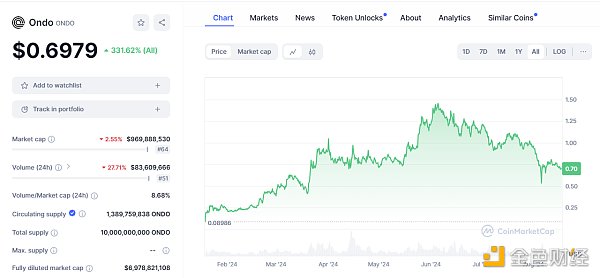

ONDO Finance 的市場表現同樣不俗,當前專案代幣ONDO 價格0.6979美元,與A輪融資價格0.0285美元、ICO融資0.055美元和開盤價格0.089美元相比,分佈上漲2448%、1270%和784%,展現了市場對專案的狂熱追捧。

圖13

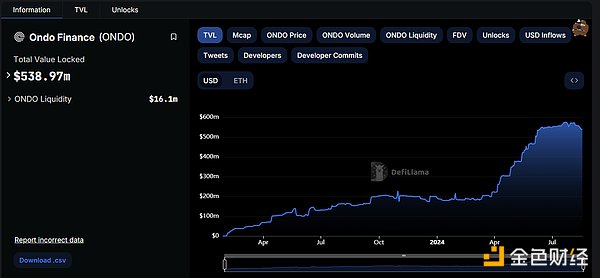

在TVL 等關鍵數據上,ONDO Finance 在今年4月以來迎來顯著成長,目前高達538.97m 美元,在RWA 賽道中排名第三。

圖14

產品架構

ONDO Finance 目前的主要標的是USDY、OUSG。

USDY(美元收益代幣)是一種由Ondo USDY LLC 發行的新型金融工具,它結合了穩定幣的可取得性和美國國債的收益優勢。與其他許多區塊鏈收益工具不同,USDY 的架構設計符合美國法律法規,並由短期美國國債和銀行活期存款擔保。

USDY 包含USDY(累積型)和rUSDY(重新定基型)兩種,USDY(累積型)代幣價格會隨著基礎資產的收益而增加,適合長期持有者和現金管理需求;rUSDY(rebase型)保持1.00 美元的代幣價格,收益透過增加代幣數量來實現,適合作為結算或交換工具。

OUSG(Ondo 短期美國政府國債)是由Ondo Finance 發行的一種透過代幣化提供流動性曝險的投資工具,旨在為投資者提供超低風險且高流動性的投資機會。 OUSG 代幣與美國短期國債掛鉤,持有者可以透過即時鑄造和贖回獲得流動性收益。

-

代幣化結構:OUSG 底層資產主要存放於貝萊德美元機構數位流動性基金(BUIDL) 中,其他部分存放於貝萊德的聯邦基金(TFDXX)、銀行存款和USDC 中,以確保流動性。透過區塊鏈技術,OUSG 股份已代幣化,可進行24/7 的轉移和交易

-

鑄造與贖回機制:投資者可以透過USDC 立即獲得OUSG 代幣,或以OUSG 代幣兌換USDC。

-

代幣版本:與USDY相似,OUSG也分為OUSG(累積型)和rOUSG(重新定基型)。

無論是OUSG還是USDY,都需要用戶KYC支持,因此Ondo 與後端DeFi 協議Flux Finance 開展合作,為OUSG 等需許可投資的代幣提供穩定幣抵押借貸業務,以實現協議後端的無許可參與。

BlackRock BUIDL:以太坊首個代幣化基金

概念

BlackRock BUIDL 是由全球知名的資產管理公司BlackRock(貝萊德)與Securitize共同推出的ETF(交易所交易基金),其全名為”iShares US Infrastructure ETF”,代號為BUIDL。 BUIDL 與USDY 類似,本質上是一種證券,當用戶將100 美元投入BUIDL ,其會獲得價值穩定在1美元的代幣。同時可以享受這100 美元的理財收益。

監理合規

與許多RWA 賽道專案不同,BUIDL 在合規性上較為完善。 BUIDL 基金由BlackRock 在英屬維京群島(BVI)設立的一個特殊目的載體(SPV)經營,而SPV 是一個獨立的法律實體,用於隔離基金的資產和負債。同時BUIDL 基金根據美國證券法申請了Reg D 豁免,並僅向合格投資者開放。

底層資產

BlackRock Financial 負責基金的資產管理。基金投資於現金等價物,如短期美國國債和隔夜回購協議,以確保每個BUIDL 代幣保持1 美元的穩定價值Securitize LLC 負責BUIDL 基金的代幣化過程,包括將基金的份額轉換為鏈上代幣。鏈上收益由智能合約自動產生。

市場迴響

在貝萊德公司本身實力和名望的加持下,BUIDL 基金在市場認可度、TVL 等數據上非常不錯,TVL 穩定在502.41m 美元,RWA TVL Ranking 第4名。

圖15

圖16

在技術架構上,相比其他專案BUIDL 的創新性並不十分充分,但是貝萊德公司長期以來在加密市場的名望足以讓專案在RWA 賽道上佔據一席之地。

在RWA 生態中,除了融合傳統借貸與DeFi 的Centrifuge ,融合證券與DeFi的ONDO Finance、BlackRock BUIDL,在融合房地產與DeFi 方向也有所突破,如Propbase 直接將房地產資產代幣化用於流通、PARCL 允許用互透過代幣投資小區或地段等。

5. 總結

-

RWA 本質上是現實世界資產,整個賽道的根本目的是實現現實資產與鏈上資產互通,讓更多的現實資金湧入區塊鏈中的同時,逐漸模糊DeFi 與傳統金融的邊界。

-

RWA 的主要賽道既包含有形資產,也包含無形資產。目前聚焦與證券、房地產、信用借貸、穩定幣三大領域。

-

相較於其他賽道,RWA 賽道受到的監管力道更大,在合規上要求更加嚴格,而這也給了一些知名企業更大的優勢。

儘管RWA 賽道具備強大的敘事性和前景,但由於其合規性的不確定性,在投資相關項目時,仍需保持謹慎,隨時應對可能出現的風險。