作者:Jasper De Maere,Outlier Ventures 編譯:J1N,Techub News

自2024 年3 月以來, 加密貨幣市場出現大幅回調, 多數Altcoin (除了比特幣、以太坊等以外的代幣),特別是一些相對來說算是主流的Altcoin 其價格較高點下跌超過50% , 但這對剛上市的代幣並沒有受到太大的影響。透過研究2,000 多個代幣發行案例, 我們發現處於早期且融資規模在百萬美元的項目,其原生代幣價格能保持穩定,走出獨立於大盤的走勢。

總結要點

-

在Web3 的私募市場中, Pre-Seed 輪和種子輪投資規模在百萬美元左右,同時融資過程耗時較長的項目,其獲得下一輪融資的時間間隔會更長,獲得融資金額更少。

-

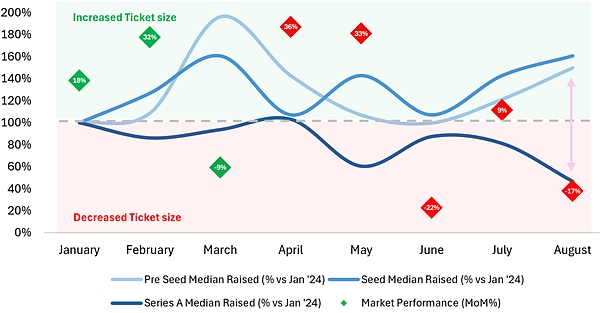

根據對1 月至4 月的市場的觀察,我們發現投融資市場對大盤漲跌的反應有滯後性,也就是說在大盤大漲之後的一個月,才會湧現大量投融資。

-

今年以公售的方式進行代幣發行佔據主導地位, 佔年初至今所有代幣發行的81%。甚至沒有一個賽道私募的項目能比公售的項目多, 這顯示公售受到市場強烈青睞。

-

由於專案在完成不同階段的融資後,每個階段的估值數據差異太大, 又因為這些項目在披露資訊時往往帶有主觀偏見,所以無法從中得出有意義的結論。

融資規模與賽道成熟度

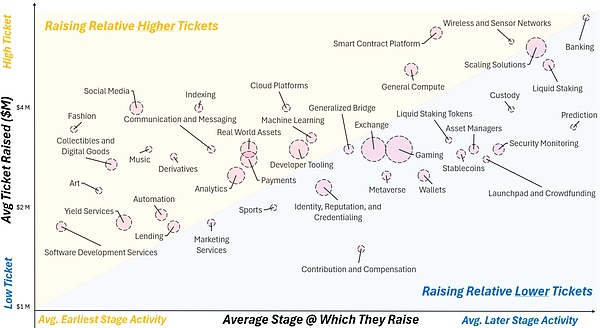

Web3 本身並不是一個產業, 而是一種正在改變全產業的技術堆疊。同時Web3 中沒有任何兩條賽道是相同的。創辦人的背景不同以及專案所提供的區塊鏈解決方案不同。因此,Web3 的各個賽道都對資本有不同的要求。為了讓大家更清楚各賽道對資本的需求,我們將融資規模與各賽道融資階段結合,時間區間為2024 年初至8 月11 日,然後得到一個圖表:

X 軸:專案進行融資的階段。

Y 軸:專案的平均融資額。

氣泡:氣泡大小代表專案的融資筆數。

左下至右上對角線劃分黃色和藍色區域,藍色代表融資相對較少的賽道, 黃色代表資本密集賽道。

2024 年各賽道融資階段及規模圖

代幣融資

我們根據年初至8 月11 日的數據,一共研究了375 個項目, 這些項目要么進行了公私混合的代幣發行模式, 要么使用非穩定幣進行融資。

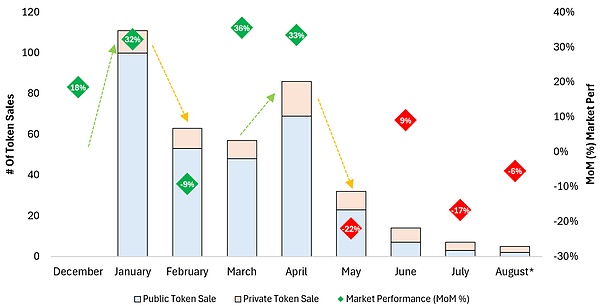

縱觀過去一年,加密貨幣市場共上市了375 個代幣,其中透過私募的有70 個,透過公售的有305 個。我們透過將代幣上市的數量和Altcoin 市值的漲跌幅做成一張圖表,可以看到, 代幣上市的數量和Altcoin 市值的漲幅是呈現正相關的,當Altcoin 的市值處於上漲趨勢時,代幣上市的數量會在隔月急劇上升。過去幾個月, 由於假期休息日多以及市場表現不佳, 導致活動減少。

代幣上市數量與Altcoin 市值漲跌幅比較圖

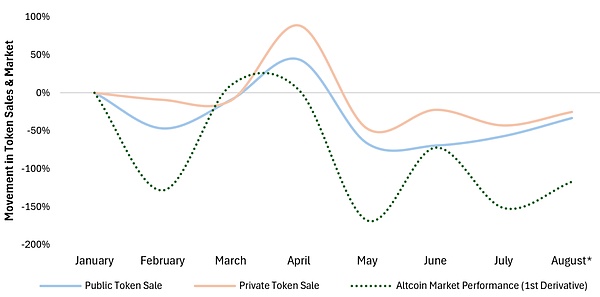

更進一步觀察,我們不僅發現代幣上市的數量與Altcoin 市值的漲跌有關,另外發現透過私募形式完成上市的代幣數量與市場的漲跌成正相關。我們認為這是預料之中的,因為公開發行通常要求專案方作更多的準備,過長的準備時間可能會導致錯過行情。

代幣發行活動的數量與月度Altcoin 市值的漲幅對比圖

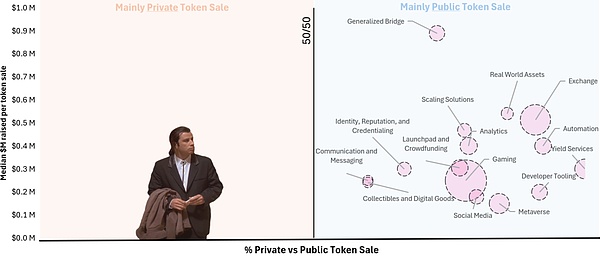

我們也分析了專案融資的方式。新上市代幣中, 約81% 為公售, 到目前為止, 今年還沒有任何賽道的私募多於公售。

在X 軸上, 以正中間為分割線,您看到左邊是私募,右邊是公售,Y 軸顯示的是通過融資額的中位數, 氣泡的大小表示代幣上市的數量。

遊戲項目有82 個、交易所項目有44 個、DeFi 收益協議有19 個、元宇宙項目有19 個,這4 條賽道佔了今年代幣發行項目的大頭。

公售與私募代幣發行的相對份額和融資額的中位數

傳統創投

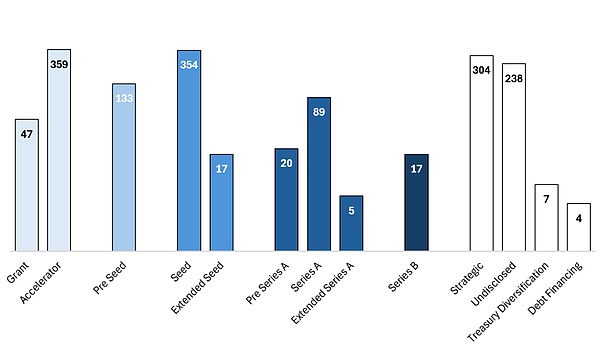

我們研究了1919 筆融資,分析其中各個融資階段的數據,最終得出的結論包括:

-

種子輪是最活躍的融資階段, 其次是加速器和Pre-Seed 輪。隨著代幣上市,Pre-Seed 輪和種子輪之間的差距正在縮小。

-

隨著週期升溫, 越來越多的生態系統湧現, 加速器孵化的項目數量增加。

-

2024 年至今, 我們統計了各階段的平均融資規模:Pre-Seed 輪220 萬美元、種子輪490 萬美元、A 輪1980 萬美元、B 輪5100 萬美元。

下面我們將仔細研究這些數字。我們發現, 種子輪是融資最活躍的階段, 其次是Pre-Seed 輪。有趣的是, 我們發現將融資階段區分為這兩輪的公司越來越少, 因為有時種子輪會被私募輪取代。

接下來, 我們注意到許多加速器孵化計劃, 根據我們的觀察, 這些孵化計劃比去年有所增長, 今年我們看到Web3 裡誕生出許多新興的加速器。 但有一個數據有問題,就是補助的數目。 我認為孵化項目獲得的實際數字比統計的數字大一個量級。 因此補助金不被視為融資。

年初至今不同融資階段及數量

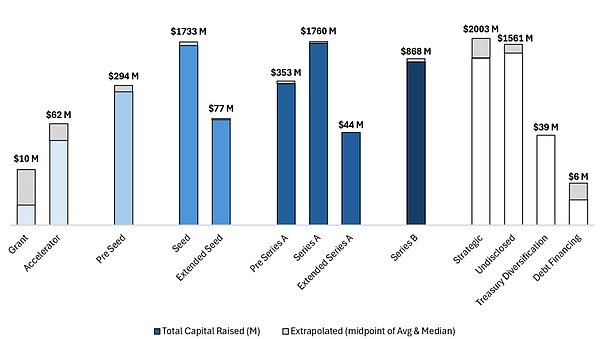

將融資額數據標記出來, 我們得到下圖。專案方選擇不揭露融資金額的情況其實相對普遍,但如果資料樣本夠大, 則可以推斷出缺失的資料。

如下所示, 灰色區域是推斷資料。為了消除異常值帶來的巨大影響, 我們採用了一種保守的方法, 透過中位數和平均數的混合來計算總數。

不同階段籌集的資金總額

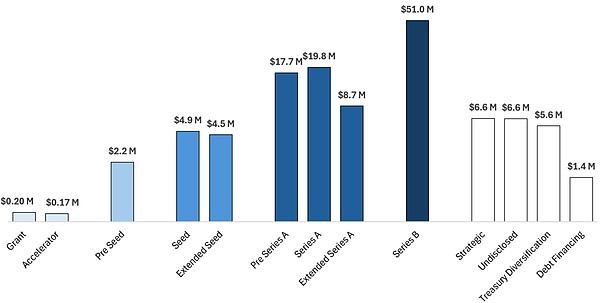

利用以上兩個圖表, 我們進一步計算了年初至今各階段平均融資額的近似值, 即用簡單的融資總額除去融資筆數。雖然得到的結果不夠精準, 但也與我們為同儕提供的建議分析一致。

各交易階段的平均融資額

最後, 我們研究了Pre-Seed 輪、種子輪和A 輪的融資規模隨時間的變化。從數據上看儘管市場動盪,但Pre-Seed 輪融資和種子輪融資的規模受市場的影響較小,因為這些早期項目專注於創新領域。

相較之下,A 輪更接近或處於TGE 階段, 需要專案方證明其產品的吸引力。市場回檔通常對後期投資的影響更大, 會導致融資活動和規模雙雙下降,2022 年是如此。

今年早期融資規模(自2024 年1 月起) 的增加可能是由於投資者認為市場從動盪期的後期開啟新的循環轉向復甦的早期階段, 因此年初的時候投融資市場紅紅火火。

與1 月對比,各階段融資規模變動圖

數據調整

關鍵訊息:

-

代幣的上市通常與種子輪、A 輪和戰略輪融資同步進行。

-

在短時間內最常見的融資組合是加速器+ 種子輪。許多人在加入新專案計劃時或加入不久後所在專案就完成新的融資。

我們報告了2024 年初至今的加密貨幣產業的所有融資數據。不過在收集資料的過程中存在一些問題,接下來進行說明。

在我們的資料中, 有1392 家公司會同時在多個管道登記其融資訊息, 其中有兩種情況:

-

公司一年內進行了多輪融資。

-

公司同時進行了傳統創投和鏈上代幣融資。

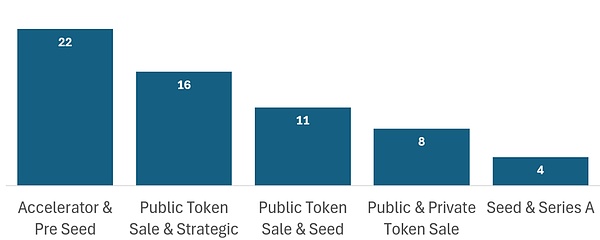

以下是一些最常見的融資組合。最常見的是加速器和種子輪, 這是有道理的, 因為加速器的孵化計劃有助於降低專案方商業模式的風險, 而專案方通常會選擇在籌備Pre-Seed 輪或種子輪融資的時候加入加速器。我們也看到公售代幣輪融資與策略或種子輪融資同時進行, 通常在發布前或發佈時與TGE 同時進行。此外, 今年只有四家公司同時完成種子輪和A 輪融資。

各種融資方案及採用的數量

我們強調這些趨勢是為了告訴專案創辦人, 非傳統的融資結構並非罕見,我們非常建議創辦人結合傳統股權和代幣進行融資。