隨著機構資本的介入,加密市場從獨立行情走向板塊連動,與宏觀經濟的周期緊密度日益增強。今年以來,比特幣等主流貨幣輪流上演過山車戲碼,一再跟隨全球市場震盪。也正是為此,宏觀指標成為了加密市場關注的重點。而影響最大的美國聯邦基金利率,也進而升級成了絕對的產業風向標。

回顧這風向標的作用,從2022年3月到23年7月,聯準會連續11次升息,累計幅度達525個基點,創下了近半個世紀以來聯準會利率調控中步伐最大的升息史。在這次計入史冊的大加息中,銀行機構復現流動性危機,矽谷銀行、美國第一共和銀行等多家機構,都不可避免地被敲響了時代的喪鐘。加密市場也遭遇重挫,一個典型的案例是FTX的崩潰,儘管不可否認FTX內部毒瘡滿布,但刺穿它的關鍵亦是當時由於宏觀緊縮而不斷吃緊的流動性。

時間來到今年,儘管ETF的成功使加密得以稍喘口氣,但逐漸走弱的流動性也讓局部深熊仍籠罩在市場上方。而就在近日,隨著9月FOMC會議的即將到來,在維持了將近一年的高息後,宏觀市場似乎終於迎來了黎明的曙光。

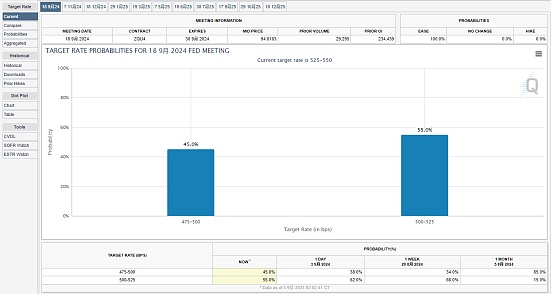

9月5日,根據CME「聯準會觀察」數據,聯準會9月降息25個基點的機率為55%,降息50個基點的機率為45%,而一天前聯準會9月降息50個基點機率僅38 %。可以看出,降息已然成為市場基本共識,只是幅度還有待斟酌。

降息意味著流動性釋放,對於風險資產而言通常是大利好,加密資產自然也不例外。但從歷史數據來看,降息卻又常伴隨股價的大幅下跌,與美科技股高度相關的加密市場,表現卻未必能盡如人意。

即將到來的降息究竟會對市場產生如何影響?是久旱逢甘霖還是暴風雨前的平靜,仍是眾說紛紜,但日前多個行業分析人士的發言看出,美國經濟狀況決定的降息屬性是關鍵,而臨近降息,波動性風險也正不斷加劇。

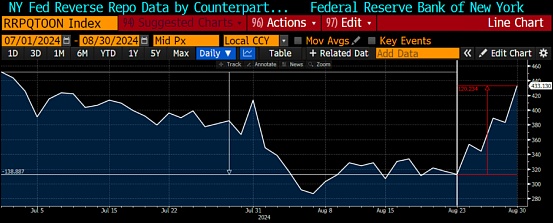

BitMEX 聯合創始人Arthur Hayes在日前發文表示降息不會對比特幣帶來短期利好,他強調了逆回購協議(RRP) 在這一動態中的調節作用。

RRP是大型銀行和基金經理人的一種隔夜工具,與其他安全投資相比,銀行機構可以獲得更高的回報,實現更廣泛的收益。該協議會出售證券給對手方,並同意在未來某個日期以更高的價格進行回購,目前RRP利率為5.3%,高於4.38%的國庫券殖利率。 Hayes認為,利率差會導致大型貨幣市場基金將資本從國庫券轉移到RRP,從而減少可用於加密貨幣等風險較高投資的資金量。

在此背景下,與預期相反,Hayes表示在降息真正到來之前的未來兩週,市場流動性可能會受到更多限制。 「比特幣在最好的情況下會在現有水平附近波動,在最壞的情況下,會緩慢下跌至50,000美元,原因是資金正在從國庫券中撤出流回逆回購計劃」。

相當有趣的是,即使是短期看跌,但Hayes仍然表示不會出售任何加密貨幣。

Bitfinex的分析師則從歷史數據對即將到來的降息進行了分析,表達了更消極且激進的看法。他認為,由於數月來價格走勢低迷,加密貨幣投資者原本期待聯準會9月降息推動牛市走勢,但不斷升級的經濟衰退擔憂可能帶來更深層的回檔。 「如果寬鬆週期與經濟衰退同時發生,比特幣可能會在9月降息後下跌15%-20%,假設在降息之前BTC的價格約為60,000 美元,那麼潛在的底部將在50,000美元和40,000美元之間」。

「通常,降息被視為風險資產的利好催化劑。降息25個基點可能標誌著標準降息週期的開始,隨著經濟衰退擔憂的緩解,這可能導致比特幣價格長期上漲。此舉將顯示聯準會對經濟韌性的信心,從而降低經濟嚴重衰退的可能性。日益加劇,資產價格遭受更大打擊,這一漲幅將被抹去。

此外,季節性效應對比特幣也頗為不利,歷史數據顯示,自2013年以來,過去十年中,比特幣在9 月僅有三次實現正收益。 9 月比特幣的平均月報酬率為-4.78%,收盤虧損的可能性為72.7%,是該資產表現最差的月份之一。

10x Research創辦人Markus Thielen也認同此一觀點。 「如果聯準會在2024年9月僅僅因為通膨危機而降息,這對比特幣而言是短期利好。然而,如果是經濟衰退導致降息,無論是在9月還是更晚,比特幣都會面臨巨大的拋售壓力。

從歷史上看,當聯準會暫停升息週期時,比特幣漲幅最大,首次降息通常會引起不溫不火的反應。 「在聯準會暫停升息直至2019 年7 月期間,比特幣經歷了爆炸式增長,回報率為169%。在2019年暫停七個月後,聯準會降息,開啟了急劇的降息週期。比特幣反應積極,在2019年7月31日降息後一周內上漲了19%。 然而兩週後,比特幣又回到了平緩狀態,」Thielen補充道,2019 年下半年的降息是由於經濟不確定性的增強,對BTC的價格產生了影響。 CoinDesk數據顯示,BTC價格在下半年下跌了33%。

可以看出,分析師的觀點都圍繞著美國經濟是否軟著陸進行分析,儘管數據暫不明朗,但對於這個問題,市場也有自己的傾向。

EMC Labs的文章指出,市場整體傾向美國經濟將實現軟著陸,所以並未對美股啟動硬著陸預期下的整體向下定價。基於軟著陸的假設,部分資金選擇撤離先前已大幅上漲的「七巨頭」,而進入漲幅較小的其他藍籌股,推動道瓊斯指數創下歷史新高。

因此如果9月25基點降息落定,且沒有主要經濟和就業數據表明經濟不符合「軟著陸」的特徵,美股將穩步運行,若七巨頭向上修復,那麼BTC ETF 大概率將恢復正流入,推動BTC 上行並再次衝擊70000 美元的心理關口甚至挑戰新高。如果有主要經濟和就業數據顯示經濟不符合「軟著陸」的特徵,美股大概率會向下修正,尤其是七巨頭,與之對應BTC ETF 通道資金大概率不會樂觀,BTC 可能會下行再次挑戰“新高修復期」下沿的54000 美元。

灰階研究主管扎克潘德爾在訪談中也傾向於此次降息是防禦屬性,他表示,通常情況下,聯準會降息是因為經濟衰退。但這次有所不同,聯準會降息是因為對抗通膨的持久戰取得了階段性勝利。

「在軟著陸背景下的降息是一種對美元不利、對比特幣等資產有利的環境,這是我的核心觀點。我認為加密市場將在未來幾個月內重新測試歷史高點。現在主要風險是美國經濟的健康狀況,正面的觀點是以經濟軟著陸和避免衰退為前提,這也是目前大多數經濟學家的看法。

如果失業率持續上升,看到裁員的跡象,經濟疲軟期出現,比特幣和許多其他資產,如科技股或信貸利差也會以典型的周期性方式走弱。但我的觀點是,在經濟衰退的時候,是累積比特幣的絕佳時機,後續會看到寬鬆的貨幣政策和寬鬆的財政政策來幫助經濟擺脫衰退,價格會隨之反彈。但若美國勞動市場持續惡化,並陷入短暫的衰退,價格下行風險就會凸顯,這也是我們在未來6到12個月內將看到的主要風險。 」

Matrixport的報告呼應了上述觀點,在8月暴跌後比特幣價格迅速反彈。儘管比特幣現貨ETF資金仍在流出,但也有投資者逢低買入,從30天鑄幣比回升來看,新法幣資金流入了加密市場,投資者在利用低價,或為9月美聯儲預期降息提前佈局。

從市場來看,儘管短期不確定性增強,但鯨魚們似乎也做好了防禦措施,長期仍舊呈現看漲訊號。 QCP數據顯示,波動率曲線預計將進一步陡峭化,更多多頭期權頭寸被展期至明年3月,比特幣2025年3月28日到期行權價為120000美元的看漲期權近日增加了200張合約,未平倉量達2100張,顯示投資人對中長期前景保持樂觀。

綜觀產業人士的分析,美國經濟軟著陸才是加密市場煥發生機的前提條件,若是軟著陸,則降息為防禦式降息,但若並非如此,則降息為衰退式降息,美國進入衰退後,與宏觀週期息息相關的加密市場反而會迎來下挫。從目前的數據來看,反映衰退的數據呈現分化,美國勞動市場疲軟但消費市場量價仍有支撐,難以直接確立走勢。對一般用戶而言,關注美國宏觀數據,等待降息後的方向再行操作或許更為保險。