比特幣減半四個月後,我們見證了迄今為止減半後最糟糕的價格表現。在這篇文章中,我們解釋了為什麼減半不再對BTC和其他數位資產的價格產生根本性的影響,最後一次減半可以追溯到2016年。隨著數位資產市場的成熟,創辦人和投資者應該擺脫四年周期概念。

作者:Jasper De Maere @outlierventures

編譯:Liam

概括:

2024年比特幣完成第4次減半,減半後的125天經歷最糟糕的價格表現。價格下跌8%,而前幾個減半週期漲幅為22%。

我們認為,2016年是對比特幣產生重大、根本性影響的最後一次減半。自那以後,在加密市場日益成熟和多樣化的背景下,礦工的BTC區塊獎勵規模變得微不足道。

2020年減半後,BTC和加密市場表現強勁純屬是巧合,因為2020年減半發生在後疫情時期全球資本注入空前的時期,僅美國當年貨幣供應量(M2)就增加了25.3%。

認為4年周期在2024年仍然有效,但2024年1月BTC ETF的批准提前了需求,導致BTC在減半前強勁上漲的觀點是錯誤的。 BTC ETF的核准是需求驅動的催化劑,而減半則是供應驅動的催化劑,因此兩者並非互相排斥。

比特幣價格對更廣泛的市場有顯著影響,因此也影響創辦人透過股權、SAFT以及私募或公募代幣銷售籌集資金的能力。鑑於加密貨幣為創投帶來流動性,創辦人必須了解自上而下的市場驅動因素,才能更好地預測融資機會和營運週期。在這篇文章中,我們將打破四年市場週期概念,為探索未來工作中的真正驅動因素奠定基礎。打破四年周期的概念並不代表我們對整體市場持悲觀態度。

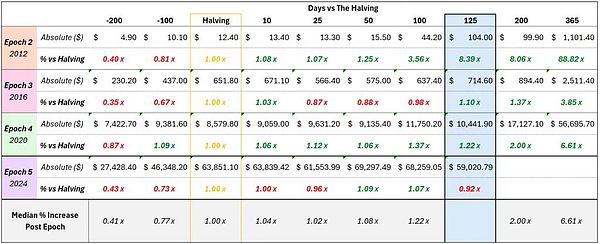

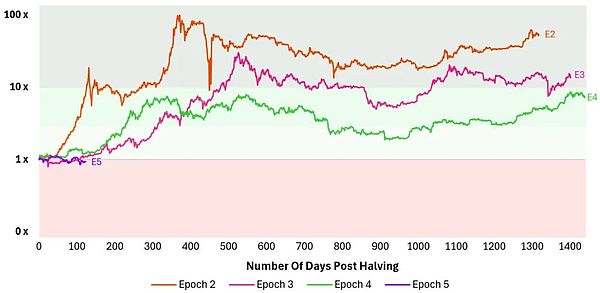

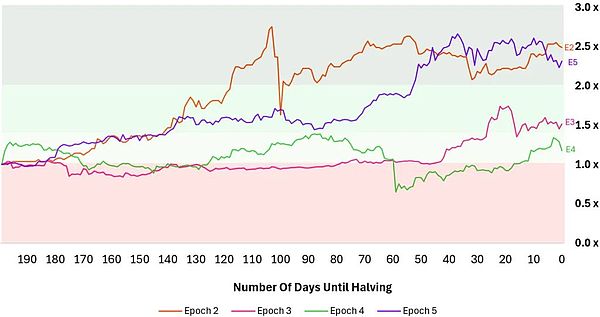

讓我們先來看看比特幣價格在過去幾個減半週期中的表現。很明顯,在減半後的第五個週期(2024年),比特幣的表現是減半以來最差的,也是唯一一個比特幣價格下跌的減半週期。

圖表1:比特幣價格在減半前後各週期的表現

那麼,減半為什麼會對價格產生影響呢?簡而言之,主要有兩個原因。

基本原因:比特幣減半減少了新供應,導致稀缺性增加,在需求超過有限供應的情況下,價格就會上漲。這種新的動態也會改變礦工的經濟狀況。

心理原因:比特幣減半會加劇稀缺感,強化基於歷史模式的價格飆升預期,並吸引媒體關注,從而增加需求並推高價格。

在這項工作中,我們認為比特幣價格行為背後的根本驅動力被誇大了,在過去兩個週期中已經無關緊要。我們將從背景出發,證明減半的淨效應不足以對比特幣價格或更廣泛的數位資產領域產生重大影響。

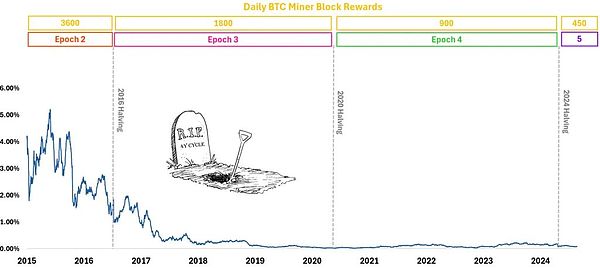

每日比特幣獎勵

如果你從這篇文章只記住一件事,那就是:

比特幣減半對市場影響的最強論點是,除了降低比特幣通膨之外,它還會影響礦工的經濟狀況,導致他們的資金管理發生變化。

那麼,讓我們考慮一下所有挖礦獎勵立即在市場上出售的極端情況。銷售壓力會是什麼?下面,你可以透過所有礦工獲得的每日區塊獎勵總額(以美元為單位)除以市場總交易量(以美元為單位)來評估這種影響。

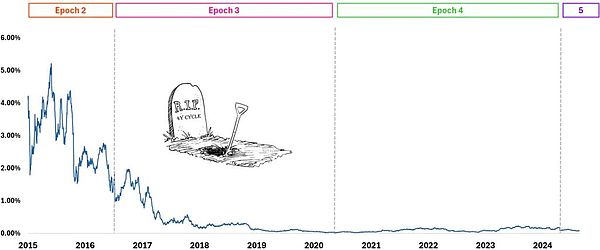

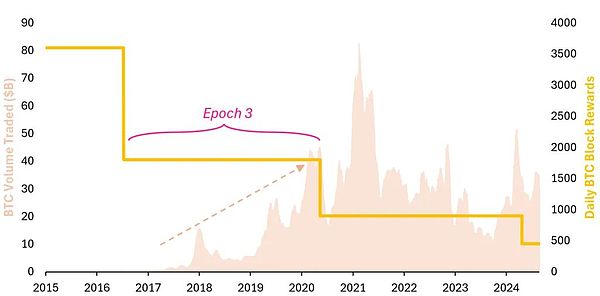

直到2017年中期,礦工對市場的影響超過1%。如今,如果礦工們出售全部的BTC區塊獎勵,僅佔市場總量的0.17%。雖然這並不包括BTC礦工之前累積的份額,但它表明隨著區塊獎勵的減少和市場成熟,BTC區塊獎勵對市場的影響已經變得微不足道。

圖2:如果所有礦工出售每日BTC區塊獎勵,對市場的影響

減半影響

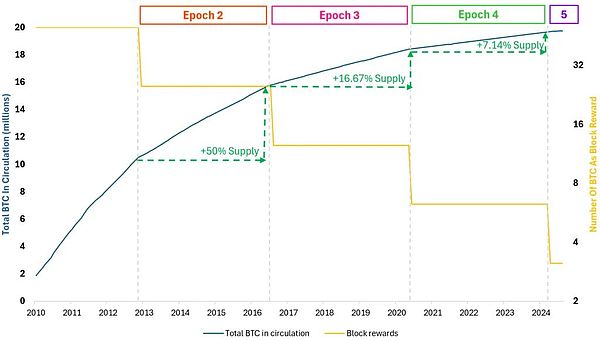

我們先來回顧一下。比特幣減半大約每四年發生一次,礦工的區塊獎勵減半。這降低了新BTC的產生速度,減少了進入市場的新供應。

BTC的總供應量上限為2,100萬,每減半一次,達到上限的速度就會減慢。每次減半之間的時期稱為一個“週期”,從歷史上看,每次減半都會影響比特幣的價格,因為供應減少而稀缺性增加。詳見圖3。

圖3:比特幣減半動態、區塊獎勵、總供應量和週期

比特幣減半後的表現

首先,從對我們大多數人來說最重要的價格表現來看,我們看到減半後的表現是比特幣誕生以來最糟糕的。截至今天(2024年9月2日),比特幣的交易價格比今年4月20日減半當天開盤價63800美元低約8%。

圖表4:各減半後BTC的價格表現

「減半前的表現如何?」減半前的表現確實非常強勁。回顧200天前的表現,我們發現BTC的價格幾乎增加了2.5倍。這與第2個週期時BTC佔數位資產市值的99%的情況幾乎相當,減半在當時仍然意義重大。

圖表5:各減半週期前200天的BTC價格表現

話雖如此,記住那段時期發生的事情也很重要。在2024年初,我們獲得了BTC ETF的批准,自2024年1月11日以來,BTC淨流入量達到29.9萬,大大推動了價格上漲。所以,價格上漲並不是因為人們預期減半。

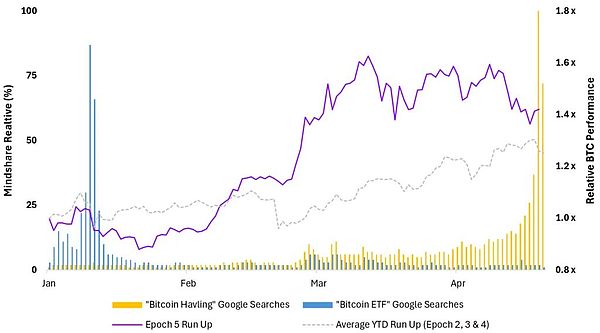

圖6顯示了BTC在BTC ETF核准和減半之間的表現。 2024年1月BTC ETF核准後,BTC的需求增加,導致第5個週期的100天上漲幅度超過平均週期上漲幅度17%。

圖6:各週期減半前BTC價格200天的上漲表現

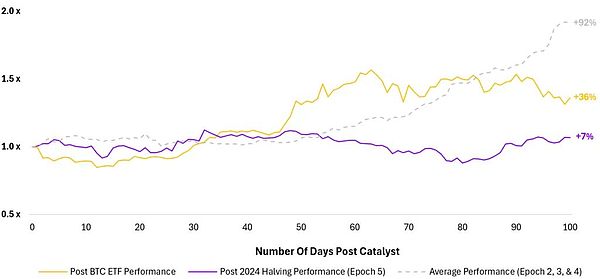

圖7顯示了比特幣ETF獲準和減半後的100天表現。很明顯,對比特幣ETF獲準和減半,前者對價格的影響更大,兩者100天表現之間的價差約為29%。

圖7:減半和ETF核准後的100天比特幣表現

「因此,比特幣ETF提前引發了我們通常在減半時看到的需求和價格行為!」

這是為4年周期辯護的無力論點。現實情況是,這兩種催化劑是相互獨立的。 ETF是需求驅動的催化劑,而減半則是供應驅動的催化劑。它們並不互相排斥,如果減半仍然重要,我們應該看到雙重催化劑帶來的重大價格變動。

2016年是最後一次減半

我認為2016年和進入第3個週期是減半對市場產生真正有意義的影響的最後一次。正如圖表2中討論的那樣,下圖顯示瞭如果所有礦工在獲得區塊獎勵的當天將其出售,對市場的影響。正如你所看到的,在2017年中期左右,它下降到1%以下,而今天它勉強達到0.20%以上,這表明它的重要性微乎其微。

圖8:如果所有礦工都出售每日BTC區塊獎勵,對市場可能造成的影響

為了理解礦工資金決策影響力的下降,讓我們仔細研究一下起作用的各個變數。

變數:

每日BTC區塊總獎勵-每個週期下降

每日BTC交易總量-隨著市場成熟而上升

隨著時間的推移,區塊獎勵下降,市場成熟,礦工影響力的相關性降低。

圖9展示了BTC的交易量和礦工的BTC區塊獎勵的累積情況。正是由於交易量的急劇上升,礦工的區塊獎勵才變得微不足道。

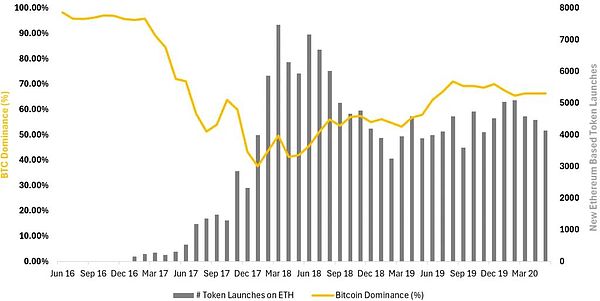

圖9:BTC礦工每日獎勵和每日交易量

對當時的人來說,很明顯是什麼推動了這段期間交易量的成長。回顧一下:在以太坊於2015年推出並解鎖智慧合約功能後,ICO熱潮隨之而來,導致以太坊平台上出現了許多新的代幣。新代幣激增,導致BTC的主導地位下降。新資產的湧入(i)推動了包括BTC在內的數位資產市場各個角落的交易量,(ii)激勵交易所更快地發展成熟,使其能夠更輕鬆地吸引用戶並處理更大的交易量。

圖表10:第3階段ETH新代幣的推出與BTC的主導地位

但是……但是2020年呢?

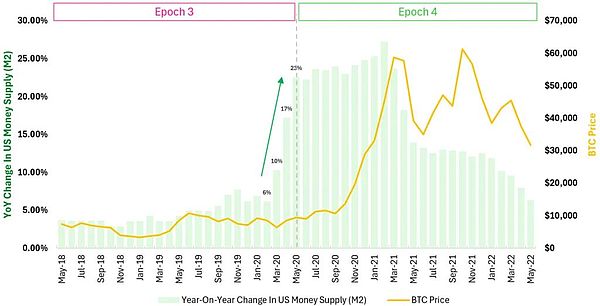

在第三個週期發生了很多事情,這從邏輯上降低了挖礦資金管理的影響,並進一步降低了比特幣減半本身作為催化劑的影響。那麼2020年呢?在減半後的第一年,比特幣上漲約6.6倍。這不是因為減半,而是因為為因應新冠疫情而印製的數量空前的貨幣。

雖然不是根本因素,但從心理學的角度來看,減半可能會影響比特幣的價格走勢。當比特幣減半成為頭條新聞時,它為人們提供了一個將多餘資金用於投資的目標,而當時幾乎沒有其他消費選擇。

圖11顯示了比特幣反彈的真正原因。就在2020年5月減半之前的幾個月,美國貨幣供應量(M2)以現代西方歷史上前所未有的速度激增,推動了包括房地產、股票、私募股權和數位資產在內的各種資產類別的投機和通貨膨脹。

圖11:2020年減半前後美國貨幣供應量(M2)及比特幣價格

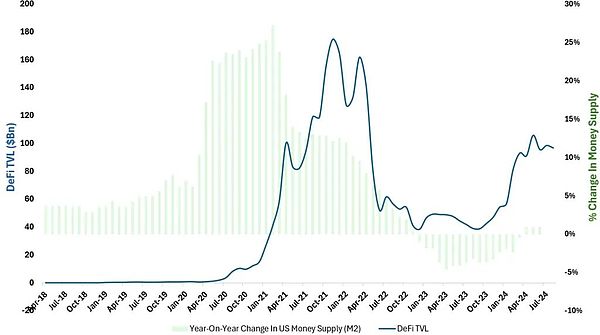

除了流入BTC的資金外,重要的是要認識到,貨幣印刷發生在DeFi春季之後,隨後DeFi進入了DeFi Summer。許多投資者被鏈上誘人的收益機會所吸引,將資金投入加密貨幣和實用型代幣,以捕獲價值。由於所有數位資產之間存在著強烈的相關性,BTC自然也從中受益。

圖12:美國貨幣供應量(M2)和DeFi TVL

在減半發生時,全球直升機撒錢政策推動了一系列因素,引發迄今為止最大的加密貨幣反彈,似乎區塊獎勵的變化對價格行為產生根本性的影響。

礦工剩餘供應

「礦工在他們的金庫裡持有的剩餘BTC供應量呢?這些供應是在哈希率較低且區塊獎勵較高的前幾個週期積累起來的?」

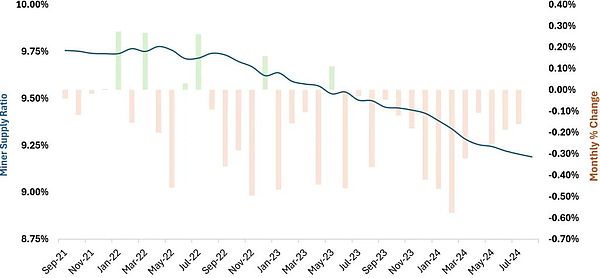

圖13檢視了礦工供應比率,即礦工持有的BTC總量除以BTC總供應量,有效顯示了礦工控制了多少供應量。礦工的庫存決策對BTC價格的影響很大程度取決於他們在早期累積的區塊獎勵。

如圖所示,礦工供應比例一直在穩定下降,目前約為9.2%。最近,礦工出售BTC的場外交易活動增加,這可能是為了避免對市場價格造成太大影響。造成這一趨勢的原因可能是區塊獎勵減少、硬體和能源等投入成本增加以及BTC價格沒有大幅上漲,迫使礦工更快地出售BTC以保持盈利。

我們理解減半對採礦業獲利的影響,以及他們需要調整資金管理以保持獲利。然而,長期發展方向是明確的。減半對BTC價格的影響只會隨著時間的推移而持續降低。

圖表13:礦工供應比例與環比變化

結論

雖然減半可能會產生一些心理影響,提醒Holder注意他們充滿灰塵的比特幣錢包,但很明顯,其根本影響變得無關緊要。上一次有意義的減半影響發生在2016年。 2020年,引發多頭上漲的不是減半,而是COVID-19的因應措施以及隨後的印鈔。現在是時候讓試圖掌握市場時機的創辦人和投資者關注更重要的宏觀經濟驅動因素,而不是依賴四年周期了。考慮到這一點,我們將在未來的《代幣趨勢線》中探討市場週期背後的真正宏觀驅動因素。