作者:0xEdwardyw 來源:tokeninsight

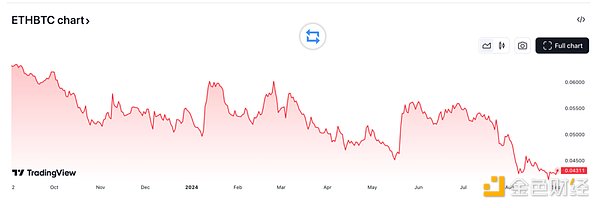

過去一年,以太幣的價格表現令人失望。儘管以太坊生態系統整體上有所發展,但ETH 在價格升值方面一直難以跟上其競爭對手的步伐。反應ETH 相對強度的指標,ETH/BTC 比率顯著下降,該比率過去一年下降了超過32%。

令人失望的價格表現引起了投資者的擔憂,特別是考慮到以太坊在去中心化金融(DeFi)和智能合約領域的核心地位。價格成長放緩引發了關於ETH 長期價值捕捉潛力的爭論,尤其是面對其他Layer 1 區塊鏈日益激烈的競爭和第二層擴展解決方案帶來的複雜性。

本文將介紹以太坊面臨的幾個關鍵問題,這些問題可能導致了其近期的價格表現不佳。

二層解決方案導致ETH 需求降低

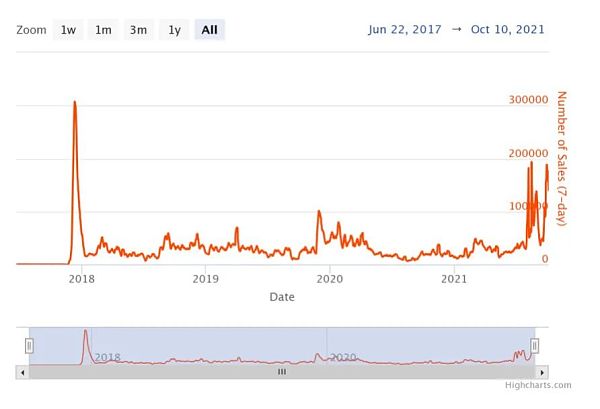

以太坊二層解決方案,如rollups,出現作為緩解以太坊主網擁堵的解決方法。透過在鏈下處理交易,然後批量上傳回主鏈,這些解決方案提供更快速和更便宜的交易,顯著提升了用戶體驗。然而,這種轉變對以太坊的價值捕獲提出了潛在挑戰。

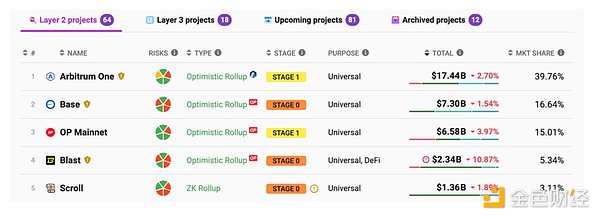

隨著越來越多的交易在二層解決方案上處理,原本會使以太坊主網受益的費用和經濟活動越來越多地被重新定向。這種轉變可能導致ETH 需求減少,因為使用者更多地與Arbitrum 和Optimism 等二層網路交互,而不是使用以太坊基礎層。推動ETH 價值的經濟誘因可能會減弱,潛在影響其價格和作為生態系統內主要資產的效用。

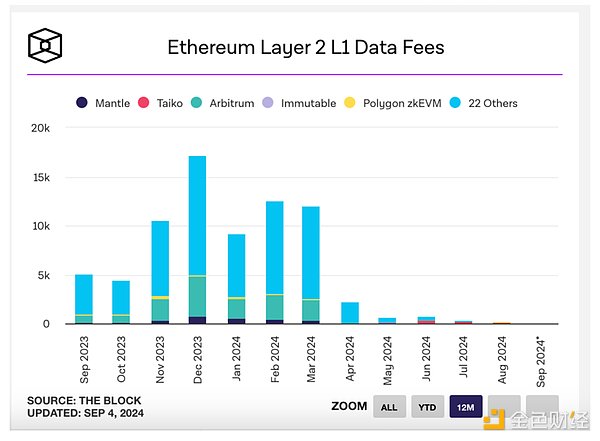

儘管以太坊可以作為這些二層協議的數據可用性(DA)層,但ETH 捕獲的費用和價值仍然顯著低於這些交易直接發生在一層的情況。雖然DA 角色至關重要,但並不能完全補償以太坊主網上直接交易價值的減少。

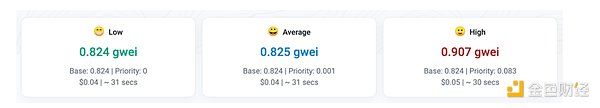

Gas 費用顯著下降

在2024年7月和8月,以太坊經歷了顯著的gas 費用下降,達到了五年多以來未見的水平。這一趨勢主要歸因於Dencun 升級的持續影響和第二層解決方案上互動活動的增加。

到8月中旬,以太坊的gas 費用已經跌至低至0.6 gwei,低優先級交易記錄僅為1 gwei 或更低。這比2024年3月網路活躍期間觀察到的83 gwei的高點下降了超過95%。

2024年3月實施的Dencun 升級在降低第二層網路的交易成本方面發揮了關鍵作用。 Dencun 升級最顯著的方面是引入了proto-danksharding。該機制允許以太坊利用一種稱為”blobs”的新型臨時資料來更有效地處理第二層(L2)交易資料。這些blobs 在設定的時期後從區塊鏈中清除,顯著降低了與L2交易相關的儲存成本。

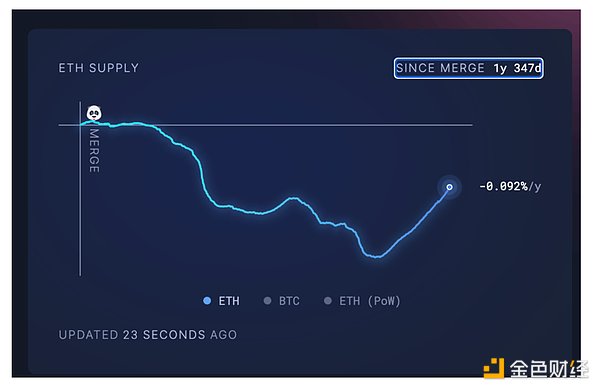

ETH 供應增加

Gas 費用的大幅下降也影響了ETH 的燃燒數量,這是由EIP-1559 機制決定的。 EIP-1559為每筆交易設立了基礎費用,這是交易被納入區塊所需的最低gas 價格。這個基礎費用會根據網路對區塊空間的需求動態調整,在區塊滿時增加,在區塊未充分利用時減少。基礎費用會被燃燒,永久從流通中移除ETH。這種機制對ETH 引入了通縮壓力,如果燃燒量超過質押獎勵的發行量,會隨時間推移減少總供應量。然而,如果對ETH 支付gas 費用的需求不足,來自質押獎勵的發行可能會導致ETH 總供應量增加。

由於燃燒的ETH 減少,以太坊的總供應量過去幾個月一直在增加,從3月份的約1.2億ETH 上升到8月份的約1.203億。如果需求無法跟上步伐,供應量的增加可能會對ETH 價格施加下行壓力。

二層的互通性與複雜性問題

以太坊向第二層解決方案的推進造成了互通性問題,並增加了開發者的複雜性,使得使用者相比其他一層網路(如Solana)更難獲得無縫使用體驗。

每個第二層解決方案— 如Arbitrum、Optimism 和zkSync — 都作為一個獨立的環境運行,有自己的一套規則和標準。這種分散意味著資產和資料不能在這些不同的第二層網路之間無縫移動,在以太坊生態系統內創造了孤島。開發者必須建立或整合複雜的跨鏈機制來實現這些層之間的互通性,這可能耗時且容易出錯。

現在有64個第二層、18個第三層,以及81個即將進入以太坊的第二層和第三層專案。由於不同的L2在隔離環境中運行,去中心化應用程式(dApps)和用戶在這些網路之間無縫互動變得困難。

此外,多個第二層解決方案顯著增加了建置和部署去中心化應用程式(dApps)的複雜性。開發者必須決定在哪個第二層網路上構建,權衡用戶基礎、交易成本和技術規格等因素。而且,在多個第二層上維護dApps 增加了開發和維護工作量,因為每個第二層可能有不同的工具、API 和效能特徵。

這些互通性和複雜性問題不僅影響開發者,也對使用者體驗產生連鎖反應。用戶可能會發現在不同的第二層網路之間導航令人困惑,每個網路都有自己的錢包、交易流程和費用。這種分散的體驗會阻礙採用,並降低以太坊旨在提供的無縫體驗。

ETH 是否具有貨幣溢價?

貨幣溢價是指一種資產超出其內在價值或實用價值的額外價值,通常是因為被視為價值儲存、交換媒介或計價單位。長期以來,以太幣被認為具有貨幣溢價,這促成了其成為市值第二大加密貨幣的地位。

對於以太坊,其貨幣溢價源自於幾個因素:

-

生態系統中的效用:以太坊是大量去中心化應用程式(dApps)、去中心化金融(DeFi)平台和非同質化代幣(NFTs)的支柱。用ETH 支付gas 費用和參與鏈上活動的需求使其價值超出了僅僅的技術功能。

-

價值儲存的認知:由於以太坊的廣泛使用、較大的市值以及對以太坊網路長期增長的信念,一些投資者將ETH 視為類似比特幣的價值儲存。這種認知為ETH 增加了貨幣溢價。

-

質押和賺取潛力:ETH 持有者可以透過質押他們的代幣來賺取獎勵,這進一步提高了其價值主張,增加了其貨幣溢價。

然而,與有2100萬個硬上限的比特幣不同,以太坊沒有固定的供應限制。批評者認為,這種缺乏上限的情況削弱了ETH 作為可靠價值儲存的能力,其供應可能隨時間增加,導致價值被稀釋。根據EIP-1559,當對ETH 的需求高時,ETH 成為通貨緊縮資產,因為部分gas 費被燒毀。但當需求下降時,ETH 則變成通膨資產,這削弱了其作為價值儲存的價值主張。

此外,以太坊常被視為更專注於成為”世界電腦”,而不僅僅是貨幣資產。這種多面性角色雖然提供了效用,但可能會削弱其作為簡單可靠的價值儲存的認知,相比之下,比特幣專注於成為”數字黃金”。

核心問題圍繞著以太坊的價值主張究竟是什麼。如果以太坊的主要目標是作為世界電腦運作,它需要將交易轉移到第二層解決方案上,以實現更快的處理和更低的交易成本。然而,這種轉變不可避免地將一些價值轉移到二層協議,削弱ETH 作為資產的價值累積。挑戰在於如何平衡可擴展性需求與維持和提升ETH 價值的願望。

為了保持其”Ultra Sound Money”的地位,以太坊必須確保第二層解決方案為用戶提供低成本交易,同時又不減損其原生資產的價值。這種微妙的平衡對於ETH 繼續保持其貨幣溢價至關重要。