作者:Ali,Gridex前技術負責人;翻譯:金色財經xiaozou

1、前言

去年8月Friend.tech的積分系統問世,如今積分已成為用以獎勵協議早期用戶的鏈下獎勵(或代幣、XP以及其他類似獎勵)行業標準。可以說,本輪週期的空投熱潮便由此開啟,一系列專案在過去的一年裡均發布了代幣。就像許多加密熱潮一樣,人們眼中的空投「淘金熱」終將像泡沫一樣,美好但易逝。

空投熱潮走到盡頭了?還是只是短暫的中場休息?

2、47個空投代幣的表現

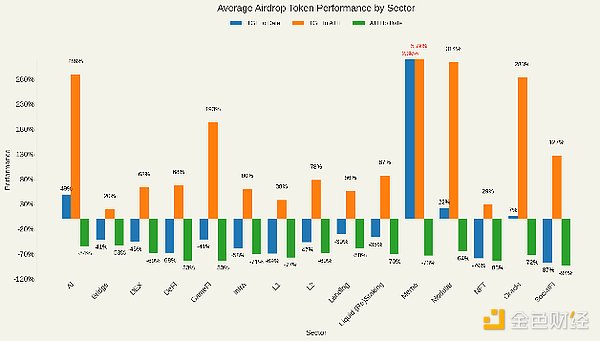

空投代幣因其「只跌不漲」的價格走勢而臭名昭著。截至2024年8月25日,以下我認為被炒作得最多的47個空投事件中,只有11個價格高於TGE(代幣生成事件),平均回報率為49.56%(不含BONK)。同時,價格低於TGE的36個空投代幣的平均跌幅為62.15%。現在,一些代幣的價格確實有所上漲,從TGE到ATH的平均漲幅為162.23%(不包括BONK)。然而,在這些代幣中,ATH後的平均回調率為70.89%。雖然自ATH回調下行也是一種正常的市場狀況,但令人擔憂的是,其中許多代幣在幾個月內竟然顯示出如此大幅的下跌。

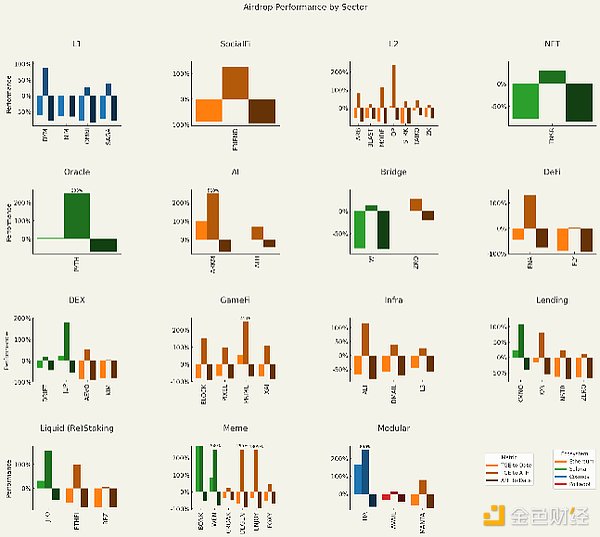

趨勢很明顯,除了本輪週期迄今一直流行的某些板塊(meme和AI)之外,自2023年以來,空投代幣的走勢基本上呈現自由落體狀態(當然也有些空投處於兩者之間)。

平均而言,只有AI、meme和模組化空投在TGE之後有實際上漲,其他空投都大幅下跌。到目前為止,meme是表現最強勁的板塊,自2016年以來平均漲幅為2,300%,其中BONK的漲幅最大。事實上,在我看來,正是BONK將Solana(兩年前的Soylana)從FTX之後的絕望深淵中拯救了出來。

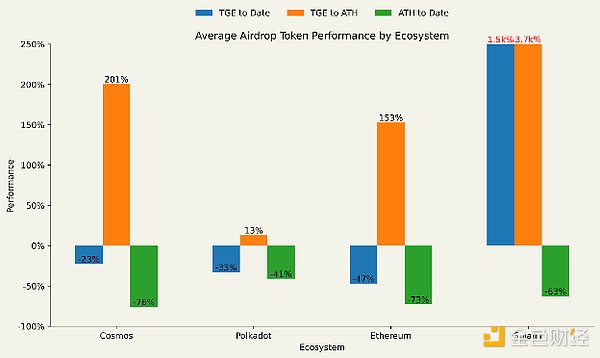

當以生態系統對空投平均回報率進行分類時,迄今為止,只有Solana空投代幣的價格是高於TGE水平的,同樣主力是BONK。基於以太坊的空投是表現最糟糕的,然而基於Cosmos的空投的價格走勢是最激烈的。相較TGE,平均ATH高達201%,再加上TIA的850%漲幅,基於Cosmos的空投風靡2023年第四季。 Cosmos空投開啟了短暫的質押空投以賺取更多空投的現象,這一現像很快就消失了,除了DYM(比TGE下降了61.1%),TIA之後再沒有知名空投。

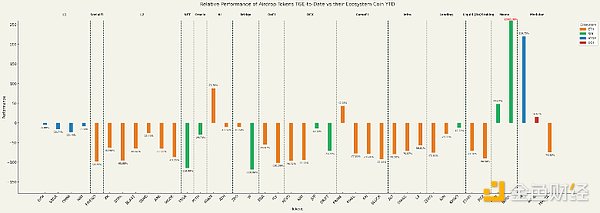

有人可能會說,迄今為止的表現和ATH之後的下跌是因為山寨幣市場的普遍表現,而不是因為空投,然而,當將空投代幣自TGE至今的表現與其底層生態幣的今年年初至今的表現相較時,只有47種代幣中只有6種代幣(其中一半是meme或AI板塊)的表現優於其生態幣。

空投代幣TGE 迄今相對於其生態系統代幣的相對表現。已截斷的異常值以紅色突出顯示。資料來源:截至2024 年8 月25 日的CoinMarketCap 和CoinGecko。

加密推特將這種流行症狀歸結為低流通量、高FDV的代幣經濟學——抱怨這些代幣只是風險投資的拋售工具,因此幾乎被設計為只跌不漲。雖然這一觀點有一定的份量,特別是考慮到大多數代幣的效用取決於治理權,而治理權的價值是模糊的,但似乎還有一個更深層的、更令人擔憂的問題。依賴使用率的項目,無論是用TVL、交易量或其他指標來衡量,都描繪了一幅令人不安的後TGE畫面。

3、L2

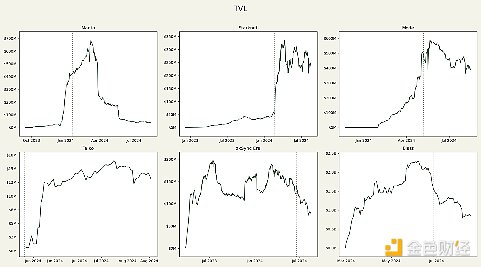

大肆宣傳的新興L2的TVL成長並不令人印象深刻,甚至有的顯示出純下行軌跡。 Blast和zkSync Era就是最明顯的兩個例子──這兩款被大量擼毛工作室擼的空投似乎在TGE後失去了熱度。 Manta Pacific在TGE後最初仍繼續表現出實力,但這可以歸因於他們的“New Paradigm”活動,該活動僅在2024年3月26日支持Manta Pacific的向外橋接,此後該鏈TVL急劇下降,目前比ATH下降了94%。類似的故事可能也發生在Mode身上,它將前2000個錢包中50%的代幣分配保留了3個月,解鎖條件是它們在此期間不會向外橋接。除此之外,Mode的相對優勢可能要歸功於它的第二季積分計劃,這是Manta沒有的(儘管他們確實舉辦了“Restaking Paradigm”活動),以及Mode還被列入了Optimism的Superfest活動。 Taiko選擇在主網發佈時實施TGE,對TVL產生了積極的影響,但僅為1400萬美元——佔其代幣TVL的0.73%——很明顯,這個領域幾乎沒有什麼關注。

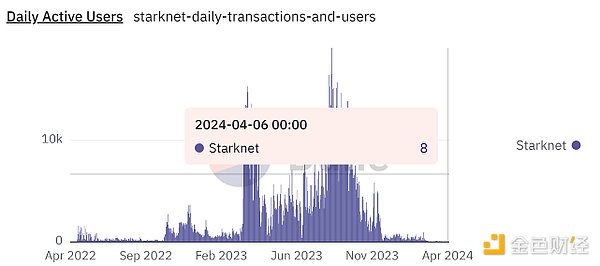

Starknet的TVL並沒有遵循這一趨勢,而是在TGE後顯而易見地飆升。毫無疑問,這樣的表現著實讓人驚訝,但它與市場情緒如此脫節,不禁讓人生疑點。

Starknet上的最後8個用戶真的能讓它滿血復活嗎?在Starknet的崇拜者把我釘在十字架上之前,我要說Dune的數據是不準確的;6月4日的DAU實際上是21.2萬,比兩個月前的ATH下降了94%。首先要注意的是,Starknet以80億美元的估值成功籌資2.825億美元,這意味著TVL仍比籌集到的資金少18%。相較之下,Blast只籌集了2,000萬美元,而TVL卻比籌資額高出190%,這也不是什麼驚人的事。另外要注意的是,Nostra和Ekubo(兩者的空投表現都令人失望)佔Starknet TVL的85%。

雖然目前還不清楚到底是什麼推動了Starknet TVL,但有一種看法是看漲Nostra,NSTR目前完全稀釋後的市值為630萬美元,FDV/TVL比率為5%。

4、橋

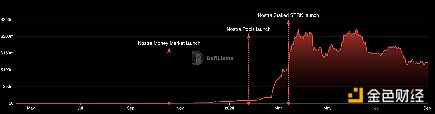

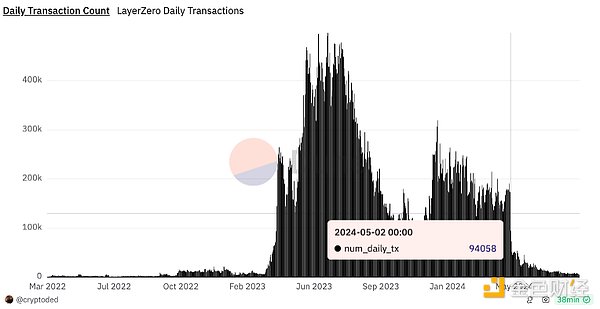

我們來看看LayerZero的每日交易量,一切就更加明晰了。

在2024年1月5日ZRO空投的第一個快照宣布之後,每日交易筆數暴跌52%,至45k左右,目前比2024年1月5日的水平低92%,不到7000。到目前為止,farmers、sybils——不管你怎麼稱呼他們——一直都是加密採用的驅動力,或者至少看起來如此。雖然LayerZero屬於“守舊派”,因為它沒有積分計劃,但它總是發送代幣,用戶也相應地採取行動,盡可能多地推動交易,最大限度地提高他們的空投。這些交易量應該是2023年4月LayerZero 1.2億美元B輪融資時拋給創投公司的誇大指標。

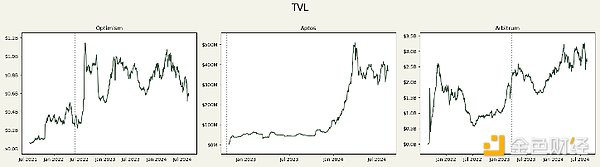

將這一表現與2023年8月之前的空投(可以說屬於上一周期)進行對比,結果顯示出一幅迥然不同的畫面(當然,我們在這裡談論的是項目的表現,而不是其代幣表現)。除了Aptos不得不在主網發佈時啟動TGE之外(因為APT屬於gas支付代幣),Optimism和Arbitrum在主網發布後的一年多發布了治理代幣,此前它們就已經建立了良好的基礎。這與本輪週期顯示的更投機的市場環境形成了鮮明對比,專案會快速追蹤它們的主網和TGE,以期獲益。 L2領域在這一點上仍處於起步階段-與本週期的L2感覺相差甚遠。

5.空投何去何從?

看看有史以來最大的那些空投(按ATH值排名),其中至少有7個空投對那些收到它們的人來說是一個意想不到的驚喜,這種積極的情緒很可能導致了代幣在TGE後不久的價格反彈。

上個週期,大多數空投都很受歡迎,因為它們被視為免費的錢。是的,在周期結束時,以獲利為目的的空投farming變得更受歡迎了,但還遠遠沒有達到這個週期的思維份額。雖然Friendtech的積分系統一開始讓人興奮不已,但幾個月之後,每個項目都在等待熊市結束,這樣他們就可以發布TGE創建自己的積分計劃了,讓創新成為老生常談。

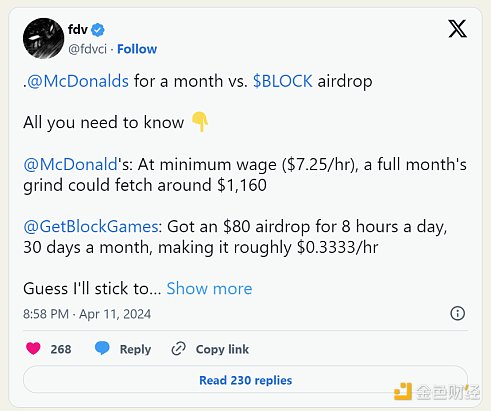

一季又一季的積分farming,需要投入越來越多的時間和資金,從而削弱了空投的光彩。現在,空投不再是「免費的錢」了,人們是要付出實打實的成本的。考慮到時間、流動性和費用等因素,人們對空投回報率的認識越來越清醒,最近幾乎所有空投都陷入了TGE後的死亡漩渦。

是時候讓積分熱潮消退了。如果專案倒退到不分青紅皂白地透過積分和排行榜榨乾farmer的價值,並且整體市場轉向看漲,farmer可能會再次遭殃。

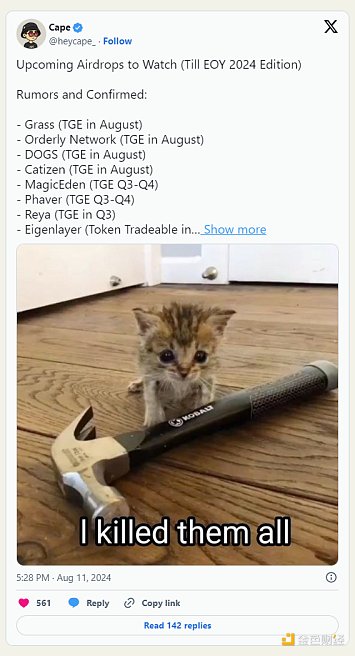

6.還有哪些值得關注的空投它們值得擼嗎?

TGE賽道總是不少於幾十個項目,而我們在這裡只討論幾個。

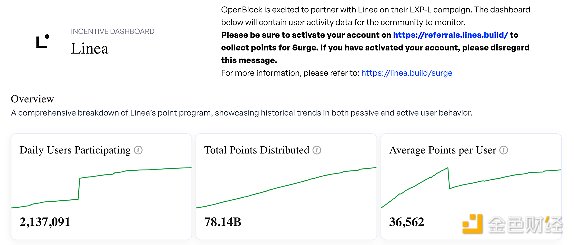

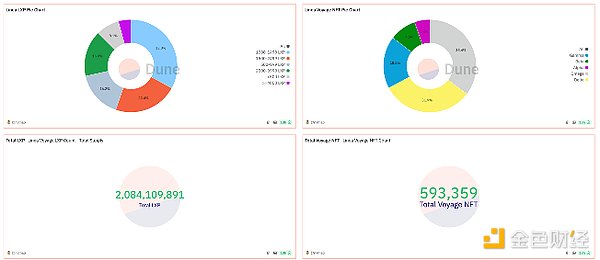

(1)Linea和Scroll

Linea和Scroll是最後兩個沒有代幣的大型L2(假設Base不發行代幣),其中Scroll的融資額為8000萬美元,估值為18億美元,而Linea的母公司Consensys的總融資額為7.25億美元,估值為70億美元。雖然Consensys還有許多其他項目,例如MetaMask,但可以肯定的是,Linea擁有雄厚的資金支持。相較於zkSync和Starknet,它們分別以80億美元的估值籌資4.58億美元和2.825億美元,Linea至少是只潛力股,這要取決於整體的市場熱度。 STRK在發布的幾分鐘後短暫達到了500億美元的FDV峰值——超過其估值的6倍——ZK以大約47億美元的FDV發布,對於zkSync的farmers和開發者們(他們碰巧在Starknet黑客鬆上提交了一個專案)來說,這些都是非常可靠的空投。儘管zkSync在2024年3月之前發布的FDV會被認為是FUD,但大多數敬業的farmers仍然收穫了至少價值數千美元的ZK。基於這個原因,我認為收益耕作Linea pre-surge和Scroll pre-marks的farmers可以期待第4季的聖誕禮物提早到來。如果你是後來者,將需要大量的資金支持才能趕上其他人的步伐,但如果你同時farming多個協議(例如,在Ambient上提供WRSETH/ETH流動性來收益耕作Kelp、Scroll和Ambient) ,這樣的投入可能是值得的。

Linea:

根據WhalesMarket的數據,LXP和LXP-L目前的價值分別為0.11美元和0.003美元,這意味著與LXP-L相關的一般空投僅為109美元,而LXP-L的全部空投超過了2.34億美元。

根據一項Dune數據顯示,大多數用戶擁有1000到1499個LXP,對大多數用戶來說意味著僅137美元的上市前價值——對於幾個月之久的摩擦和點擊操作來說,是非常少的。還有Linea Voyage測試網NFT,其

Delta版本目前在Element的售價為0.00187 ETH(約5美元)。

如果上市前的情況可信的話,普通的Linea farmer只能期待獲得251美元,扣除gas費後可能大約是150美元。我個人認為,由於L2空投的創傷,上市前情況被過度看跌,如果整體市場情緒轉為看漲,並且CT對空投的態度回到3月前的方向,那麼LXP應該至少值0.50美元。儘管如此,我仍然認為大多數人會對Linea感到失望,因為隨著專案越來越關注TVL,推動交易不再像以前那樣有利可圖。

對於獲得最多可用LXP的用戶進行相同的計算,並且已經從首期Surge積分計劃中收穫了超20,000美元,我們知道:

● Alpha NFT = 0.05991 ETH(約151美元)

●前4.3%的LXP持有者 = 4000 LXP(約440美元)

●前1500名LXP-L持有者 = 350萬LXP-L(約1.05萬美元)

● 共11091美元

我預計第4季的測試網NFT和LXP將在TGE時更有價值,此外,我還預計在TGE之前的一般性活動中會分配一些可追溯LXP。不管怎樣,這對Surge來說已經是一次非常不錯的空投了,提供流動性的APY為25%。

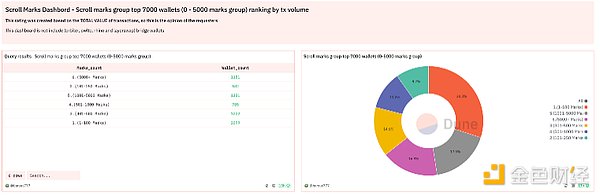

Scroll:

Scroll的數據比較直接。在WhalesMarket市場中(交易量非常低),Scroll marks目前的價值約為0.27美元,大多數持有0-100 marks的錢包價值為27美元,但這只是第一個階段,所以我們大可預期這個數字會上升。持有5000 marks以上的錢包數量相當可觀,佔16.9%,收益為1350美元以上。

此外,Scroll Canvas要求用戶透過傳統的交易方式收集更多的NFT徽章。雖然專案已經不再為基於交易的活動提供大量的代幣分配,但我很難相信徽章與空投分配沒有任何關係。考慮到徽章與積分計劃是分開的,它們可能充當的是積分的乘數。

總的來說,除非你是在進行marks發行前的收益耕作,否則我認為還有更好的地方可以存放你的資金。話雖如此,如果加密推特對空投的態度回到3月前,那麼空投挖礦可能是值得的。

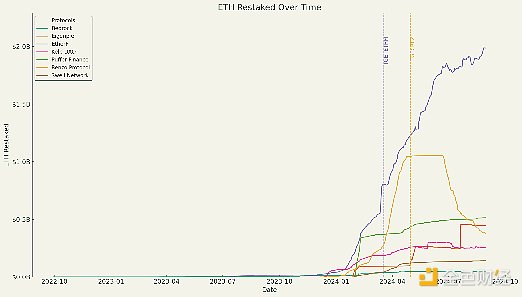

(2)LRT(流動性再質押代幣)

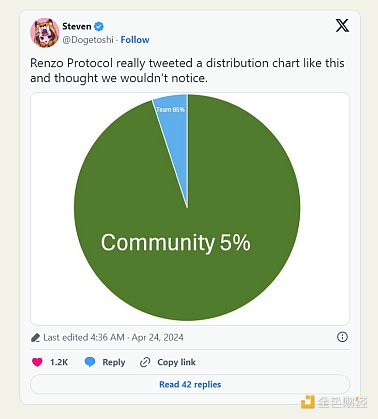

在前7大ETH流動性再質押協議中,目前只有2個空投:EtherFi和Renzo。雖然它們的代幣表現平平,分別比TGE下跌了60.4%和79.7%,但EtherFi表現出了相當大的實力,鞏固了自己作為必選LRT的地位。同時,Renzo的TVL在TGE後停滯不前,幾個月後才開始急劇下降。這很可能是由於6月才開放提款功能,也就是說許多farmers在ezETH在公開市場上脫鉤時也只能守著他們的ezETH錢袋子。所以,在他們Twitter上上演「圖表犯罪」後,TGE之後不再有新的ETH流入也就不足為奇了。

自從空投熱潮消退後,其他主要LRT並沒有表現出強勁的成長勢頭,所以我懷疑其中是否還有收益空間,儘管我在farming Kelp的同時也在farming Linea和Scroll。

我們仍在等待EIGEN TGE,但上市前的價格為3.62美元,大多數farmers的投入不會超過400美元,即使能額外取得100 EIGEN。我們可以看到Karak和Symbiotic在TGE上搶先EIGEN,但這些收益耕作是需要消耗大量資本的。

(3)Berachain和Monad

最後是我們所見過的兩個最神秘和炒作最大的項目:Berachain和Monad。雖然在過去的6個月裡,對這兩者的關注度都很高,但如何進行空投挖礦還不清楚,也沒有明確的主網上線日期。考慮到它們分別以4.2069億美元和2.44億美元的估值籌資1.42億美元,這對那些獲得代幣分配的人來說無疑是一件好事。

我們從兩個中不那麼神秘的Berachain開始談起,收集無數的(昂貴的)Bera NFT以及獲得獨家Discord角色可能是最具回報性的。如果你不喜歡交易NFT,那麼你最好的選擇就是定期與測試網上的所有主要dapp(BEX、BEND、BERPS等)進行互動。一個很好的方法就是透過TheHoneyJar的任務去收集徽章,儘管它們並沒有直接與Berachain關聯。也就是說,測試網互動可能沒有任何意(永遠不要忘了Sui)。

Monad本質上是一個狂熱的信仰,至少現在如此,唯一的收益耕作方法就是在他們的社交中獲得聲譽,因為沒有測試網。

7、結論

是的,空投熱潮消亡了,但總有一天會復活。