近期,Mining產業對比特幣的信心仍在增強,哈希率也隨之不斷創下新高。然而,由於投資者對市場明顯缺乏信心,因此,鏈上交易量近期一直萎靡不振。

摘要

-

近期,在Mining領域中,哈希率略低於歷史最高水準。儘管Miners最近收入有所下降,但他們仍舊在繼續加大投入,這表明該群體仍舊看好這一市場。

-

投資者與交易平台的資金往來正在減少,交易量也隨之全面萎縮,顯示投資者的交易興趣已經減弱。

-

比特幣和以太幣ETF都出現了資金的淨流出。然而,相較於後者,投資人明顯仍對比特幣市場興趣更高。

Miners動向分析

Miners仍然是比特幣網路的重要參與者,也是新幣的主要生產者。他們不斷地為新的區塊提供哈希算力,作為回報,他們將獲得新鑄造的比特幣和交易費用作為獎勵。

毋庸置疑,Mining是個極具風險的產業。因為Miners既無法控制他們投入的能源成本,也無法控制比特幣的產出成本。

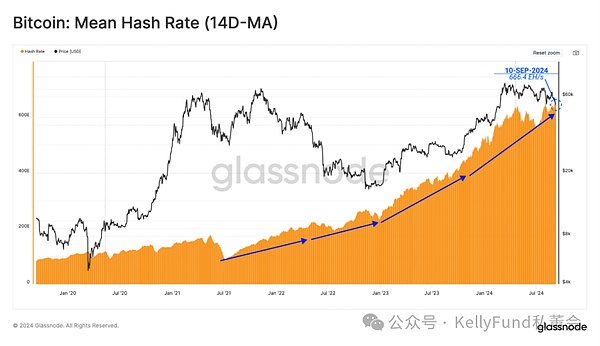

儘管市場狀況不穩定,但Miners仍在繼續部署新的ASIC硬件,這推動全網總算力繼續走高(14日移動均線),達到666.4EH/s,僅比其歷史峰值低1%。

圖一:比特幣網路平均哈希率

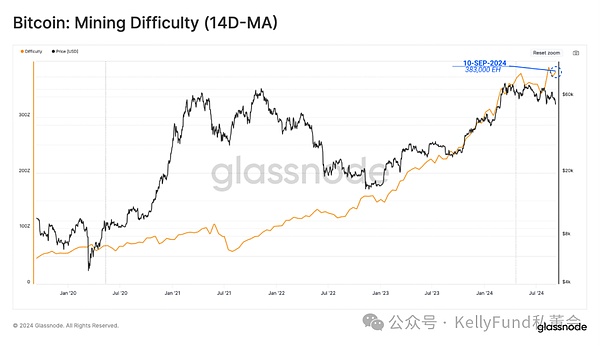

我們知道,隨著哈希率的波動,比特幣協議會自動調整出區塊的難度。因此,隨著哈希率的增加,成功挖掘新區塊的難度也會隨之上升。

目前,挖掘一個新區塊所需的平均哈希值為338,000 exahash。這是比特幣誕生以來第二高的歷史記錄,它凸顯了Mining領域日益殘酷激烈的競爭現狀。

圖二:Mining難度(14日移動均線)

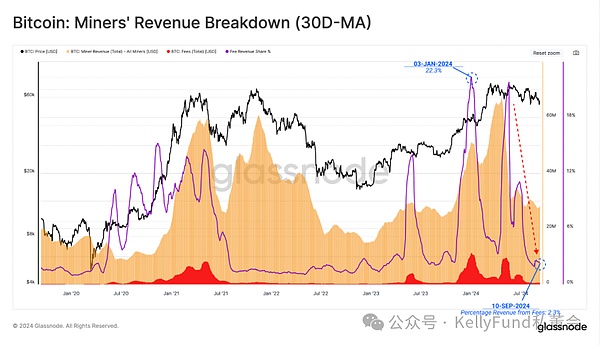

但是,自從3月幣價創下新高以來,Miners的收入卻出現了大幅下降。這很大一部分歸因於費用下降——因為整體市場流動性下降,以及Runes和銘文的相關交易費用都在下跌而共同導致。

在當前,比特幣的現貨價格仍然高於5.5萬美元。因此,區塊補貼相關的Miners收入仍相對較高,但仍比之前的峰值低22%左右。

-

區塊補貼收入:8.24億美元

-

交易費收入:2,000萬美元

圖三:Miners收益明細(30日移動均線)

但隨著Miners的收入下降,我們認為,他們也會逐漸開始面對財務壓力。我們可以透過研究他們30日內的Mined-Supply百分比,來看看事實是否支持我們的推論。

由於Mining產業資本投入密集且競爭激烈,Miners所挖出的大多數比特幣都被他們用以支付高昂的硬體成本。但值得注意的是,他們近期會「截留」一部分他們挖到的比特幣,而不是像以前一樣轉手就把它們都賣掉。

這點頗為耐人尋味,因為Miners的交易策略往往是順週期的——在下跌期間,他們是賣家,而到了幣價上漲的時候,他們就會搖身一變,轉為長期持有者。但近期,哈希率一直在上升,這代表著比特幣的生產成本越來越高,這可能會在不久的將來影響Miners群體的獲利能力。

圖四:Miners群體的Mined-Supply百分比

鏈上結算放緩

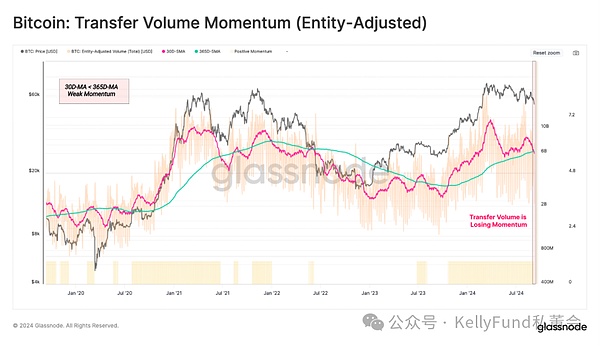

鏈上結算量的大小也能反映當前的市場是否健康。單看實體調整後的交易量,全網每天結算的交易總量約為62億美元。

這項指標近期已下降至年平均水平,顯示網路使用率和吞吐量都有明顯下降。一般而言,這現象的負面意義較為明顯。

圖五:比特幣資產轉移量動量

交易意願下降

儘管市場格局不斷變化,CEX仍舊始終是投機活動和價格漲落中的核心樞紐。因此,透過評估這些CEX的鏈上交易量,我們可以一窺當前投資者的交易意願。

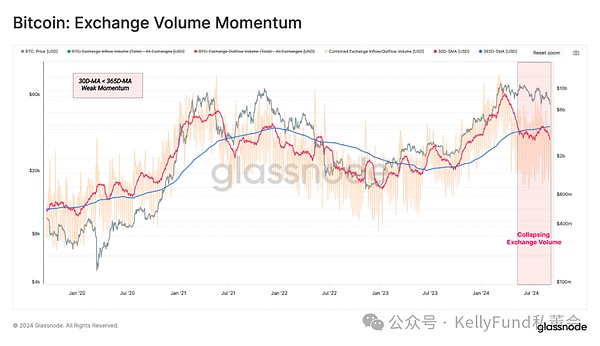

對CEX的資產流入和流出動量進行30天/365天交叉分析,我們可以看到,在近期,每月平均交易量遠低於年平均線。這凸顯了投資人需求正在不斷下降,而且,目前價格範圍之內,價格投機活動也隨之減少。

圖六:比特幣交易量動量

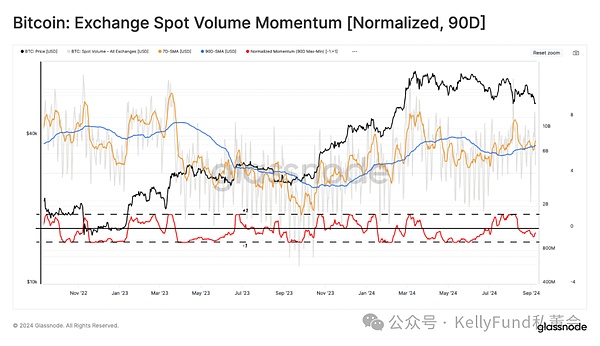

接下來,我們將研究交易所的現貨交易量。在這裡,我們著重在90日MinMax標量,該標量標準化研究特定時間段內,交易量極值的+1/-1標準差範圍內的波動情況。

這個指標同樣向我們揭示了現貨交易量持續衰減這一事實,這從另一個角度證實了我們的觀點。

圖七:比特幣現貨交易量動量(90日標準化)

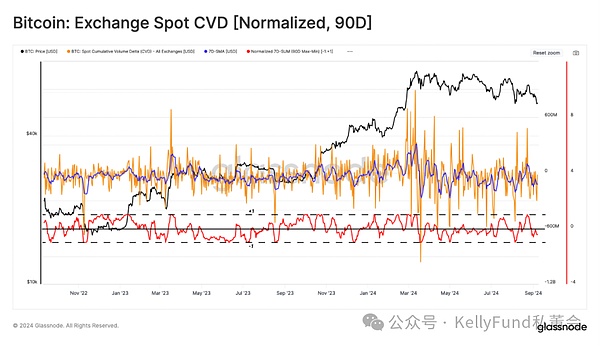

此外,我們引入CVD指標,用來估算現貨市場中,目前買入與賣出壓力之間的淨平衡情況。我們注意到,投資者的拋售壓力在過去90天內一直在增加,這也導致價格下跌。

圖八:現貨CVD指標(90日標準化)

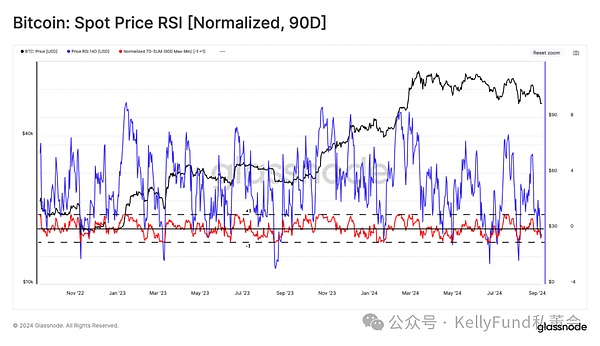

最後,我們評估比特幣的價格動量。我們可以看到,該指標在一定程度上逡巡不進,8月正值和負值均有。這與之前的兩個指標形成了鮮明對比——另兩個指標在同一時期都為負值。

圖九:現貨RSI指標(90日標準化)

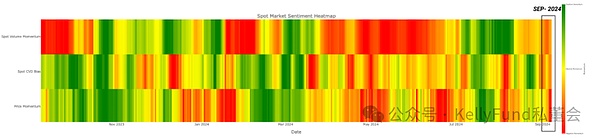

分別結合成交量、CVD和MinMax這三個指標,我們能夠產生一個特徵值介於1和-1之間的投資情緒熱力圖。接下來我們將其放在下面的這個數值框架中來考慮:

-

值為1表示高風險

-

值為0表示中度風險

-

值為-1表示低風險

圖十:投資情緒熱力圖

ETF狀況分析

比特幣ETF於1月推出後,以太坊ETF在8月接踵而至。這兩起事件對於數位資產產業而言,有著里程碑式的影響力,它們共同為美國傳統金融市場提供了一個接觸這兩種主流數位資產的捷徑。

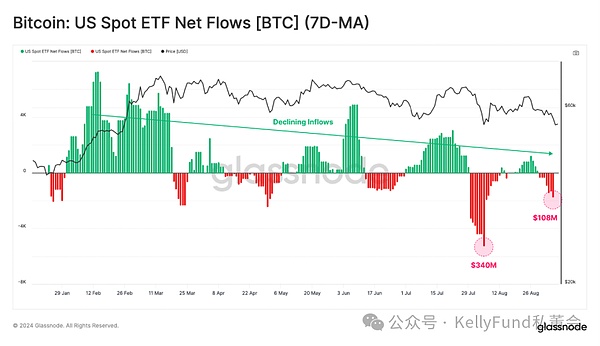

比特幣ETF這邊,美元的資本流動自2024年8月以來呈現走弱態勢,目前,每週有1.07億美元流出市場。

圖十一:美國現貨比特幣ETF資產流向(7日移動均線)

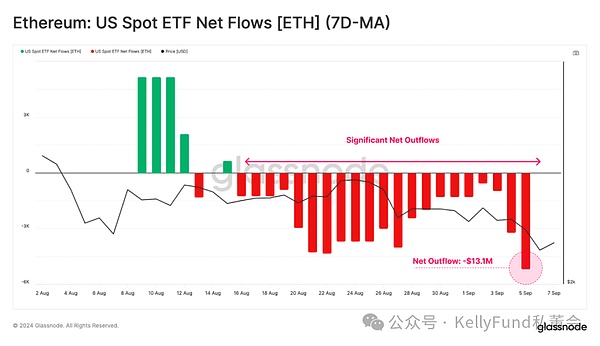

近期以太幣ETF的表現也是一潭死水,同樣出現了淨流出。主要是由Grayscale ETHE產品的贖回所引發,而其他通路的資產流入並不足以抵銷贖回流出量。

以太坊ETF的總流出量為-1,310萬美元。這凸顯了當前,比特幣和以太坊市場規模之間的巨大差異。

圖十二:美國現貨以太幣ETF資產流向(7日移動均線)

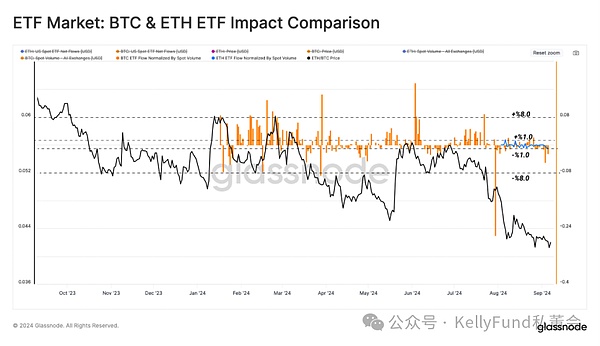

為了近似估計ETF對比特幣和以太坊市場的影響,我們以現貨交易量為準繩,並對其ETF的淨流量偏差進行了標準化。其比率使我們能夠直接比較ETF在這兩個市場的相對權重。

如下圖所示,ETF對以太坊市場的相對影響大致相當於現貨交易量的±1%,而比特幣ETF則為±8%。這表明,市場對比特幣ETF的興趣仍然遠遠大於以太坊ETF。

圖十三:比特幣/以太坊ETF市場比較

總結

Miners仍然對比特幣市場表現出極大的信心,儘管收入大幅下降,但哈希率只是略微低於歷史最高水平。

然而,由於這群人的交易行為往往是順週期的——在下跌期間,他們是賣家;而在上漲期間則是持有者。因此,如果價格進一步下跌,他們可能會轉而進一步拋售比特幣。

同時,市場中的交易持續減少,交易量全面萎縮,顯示投資者興致懨懨。機構方面,這趨勢表現得同樣明顯,比特幣和以太幣ETF均出現了資產的淨流出。