加密市場除了新的敘事,美元貨幣政策是影響市場趨勢的關鍵因素。特別是在ETF通過,btc、eth逐步進入主流機構投資者的資產佈局之後,市場的資金結構、屬性、投資方式正在發生顯著的變化,加密貨幣越來越與美股、美債黃金等其它大類資產形成某種共振或分化。

近一段時間以來市場反覆在降息預期、衰退預期、大選預期中反覆震盪,這本質上則對應著資金面、基本面和監管面,三種因素相互交織,相互影響。這其中最直接的衝擊是降息與降息預期,某種程度上,在一個小周期內,降息預期在交易上比降息本身更加重要,那麼理清9月中下旬即將來臨的降息則尤為關鍵。

一、為什麼降:緊縮源自於高通膨,但降息較多源自於勞動市場放緩

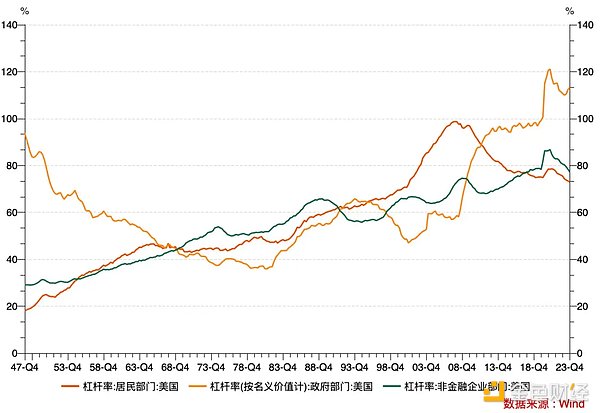

美國高通膨下的槓桿分化:政府加槓桿,居民去槓桿,支撐美國經濟韌性。對於高通膨的原因,市場沒有太多分歧,美國近年來過於激進的財政政策是核心原因。激進的財政向市場投放了大量流動性的同時,一方面美聯儲極速擴表,政府赤字顯著增長;但同時另一方面居民部門和非金融企業部門負債並沒有顯著增長,反而有所改善。

圖:美國三大部門槓桿率分化,居民槓桿比率下行

槓桿率分化的背後進一步解釋了雖然作為衰退前瞻指標的美債10年期和2年期利差從2022年7月開始倒掛,總共持續26個月,為歷史最長,直到今年8月,勞動力市場放緩,降息預期帶動短端利率下降,進而解除倒掛,但衰退仍未降臨。

圖表:本輪升息美債倒掛程度歷史最長,加劇了市場擔憂

數據上並不支持衰退,但勞動力放緩及數據品質變差,強化了降息預期,同時也抬升衰退擔憂。從通膨而言,目前的PCE(2.5%)和核心PCE(2.6%)並未到達聯準會目標的2%,但華爾街的交易員普遍預計9月聯準會預計會降息,除了鮑威爾和聯準會的官員持續對市場發出鴿派聲音外,還有一個重要的背景則是2020年聯準會的貨幣政策框架中,原先的通膨目標制改為平均通膨目標制,同時,雖然就業和通膨仍然是聯準會主要平衡的雙重目標,但就業和勞動市場則顯著了提在了優先位置。換言之,聯準會更傾向於忍受短期的高通膨,從而確保勞動市場的穩健。

貨幣框架的變化,也進一步反映在了其每一次的FOMC會議和對市場的預期管理之中,非農就業、失業率等數據每一次公佈均會引發市場的反复震盪,美股、加密等風險資產更是波動劇烈,用風聲鶴唳形容目前的市場並不為過。市場的高度敏感,除了博弈降息幅度預期之外,同時也迭加了對衰退的擔憂,對以英偉達為代表AI敘事可持續性的擔憂。

從數據來看,目前的美國經濟沒有落入衰退區間,但放緩速度超預期,就業品質也不高。對於衰退的判斷向來眾說紛紜,簡單有效的指標則是薩姆規則,其基本的定義是即當美國失業率的三個月移動平均值從過去十二個月的低點上升0.5個百分點或更多時,意味著美國已經進入經濟衰退早期。若依此指標,美國從今年7月已進入衰退(7月薩姆規則下的衰退指標為0.53%,8月為0.57%),然而包括聯準會在內的主流機構均不認為已進入衰退。

以更權威的NBER衰退指標來觀測,目前無論是GDP、就業、工業生產等均有小幅度的回撤,3年回撤幅度小於2%,遠低歷史衰退期的5%-10%的水平。

圖:NBER衰退指標離衰退區間仍有距離

勞動市場的放緩壓力更大。美國就業數據中最關鍵的指標是NFP數據(非農業就業數據),由美國勞工部勞動統計局(BLS)發布。過去三個月的分項數據看,製造業數據拖累很大,主要靠服務業和政府部門支撐。此外,美國勞工部同時在8、9月對先前的數據進行了下修,下修幅度之大,令市場意外,按下修後的數據,2024年1月至2024年8月,平均新增非農僅14.9萬,顯著低於2019年的平均值17.5萬。

圖:近三個月非農就業放緩明顯

進一步從就業的類型來看,全職和兼職也出現了明顯的分化,美國全職職位環比和同比持續減少,兼職則環比與同比增加。兼職職位的增加一定程度掩蓋了總量的下滑,但這也同時透露出就業數據品質並不高。

圖表:美國全職及兼職人數變化提示就業數據品質不高

失業率方面,在勞動參與率持平的情況下,失業率已提升至4.3%,但有所回落,薩姆規則指數持續抬升。失業率數據中,尤其值得關注的是U6失業率(更寬口徑的失業率,接近全市場的真實失業率)已抬至7.9%,為疫情後的最高水平,此外,從職位空缺方面看,職缺超預期下滑,空缺率同樣連續下降。

圖:JOTS 非農業職缺數連續下降

連續兩個月的就業市場降溫迭加前期就業數據下修,一方面市場降息預期大幅強化,焦點僅在於25bp/50bp;另一方面對衰退擔憂開始升溫。

2.怎麼降:市場與聯準會的博弈,但數據仍是關鍵

在9月6日的非農業數據推出後,市場的表現淋漓盡致展現了數據上的好壞參半和市場共識的分歧;風險資產漲跌不一,但最終歸於疲軟。 9月11日晚間公佈的8月CPI數據出爐,年比雖然回落至2.5%,低於預期值,但核心CPI環比增幅0.3%,高於市場預期,整體通膨延續了此前結構分化,商品、食品、能源持續下跌,服務仍具有較強黏性,數據公佈後,市場對降息50bp的期待大幅降低,服務通膨的黏性也間接說明當前暫無衰退的風險。

圖表:7-8 月CPI 分項數據揭示通膨黏性仍高,下降降速

市場對衰退擔憂持續存在,加之通膨回落,二者因素的交織,導致市場對降息十分“糾結”,主因在於當前市場共識無法統一以及充滿矛盾。若降息25bp,一方面計價已十分充分,對風險資產的提振有限,同時也無法徹底扭轉市場對衰退的擔憂;若降息50bp,那麼市場對衰退的擔憂將大幅增加,反過來又掣肘風險資產提振。無論哪種情況,對市場的直接影響就是風險資產的敏感度大幅提升。

從聯準會的角度,本質而言,其調控方式主要有市場預期管理和貨幣政策管理兩種手段。前者靠喊話,後者靠實在的政策工具。目前,雖然聯準會並沒有進行實質降息,但透過鮑威爾在內的一眾官員持續對外喊話,已經對市場形成了寬鬆預期,無論從美債收益率和美國國內市場的信貸利率都已經提前反應,並形成實質寬鬆。

圖表:美國銀行信貸緊縮比例下降及信用利差收窄

以上圖為例,美國銀行緊縮貸款比例明顯降低,信用風險利差同步在8月5日後一路下降,市場寬鬆態勢明確。

基於目前通膨下降節奏變慢,勞動市場超預期放緩以及實質的寬鬆環境,在9月18日開啟50bp的可能性開始下降,以25bp的幅度進行預防式降息機率增強。更進一步看,在沒有明確的數據證明衰退已經來臨或通膨超預期大幅下降的背景下,軟著陸仍然是當前交易的基準情景,市場仍然會在衰退、降息、大選等事件的數據波動中維持震盪。

3.有什麼影響:加密風險偏好提振,但調整在所難免

即便普遍預期9月18日的FOMC會議即將開啟降息週期,但風險資產並不一定會即刻展現出拉升姿態,尤其是進入2024年以來,隨著比特幣、以太坊ETF在美國和香港上市,加密貨幣合規化過程既讓主流資金開始配置加密資產,也同樣讓加密資產的獨立行情進一步消弱。加密資產受到美股、美債等大類資產波動影響較大,從降息的傳導而言,直接衝擊的是無風險國債市場,進而影響風險資產(MAGA7、羅素2000、SP500、加密資產)。

從歷史來看,在周期的轉折期,資產波動加大實屬正常,主要在於預期差的博弈,市場提前計價,則任何數據的變動都會影響計價的效果,進而波及資產漲跌。

從降息不同類型而言,過往的預防式降息通常帶來風險資產反應是先降後築底,而後恢復拉升(而假如是紓困式降息,通常資產下跌機率較大),築底時間通常需持續1個月時間。

圖表:預防式降息落地通常風險資產先跌後漲

對於加密資產而言,其作為高風險資產,目前與美股的連動越來越緊密,在降息較為確定且軟著陸的情景下,市場的風險偏好理應緩步提升,但如同前文分析,當前正處在市場新共識形成前的分歧階段,震盪在所難免,無論是美股或是加密資產。

圖表:加密資產與美股波動方向高度一致

從長線情境觀測,加密資產上漲的勝率仍然較高,但在未來的一個月內,波動仍然緊緊跟隨美股,維持震盪,特別是在降息落地前後,波動可能會進一步加大。此外,仍值得關注的則是美國大選的影響,大選的結果直接影響政府包括SEC對加密貨幣的態度,進而會對市場形成衝擊。