作者:Adrian;編譯:Luffy,Foresight News

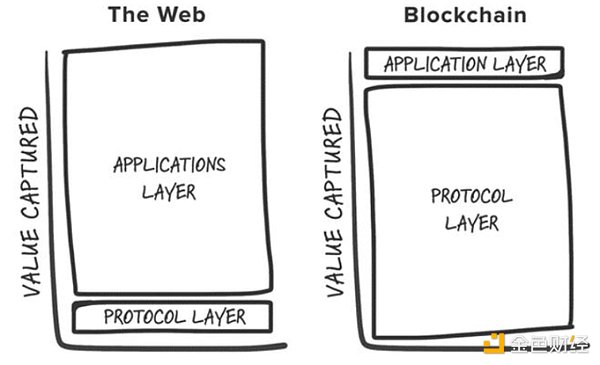

歷史上每個加密週期中,最豐厚的投資回報都是透過早期押注新的底層基礎設施原語(PoW、智慧合約、PoS、高吞吐量、模組化等)而實現的。如果看看CoinGecko 上排名前25 的代幣,我們會發現只有兩種不是L1 區塊鏈原生代幣(不包括掛鉤資產):Uniswap 和Shiba Inu。這現像在2016 年由Joel Monegro 首次理論化,他提出了「胖協議理論」 。 Monegro 認為,Web3 和Web2 在價值累積方面最大的區別在於,加密貨幣基礎層累積的價值比建立在之上的應用程式所捕獲的價值總和還要大,而價值來自:

-

區塊鏈具有一個共享資料層,交易在該層上結算,從而促進正和競爭並實現無需許可的可組合性。

-

代幣升值-> 引入投機參與者-> 初始投機者轉換為用戶-> 用戶+ 代幣升值吸引開發者和更多用戶等等,這個路徑形成了正向飛輪。

快進到2024 年,最初的論點經歷了無數次行業爭論,同時行業動態也發生了幾次結構性變化,這些變化對肥胖協議理論的原始主張提出了挑戰:

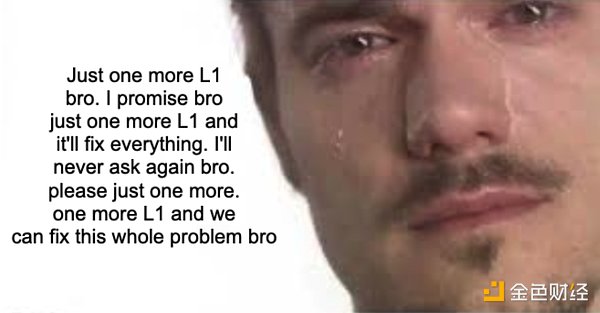

1.區塊空間的商品化:在以太坊區塊空間溢價的情況下,競爭性L1 崛起並成為資產類別定義者。競爭性L1 通常估值數十億美元,建造者和投資者幾乎每個週期都被競爭性L1 所吸引,每個週期都會出現新的「帶來差異化」的新區塊鏈,它們讓投資者和用戶興奮不已,但最終成為「鬼鏈」(如Cardano )。雖然有例外,但總體而言,這導致了市場上區塊空間過於豐富,而沒有足夠的用戶或應用程式來支援。

2.基礎層的模組化:隨著專用模組化組件數量的增加,「基礎層」的定義變得越來越複雜,更不用說解構堆疊每一層所產生的價值了。然而,在我看來,這種轉變可以肯定的是:

-

模組化區塊鏈中的價值在整個堆疊中是分散的,並且對於單個組件(例如Celestia)來說,要獲得高於整合基礎層的估值,就需要其組件(例如DA)成為堆疊中最有價值的組件,並在其上建立“應用程式”,從而比整合系統擁有更多的使用量和費用收入;

-

模組化解決方案之間的競爭推動了更便宜的執行/ 數據可用性解決方案,進一步降低了用戶的費用

3. 邁向「鏈抽象」的未來:模組化本質上會在生態系中造成碎片化,進而導致繁瑣的使用者體驗。對於開發人員來說,這意味著在何處部署應用程式的選擇過多;對於用戶來說,這意味著要克服重重障礙才能從鏈X 上的應用程式A 轉到鏈Y 上的應用程式B 。幸運的是,我們許多聰明的人正在建立一個新的未來,用戶在不知道底層鏈的情況下就可以與加密應用程式互動。這個願景被稱為「鏈抽象」。現在的問題是,在鏈抽象的未來中,價值將在何處累積?

我認為,加密應用程式是我們建構基礎設施方式轉變的主要受益者。具體來說,以意圖為中心的交易供應鏈,具有訂單流排他性和用戶體驗、品牌等無形資產,將日益成為殺手級應用的護城河,使它們能夠比現在更有效地實現商業化。

訂單流的排他性

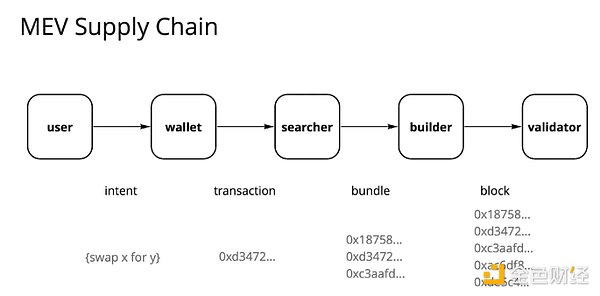

自從以太坊合併和推出Flashbots、MEV-Boost 以來,MEV 模式發生了巨大變化。曾經由搜尋者主導的黑暗森林現在已經演變成一個部分商品化的訂單流市場,當前的MEV 供應鏈主要由驗證者主導,驗證者以供應鏈中每個參與者的出價形式捕獲了約90%的MEV。

以太坊的MEV 供應鏈

驗證者從訂單流中獲取了大部分可提取價值,這讓交易供應鏈中的大多數參與者都感到不滿。用戶希望因產生訂單流而獲得補償,應用程式希望從用戶的訂單流中保留價值,搜尋者和建構者希望獲得更大的利潤。因此,追求價值的參與者已經適應了這種變化,他們嘗試了多種策略來提取alpha,其中之一就是搜尋者- 建構者整合。這個想法是,搜尋者打包區塊的被包含確定性越高,利潤就越高。大量數據和文獻表明,排他性是競爭市場中獲取價值的關鍵,擁有最有價值流量的應用程式將擁有定價權。

這與Robinhood 的商業模式類似。 Robinhood 將訂單流出售給做市商並取得回扣,以維持「零費用」交易模式。像Citadel 這樣的做市商願意為訂單流付費,因為他們能夠透過套利和資訊不對稱獲利。

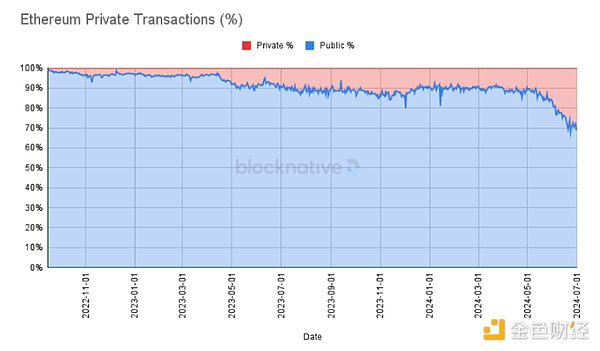

越來越多的交易透過私人記憶體池進行,這一點進一步顯現出來,最近在以太坊上創下了30% 份額的歷史新高。應用程式意識到所有用戶訂單流的價值都被提取並洩露到MEV 供應鏈中,而私人交易允許圍繞黏性用戶實現更多的可自訂性和商業化。

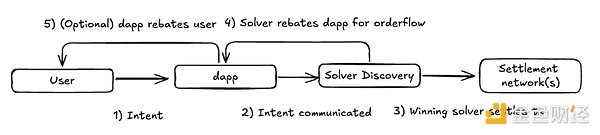

隨著鏈抽象時代到來,我預計這一趨勢將繼續下去。在以意圖為中心的執行模型下,交易供應鏈可能會變得更加分散,應用程式會將其訂單流導向能夠提供最具競爭力的執行的解算器網絡,從而推動解算器競爭以壓低利潤率。然而,我預計大部分價值獲取將從基礎層(驗證器)轉移到面向用戶的層,中間件組件很有價值但利潤率很低。能夠產生有價值訂單流的前端和應用程式將擁有對搜尋者/ 解算器的定價權。

未來可能的價值累積方式

今天我們已經看到這種情況正在發生,利用應用程式的特定排序(例如預言機可提取價值拍賣,Pyth、API3、UMA Oval)的利基訂單流形式,借貸協議重新獲得了原本會流向驗證者的清算出價訂單流。

使用者體驗和品牌作為永續護城河

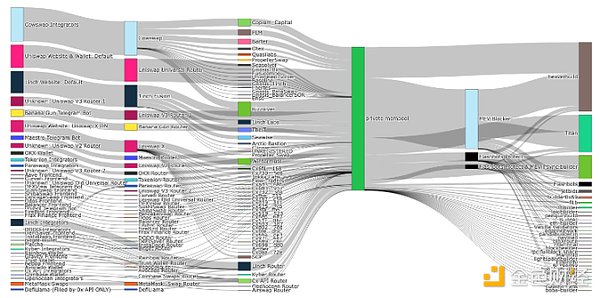

如果我們進一步細分上面提到的30% 的私人交易,它們大多數來自TG Bots、Dexes 和錢包等前端:

儘管人們一直認為加密原生用戶的注意力並不集中,但最終還是看到了一定程度的留存率。品牌和使用者體驗都可以成為一條有意義的護城河。

使用者體驗:透過在Web 應用程式上連接錢包來引入全新體驗的替代前端形式,毫無疑問地吸引需要特定體驗的用戶的注意。一個很好的例子是BananaGun 和BONKbot 等電報機器人,它們已經產生了1.5 億美元的費用,它們使用戶可以在舒適的電報聊天中交易Memecoin。

品牌:加密貨幣領域的知名品牌可以憑藉贏得用戶的信任來提高收費。眾所周知,錢包應用程式內交換的費用非常高,但卻是殺手級的商業模式,因為用戶願意為便利而付費。例如,MetaMask swap 每年產生2 億多美元的費用。 Uniswap Labs 的前端費用交換自推出以來已經淨賺了5000 萬美元,以官方前端以外的任何方式與Uniswap Labs 合約交互的交易都不會收取這筆費用,但Uniswap Labs 的收入卻還在增長。

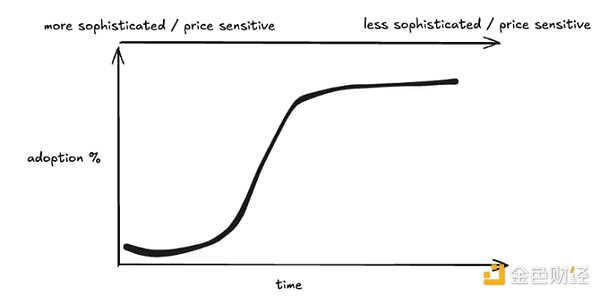

這表明,應用程式中的林迪效應與基礎設施一致甚至更明顯。通常,新技術(包括加密貨幣)的採用遵循某種S 曲線,隨著我們從早期採用者轉變為主流用戶,下一波用戶將不那麼成熟,因此對價格的敏感度也會降低,這使得能夠達到臨界規模的品牌能夠以創意的方式獲利。

加密貨幣的S 曲線

結束語

作為一名主要關注基礎設施研究和投資的加密貨幣從業者,這篇文章絕不是要否定基礎設施作為加密貨幣中可投資資產類別的價值,而是在思考全新基礎設施類別時,思維方式的轉變。這些基礎設施類別使下一代應用程式能夠為S 曲線上方的用戶提供服務。新的基礎設施原語需要在應用程式層級帶來全新用例,以吸引足夠的注意力。同時,有足夠的證據表明應用程式層級存在可持續的商業模式,其中使用者所有權直接引導價值的累積。不幸的是,我們可能已經過了L1 的市場階段,在這個階段,押注每一個新的閃亮的L1 都會帶來指數級的回報,儘管那些具有有意義的差異化可能仍然值得投資。

即便如此,我也花了很多的時間思考和理解不同的「基礎設施」:

-

人工智慧:自動化和改善終端用戶體驗的代理經濟、持續優化資源分配的運算和推理市場,以及擴展區塊鏈虛擬機器運算功能的驗證堆疊。

-

CAKE 堆疊(https://frontier.tech/the-cake-framework):我上面的許多觀點都表明,我相信我們應該朝著鏈抽象的未來發展,而堆疊中大多數組件的設計選擇仍然很大。隨著基礎設施支援鏈抽象,應用程式的設計空間會自然增長,並可能導致應用程式/ 基礎設施之間的差異變得模糊。

-

DePIN :一段時間以來,我一直認為DePIN 是加密貨幣的殺手級現實世界用例(僅次於穩定幣),這一點從未改變。 DePIN 利用了加密貨幣擅長的一切:透過激勵措施實現資源的無許可協調、引導市場和去中心化所有權。雖然每種特定類型的DePIN 網路仍然存在需要解決的特定挑戰,但驗證冷啟動問題的解決方案是巨大的,我非常高興看到具有行業專業知識的創始人將他們的產品帶入加密領域。