作者:Marcel Pechman,CoinTelegraph;編譯:五銖,金財經

BTC 即將迎來2024 年以來第二大月度選擇權到期,總曝險額達81 億美元。問題是:這是否足以推動價格強勁上漲至70,000 美元,還是看跌誘因太強烈而無法忽視?

目前的宏觀經濟環境有利於風險資產,包括比特幣,而9 月27 日選擇權到期將是關鍵事件。如果比特幣維持在63,000 美元以上,中性至買權持有者將處於有利地位。然而,空頭有足夠的動機透過將比特幣的價格推低至60,000 美元以下來抑制這一優勢。因此,分析期權市場的定位和每月到期的潛在淨影響至關重要。

9 月24 日,中國人民銀行(PBOC) 宣布降低借貸成本並向經濟注入流動性的計劃,包括減少抵押貸款償還計劃,中國股市飆升。此外,中國人民銀行承諾提供1,138 億美元支持股市,包括股票購買和回購措施。根據雅虎財經報道,ING 大中華區首席經濟學家Lynn Song 評論說:“未來幾個月仍有進一步寬鬆的空間。”

透過刺激經濟和降低利率,各國央行正在削弱固定收益投資的吸引力,同時加劇通膨壓力。在這樣的環境下,比特幣等稀缺資產往往表現優異,尤其是當標準普爾500 指數距離近期歷史高點不到1% 時,根據凱斯-席勒指數,美國20 個最大都市區的房價在過去12 個月內上漲了5.9%。

鑑於這些有利的宏觀經濟條件,比特幣多頭有理由相信63,000 美元的水平將維持到9 月27 日期權到期,甚至可能推向65,000 美元。然而,要評估這種看漲勢頭的可能性,必須檢查比特幣期權交易者在到期前的持倉情況。

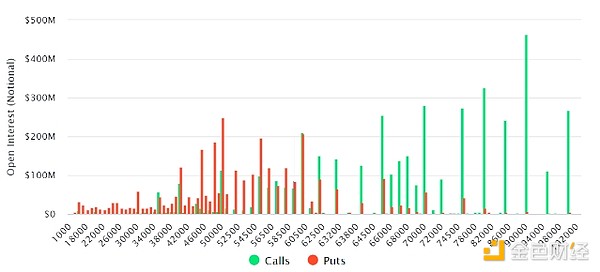

9 月27 日比特幣選擇權未平倉合約合計,美元。資料來源:Laevitas.ch

從更廣泛的角度來看,價值49 億美元的比特幣看漲(買入)選擇權比32 億美元的看跌(賣出)選擇權的未平倉合約高出53%。雖然這並不罕見——加密貨幣交易員通常傾向於看漲——但押注90,000 美元及更高的比特幣價格所反映出的過度樂觀情緒似乎過於雄心勃勃,尤其是在這些期權到期前不到三天的情況。

事實上,55% 的看漲期權的執行價格為70,000 美元或更高,因此22.2 億美元的名義價值有實際機會參與9 月的月度到期。同樣,69% 的看跌期權的執行價格為56,000 美元或更低,這使得它們很可能到期時一文不值,從而將未償名義價值降至約10 億美元。

比特幣看漲(買入)選擇權處於有利位置,有利於多頭

以下是根據當前價格趨勢最有可能出現的四種情況。 9 月27 日到期的看漲和看跌期權的可用性取決於當時比特幣的結算價格。

這個粗略估計假設看漲期權主要用於看漲頭寸,而看跌期權用於中性至看跌策略。然而,需要注意的是,這是一種簡化,並沒有考慮到更複雜的投資策略。

-

57,000 美元至58,000 美元之間:淨結果有利於看跌(賣出)選擇權,金額為2.5 億美元。

-

58,000 美元至60,000 美元之間:淨結果預計在看漲和看跌期權之間大致平衡。

-

60,000 美元至62,000 美元之間:淨結果有利於看漲(買入)選擇權,金額為5.5 億美元。

-

62,000 美元至64,000 美元之間:淨結果有利於看漲(買入)選擇權,金額為10 億美元。

空頭面臨巨大壓力,需要在9 月月度到期前將比特幣價格壓低至60,000 美元以下,以避免看漲期權獲利5.5 億美元的情況。然而,鑑於有利的宏觀經濟條件(包括聯準會降息和中國央行的刺激措施),比特幣多頭似乎勝算較大。