原創:劉教鏈

隔夜BTC繼續在65k上下踟躕。今天是大A國慶前最後一天開市。一開市就氣勢如虹,漲過了3200-3300點。教鏈在2021-2024三年衝高回檔階段建倉的大A倉位也開始轉虧為盈了。這就初步達到了3年前進行這項實驗的目的:驗證「八字訣」是否適合A股市場。

明天就要十一放假了。在假期前最後一天,做一點子總結和複盤吧。提前祝各位讀者節日快樂。

教鏈的投資之路,始於股市,但成於加密。一窮二白的時候最難,要996打工糊口,根本沒時間琢磨投資的事兒。在新聞裡聽到「槓桿」這種詞兒都是一頭霧水,完全不懂。越是沒時間學習,就越是不得其門而入;越是窮,就越是沒有能力去冒險嘗試。跌跌撞撞,總算是在加密,其實就是BTC這裡,領悟到了一點兒投資的心得,摸索出了一些實操的方法,取得了部分還說得過去的成績。

從這點突破開始,才慢慢擴展開去,逐漸擴大了對投資一事的認知與視野。如《桃花源記》描繪的那般,「林盡水源,便得一山,山有小口,彷彿若有光。便捨船,從口入。初極狹,才通人。復行數十步,豁然開朗。

「八字訣」(堅持定投,逢跌加倉)便是從BTC中總結出來的一個方法論。雖然有無數研究會說,逢低一把梭哈建倉會更好,但是,實踐過就會知道,理論離普通人的實踐差的太遠。教鏈深知這一點,因為教鏈自認就是一個普通人,普通的不能更普通的人。什麼是普通人?一般人就是會在2021年3500點進場大A、6萬刀進場BTC甚至被山寨幣、迷因幣、土狗幣吸引的人。一般人就是會在2022年底16000刀割肉BTC、2024年2700點割肉大A從而「倒在黎明前」的人。

因而教鏈常常反求諸己,告誡自己,當特別想買的時候就忍住不要買,當特別想割的時候就忍住不要割——甚至應加大力度買。四個字,戒急用忍。當然,和「八字訣」搭配的,最重要的是忍住不要割,買如果沒忍住頂多是成本略高而已。於是教鏈乾脆定下一個紀律:任何時候都不准賣出。以此管住手。

常常有一些自以為不普通的人,和教鏈叫板。言下之意就是要比個高低,以此凸顯自己策略的高明。其實真沒啥高明的,是個人都知道二級市場的暴富秘訣只有四個字:低買高賣。更快暴富的秘訣,八個字:加上槓桿低買高賣。越是嘴上牛逼哄哄,越是沒啥真本事。真有本事在零和遊戲中取勝的辦法,大家都恨不得當個武功秘笈似的藏起來,又怎會拿到檯面上大講特講?

記住:拿出來賣的武功秘笈,那一定是假的。如果連錢都不收,竟然免費送,那一定是謀財害命的東西了。

這也是區塊鏈思維和網路思維的重大差異之一。網路鼓勵免費思維,迎合了部分人貪小便宜的心理,其實是請君入甕、甕中捉鱉。區塊鏈倡導從一開始就付費,天下沒有白吃的午餐。沒有一絲一毫的BTC是可以免費獲得的,所有人都必須平等地付出相應的代價才能得到它,因此就會珍惜它。由此觀之,如果某個打著區塊鏈旗號的項目,竟然運用網路免費思維的推銷方法,透過蠅頭小利來吸引流量,那麼,它一定是心懷鬼胎,要在將來收割的。

教鏈相信,實踐出真知。於是,本著「我不下地獄誰下地獄」的精神,教鏈在2021年進場很多人口中的「地獄級難度」副本——大A。只不過,相較於一把梭哈高位站崗的朋友而言,教鍊是拿真金白銀在大A市場上測試「八字訣」的效果。

教鏈在大A同時建倉兩個部位:一、個股;二、股指基金。個股的選擇邏輯,教鏈曾在「8.26教鏈內參:談一點兒股市投資的基本邏輯」談過。股指基金則選擇了紅利指數。原因是全球經濟處於康波蕭條期,不應過度押注進攻資產,而應著重考慮資產的防禦性。全球經濟的康波週期,構成了我們選擇何種類資產配置的大基調。

事實果真證明,在面對指數跌跌不休的這三年裡,教鏈選擇的基金很好地對抗了宏觀的衰退,避免了雙腿陷入泥淖。而在個股上,八字訣的建倉手法,又使得教鏈把個股下跌所導致的套牢轉變成了降低持倉成本的機遇,從而當宏觀底部迅速反彈時,倉位就迅速扭虧為盈了。

可見,合適的策略可以幫助我們對沖宏觀的不利局面,即便是面對“地獄級難度”,也能從容立於不敗之地。在大A似乎是度過歷史大底,初現右側入場訊號時,教鏈的股、基倉位已經全部扭虧為盈,這就站在了一條比較不錯的起跑線上。

那麼,迄今為之,教鏈的所有部位中,只有另一個實驗-山寨幣UNI (-30%多)仍陷泥潭,其它部位都暫時處於盈利狀態,包括BTC (+超300%)、ETH (+4%,剛剛轉虧為盈)、大A個股(+3%,剛剛轉虧為盈)、大A基金(+超10%)等。整體上,教鏈的資產部位匯總起來是盈利的,很好地實現了2020年關於防禦宏觀蕭條週期的預想——當然,在本輪康波蕭條完全渡過難關之前,還不能掉以輕心。畢竟,活到春暖花開,笑到世界盡頭,才能談論最後的勝利。

這些資產部位,再加上現金和現金等價物例如貨幣基金,就構成了資產配置(教鏈把實體資產排除在外了)。其實決定投資成敗最重要的,但也是最少被重視和談論的,恰恰也是資產配置。

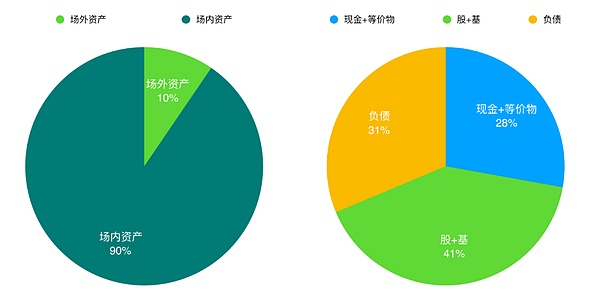

資產配置決定了部位的風險暴露面向哪裡,以及暴露面的大小和相互比例。教鏈的風險暴露9成在加密市場(場內),1成在非加密市場(場外)。加密部位中,BTC又超9成,其他僅佔不到1成。在場外部位中,傳統意義上的低風險資產,即現金及現金等價物,與傳統意義上的高風險資產,即股票及股指基金,約為5:5開。另外,保有一定量低成本長期負債,與現金及等價物規模大致相當,意在對沖通膨-通膨會令現金和負債同等貶值。

簡單畫個餅圖示意一下:

說是風險暴露,其實恰恰需要控制的就是風險。教鏈的大部分策略,是防禦性的。 BTC是防禦全球流動性氾濫風險。現金是防禦市場波動風險。負債和股、基則都是為了防禦現金貶值風險。目的不同,資產配置的方式也就不同。

BTC部位是壓艙石。有人覺得BTC極高風險資產,那隻是因為認知不足。如果把所有資產的所有角度都充分思考一遍,而不僅僅是考慮短期波動性,就會認識到,什麼才是最安全的資產。

教鏈對這些資產的看法和選擇是基於自身需求出發,不同的人有不同的看法和目的,因而絕不能生搬硬套。