作者:Matt Hougan,Bitwise首席投資長;編譯:0xjs@金色財經

在上週的一次會議上,一位資產100億美元的財務顧問問了我一個簡單的問題:買比特幣還是黃金?

他擔心美元的長期前景,想採取避險措施。但要採取什麼措施呢?

在聯準會大幅降息和中國推出經濟刺激措施的情況下,這是個好問題,也是許多人現在都在問的問題。

我想我應該正面解決這個問題。

比特幣vs. 黃金

比特幣和黃金在許多重要方面都相似。原則上,兩者都是不受政府乾預的貨幣形式。傑羅姆鮑威爾可以印製他想要的所有美元,但他不能創造更多黃金或改變比特幣2100 萬的供應上限。

但這兩種資產也存在關鍵差異。比特幣的成熟度不如黃金,波動性也更大,但也更容易發送、儲存和分割。

當你考慮到每種資產在投資組合中可以發揮的作用時,你會看到相同的動態:比特幣和黃金相似但又截然不同。兩者都是流動性另類資產,歷史上與股票和債券的相關性較低。此外,如下面數據所示,在過去十年中,將這兩種資產添加到傳統投資組合中都提高了風險調整後的回報率。 (當然,過去的表現並不能保證未來的結果。)

然而,兩者之間的差異同樣巨大,甚至可能更為重要。了解這些差異是決定為你的投資組合選擇哪一種的關鍵。

你想要什麼:更多回報還是更少風險?

了解比特幣和黃金在投資組合中有何不同,最好的方法是觀察當你在投資組合中添加越來越多的資產時會發生什麼。

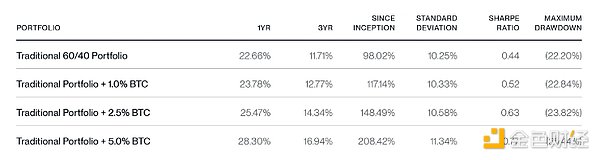

下表顯示了在傳統的60/40 股票/債券投資組合中添加1.0%、2.5% 和5.0% 比特幣的影響。為了產生此表,我使用了Bitwise Portfolio Simulator,金融專業人士可以在我們的Expert Portal(https://experts.bitwiseinvestments.com/tools/portfolio-simulator)上使用它。模擬考慮了所有可用數據,從2014 年1 月1 日開始一直到2024 年9 月26 日(上週四)。

資料來源:Bitwise Asset Management,資料來自IEX Cloud。資料範圍為2014 年1 月1 日至2024 年9 月26 日。

註:傳統投資組合由60% 的股票(以SPDR® S&P 500® ETF Trust (SPY) 為代表)和40% 的債券(以SPDR® Portfolio Aggregate Bond ETF (AGG) 為代表)組成。比特幣以BTC 現貨價格為代表。單一加密資產的表現可能與比特幣的表現有很大不同。不考慮稅收和交易成本。

過往表現無法預測或保證未來結果。本文所含內容並非旨在預測任何投資的表現。無法保證實際結果與假設相符,也無法保證實際回報與任何預期回報相符。樣本投資組合的歷史表現是事後分析的結果,並最大化了結果。回報並不代表實際帳戶的回報,也不包括與購買、出售和持有基金或加密資產相關的費用和開支。表現資訊僅供參考。

看看「自成立以來」一欄。從歷史上看,隨著你添加越來越多的比特幣,投資組合的總回報率會大幅上升。過去一年和三年的回報率也是如此。

現在看看標準差一列:它幾乎沒有動!根據模擬,2.5% 的比特幣配置將使投資組合的回報率提高50 個百分點,從98% 提高到148%,而標準差只會上升33 個基點。

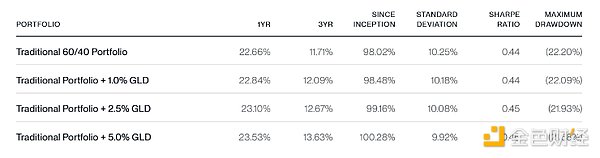

這與用黃金取代比特幣時的情況形成鮮明對比。如下表所示,對回報幾乎沒有影響:在整整10 多年的研究中,2.5% 的黃金配置只會使投資組合回報率提高1%!然而,黃金確實有影響的地方是在波動性方面(再次檢查標準偏差列),隨著你在組合中添加越來越多的黃金,波動性會下降。

資料來源:Bitwise Asset Management,資料來自IEX Cloud。資料範圍為2014 年1 月1 日至2024 年9 月26 日。

註:傳統投資組合由60% 的股票(以SPDR® S&P 500® ETF Trust (SPY) 為代表)和40% 的債券(以SPDR® Portfolio Aggregate Bond ETF (AGG) 為代表)組成。黃金由SPDR® Gold Shares (GLD) 代表。不考慮稅收和交易成本。

過往表現無法預測或保證未來結果。本文所含內容並非旨在預測任何投資的表現。無法保證實際結果與假設相符,也無法保證實際回報與任何預期回報相符。樣本投資組合的歷史表現是事後分析的結果,並最大化了結果。回報並不代表實際帳戶的回報,也不包括與購買、出售和持有基金或加密資產相關的費用和開支。表現資訊僅供參考。

每項資產都講述了一個權衡的故事。如果風險基本上相同,但回報更高?那就看看比特幣吧。如果風險較小,但報酬率基本上相同?那就看看黃金吧。

兩者都是很好的結果,但有很大不同。選擇哪一種取決於你的個人情況。

如果同時買入比特幣和黃金,會發生什麼事?

面對這些結果,一個自然的問題是:為什麼不同時要投資兩者呢?你能兩全其美嗎?

很遺憾,沒有。天下沒有白吃的午餐。

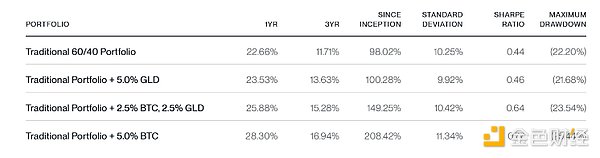

下表比較了三種可能性:一個投資組合由5% 黃金、5% 比特幣和5% 的兩者組合(2.5% 黃金、2.5% 比特幣)。兩者組合投資與你所期望的差不多:就風險/回報指標而言,它基本上分割了5% 黃金和5% BTC 投資組合之間的差額。

這張表格最能說明的一點可能是,在同等配置規模下,比特幣的影響力遠大於黃金。看看5% 黃金和5% BTC 投資組合之間的夏普比率(註:衡量投資在調整風險後相對於無風險資產的表現)波動——黃金幾乎沒有產生影響,而比特幣則大幅上漲。

資料來源:Bitwise Asset Management,資料來自IEX Cloud。資料範圍為2014 年1 月1 日至2024 年9 月26 日。

註:傳統投資組合由60% 的股票(以SPDR® S&P 500® ETF Trust (SPY) 為代表)和40% 的債券(以SPDR® Portfolio Aggregate Bond ETF (AGG) 為代表)組成。黃金由SPDR® Gold Shares (GLD) 代表。比特幣由BTC 現貨價格代表。單一加密資產的表現可能與比特幣的表現有很大不同。不考慮稅收和交易成本。

過往表現無法預測或保證未來結果。本文所含內容並非旨在預測任何投資的表現。無法保證實際結果與假設相符,也無法保證實際回報與任何預期回報相符。樣本投資組合的歷史表現是事後分析的結果,並最大化了結果。回報並不代表實際帳戶的回報,也不包括與購買、出售和持有基金或加密資產相關的費用和開支。表現資訊僅供參考。

結論

考慮到所有這些,顧問的買「比特幣還是黃金」問題的答案是什麼?

一個答案可能是:「這取決於你的風險承受能力,以及你是否喜歡在波動性較低的情況下獲得類似的回報,還是在波動性相似的情況下獲得更高的回報。」這個答案是準確的,並有數據支持。

但是,如果我代表自己並查看夏普比率的話,我會給出一個不同的、更簡單的答案:「比特幣」。