作者:Arthur Hayes,BitMEX創辦人;編譯:0xjs@黃金財經

PvP,即“玩家對玩家”,是垃圾幣交易者經常用來描述當前市場週期的短語。它喚起的情緒是掠奪性的,勝利是以犧牲他人為代價的。這就是TradFi。加密資本市場的明確目的是讓那些冒著寶貴資本風險的人享受「早期」進入專案的成果,希望這些專案能與Web3一起快速發展。但是,我們已經偏離了中本聰為我們鋪平的開明道路,隨後Vitalik 也透過他非常成功的以太幣首次代幣發行(ICO) 為我們鋪平了道路。

目前的加密貨幣牛市造訪了比特幣、以太幣和Solana。然而,新發行的代幣(我將定義為今年發行的代幣)對散戶來說表現不佳。 VC公司的情況並非如此。因此,PvP 綽號被歸因於當前週期。結果是推出了大量高FDV但流通供應量低的項目。發行後,代幣價格像一塊普通的便便一樣沖進了馬桶。

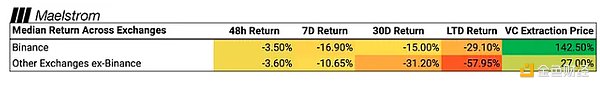

雖然人們的情緒如此,但數據又說明了什麼? Maelstrom的聰明分析師們做了一些調查,回答了一些棘手的問題:

1.是否值得向交易所支付上市費用,讓你的代幣有更好的機會被推高?

2.專案推出時的估值是否太高了?

在深入研究了這些問題的數據之後,我想為那些等待市場好轉以便啟動的專案提供一些未經請求的建議。為了支持我的論點,我想重點介紹Maelstrom 投資組合中逆勢而上的一個專案Auki Labs。他們在第一次上幣時沒有使用CEX。相反,他們在DEX 上上市了相對較低的FDV 代幣。他們希望散戶能與他們一起賺錢,因為他們希望在建立空間運算即時市場的過程中取得成功。他們也厭惡主要交易所收取的過高上幣費用,並相信有更好的方法可以為最終用戶而不是住在新加坡的大老闆們提供更多價值。

樣本集

我們研究了2024 年各大垃圾幣交易所上市的103 個專案樣本。

這絕不是2024 年列出的所有項目的全部,但它是一個代表性的樣本。

拉高價格!

在我們的諮詢電話會議上,創辦人經常會說:「你能幫助我們在CEX 上市嗎?這會推高我們的代幣價格。」嗯……我從來沒有完全相信過這一點。我相信,創造一種有用的產品或服務,吸引越來越多的付費客戶,是Web3 專案成功的秘訣。當然,如果你有一個爛項目,它的價值只是因為Irene Zhao 轉發了你的內容,那麼是的,你需要一個CEX,這樣你就可以把它轉嫁給他們的散戶用戶。這適用於大多數Web3 項目,但希望不是Maelstrom 支持的項目…Akshat,注意了!

回報是上市後的天數。 LTD 指的是迄今為止的存活時間(live to date)。

無論交易所如何,代幣都沒有上漲。如果你付了交易所上幣費用,希望價格上漲,那就錯了。

誰贏了? VC公司贏了,因為中位數代幣比上一輪私募的FDV 上漲了31%。我將其稱為VC提取價格。我將在本文後面詳細闡述扭曲的VC激勵結構,該結構促使專案盡可能推遲流動性事件。但就目前而言,你們大多數人只是純粹的傻瓜!這就是為什麼會議聯誼活動上的飲料是免費的…哈哈。

現在,我要說點有意思的話。首先,CZ 是一位加密貨幣英雄,他曾在美國一所中等安全監獄中遭受TradFi 魔鬼的折磨。我喜歡CZ,尊重他的努力和將加密資本市場各個領域的資金轉移到自己口袋的能力。但是……但是……為在幣安上市而付出高昂代價是不值得的。需要澄清的是,在幣安成為你的代幣上市的第一個交易所的情況下,在幣安首發上市是不值得的。如果幣安因為你的專案的吸引力和參與社區而免費將你的代幣二次上市,那絕對是值得的。

創辦人還會在我們的電話中詢問:「你們和幣安有合作關係嗎?我們必須在那裡上市;否則,我們的代幣就不會漲價。」這種要么在幣安上市,要么什麼都不上市的情緒對幣安來說非常好,因為它可以收取所有交易所中最高的全包上市費用。

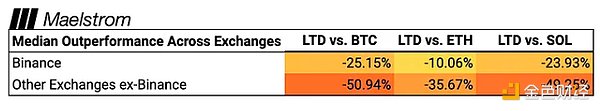

回顧上表,幣安上市的代幣可能在相對基礎上跑贏了其他主要交易所,但從絕對值來看,代幣價格仍然下跌。因此,幣安上市並不能保證代幣價格會上漲。

項目必須以低價向交易所提供或出售代幣(通常供應有限),以換取上市。一些交易所被允許以極低的FDV 進行投資,而不管當前最後一輪私募的FDV 是多少。這些代幣本來可以發放給用戶,以促進專案的發展。一個使用代幣的有效方法的簡單例子是,專注於交易的應用程式如何發放代幣作為對達到特定交易量指標的交易者的獎勵,即流動性挖礦。

向上幣交易所出售代幣只能做一次,但增加用戶參與度的正向飛輪會帶來持續的紅利。因此,如果你為了上幣而放棄寶貴的代幣,而相對而言只取得幾個百分點的回報,那麼身為專案創辦人,你就是在浪費寶貴的資源。

價格不對

正如我經常告訴Akshat 和他的團隊的那樣,你之所以能在Maelstrom 工作,是因為我相信你可以編制一個由一流Web3 項目組成的投資組合,這些項目的表現將超過我持有的比特幣和以太幣的核心部分。如果不是這樣,我會繼續用我的閒錢購買比特幣和以太幣,而不支付薪水和獎金。正如你在這裡看到的,如果你以上市價格或上市價格左右的價格購買代幣,你的表現將低於有史以來最硬的貨幣比特幣,以及排名前兩位的去中心化計算機一層代幣Ether 和Solana。鑑於這些結果,散戶永遠不應該購買新上市的代幣。如果你想要加密貨幣投資,那就堅持持有比特幣、以太幣和Solana。

這告訴我們,專案必須在發佈時將其估值降低40% 至50% 才能相對具有吸引力。如果代幣價格下跌,誰會蒙受損失,VC 和CEX。

雖然你可能認為VC公司參與遊戲是為了獲得正收益,但最成功的經理人意識到他們參與的是資產累積遊戲。如果你能對大額名目金額收取管理費(通常為2%),那麼無論你的投資是否升值,你都能賺錢。如果你像VC公司一樣投資非流動性資產,例如早期代幣項目,這些只是未來的代幣本票,那麼你要如何讓價值上升呢?你說服創辦人繼續以不斷增加的FDV 進行私募。

隨著私募輪中FDV 的增加,VC公司可以以市價計價其非流動性投資組合的價值。這顯示出巨大的未實現回報,這使得VC公司能夠根據過去的出色表現籌集下一個基金。這使得VC公司能夠以更高的基金價值收取管理費。此外,如果VC公司不部署資本,他們就不會得到報酬。這並不容易,因為大多數在西方司法管轄區設立的VC公司不允許購買流動性代幣。他們只能投資某種管理公司的股權,這些管理公司會寫一封附函,向他們的投資者提供他們開發的專案的代幣認股權證。這就是未來代幣銷售(SAFT) 協議存在的原因。如果你想要創投的錢,而他們有一大筆錢,你必須玩這個遊戲。

對許多VC公司來說,流動性事件就是毒藥。當這種情況發生時,重力就會發揮作用,代幣價值就會跌回現實。大多數專案的現實情況是,它們未能創造出足夠多的用戶願意為之支付真金白銀的產品或服務,這解釋了它們荒謬的高FDV 是合理的。現在,VC公司必須降低其帳面價值,從而對報告的回報和管理費產生負面影響。因此,VC公司將敦促創辦人盡可能推遲代幣發行,並繼續進行私募融資。最終的結果是,當專案最終上市時,它會像石頭一樣一落千丈,正如我們剛剛看到的那樣。

在我結束對VC的批評之前,讓我們先討論一下錨定效應。人類的思維有時非常愚蠢。如果一種垃圾幣以100 億美元的FDV 開盤交易,而它應該值1 億美元,你可能會拋售該代幣,所有拋售壓力的淨效應是代幣下跌90% 至10 億美元,交易量蒸發。 VC公司仍然可以將這種流動性差的垃圾幣標記為10 億美元的FDV,在大多數情況下,這遠高於他們支付的價格。即使價格暴跌,在開盤時將市場錨定在不切實際的FDV 仍然會有所回報。

CEX 希望獲得較高的FDV 有兩個原因。首先,交易費是按代幣名義價值的百分比收取的。 FDV 越高,無論項目是哄抬還是拋售,獲得的收入和費用就越多。第二個原因是,較高的FDV 和較低的流通供應量對交易所有利,因為可以向交易所提供大量未分配的代幣。樣本集的流通供應量中位數百分比為18.60%。

上幣費用

我想簡單談談在CEX 上幣的成本。目前一批代幣發行的最大問題是價格太高。因此,無論哪個CEX 贏得首次上幣,都幾乎不可能有好的發行。如果這還不夠糟糕的話,初始價格過高的項目正在以項目代幣和穩定幣的形式支付巨額資金,以換取上幣特權。

在評論費用之前,我想強調的是,我認為CEX 收取上幣費用沒有錯。 CEX 花費了大量資金來建立用戶群,因此必須為此付費。如果你是CEX 投資者或代幣持有者,您應該為他們的商業頭腦感到高興。但同樣,我是顧問和代幣持有者;如果我的專案將代幣提供給CEX 而不是用戶,則會損害其未來的潛力,對其代幣的交易價格產生負面影響。因此,我希望創辦人停止支付費用並專注於吸引更多用戶,或者CEX 大幅降低其價格。

CEX 從專案中提取資金的主要方式有三種。

1、他們收取直接的上幣費用。

2、他們需要支付押金,如果項目退市,押金將退還。

3.他們要求平台專案融資的行銷費用達到一定金額。

一般來說,每個CEX 的上幣團隊都會對專案進行評級。你的項目越差,費用就越高。正如我總是告訴創始人的那樣,如果你的專案用戶很少,那麼你就需要一個CEX 來把你的爛攤子倒進市場。如果你的專案有適合市場的產品和健康成長的真實用戶生態系統,你就不需要CEX,因為無論你的代幣在哪裡上市,你的社群都會支持你的代幣價格。

上幣費

幣安收取的最高費用是總代幣供應量的8%。大多數其他CEX 收取的費用在25 萬至50 萬美元之間,以穩定幣支付。

押金

幣安制定了一個天才策略,要求專案方購買BNB 並將其作為押金。當項目下架時,BNB 將被退還。幣安要求購買價值高達5,000,000 美元的BNB 並將其作為押金。大多數其他CEX 要求以穩定幣或該CEX 的代幣形式存入250,000 至500,000 美元。

行銷費

站在頂端的幣安要求項目透過平台空投和其他活動向幣安用戶贈送8% 的代幣供應量。中等CEX 要求支出高達代幣供應量的3%。最低端的CEX 要求以穩定幣或專案代幣的形式支付25 萬至100 萬美元的行銷費用。

加起來,在幣安上幣可能需要花費代幣供應量的16% 以及500 萬美元的BNB 購買費。如果幣安不是主要交易所,專案仍將面臨近200 萬美元的代幣或穩定幣支出。

對於任何對這些數字提出質疑的CEX,我懇請你提供一份透明的會計記錄,記錄你的交易所上線新代幣所需的每一項成本或強制支出。我從幾個評估了所有主要CEX 成本的項目中獲得了這些數據。數據可能已過時。我要重申,我相信CEX 沒有做錯任何事。他們有一個有價值的分銷管道,並且正在最大化其價值。我的抱怨是,發布後的代幣表現不足以保證專案創始人支付這些費用。

我的建議

這個遊戲很簡單,確保你的用戶/代幣持有者隨著你的專案成功而變得富有。我直接跟你說話,專案創辦人們。

如果必須的話,只進行一小輪私人種子輪融資,這樣你就可以為非常有限的用例創建產品。然後,上市你的代幣。由於你的產品還遠遠找不到真正的產品市場契合點,所以FDV 應該非常低。這向你的用戶發出了一些訊號。首先,這是有風險的,這就是他們以如此低的價格加入的原因。你會搞砸事情,而你的用戶會留在你身邊,因為他們只付出了微薄的代價就參與其中。但他們相信你,你會在更多的時間內找到答案。其次,這顯示你希望用戶與你一起踏上致富之旅。這會激勵他們向所有人介紹你的產品或服務,因為使用者知道,如果有更多的人加入這項運動,他們就有一條致富的道路。

目前,由於大多數新上幣項目表現不佳,許多CEX 都面臨著只接受「高品質」項目的壓力。考慮到在加密貨幣領域取得成功之前,偽造項目非常容易,因此很難只選擇最好的項目。垃圾進,垃圾出。每個主要的CEX 都有自己喜歡的指標,它們認為這些指標是成功的領先指標。一般來說,一個非常年輕的專案不會符合他們的標準。去他媽的,有一種東西叫做去中心化交易所。

在DEX 上,創建新的交易市場是無需許可的。假設你的專案籌集了100 萬美元(Ethena USD),並希望向市場提供10% 的代幣供應。你創建一個Uniswap 流動性池,由100 萬美元和10% 的代幣供應組成。點擊按鈕,讓自動做市商響應市場對你的代幣的需求並設定清算價格。你無需支付任何費用即可執行此操作。現在,你的忠實用戶可以立即購買你的代幣,如果你真的有一個活躍的社區,價格將迅速上漲。

Auki Labs

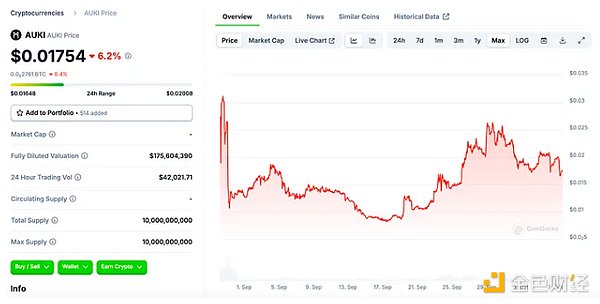

讓我們來看看Auki Labs在推出代幣時做了哪些不同的事情。以上是CoinGecko 的螢幕截圖。如你所見,FDV 和24 小時交易量相當低。這是因為它首先在DEX 上上市,然後才在MEXC CEX 上上市。到目前為止,Auki 的價格比上一輪私募價格上漲了78%。

對Auki 創辦人來說,代幣上市只是平常的一天。打造產品才是他們真正的重點。該代幣於8 月28 日透過Coinbase 的Layer-2 解決方案Base 上的AUKI/ETH 交易對首次在Uniswap V3 上線。隨後,他們於9 月4 日在第一個CEX MEXC 上線。他們估計,透過這種方式,他們節省了20 萬美元的上幣費用。

Auki 代幣歸屬計劃也更加平等。團隊成員和投資者每天都會依照1 至4 年的期限歸屬。

酸葡萄

有些讀者可能會回應說,我只是對自己沒有一家透過新代幣上市賺錢的主流CEX 感到不滿。這是真的;我根據投資組合中代幣的價值增長來賺錢。

如果我投資組合中的項目對其代幣定價過高,支付巨額費用才能在交易所上市,而且表現不如比特幣、以太幣和Solana,我有責任說些什麼。這是我的觀點。如果一個CEX 上線了一個Maelstrom 項目,因為它的用戶成長強勁,並且提供了引人注目的產品或服務,我完全支持它。但我希望我們支持的專案不要再擔心哪個CEX 會接受它們,而是開始擔心它們該死的每日活躍用戶數量。