1. 引言

為什麼選擇BTC-LST?

隨著Babylon的誕生,它透過提供一種稱為時間戳的安全服務,為BTC增加了額外的收益。這種再質押服務透過提高攻擊成本,保護建立在Babylon之上的協議,並透過時間鎖機制使BTC的質押成為可能。

雖然在第一階段沒有實際的質押獎勵,而是給予積分,但BTC收益的潛力已激發了一波BTC流動性再質押代幣(BTC-LST)的浪潮,例如Lombard、babypie、FBTC和SolvBTC等。

與充當原生BTC跨鍊錶示的包裝BTC相比,BTC LST利用Babylon協議引入了帶有收益的跨鏈BTC表示。

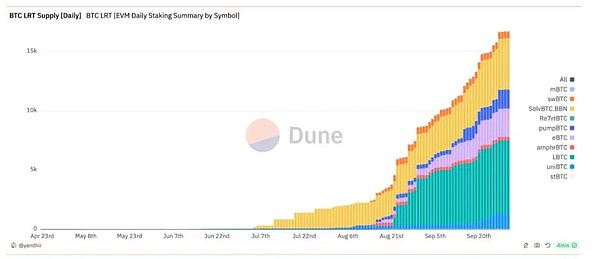

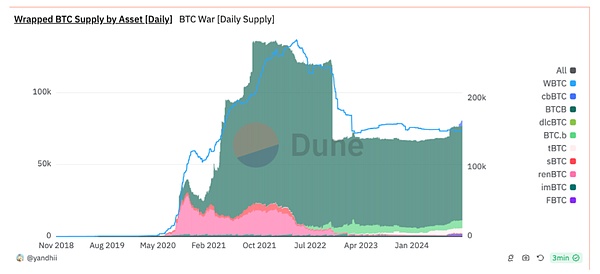

截至撰寫本文時,BTC LST市場已達到10.7億美元(不包括以太坊上的9BWBTC資產)。市場主要由SolvBTC和Lombard主導,成長動能沒有放緩的跡象。

Source:@yandhii , dune dashboard

另一方面,許多以太坊上的DeFi或重新質押平台(如Symbiotic、Karak等)看到了帶有收益的BTC資產湧入帶來的機會,開始將這些資產整合到他們的協議中,以引導總鎖定價值(TVL)和交易量。

這種現象極為看好,因為資產的流入可以加強以太坊作為DeFi領域流動性中心的地位,並持續創造經濟活動的流。

隨著BTC被機構和公眾更加接受,從最近的新聞如BTC ETF、cbBTC可以觀察到,更不用提BTC的主導地位(約58%),預計BTC的採用將持續增長,直到新的創新出現。因此,清楚了解目前BTC LST-fi的格局是必要的。

Source: Henry

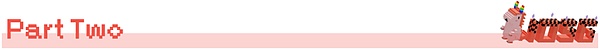

本研究旨在全面梳理現有的BTC-LRT、BTC包裝器以及追隨以太坊上BTC浪潮這一新興趨勢的DeFi協議,以便於未來更容易進行導航。

2. BTC-LST生態

Source: IOSG

Bitcoin LST Wrapper是這一周期的“新成員”,專為解鎖在BTC再質押協議Babylon中質押代幣的流動性而設計。

BTC流動封裝通常有三種形式:

-

一種是單向跨鏈wrapper,以1:1的比例由Babylon在BTC主網中質押的BTC支持。在ETH上鑄造的「產生收益的代幣」作為質押BTC的收據。

範例:LBTC、pumpBTC、babypie的mBTC等。

-

採用LBTC或普通BTC(如WBTC)作為抵押品,並將資產再質押到Symbiotic和Karak等再質押平台的wrapper。在以太坊上,把LBTC 或普通的BTC(WBTC)作為抵押物,然後將這些資產重新質押到Symbiotic 和Karak 等這樣的再質押平台中。

範例:Etherfi的eBTC,Swell的swBTC

-

“反向模式”,在ETH上以WBTC作為抵押品,並通過預言機向Bitgo傳遞質押證明,允許從Bitgo解鎖的BTC被質押進Babylon以產生收益。 「反向模式」使用者可以使用WBTC 作為抵押,解鎖主網(Mainnet)上的原生BTC,並將其質押到Babylon 平台。他們透過預言機將質押證明傳遞給Bitgo,Bitgo 由此解鎖BTC 並將其用於在Babylon 上進行質押,從而獲得收益。

範例:Bedrock

雖然前兩種類型專注於從BTC主網橋接或解鎖更多BTC資產到ETH生態系統,後者則從ETH提取WBTC資產,並將資產「反向」質押到Babylon協議。在架構方面,這些包裝器的一個共同點是,BTC存儲在BTC主網上的託管方(如Cobo或Copper)那裡,以保護其資產,這是最便宜且最方便的方式。為了更清晰地展示整個BTC LST / LRT的格局,下面是對一些BTC LST / LRT如何運作的總結:

Source: Henry

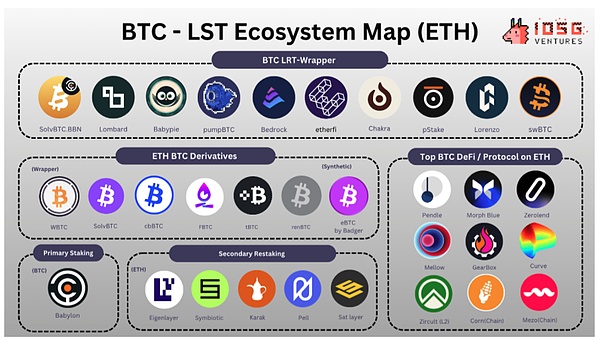

BTC LST市場規模

截至撰寫本文時,LBTC以37%的市佔率佔據主導地位,其次是solvBTC的26%和pumpBTC的9.5%。 79.6%的BTC LST在以太坊主網上,而剩餘的21.4%分散在BNB鏈、Arbitrum、Avalanche等網路上。

BTC LST市場的兩大玩家採取了不同的方法。 Lombard專注於以太坊,而SolvBTC採取了多鏈方法,開放了包括BNB、ARB等在內的各種網路。

Source:@yandhii , dune dashboard

2.1 ETH BTC 衍生性商品(Wrapper與合成品)

ETH BTC 衍生性商品是從BTC主網橋接到ETH網路的封裝BTC,通常透過託管人實現。這些Wrapper不是BTC LST的競爭對手,而是作為推動LST成長的關鍵因素。

與BTC LST不同,這些衍生性商品並沒有被質押到Babylon協議中,也不固有地產生效益。相反,它們在ETH區塊鏈上作為BTC的普通表現。儘管本質上不是產生收益的資產,ETH BTC衍生品已成為當今ETH DeFi景觀的關鍵組成部分。

大多數DeFi和再質押平台接受WBTC,因為:

-

它們經過實戰測試

-

在2024週期中佔據高市場支配地位

截至撰寫本文時,自2018年以來,bitgo的WBTC已從BTC橋接到ETH超過90億美元的資產。其中21.5%(約19億美元)存入Aave進行貸款,約佔Aave在ETH上總資產的20%。

大多數DeFi和重新質押平台接受WBTC,因為:

-

它們經過了實戰檢驗

-

多年來一直保持著很高的市場主導地位

Source:@yandhii , dune dashboard

另一方面,新一代Wrapper (Eg, FBTC),也在ETH上累積超過1.52億美元,根據DeFillama的數據,它的月增長率為38%。另一種封裝器SolvBTC,在BSC和BTC L2如Merlin上也吸引了超過8億美元的TVL。

這些數字不僅展示了BTC資產在ETH生態中的重要性,也突顯了ETH DeFi利用這一機會的巨大潛力。

如上文所述,WBTC 的主要問題在於對託管方的信任。

最近,人們越來越擔心WBTC與Justin Sun的關係,導致Sky(前Maker)考慮從他們的保險庫中移除WBTC變種。 BA Lab概述了主要擔憂,主要圍繞在Justin Sun可能對管理WBTC的合資企業有重大影響或控制權的論點。然而,Justin Sun本人聲稱他對WBTC或其持有的資產沒有任何控制權。這種轉移也應該被視為WBTC的一個風險。

2.2 BTC再質押

BTC再質押指的是ETH上與BTC相關的資產(以封裝BTC或BTC LST的形式),這些資產已被再質押以產生收益。

下表展示了每個在質押平台接受的資產和各自的TVL:

Source: Henry

總的來說,ETH上大約有1.5億美元的BTC正再質押,其中大部分質押屬於Symbiotic,而一部分存入SatLayer。 Symbiotic 獨自持有價值1.24億美元BTC 產品,包括WBTC和tBTC,以及價值1000萬美元的質押BTC LST。而Karak的BTC資產只有約10萬美元。這些BTC資產共同為Symbiotic的TVL貢獻了7%。

另一方面,Pell Network成功吸引了大量BTC LST透過各種BTC第二層解決方案(如Bitlayer和B2network)進行重新質押。這些資產將用於提供共享安全服務並產生收益,類似於Babylon Finance和Eigenlayer採用的模型。

雖然BTC LST已經從Babylon獲得了第一層收益,但一些協議(如EtherFi)通過將LST重新質押到其他重新質押平台(如Eigenlayer、Symbiotic和Karak)來利用BTC-LST,以產生第二層收益。

儘管這種策略允許質押者享受槓桿化收益並最大化單一資產的資本效率,但他們也面臨與ETH LST相同的風險,即同時被多個平台削減)Babylon、Symbiotic削減)。

反Slashing政策可以防止ETH上一定程度的削減,但關於Babylon的進一步資訊尚不清楚。

2.2.1 BTC-DeFi

毫無疑問,DeFi一直是推動區塊鏈經濟活動的最重要的領域之一。隨著ETH上價值95億美元的BTC資產市場的成長,ETH上的DeFi可以從BTC提供的穩定性、機構認可以及潛在收益中獲益。

總的來說,除了交換外,BTC / BTC-LST相關的DeFi可以分為兩大主要領域:

-

貨幣市場& 利率互換: Morph blue, Aave, Pendle, Zerolend, Curve

-

BTC質押/ 點策略: Corn, Meso, Gearbox, Mellow

Source: IOSG

2.2.2 Money Market

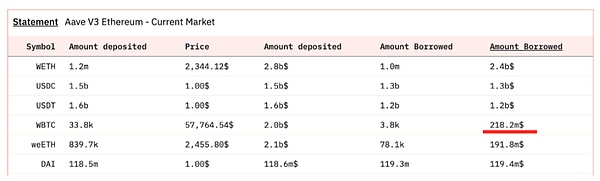

BTC作為最「安全」的資產,在ETH DeFi景觀中常用作抵押品。 Aave是最古老、最有聲望的貨幣市場,擁有超過20億美元的WBTC存款,但只有2.18億美元的借款額,相對於穩定幣(86.7%)或WETH(85%),其利用率相對較低(7.69%)。

Source: @KARTOD, Dune dashboard

另一方面,Morpho Blue雖然存款基數較小(Aave的20%),但卻實現了更高的使用率。 Morpho Blue上最受歡迎的市場是WBTC / USDC,利用率高達90%。

Source: WBTC/USDC Vault, Morphblue

到目前為止,Aave和Morph只接受WBTC。為了在競爭激烈的借貸市場中脫穎而出,zeroland是第一個專門針對BTC LST代幣並支援PT-eBTC的市場。迄今為止,他們已有價值1700萬美元的eBTC供應,約有328萬美元被借出,利用率為20%。

另外,Curve不僅是穩定幣交換的避風港,也是BTC相關資產存放資產的熱門目的地。在Curve上,BTC供應商可以做兩件事:首先,他們可以為三池提供流動性。其次,他們可以使用tBTC和WBTC作為抵押借入crvUSD。

截至撰寫本文時,約有價值5000萬美元的BTC資產被存入用於借入crvUSD。另一方面,在可用的池中,tBTC – WBTC池以2500萬美元的資產和224萬美元的每日交易量脫穎而出。不幸的是,儘管BTC相關資產在Curve上活躍,但尚未提供$CRV誘因以吸引用戶。

2.2.3 Interest Rate Swap (IRS) 交換

除了貨幣市場外,Pendle提供的利率互換(IRS)產品也是BTC LST DeFi的最受歡迎的地方之一。

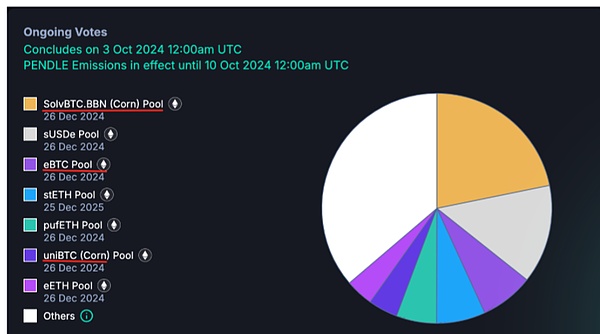

Pendle 利用BTC LST 的未來收益和對積分的投機來創造多個專用市場:SolvBTC.BBN、LBTC 和eBTC 等的PT / YT。這些市場總共吸引了超過1.36 億美元的資金,在積分和激勵農業的推動下,季增150%。

新一輪的投票誘因也標誌著人們對BTC LRT越來越感興趣。例如,Corn中的SolvVBTC被選為從Pendle吸引最多Emission。因此,預計在不久的將來,BTC LRT資產的供應將持續成長,考慮到排放誘因。

Source: Pendle Dashboard

2.2.4 TVL Bootstrapping金庫/ 積分策略

雖然Money Market 和IRS產品是基於BTC在ETH主網上的需求和供應為BTC資產產生額外收益,但TVL引導金庫優先使用BTC來提升其各自鏈的TVL,以促進生態系統的成長。此外,一些金庫透過循環或借入BTC提供槓桿化的積分農場策略,以相同的資本最大化收益。

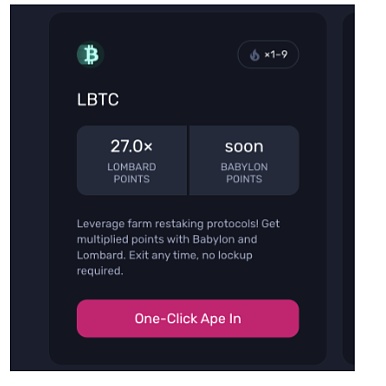

Gearbox提供了高達27倍的lombard點數透過槓桿借入WBTC(最高7倍)。然而,這項服務並不受歡迎,因為在gearbox的供應非常有限(僅約300萬美元)。

Source: gearbox.fi

除了積分策略外,一些二層網絡,如Thesis的Mezo和Binance Labs支持的Corn,正通過允許節點將橋接的BTC LSTs作為抵押物“質押”,從而利用BTC的價值,作為回報,節點通過參與驗證過程賺取$BTC費用,這是利用BTC並引導這些網路的TVL以促進未來生態系統成長的好嘗試。到目前為止,mezo已吸引了1.21億美元與BTC相關的資產和2000萬美元的corn。

到目前為止,很明顯,大多數與BTC LSTs相關的DeFi活動主要是由激勵驅動的。雖然BTC的採用正在成長,但從長遠來看,產生BTC LSTs的實際需求將高度依賴Babylon的收益表現,這可能使BTC LSTs成為比ETH更有吸引力的資產。

2.2.5 流動性問題

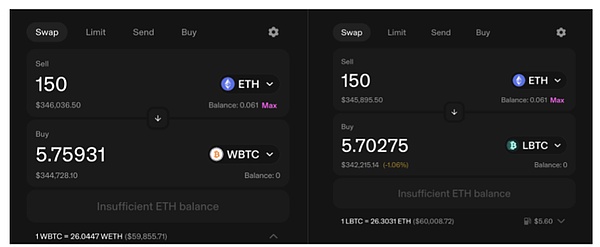

儘管擁有3億美元的TVL,但最深的池子在Uni v3池中的流動性僅約1000萬美元(根據nansen)。將345,000美元的ETH換成LBTC將導致1.06%的滑點,這是WBTC的4倍(約0.4%)。這種差異反映了BTC LSTs必須克服的一個關鍵問題:當從LBTC頭寸大規模退出時的流動性問題。

Source: Uniswap

3. 總結

橋接BTC主要可以採取兩種形式:普通BTC,如Wrapped BTC(WBTC),以及在Babylon中再質押的BTC,稱為BTC-LST。

BTC LST/LRT-Fi的格局尚處於初期階段,但顯示出將更多的TVL從BTC橋接到ETH DeFi生態系統的健康跡象。

由於BTC在當前週期的日益認可和市場主導地位,預計BTC的採用將會增加。為BTC產生收益的機會也在ETH上創造了一個用於投機和交易活動的市場。

WBTC仍然是ETH上最廣泛採用的BTC形式之一。然而,由於最近與Justin Sun的關聯所面臨的挑戰,預計tBTC或LBTC將獲得更多的採用。

越來越常見的是看到BTC再質押代幣在Symbiotic或Karak中再次被再質押以進行槓桿化耕作。雖然這可能產生更高的收益,但用戶必須承擔面臨多次削減事件的風險。

貨幣市場與利率互換是ETH上最受需求的BTC DeFi活動,而來自二樓的嘗試使用BTC作為驗證過程中的費用也相當有趣。

目前,ETH上大部分與BTC相關的DeFi活動主要是由積分或獎勵激勵的。為了產生實際需求,BTC LSTs需要創造價值(可能以收益形式),而此價值需大於ETH LSTs。

託管風險、削減風險和流動性風險是BTC LST格局中的主要關注點。