作者:UkuriaOC, CryptoVizArt, Glassnode;編譯:陶朱,金色財經

摘要

-

自3 月ATH 以來,市場需求面顯著下降,隨著市場在此價格區間橫盤整理,投資人的注意力逐漸減弱。

-

在供應方面,可用代幣也在收縮,多項「活躍供應」指標被壓縮至相對較低的水平。

-

從歷史上看,比特幣供應面的緊張一直是波動加劇的先兆。

-

它通常描述了新需求和現有持有者持有的財富之間達到的平衡,但這種平衡往往不會持續很長時間。

需求面減弱

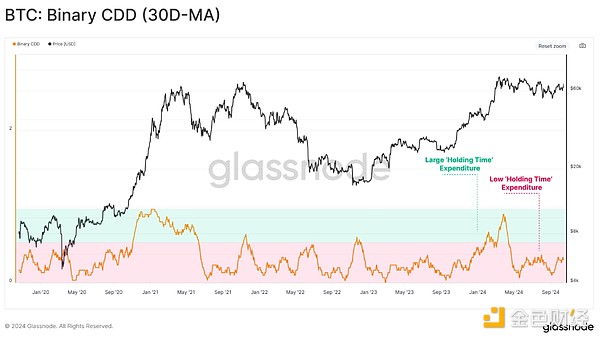

自2024 年3 月設定的7.3 萬美元ATH 以來,新資本流入率持續下降。由於比特幣網路的點對點性質,買家和賣家在1-1 的基礎上進行匹配。因此,衡量已實現利潤或已實現損失指標可以作為新資本進入或退出網路的規模的代理。

使用這個框架,我們可以看到比特幣市場目前每天約有$0.73B 的新資本流入網絡,這並非微不足道,但明顯低於3 月設定的$2.97B 高峰。

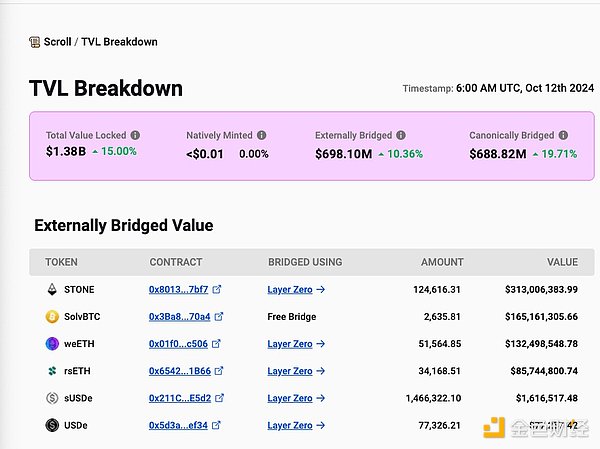

10 月8 日,在該指標的原始、未經過濾的變體中,可以看到已實現利潤出現了有趣的顯著峰值。然而,在查看Glassnode 首創的實體調整變體時,並沒有出現相同的峰值。

此次利潤飆升是由於BitGo 遷移了鏈上所有權結構,導致WBTC 集群進行了大量內部轉移。

Glassnode 專有的叢集啟發式方法成功識別了這種不經濟的交易,並從清理後的資料集中正確地對其進行了折扣。這提供了對鏈上交易資料進行實體調整過濾的優勢的具體視圖。

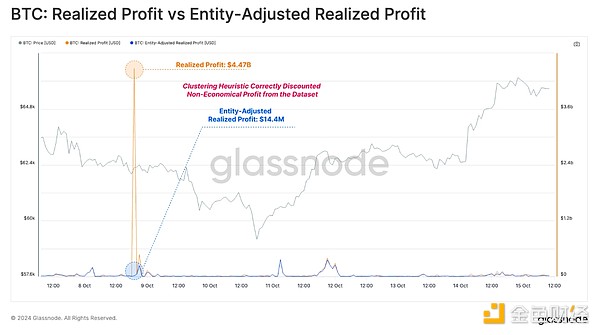

我們的WBTC 餘額的時間點變體顯示了嚴格的僅附加指標,其餘額歷史記錄是不可變的,在記錄資料點的同時捕獲集群的狀態。

從這個角度來看,我們可以觀察到WBTC 餘額在發生時的最初下降以及隨後恢復到先前的水平,因為Glassnode 的自動聚類演算法正確地將轉帳重新分類為內部轉帳。

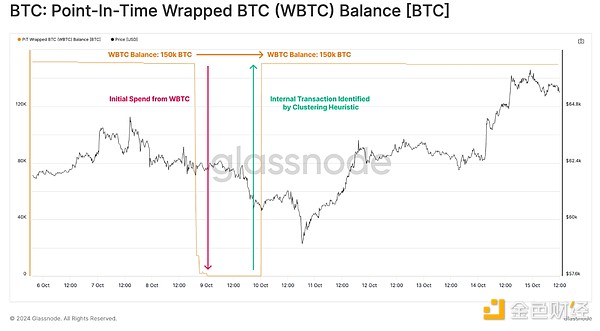

回到我們的需求方評估,我們可以使用二元CDD 指標作為需求方壓力的另一個指標。此指標追蹤市場中「持有時間」的支出,追蹤舊供應的持有者何時進行大量交易(由新買家進入平衡)。

我們現在可以看到當日銷毀量相對較小,這表明長期投資者在當前價格範圍內仍然相對不活躍。

我們對需求方強度的衡量標準表明,在此範圍內投資者的注意力和新需求流入相對較少,並且今年迄今尚未出現第二波重大浪潮。

供應緊張

在確定需求方存在一定程度的疲軟之後,需要謹慎評估其對立力量,即供應方。在這裡,我們將「供應」視為市場參與者願意消費和交易的代幣數量。

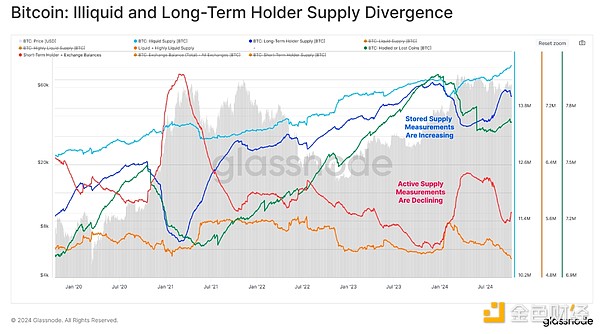

下圖概述了「可用供應」的幾種衡量標準,包括短期持有者和高流動性供應。我們將這些與「保存或儲存供應」的衡量標準進行比較,例如長期持有者或保管供應。

我們可以看到我們的「儲存供應」指標出現了數月的成長,凸顯了現有持有者對長期持有的偏好。這導致「活躍供應」指標隨後下降,顯示在當前價格範圍內容易交易的代幣數量減少。

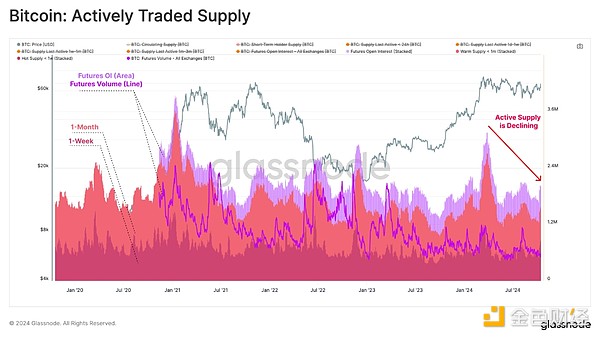

我們還可以增加“可用供應”措施的粒度。我們可以評估「溫暖供應」隊列,該隊列使用「幣齡」啟發法評估供應,並明確關注上個月內移動的代幣。

在我們的長期與短期持有者分類研究中,我們量化了支出的機率與持有代幣的時間密切相關。因此,「溫暖供應」捕獲了我們可以合理預期很快易手的有效代幣子集。

我們也可以將期貨未平倉合約和交易量視為我們預期交易活躍的衍生性商品市場「供應曝險」的一種形式。

綜合起來,自3 月的ATH 以來,這項積極的供應措施實際上已減少了一半。這顯示鏈上交易量低和期貨市場活動減少凸顯了投資者投機和注意力的淨下降。

活力指標是一個優雅的工具,用於評估幣日銷毀(支出)和幣日創造(HODLing)之間的歷史平衡。我們注意到7 月至8 月期間支出活動大幅增加,其中包括將Mt Gox 代幣重新分配給債權人。

活躍度指標目前處於持續下降趨勢,凸顯市場參與者對長期持有供應的強烈偏好,這進一步限制了我們可用的供應措施。

持續的周期內投資者

我們現在已經確定需求下降和供應緊縮。我們可以透過檢視這兩個群體所持有的網路財富比例來支持這項評估。我們在以下框架下考慮這些群體的行為。

-

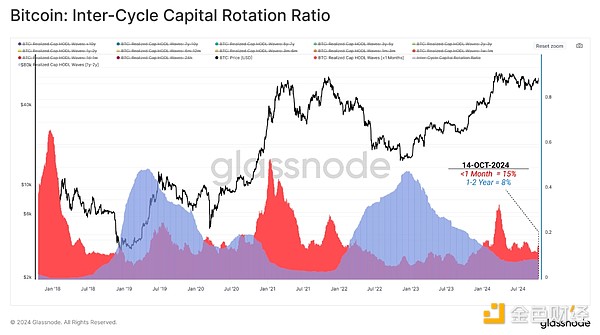

短期指標[<1个月] (紅色)過去30天內交易的已實現資本或財富。這群人與需求密切相關,包括將新資本投入市場的新投資者。

-

長期指標[1-2年](藍色)這部分供應量在熊市底部形成階段達到頂峰。這群人代表了在熊市期間累積並持有的長期且對價格不敏感的投資者。

直接比較買方壓力與持有者信念的財富,我們注意到新需求增加但下降。新需求遠高於2022 年熊市期間,但遠低於3 月達到的高度。

我們尚未看到新需求急劇而持續的激增,通常伴隨著週期高峰。同樣,我們還沒有開始經歷持有壓力的上升,這種情況在歷史上的深度熊市中都曾出現過。

這使當前市場處於相對獨特的均衡期,幾乎是兩個週期極端之間的中間點。

我們可以透過已實現的HODL 比率來進一步檢查這種財富平衡。上述中間點也反映在這裡,RHODL 升高表明新投資者的存在,但尚未達到與需求飽和一致的峰值。

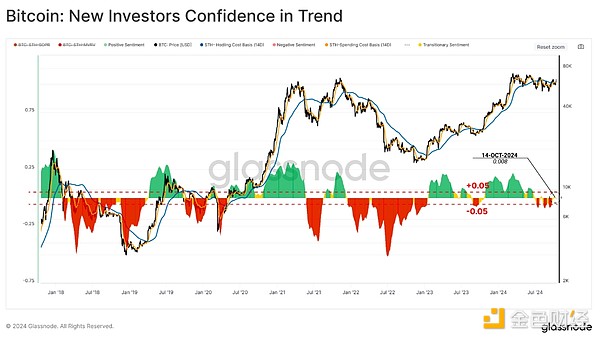

新投資者對市場趨勢的信心也保持在中性範圍內,凸顯出新買家的支出與原始收購價格並無太大差異。

儘管近期動盪的市場狀況帶來了輕微的負面情緒,但新投資者的信心水平明顯高於2019-2020 年和2021 年市場。

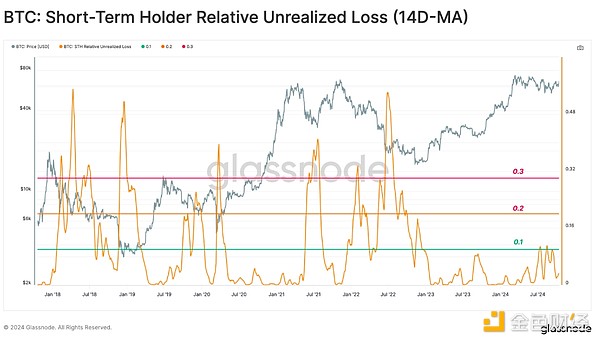

新投資者缺乏未實現損失,進一步凸顯了這種穩健性,強調我們沒有看到投資者獲利能力大幅下降。這顯示比特幣持有者所經歷的財務壓力和恐懼有限,減少了目前陷入深度熊市的可能性。

總結

供需力量之間的顯著分歧持續擴大。自3月份ATH以來,市場需求面顯著下降,而「活躍供應」的多項指標持續壓縮和緊縮。就歷史先例而言,先前比特幣供應面嚴重緊張的例子是波動性加劇的先兆。