作者:Mason Nystrom,Pantera Capital初級合夥人;編譯:0xjs@金色財經

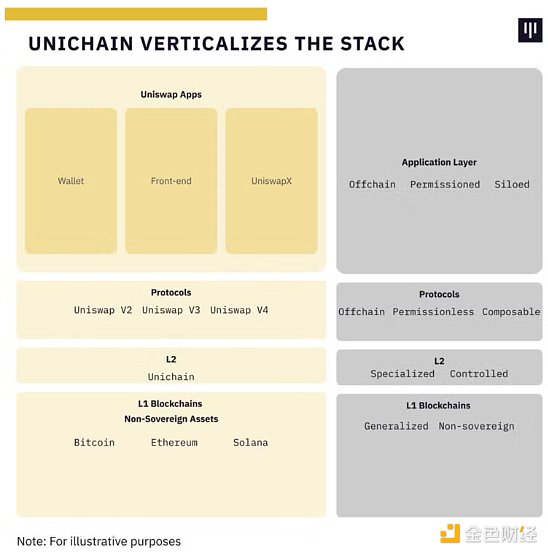

在上個月的Blockchain Letter中,我們介紹了我的Solana Breakpoint辯論,我在辯論中指出,每個足夠大的應用程式最終都會推出自己的區塊鏈。本月,一個足夠大的應用程式Uniswap宣布將推出Unichain——它自己的以太坊L2網路。

Uniswap 最初是一個簡單的去中心化交易協議,允許用戶交易長尾資產,如今已發展成為加密貨幣的龐然大物,涵蓋多個應用程式、多種協議,現在還有自己的鏈。

Unichain的推出對加密貨幣有幾個重要影響,包括:

– Unichain 為代幣價值累積提供了一個新模式

– DeFi 活動從以太坊主網遷出

– Unichain鞏固了胖應用理論以及區塊空間的持續商品化

我們來討論一下。

UNI煥發新生,並推出新的代幣價值累積模式

從歷史上看,Uniswap 的代幣UNI 一直充當著治理代幣的角色,擁有對Uniswap DAO 和Uniswap 協議費用轉換的控制權,允許將交換費用添加並重定向到DAO 的金庫。

根據白皮書,Unichain 提議推出一個去中心化排序器,用於管理Unichain 上的交易排序。作為去中心化排序器的一部分,驗證者必須質押UNI 來對交易進行排序,並將根據質押加權代幣價值獲得部分費用獎勵。這意味著UNI 代幣將從一種幾乎無用的治理代幣轉變為具有更直接價值累積(例如排序器費用)的代幣。更重要的是,對UNI 代幣的需求可能會增加,因為驗證者數量有限,那些擁有最高UNI 質押權重的驗證者將驗證網路並賺取費用。

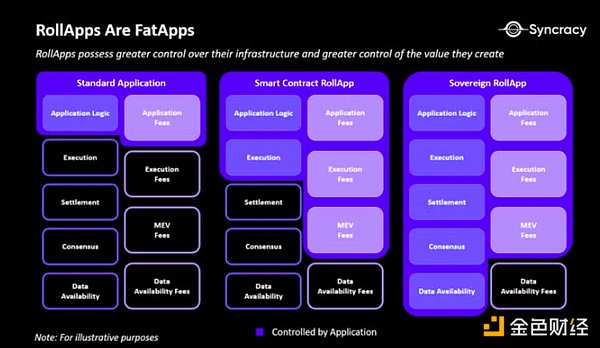

值得了解的是,Uniswap 在推出Unichain 時做出了權衡。透過轉向自己的L2區塊鏈,Uniswap 犧牲了與以太坊DeFi 生態系統其他部分的一些可組合性,轉而獲得對其區塊空間的更多控制權,並改善協議(和應用程式)可以捕獲的經濟效益。透過將流動性和交易轉移到Unichain,該協議可以提供更高的吞吐量,並透過排序器從自己的鏈中捕獲更多的整體經濟價值。當Uniswap 等協議在以太坊上運行時,它們可以從其應用程式中獲取費用。但有了Unichain,UNI 代幣持有者可以捕獲所有經濟活動的一部分——借貸、非Uniswap DEX(去中心化交易所)交換、穩定幣轉帳——這些活動都發生在他們的鏈上,因為每筆交易都是透過Unichain 驗證者進行排序的。

這為Coinbase 和Base 帶來了豐厚利潤,Arbitrum 和Optimism 等通用Rollup也從中賺取了數百萬的排序費。現在,Unichain 將尋求利用其作為DeFi 巨頭的影響力,捕捉其區塊空間內發生的更廣泛的交易經濟活動。

由於許多其他應用程式都希望推出自己的鏈,Unichain 提出了一個可複製的模型,重新調整代幣持有者的激勵機制,並允許協議捕獲更多與應用鏈相關的經濟價值。

尷尬的對話:Unichain 與以太坊主網

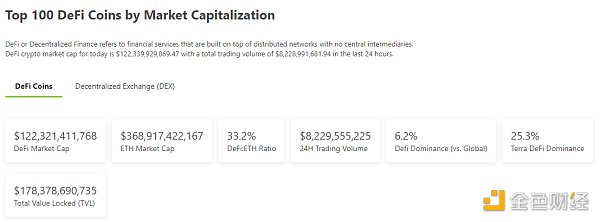

Unichain 對以太坊主網有重大影響。如今,即使隨著Arbitrum 和Base 等L2 的成長,以太坊主網仍然佔據著大量DeFi 活動和數百億主網資產(不包括穩定幣)。以太坊主網DeFi 活動有可能(或許很有可能)遷移到Unichain,因為它為UNI 質押者提供激勵,為LP 提供費用,並為交換用戶提供更好的定價。

更重要的是,Unichain 已決定讓Unichain 驗證者將其UNI 質押在以太坊主網上,而不是在Unichain 上,這可能有助於加強以太坊的安全價值主張。

最終,以太坊已經做出了將活動從主網轉移的方向性決定,這與旨在最大程度擴展Layer1 的Solana 等鏈形成鮮明對比。但是,以太坊最大的價值主張是其基礎資產的實力,它仍然充當包括Unichain 在內的Layer2 的gas 代幣,並且代表了行業流動性最強的資產之一,以及跨DeFi 協議的抵押品的關鍵工具。

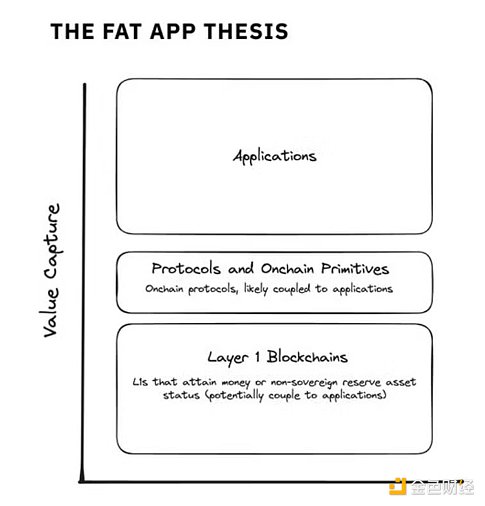

胖應用理論再度興起:垂直化,直到自己的鏈

Unichain 的推出強化了胖應用理論——加密應用程式將捕捉大部分價值,因為它們能夠垂直化堆疊的其他部分。

我相信這將是現代加密應用的持續趨勢——一旦獲得足夠的用戶規模或區塊空間需求,就會垂直化。而Uniswap 並不是唯一一家朝這個方向發展的公司。人類身分驗證網路Worldcoin 曾佔Optimism 主網活動的50%,促使他們推出自己的應用鏈。即使在像Solana 這樣的高效能鏈上,預言機提供者Pyth也佔了Solana 交易的20%,並決定轉向自己的SVM-L1。在消費者加密貨幣的其他領域,擁有強大品牌的頂級NFT 項目(如Pudgy Penguins)已選擇建立自己的鏈。正如執行長Luca Netz 所解釋的那樣,控制區塊空間有利於Pudgy 品牌的價值累積。

我目前對胖應用理論的看法是,我們將看到大部分價值累積到堆疊的應用層,其中對用戶和訂單流的控制使應用程式處於特權地位。這些應用程式可能會與鏈上協議和原語相結合,類似於Uniswap 的應用程式如何利用其鏈上DEX 協議,以及很快的Unichain。最終,這些協議仍然可以積累可觀的價值,但考慮到應用程式與用戶的接近程度和為應用程式提供更可防禦的護城河的鏈下組件,應用程式可能會獲得更多價值。

最後,我仍然相信,Layer1 區塊鏈(例如比特幣、以太坊、Solana)有一條道路可以作為非主權儲備資產獲取重大價值,其中底層資產(例如ETH)由於其作為商品(例如gas)、資本資產(例如收益)的使用而獲得巨大價值,並且作為L1 各自DeFi 生態系統中流動性極強的抵押資產具有價值。這些貨幣屬性構成了L1 資產價值的最大份額。

最後,我仍然相信,Layer1 區塊鏈(例如比特幣、以太坊、Solana)有一條道路可以作為非主權儲備資產獲取重大價值,其中底層資產(例如ETH)由於其作為商品(例如gas)、資本資產(例如收益)的使用而獲得巨大價值,並且作為L1 各自DeFi 生態系統中流動性極強的抵押資產具有價值。這些貨幣屬性構成了L1 資產價值的最大份額。

有可能,如果有足夠的時間,應用程式會嘗試建立自己的L1,就像建立自己的L2 一樣。但是,建立商品L2 區塊空間與啟動L1 並將代幣轉變為商品和抵押資產截然不同,因此這可能是一個遙遠未來的討論。

關鍵在於,隨著越來越多的加密應用程式推出自己的區塊空間來控制流動性、用戶和訂單流,加密世界將重新評估應用程序,因為人們得出合乎邏輯的結論——胖應用程式即將到來。