撰文:陀螺財經

上市公司興起比特幣熱。

近日的比特幣,無疑是再度成為了金融市場當紅的炸雞。就在昨日,比特幣一度飆升至7,3,660 美元,距離今年3 月14 日創下的7,3881.3 美元歷史高點僅差0.4%。而在川普勝率飆漲的背景下,市場普遍預測年底可見10 萬美元的BTC。

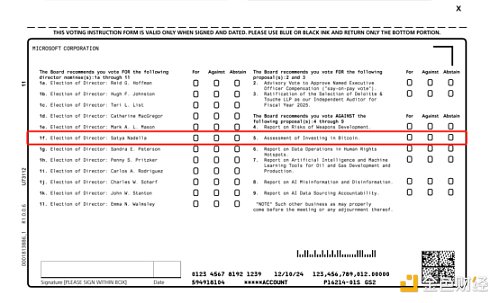

上市公司似乎也盯上了這塊肥肉。就在日前,微軟在一份向美國證券交易委員會(SEC)提交的文件中表示,將會在12 月10 日的股東大會上,就「對投資比特幣的評估」議題進行表決。儘管董事會已然提議反對此項提案,但股東們,卻心思各異。

而身為全球最知名的企業之一,不能否認的是,微軟只考慮BTC 投資,就已然有著更深遠的意義。另一方面,早就行動的MicroStrategy,在紅利下賺的盆滿缽滿,也給上市公司們上了重要的一課。

01 微軟提案投資BTC?董事會反對

受川普交易影響,近段時間的比特幣,再度收穫了各種艷羨慕的目光。儘管在10 月30 日距歷史高點僅一步之遙後略有回跌,但從資產表現來看,今年以來,年內漲幅超過56% 的比特幣已然跑贏了包括大盤股增長、中小盤增長、美國與歐洲股票、大宗商品、國債、黃金、現金、新興市場,以及房地產投資信託基金在內的全球大類資產,展現了極高的抗通膨與抗週期特性。

「數位黃金」坐實,不僅散戶FOMO,坐擁更多資本的上市公司自然也再度對其產生了興趣。根據美國證監會於10 月24 日提交的文件揭露,微軟似乎也有對比特幣的投資意圖。該公司已將「對投資比特幣的評估」議題納入了12 月10 日舉行的下一次股東大會的「投票議程」。

該提案由微軟「2025 計畫」顧問委員會的保守派智庫國家公共政策研究中心發起,建議微軟在其總資產中至少投資1% 的比特幣,提出的理由是「企業應考慮比特幣作為一種對沖工具,以保護股東價值」。從價格表現來看,此言名副其實,資產配置多元化也無可厚非。然而,此提案的下方,卻已被微軟董事會標註,「建議對該提案投下反對票」。

微軟指出,董事會對該提案呈現反對態度,認為投票並無必要,並表示已對提案進行充分的考量。文件中描述,「微軟全球財務與投資服務團隊對各種可投資資產進行了全面評估,旨在為微軟的持續營運提供資金,這包括預期能提供多元化及通膨保護的資產,以及能夠降低利率攀升所帶來的重大經濟損失風險的資產。 」

至於考慮的依據,微軟也進行了解釋,強調了波動性是在評估加密貨幣投資時必須納入考慮的關鍵因素。換而言之,微軟認為儘管加密資產可能是個好資產,微軟也不把它完全剔除在外,但比特幣顯而易見的劇烈價格波動,對於上市公司資產負債表會產生影響,並非是穩健的資產選擇。

當然,儘管董事會這邊把比特幣判了死刑,但提案的最終決定權,顯然不在董事會,而在於多數股東的態度。根據同花順的數據揭露,先鋒領航和貝萊德是微軟目前最大的機構股東,分別佔股8.95% 和7.30%。

對於貝萊德,加密領域已不再陌生,其在今年分別透過比特幣和以太坊現貨ETF,截止到10 月30 日,貝萊德比特幣交易所交易基金IBIT 市值已突破300 億美元,在首批比特幣ETF 中表現最佳。而就在10 月15 日的採訪中,貝萊德董事長兼首席執行官Larry Fink 也強調「比特幣本身就是一種資產類別,它是黃金等其他大宗商品的替代品。」

儘管貝萊德對比特幣表示支持,但另一位股東先鋒集團態度不如這般友善。早在今年年初,先鋒集團就曾明確表示,不允許其客戶購買推出的11 只現貨比特幣ETF 中的任何一隻,並提到了先鋒也沒有計劃提供先鋒比特幣ETF 或其他加密相關產品,“我們的觀點是,這些產品與我們專注於股票、債券和現金等資產類別的產品不一致,先鋒集團將這些資產類別視為平衡的長期投資組合的基石。

兩大股東分庭抗禮,小股東必然各有算盤,最後投票的結果難以預測。但從目前來看,微軟股東已開始針對這項提案進行初步投票。若投票成功,微軟作為業界標竿代表,將進一步強化比特幣的市場公共認知,並引發連鎖反應,推動比特幣納入更多上市公司的財務策略,進而強化數位黃金定位,大幅推進比特幣主流化進程。但另一方面,即使投票失敗,微軟這一考慮,對於行業的影響也仍頗為深遠,全球市值最大的上市公司之一都對比特幣產生了興趣,正是比特幣躋身主流的有力例證。

02 上市公司投資比特幣,並非新鮮事

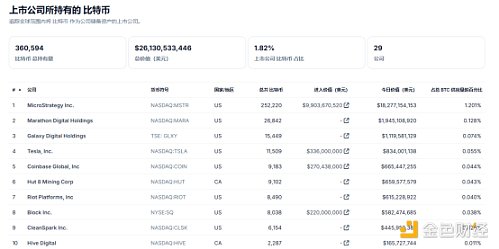

實際上,僅從上市公司來看,投資比特幣也不算新鮮事。根據Coingecko 的數據,目前已有29 家上市公司持有比特幣,持有比特幣總量36 萬枚,總價值超過26 億美元。而論及其中最具代表性的一個,則非MicroStrategy 莫屬。

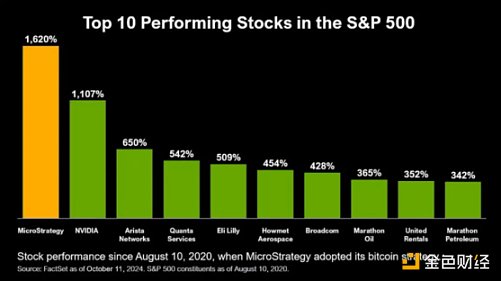

時間拉回2020 年8 月11 日,MicroStrategy 首次表示將涉足比特幣領域,以2.5 億美元的價格購買了21,454 枚比特幣,正式將比特幣納入了上市公司的多元化資產組合。此舉在當時引起了市場的軒然大波,也劃下了對比特幣而言極為關鍵的主流「1995 時刻」。

之後的每年,無論是上升抑或下跌,MicroStrategy 都雷打不動的秉持一個理念-買幣囤幣。從20 年開始,MicroStrategy 堅定執行這項策略,截止到24 年第三季度,MicroStrategy 以約99 億美元的價格收購了2,52220 枚比特幣,成為了全球持有比特幣最多的上市公司。在日前發布的財報中,MicroStrategy 表示將繼續執行策略, 將在未來3 年內籌集210 億美元的股權並發行210 億美元的債券,並利用額外資本購買更多比特幣作為財務儲備資產,以實現更高收益。

事實證明,在這筆對比特幣的豪賭中,MicroStrategy 成為了最大的贏家。 MicroStrategy 購買每枚比特幣的均價約為39,266 美元,而目前的比特幣,已然飆升至了72,000 美元。從股價表現來看,MicroStrategy 更是一路狂飆,現已達到247.31 美元,創下了25 年來的新高,成功躋身500 億美元市值俱樂部。根據彭博社報道,MicroStrategy 近兩年的股票表現跑贏了包括英偉達的幾乎所有美國大型股票,報道中強調,該企業四年前購買比特幣以抵消通貨膨脹的“非常規”決定推動了超過1700%的漲幅。

MicroStrategy 的策略也因此備受追捧。海外KOL Glenn Hodl 就指出,在目前的估值模型下,MicroStrategy 高度依賴BTC,使得其同時存在兩種估值模型,一是自身業務體系成長帶來的折現價值;二是BTC 商品本身的當前價值。只要有比特幣的未來溢價預期,MicroStrategy 就可以透過調節比特幣持股與股票發行量的佔比,不斷推高市值。珠玉在前,其他公司也蠢蠢欲動,效法者此起彼伏,例如盧森堡數位證券市場STOKR 表示將跟隨MicroStrategy,未來幾年積極擴展比特幣儲備庫。

除了MicroStrategy 外,另一知名企業特斯拉也持有價值不斐的比特幣。特斯拉最早購買比特幣是在2021 年2 月,當時購買了價值15 億美元的比特幣,在同年,馬斯克還曾表示可以用比特幣購買特斯拉,但後續或因價格波動劇烈作罷。截止至2024 第三季度,財報揭露特斯拉價值7.63 億美元的比特幣持股,名列上市公司持股第四位,僅次於MicroStrategy、Marathon 與Galaxy Digital。

值得注意的是儘管在第三季特斯拉曾進行大額轉賬,分別轉出7,518 萬、7,608 萬和7,716 萬美元比特幣至匿名錢包,但目前並未出現出售情況。這也意味著自2022 年第二季減持75% 後,特斯拉連續2 年未拋售比特幣,顯示馬斯克對比特幣長期的看漲情緒。無獨有偶,SpaceX 也持有約5.6 億美元的比特幣,兩家公司現合計擁有約1,9,788 枚比特幣,總市值約13 億美元。

03 結語

回到這次的主題微軟,總體而言,鑑於董事會當前的態度,微軟對比特幣的投票象徵意義大於實際意義,但從長遠角度看,隨著比特幣價值增長與主流化進程的推動,作為資產配置多元化的標的之一的比特幣,被上市公司持有也將趨於常態。但從目前來看,比特幣的波動性與合規性問題仍是橫亙在上市公司面前的大山。

正面的是,在合規方向,美國亦有鬆綁,會計準則變更就是典型代表。去年年底,美國財務會計準則委員會(FASB)發布新規,在2024 年12 月15 日之後開始的財政年度正式採用比特幣公允價值記帳。在該記帳方法改變之前,上市公司持有者需對比特幣作減損損失,但對其增值卻僅能以成本價格記入,對於急於擁有亮眼財報的上市公司,無疑是一大阻礙,而改變後,比特幣可採用市場公允價值記錄,此問題也將迎刃而解。

由此可見,比特幣的上市公司之船,或許正要揚帆起航。