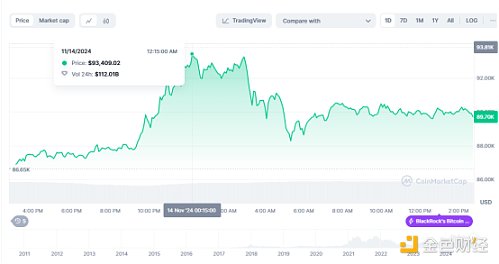

從7 萬美元到9 萬美元,比特幣只花了一個週。就在今日凌晨,比特幣再創新高,一路上漲突破9 萬美元大關,最高超過9.3 萬美元,離分析師預計的10 萬美元僅一步之遙。

狂暴牛市嶄露頭角,加密世界在沸騰,消息面自然也正在燃燒。該漲勢是否能持續?川普效應又能走多遠?市場也眾說紛紜。

在大選之前,比特幣上衝來到7.4 萬美元,彼時市場仍有質疑之聲,看空與保守之聲猶在,但事實證明,川普效應,要比想像中更值得期待。

今日凌晨,比特幣日內上漲近6%,正式站上9 萬美元,最高觸及9,3462 美元,儘管後續回落至9 萬美元,但截止到目前,美國大選以來比特幣已上漲超33%。而在突破93,000 美元後,比特幣市值短時上升至1.84 兆美元,超越沙烏地阿美,一度升至全球主流資產第7 位。

加密市場也隨之沸騰,USDT 市值突破1,278.4 億美元,創下歷史新高,主流版塊多有上揚,MEME 版塊PUNT 等新幣拉升不斷。凌晨美股加密貨幣概念股集體走高,MicroStrategy 漲超4%,Coinbase 漲3.7%,Riot Blockchain 漲2%,港股加密板塊也延續漲勢,歐科雲鏈漲超10%。

同樣的波動帶來同樣的爆倉配方。 Coinglass 數據顯示,截至今日凌晨,24 小時加密貨幣市場全網合約爆倉6.59 億美元,其中多單爆倉3.74 億美元,空單爆倉2.84 億美元。 BTC 爆倉總金額1.61 億美元,ETH 爆倉總金額8,713.68 萬美元。

若論及上漲的原因,川普議程與聯準會政策展望是利好的主要支撐,但另一方面,大型機構看漲、國家儲備流行化趨勢也成為重要原因。

從聯準會來看,繼11 月降息25BP,將聯邦基準利率降至4.5%-4.75% 後,市場多對後續降息幅度保持謹慎看法,尤其是川普施政理念中有明顯推高通膨的隱患。但昨天公佈的CPI 數據,讓降息變得更可行。週三公佈的數據顯示,美國10 月CPI 較去年同期上升2.6%,較上季上升0.2%;10 月核心CPI(剔除能源與食品等波動較大因素)較去年同期上升3.3%,較上季上升0.3%;顯示10 月受颶風擾動而不及預期的非農疊加符合預期的通膨。

在此背景下,交易員加大了對聯準會下個月繼續降息的押注。根據CME 聯準會觀察,聯準會到12 月維持目前利率不變的機率為17.5%,累計降息25 個基點的機率為82.5%。明年1 月維持目前利率不變的機率為11.9%,累計降息25 個基點的機率為61.7%,累計降息50 個基點的機率為26.5%。

寬鬆環境似乎還能持續,風險資產價格隨之推高。但更值得注意的是,當前加密市場上漲無疑高度依賴川普帶來的監管利多預期。新官上任三把火,就在日前,川普開始陸續更新上任後的議程與人事變動。

身為總統,川普需要提名15 個部門內閣成員,與加密高度相關的無疑是馬斯克與小羅伯特甘迺迪。儘管小羅伯特尚未任職,但政府效率部的靴子已然落下。川普宣布馬斯克與維韋克·拉馬斯瓦米將共同領導擬成立的「政府效率部」,並表示該機構將為拆解政府官僚機構鋪平道路,削減多餘的監管法規和浪費的開支,並重組聯邦機構。

馬斯克在社群平台上對該任命進行了轉發,表示政府效率部不是對民主的威脅,而是對官僚機構的威脅。政府效率部的效率也是飛速,今日,政府效率部官方X 帳號就已正式上線,而馬斯克對於加密的支持不遑多讓,除了發布了帶有DOGE 字樣的LOGO,在官方帳號上也相應@ DOGE,也為DOGE 社群添了一把火。

在市場眾人最關注的SEC 側,從法規上看,總統是無法在沒有正當理由的情況下將Gensler 從委員會中撤職,而Gensler 本人似乎也並無自行辭職的意願。但針對參議院人選,川普還是進行了一定暗示,表示將繞過參議院的任命確認程序來任命其政府成員,若該言論屬實,則Gensler 位置不保的機率將極大增強。另一方面,美國參議院多數黨領袖明年將由支持加密立法的參議員John Thune 擔任,也為政策方向的利多奠定了堅實的基礎。

雖然從川普目前公佈的議程來看,首日工作會從相對易施行的大規模驅逐居住在美國的非法移民開始,加密貨幣並不在之列,但隨著親加密的成員不斷加入執政黨,長期的確定性利好顯然清晰可見,例如飽受監管影響的Ripple 法務官就認為,新政府將撤銷數位資產案件,市場情緒隨之激盪。

在預期之外,大型機構則是真金白銀的予以看好。 MicroStrategy 首當其衝,11 月11 日晚間,MicroStrategy 發佈公告稱,已於10 月31 日至11 月10 日晚間,MicroStrategy 發佈公告稱,已於10 月31 日至11 月10 日期間購入27,200 枚比特幣,耗資約20.3 億美元,平均購買價格為每枚約74,463 美元。本次購買資金來自公司透過ATM 股票銷售活動籌集。現目前,MicroStrategy 總持股達到279,420 枚比特幣,總購入成本約119 億美元,平均買入價格為每枚約42,692 美元。

華爾街也不甘示弱,繼美國大選之後,比特幣ETF 與以太坊ETF 淨流入飆升。美國比特幣現貨ETF 連續6 日淨流入,流入總額達47.05 億美元,總資產管理規模達564.75 億美元,總市值高達956.88 億美元。以太坊現貨ETF 略顯遜色,但在近6 日也實現了超過7.59 億美元的淨流入。

很明顯可以看出,機構對於比特幣的看漲情緒凸顯,以至於在當前可以被認為高位的價格進行大規模購買,值得一提的是,機構的大額購買也為比特幣給予了價格支撐。分析師也指出,新投資者或短期投資者的當前成本基礎約為66800 美元。

此外,川普曾經提出的比特幣美國儲備資產,已經逐步在其他國家落地。敢為天下先的薩爾瓦多和不丹已然收穫不菲,以不丹為例,人口不到80 萬的不丹王國政府持有12576 枚比特幣,價值超11 億美元,成為全球第四大政府比特幣持有者,持有比特幣的總價值已超過國家GDP 總額的25%。委內瑞拉和德國政府均有議員提出比特幣列入國家儲備議題。而就在近期,Bitcoin Magazine CEO David Bailey 在社群平台揭露,至少有一個主權國家正在積極收購比特幣,並已躋身前五名持有者之列。該主權國家尚未透露,但市場多猜測是資金雄厚的卡達和沙烏地阿拉伯,畢竟以目前的價格,相對經濟落後的區域難以支撐如此大的資金量。

匯集種種利好,比特幣高歌猛進就不足為奇,在牛市內,任何看好的因素都可螺旋推動其持續上漲,下跌也亦如是。但顯而易見的是,川普仍是本輪牛市的主要驅動,因此,其後續的施政將被高度關注,這也帶來了行情的不確定性。

儘管已經掌握了國會,但上台後,川普的首要關注必然是經濟和財政政策等國家事務,加密產業的優先順序將持續推後。相對較直接的是SEC 主席的解聘,川普曾提到上任後將辭退Gensler,還將成立比特幣和加密貨幣總統顧問委員會。該行動或可直接觀測的短期指標,在1 月20 日後就可快速揭曉。

至於市場高度關注的美國儲備資產,只能是理想豐滿,現實很骨感。一方面,比特幣所具有的高波動性不符合戰略儲備的標的原則;另一方面,在實施層面,比特幣列入國家儲備仍存在法律、安全以及傳統機構的阻礙,在法律層面,比特幣的監管法規尚未明確,無論是分類、託管或是稅收都會引起現有法規的重大變動,甚至存在安全隱患;即便法規予以完善,去中心化貨幣對美聯儲獨立政策的侵蝕也會引發央行的反對,更不論傳統金融機構等既得利益者的適應性問題。也有人士指出,川普並非劍指比特幣,而是透過穩定幣與比特幣之間的配合進行無風險套利,但尚無論證,目前也僅作猜測論。

當然,阻力重重,若是真正施行帶來的利好也將巨大,知名加密貨幣投資者Novogratzy 就預測,若成立,比特幣將飆升至50 萬美元,而ArthurHayes 更是認為未來會達到100 萬美元。

無論如何,以比特幣現有的漲勢來看,眾多分析機構所認為的10 萬美元也僅是一步之遙,摩根大通也表示在未來8 週比特幣將持續受益於川普效應,而CNBC、Copper 則都認為在總統就職典禮前達到比特幣就能達到10 萬美元。

值得關注的是,對於短期投資人而言,急漲後的回檔也屬正常。 Glassnode 的分析師就認為比特幣已進入價格發現階段,從歷史上看,此類階段平均持續約22 天,隨後會出現重大回調,屆時大約5% 的流通供應可能會被推低至原始收購價格以下,目前已經連續12 天維持在高利潤位置。

但以當下情況論,預期尚有支撐,在川普正式就任前,回檔幅度也會相對有限。