核心觀點

川普選任財長的曲折與影響。川普在財政部長人選上經歷了許多猜測與權衡。 11 月19 日,川普提名霍華德・盧特尼克擔任商務部長。 11月22日,川普提名史考特・貝森特擔任財政部長。川普在財長和商務部長的任命,對應「激進貿易+溫和財政」的政策組合。貿易方面,盧特尼克作為貿易鷹派人物,可能助推更強硬的貿易保護主義立場。財政方面,貝森特雖然支持川普的「減少管制與減稅」政策,但同時也重視管控通膨與赤字平衡。貝森特提出了被稱為「333方案」的經濟政策主張,即到2028年將預算赤字降至GDP的3%、透過放鬆管制實現3%的GDP成長、每日增產300萬桶石油或等量能源。短期來看,投資人注意力可能從貿易保護風險轉變為更永續的美國經濟和債務前景,美股和美債都有望獲得提振。

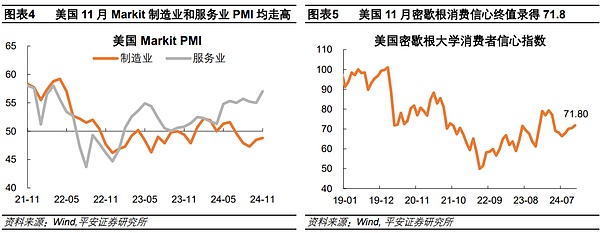

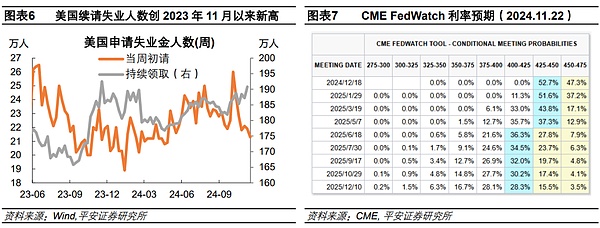

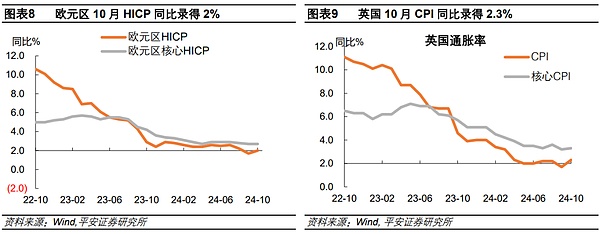

海外經濟政策。 1)美國:美國10月新屋開工及營建許可均不如預期;11月NAHB房屋市場指數上升。美國11月Markit製造業及服務業PMI均走高。美國11月密西根消費信心終值意外下修。美國最新初請失業金人數下降,但續請失業金人數創下近一年新高。市場降息預期再受挫。 CME數據顯示,截至11月22日,市場預計12月降息25BP的機率為52.7%,低於前一周的61.9%。 2)歐洲:歐央行官員稱,幾乎肯定會在12月降息25個基點;歐元區10月HICP終值年增2%,而11月製造業和服務業均弱於預期且處於萎縮區間。英國10月CPI年比高於預期,而製造業及服務業PMI均弱於預期。 3)日本:日本首相石破茂推出21.9兆日圓經濟刺激計劃,預計將提振GDP增速1.2個百分點;日本央行行長植田和男講話偏鷹,日本核心CPI年比2.3%、高於預期,關注日本12月升息的可能性。

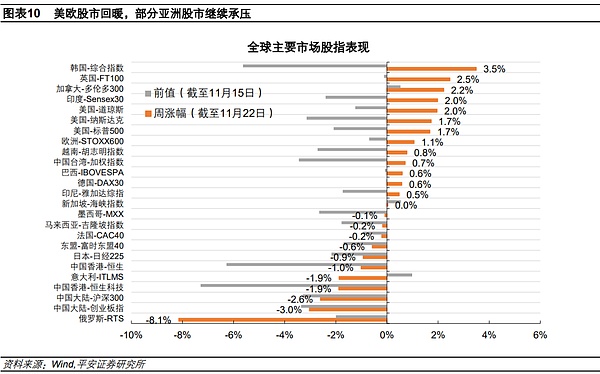

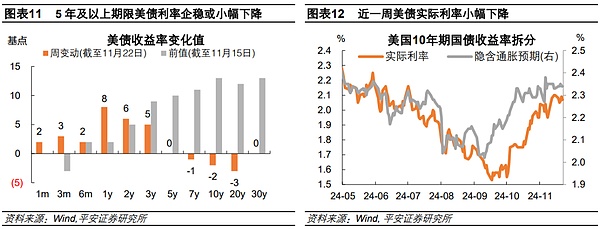

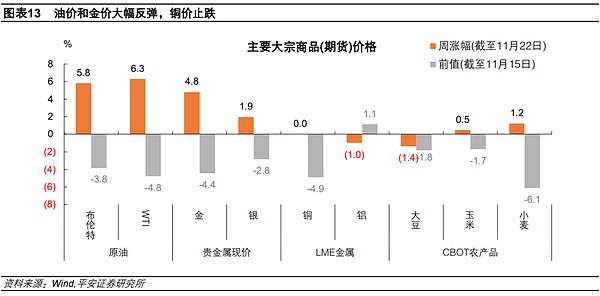

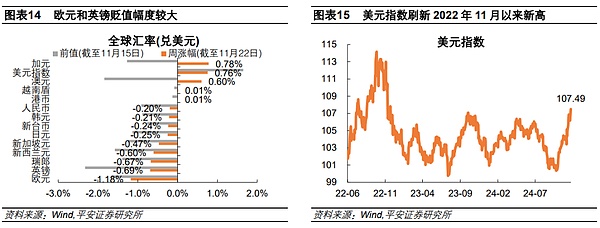

全球大類資產。 1)股市:美歐股市回暖,部分亞洲股市繼續承壓。標普500指數、道瓊工業指數、那斯達克綜指整週分別上漲1.7%、2.0%和1.7%。費城半導體指數整週上漲2.5%;羅素2000指數上漲4.5%。歐洲STOXX600指數整週上漲1.1%,日經225指數下跌0.9%。 2)債市:3年及以下期限美債利率上升,5年以上期限美債利率穩定或小幅下降。 10年美債殖利率整週下修2BP至4.42%。外國持有的美國國債總額連續第五個月上升。 3)商品:油價和金價大幅反彈,銅價停擺。布蘭特和WTI原油整週分別上漲5.8%和6.3%,分別收在75.2和71.2美元/桶。黃金現貨價整週上漲4.8%,回升至2,700美元/盎司關口附近。俄烏衝突升級,加上川普任命鷹派官員盧特尼克出任商務部長,引發避險需求上升;10年美債實際利率小幅下降,也幫助釋放了金價上漲勢能。 4)外匯:美元指數整週上漲0.76%,收在107.49,超過2023年10月的高點,刷新2022年11月以來新高。歐元和英鎊貶值幅度較大,日圓呈現一定韌性。

風險提示:美國通膨超預期上行,全球金融市場波動超預期,國際地緣局勢超預期等。

01 川普選任財長的曲折與影響

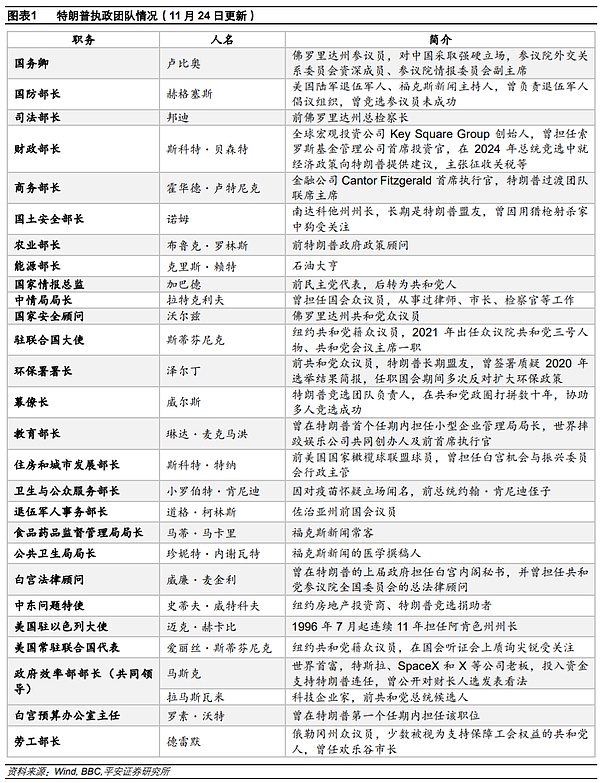

近一周,市場高度關注美國財政部長和商務部長的任命,川普在財政部長人選上經歷了許多猜測與權衡。最初,建達公司(Cantor Fitzgerald)執行長霍華德・盧特尼克,全球宏觀投資公司Key Square Group 創辦人斯科特・貝森特,川普第一任期的貿易代表萊特希澤等,均在財長候選名單之列。 11月16日,馬斯克公開表態支持霍華德・盧特尼克為財政部長,這一行為被解讀為“公開向川普施壓”,引發川普過渡團隊不滿。根據《紐約時報》11月17日報道,川普正在重新斟酌在他就任後的美國財政部長人選,這包括前聯準會理事凱文·沃什和華爾街億萬富豪馬克·羅文。 11 月19 日,川普宣布提名盧特尼克出任美國商務部長。 11月21日,《華爾街日報》引述知情人士消息稱,川普已提出選擇凱文·沃什擔任財政部長,而且透露在聯準會現任主席鮑威爾於2026年結束任期後,沃什可能會被提名接任聯準會主席。最終在11 月22 日,川普提名史考特・貝森特擔任財政部長。

11 月19 日,川普提名霍華德・盧特尼克擔任商務部長。盧特尼克是川普的多年好友且明確支持川普的關稅政策,契合川普將關稅作為重要經濟手段的概念。他自1983 年起任職於金融服務企業建達公司併升至CEO,在商業領域有強大的掌控力與運作經驗。川普在聲明中表明盧特尼克將「領導我們的關稅和貿易議程,並直接負責美國貿易代表辦公室」。值得一提的是,先前外界熱議的美國外貿政策最高官員萊特希澤未被任命。可能的原因是,盧特尼克除了在關稅政策上與川普一致外,還在川普過渡團隊中擔任聯合主管,參與內閣人選挑選審查等工作,在政治與人事運作方面也深入融入特朗普陣營,相較之下萊特希澤可能在綜合角色與川普預期契合度上有所不及。

11月22日,川普提名史考特・貝森特擔任財政部長。 62 歲的貝森特為全球宏觀投資公司Key Square Group 的創始人,曾擔任過索羅斯基金管理公司的首席投資官,他在總統競選中曾就經濟政策向川普提供建議。川普稱貝森特長期以來都是「美國優先」 的堅定倡議者,將助其開啟美國新的黃金時代。貝森特的任命可能是因為其在經濟理念上與川普高度契合,其在投資領域的經驗能為美國經濟政策制定提供獨特視角,且在競選期間已展現出對川普的忠誠與支持,在關稅政策上雖支持但主張循序漸進,相對平衡。此外,貝森特長期對聯準會持強烈批評態度,他曾主張任命一位“影子美聯儲主席”,最新建議新政府應“及早提名下一任美聯儲主席”。

川普在財長和商務部長的任命,對應「激進貿易+溫和財政」的政策組合。貿易方面,盧特尼克作為貿易鷹派人物,自然可能助推川普政府採取更強硬的貿易保護主義立場。盧特尼克持有激進的關稅政策理念,他認為關稅是保護美國工人利益的有效工具,甚至主張美國“應該回到125 年前”,即只有關稅、沒有所得稅的時代。財政方面,貝森特雖然支持川普的「減少管制與減稅」政策,但同時也重視管控通膨與赤字平衡。貝森特提出了被稱為「333方案」的經濟政策主張,即到2028年將預算赤字降至GDP的3%、透過放鬆管制實現3%的GDP成長、每日增產300萬桶石油或等量能源。他認為川普首任期間聯邦預算赤字平均為GDP 的4%,有進一步降低的空間。

短期來看,投資人注意力可能從貿易保護風險轉變為更永續的美國經濟和債務前景,美股和美債都有望獲得提振。 11月19日盧特尼克當選商務部長後,歐洲股市集體下跌,納斯達克中國金龍指數盤中跳水,黃金和比特幣價格則出現上漲,反映了市場對於美國貿易政策風險的忌憚,以及避險情緒的升溫。另一方面,貝森特被川普稱為“華爾街最聰明的人之一”,也被市場視為“安全方案”、“房間裡的成年人”,其被提名財政部長後,市場可能預期美國經濟政策和債務前景更加穩健和可預測,短期可能同時提振美股和美債表現。

02 海外經濟政策

2.1 美國:降息預期再受挫

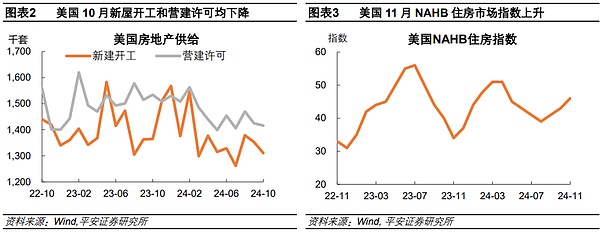

美國10月新屋開工及營建許可證均不如預期;11月NAHB房屋市場指數上升。美國10月新屋開工年化總數131.1萬戶,預期133萬戶,前額從135.4萬戶修正為135.3萬戶。 10月營建許可年化總數初值141.6萬戶,預期143萬戶,9月終值142.5萬戶。美國11月NAHB房屋市場指數上升3點至46,來到今年4月以來最高點,得益於銷售預期上升,以及對川普政府將減輕監管負擔的樂觀情緒。

美國11月Markit製造業及服務業PMI均走高。美國11月標普全球(Markit)製造業PMI初值48.8,為4個月新高,符合預期,前值48.5;服務業PMI初值57,為32個月新高,預期55.2,前值55;綜合PMI初值55.3,為31個月新高,預期54.3,前值54.1。

美國11月密西根消費信心終值意外下修。美國11月密西根大學消費者信心指數終值71.8,預期73.7,初值73,10月終值70.5。一年期通膨率預期終值2.6%,預期2.7%,初值2.6%,10月終值2.7%。

美國最新初請失業金人數下降,但續請失業金人數創下近一年新高。截至11月16日當週,美國初請失業金人數下降6,000人至21.3萬人,降至4月以來的最低水平,市場預期為增至22萬人。截至11月9日當週,續請失業金人數增加3.6萬人至190.8萬人,超過今年2月的高點,刷新2023年11月以來新高。

市場降息預期再受挫。 CME數據顯示,截至11月22日,市場預計12月降息25BP的機率為52.7%,低於前一周的61.9%;2025年末政策利率加權平均預期為3.84%,高於前一周的3.75%。

2.2 歐洲:歐央行降息無礙

歐央行官員稱,幾乎肯定會在12月降息25個基點;歐元區10月HICP終值年增2%,而11月製造業和服務業均弱於預期且處於萎縮區間。歐洲央行管委斯圖納拉斯認為,歐洲央行幾乎肯定會在12月降息25個基點。他強調,關稅可能對歐洲造成不利影響,中期可能會引發經濟衰退。歐洲央行副行長金多斯表示,明年通膨將回落至目標水平;經濟前景面臨的風險上升,並且偏向於下行;利率將進一步下調是“非常清楚的”,但由於貿易緊張局勢加劇以及全球衝突等不確定因素,官員不應倉促行事。歐洲央行發布《金融穩定報告》指出,儘管多數歐元區國家的債務佔GDP比重下降,但部分國家的主權債務負擔仍然很重,可持續性存在較高風險。歐洲央行總裁拉加德表示,歐洲央行需要更加關注金融穩定和歐洲經濟長期成長。歐元區10月HICP終值年增2%,符合市場預期,回歸歐洲央行目標水平,為12月降息鋪路。歐元區11月製造業PMI初值45.2,預期46,10月終值46;服務業PMI初值49.2,預期51.6,10月終值51.6;綜合PMI初值48.1,創十個月新低,預期50 ,10月終值50。

英國10月CPI年比高於預期,而製造業及服務業PMI均弱於預期。英國10月CPI年增2.3%,較前值1.7%顯著上升,高於市場預期的2.2%。 10月核心CPI年比從9月的3.2%上升至3.3%,服務CPI較去年同期從4.9%上升至5%。通膨超預期上升打壓交易員對英國央行未來幾個月降息的押注。英國11月製造業PMI初值48.6,預期50,10月終值49.9;11月服務業PMI初值50,預期52,10月終值52;11月綜合PMI初值49.9,預期51.8,10月終值52;11月綜合PMI初值49.9,預期51.8,10月終值終值51.8。

2.3 日本:石破茂宣布經濟刺激計劃

日本首相石破茂推出21.9兆日圓經濟刺激計劃,預計將提振GDP增速1.2個百分點;日本央行行長植田和男講話偏鷹,日本核心CPI年比2.3%、高於預期,關注日本12月加息的可能性。日本首相石破茂推出一項21.9兆日圓(約1,400億美元)的經濟刺激計劃,內容包括對低收入家庭進行補助,刺激半導體、人工智慧領域投資、重啟電費燃氣費補助等,以解決通貨膨脹、薪資成長等一系列挑戰。包括民間資金在內,一攬子經濟刺激計畫總額為39兆日圓。根據日本內閣府估計,這些措施將提振GDP成長1.2個百分點。日本央行行長植田和男錶示,日本經濟正邁向薪資驅動的持續通膨,並警告不要將借貸成本維持在過低水平;央行將在下個月的利率審查之前仔細審查各種數據,並將「認真」考慮日圓匯率波動對經濟和物價展望的影響。日本10月核心CPI年增2.3%,預期升2.2%,前值升2.4%;10月CPI年增2.3%,預期升2.3%,前值升2.5%;月升0.6%,前值降0.3% 。日本11月服務業PMI初值50.2,前值49.7;製造業PMI初值49,前值49.2;綜合PMI初值49.8,前值49.6。

03 全球大類資產

3.1 股市:美歐股市回暖

近一週(截至11月22日),美歐股市回暖,部分亞洲股市持續承壓。美國方面,標普500指數、道瓊工業指數、那斯達克綜指整週分別上漲1.7%、2.0%和1.7%。宏觀層面,川普新團隊任命的擾動減弱,中長端美債利率穩定,市場風險偏好修復。產業層面,標普500指數11個產業中,日常消費、材料、房地產和公用事業等表現較好,通訊服務、資訊科技、可選消費和醫療保健等表現靠後。費城半導體指數整週上漲2.5%;那斯達克金龍指數持平;羅素2000指數上漲4.5%。歐洲方面,歐洲STOXX600指數整週上漲1.1%,德國DAX、法國CAC40和英國FT100指數整週分別上漲0.6%、下跌0.2%和上漲2.5%。亞洲方面,日經225指數下跌0.9%,韓國綜指則大漲3.5%,港股和A股持續承壓。

3.2 債市:中長端美債利率穩定

近一週(截至11月22日),3年及以下期限美債利率上升,5年以上期限美債利率穩定或小幅下降。市場進一步評估12月降息前景,令短端美債利率上行,但不確定的經濟前景並未持續驅動中長端美債利率上行。 2年美債利率整週上升6BP至4.37%。 10年美債殖利率整週下行2BP至4.42%,脫離7月以來新高;10年TIPS利率(實質利率)整週下降3BP至2.07%,隱含通膨預期整週上升1BP至2.34%。美國財政部公佈的最新數據顯示,外國持有的美國國債總額從8月的8.5034萬億美元升至9月的8.6729萬億美元,這是有記錄以來的最高水平,也是連續第五個月上升。不過,中國、日本繼續減持美債。非美國地區方面,10年德國公債殖利率整週下行1BP至2.32%。

3.3 商品:油金大漲

近一週(截至11月22日),油價和金價大幅反彈,銅價止跌。原油方面,布蘭特和WTI原油整週分別上漲5.8%和6.3%,分別收在75.2和71.2美元/桶。宏觀層面,俄羅斯和烏克蘭之間的緊張局勢迅速升溫,兩國相互發射飛彈,市場擔心衝突擴大可能影響原油供應,引發油價上漲。庫存方面,截至11月15日當週,美國EIA原油庫存增加54.5萬桶,預期增加13.8萬桶,前額增加208.9萬桶。貴金屬方面,黃金現貨價整週上漲4.8%,回升至2,700美元/盎司關卡附近。白銀現貨價整週上漲1.9%。俄烏衝突升級,加上川普任命鷹派官員盧特尼克出任商務部長,引發避險需求上升;10年美債實際利率小幅下降,也幫助釋放了金價上漲勢能。金屬方面,LME銅和鋁整週分別持平和下跌1.0%。農產品方面,CBOT大豆、玉米和小麥分別下跌1.4%、上漲0.5%和上漲1.2%。

3.4 外匯:美元指數升破107

近一週(截至11月22日),美元指數整週上漲0.76%,收在107.49,並且超過2023年10月的高點,刷新2022年11月以來新高。歐元和英鎊貶值幅度較大,日圓呈現一定韌性。美國方面,美國對外鷹派官員的任命,進一步抬升美國利率預期,而歐洲降息前景則更為確定,進一步提振美元。歐元區方面,歐元區最新通膨數據符合預期,PMI則偏弱,12月降息更為確定。歐元兌美元整週下跌1.18%,主要貨幣貶值幅度最大。英國方面,英國通膨和PMI數據均強於歐元區,英鎊跌幅更小。英鎊兌美元整週下跌0.69%。日本方面,日本央行表態偏鷹,通膨數據偏強,投資人關注12月升息的可能性,限制了日圓的跌幅。日圓兌美元整週下跌0.25%,美元兌日圓收在154.77。中國方面,人民幣兌美元整週下跌0.20%,美元兌人民幣收在7.2452。

風險提示:美國通膨超預期上行,全球金融市場波動超預期,國際地緣局勢超預期等。