撰文:0xWeilan,資料來源:EMC Labs

週期巨輪轉動,推動不久前還充滿恐懼和猶疑的市場進入新階段,交易在這情緒驟然升溫。

如我們預測:先前加密市場內部整理完畢,本月迎來外部引爆點——11月6日美國總統大選落幕,對Crypto持友好態度的共和黨候選人川普勝出,BTC價格不斷創出新高,逼近10萬美元。

這年度大事件的落定,使得各類金融市場的交易者逐步走出混亂與不確定,回到既定的交易節奏中去,美股重新恢復上漲。 「川普經濟政策」預期成為主要交易點,特斯拉、微策略等成為漲幅最大的標的。

BTC更是在10月底的頹勢中驟然啟動,一舉攻克「新高整理區」、「上升趨勢線」等多重技術壓制,不斷創下歷史新高,最高突進至99860美元,全月錄得37.42%的大幅上漲。

伴隨交易行情升溫,11月資金迎來巨量流入,全月錄得259億美元流入,成為Crypto市場有史以來流入規模最大月份。

在BTC逼近10萬美元大關背景下,持續資金流入終於引發以ETH為代表的Altcoin的急漲、普漲行情。

EMC Labs綜合多維判斷,本輪週期加密市場「上升期」第二波已經啟動,後市場內資金將逐步流入Altcoin形成普漲行情。

而「川普經濟政策」所可能引發的高通膨,與聯準會正在進行的降息節奏發生的衝突成為最大的不確定性。然而,這種不確定性只是大確定的一點不和諧,不足以改變市場運作的趨勢。

宏觀金融:川普經濟政策

「川普經濟政策」主要包括減稅與放鬆監管、保護主義貿易政策、能源獨立與傳統能源支持、財政擴張與債務風險、移民與勞動政策、政治與債務管理等。

這些「美國優先」精神引領下的經濟政策,將對現有全球貿易與金融秩序形成極大的挑戰,引發難於預料的衝突與混亂。即使美國國內,經濟成長、非法移民和金融體係等層面也會形成看似不可調和的矛盾。

遣返非法移民、提昇關稅均可能推高通膨,而聯邦利率仍在較高位置,通膨反彈,降息可能受阻。而不降息,政府財政擴張難度無疑會更大,高企的債務規模更令美國政府不堪負荷。

處於降息、縮表過程中的聯準會方也面臨窘境。 11月美國CPI出現意料之中的反彈,而就業數據和經濟狀況表現依然良好,這意味著降息的必要性大為減弱。雖然點陣圖和聯準會公佈的會議紀要表明,12月降息25基點仍是大機率事件,但2025年的降息過程大機率將會放緩。

鮑威爾希望秉承專業精神,維護經濟穩定,以及正常化的通膨水準。但川普明確將透過變革和衝突以兌現競選承諾——降低企業稅增加進口關稅,提供更多國內就業機會。兩者的主張幾乎不可調和,其矛盾已被公開化。

雖然存在極大不確定性,但各類市場的交易者已經在站隊並給出決策結果——做多美國經濟,最樂觀的結果是「高通膨、高成長」。

11月那斯達克、道瓊斯和標普500分別錄得6.21%、7.54%和5.74%的漲幅,而表徵中小企業的RUT2000則錄得11.01%的漲幅,並創下歷史新高。

美債方面,月底長端及短端殖利率分別收得4.177%、4.160%,均錄得小幅下降,顯示美債看跌風險暫時下降。

美元指數持續攀升,11月收在105.74,較上月再升1.02%,同時歐元、人民幣、日圓兌美元匯率都出現貶值。後市全球資金看好美國金融市場,搶購美元計價資產的趨勢仍在持續。

與之對應,承接全球避險資金的黃金月內下跌3.41% ,錄得14個月以來最大月跌幅。隨著逐步走出後疫情時代,流動性日益氾濫,全球資金的風險偏好正在提升。權益資產,以及以BTC為代表的Crypto正是這項提升的受益者。

加密資產:BTC 歷史新高,Altseason 隨時啟動

11月,BTC開在70198.02美元,收在96,465.42美元,漲幅37.42%,振幅47.12%,成交量有效放大。

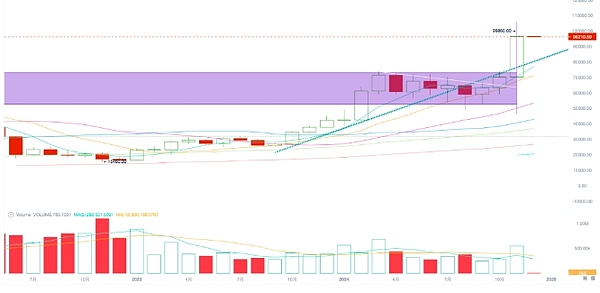

繼11月重返「200日均線」及反穿「下降趨勢線」之後,本月BTC在技術指標上繼續獲得標誌性突破,一舉攻破膠著8月之久的「新高整理區」上沿壓制,並在4個月後再次踏上「上升趨勢線」。

BTC日線價格走勢

在月線上,BTC實現3月連漲且量能持續溫和放大,呈現良性上漲態勢。

BTC月線價格走勢

在往期研報中,我們多次強調本年度3月至10月新高整理區有超過30%的BTC發生了地址轉移,這種向上再定價在過去的周期中一再發生,成為日後價格上漲的內部結構支撐。

而價格的最終突破,則需要外部條件的催發。

11月全球最大事件為川普再次當選美國總統,而其此前對Crypto所表現出的熱情以及競選過程中的“承諾”,成為BTC突破滯留長達八月之久的“新高整理區”的情緒催化劑。

BTC的「川普行情」是可持續的嗎? EMC Labs認為,無論是去年提案的《21世紀金融創新與科技法案》,還是今年的《美國比特幣戰略儲備草案》,甚至最近賓州眾議院剛通過的《比特幣權利法案》,都顯示美國對Crypto的採納爭逐步由“允許”轉入“促進”,其目標是透過法律法規及國家戰略支持,最終獲得BTC為代表的加密資產及區塊鏈產業(公鏈、基礎設施及去中心化應用項目)的控制權,確保美國在這條新興賽道中獲得統治優勢。

所以,未來數年間來自美國政策的支持和包括金融機構和上市公司在內的傳統機構對Crypto的採用可以預見得會持續提升。先前歷史上的任何一刻,區塊鏈產業和加密資產都從未獲得如此大力度的接受和採用。

流動性洶湧:兩大通道共振創歷史紀錄

資金持續流入是多頭市場的物質支撐。

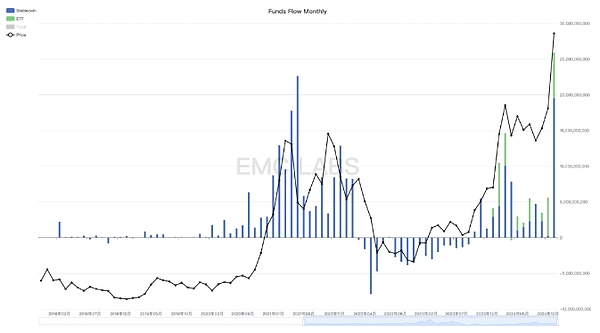

11月,BTC Spot ETF和穩定幣量大通道合計流入259億美元,創下有史以來最大的單月資金流入。其中ETF通道54億,穩定幣通道195億。 11月,ETF資金流入規模超過2月,成最大流入月份。

加密市場資金流動月度統計

自10月以來,伴隨美國大選接近尾聲,率先啟動的是ETF通道資金。該通道資金自9月以來,流入規模開始逐步放大,9~11月分別流入12億、54億和64億。我們先前強調,ETF通道的資金具備獨立意志將逐步掌控BTC的價格走勢。這一點在最近的行情中得到充分體現。

相較勇挑重擔的“帶頭大哥”,穩定幣通道資金要略顯後知。進入11月後,伴隨BTC價格不斷突破才開始呈現放量湧入之勢。不過,穩定幣通道資金全月流入規模達195億美元,遠超過ETF通道資金。

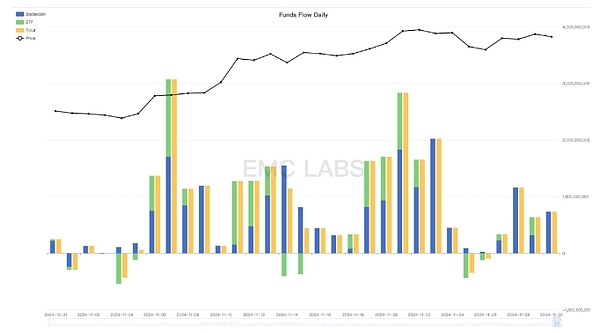

加密市場資金流動日度統計

BTC在11月22日衝擊10萬美元關口之日,場內資金開始啟動ETH,當日漲幅達9.31%。 11月ETH累積漲幅達47.05%,超過BTC,市場似乎正在開啟Altseason。

EMC Labs認為,後市BTC突破10萬美元大關後,Altseason將逐步開啟。 Altseason開啟後,市場逐漸呈現:1、ETH突破歷史新高;2、市場普漲;3、市場主線行情逐漸被辨識。

長短賽局:流動性催生第二撥拋售

週期是長短手在時空範圍內展開的收集與分發籌碼的遊戲。

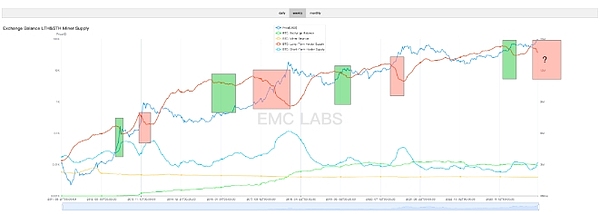

長手在下降期、磨底期和修復期收集籌碼,而在上升期和轉換期進行持續拋售,直至流動性難以吸收拋壓,市場迎來反轉。

本輪週期自2024年1月以來,長手展開了第一撥大規模拋售,之後在市場於3月進入盤整之後,重回籌碼積累狀態。 11月隨著流動性恢復,價格迭創新高,長手已經啟動第二撥拋售,也是本輪週期最後一撥大規模拋售。

15年來BTC 長手拋售史

截止9月底,長手持倉1422萬枚,及至11月底拋售持倉為規模達1369萬枚,兩個月「拋售規模」達53萬枚。

在上升期,長手拋售的動因是流動性帶來的價格上升,而價格上升同時也是市場的自證過程,會引發更多的資金流入。

長手的二次拋售剛剛進行了2個月,伴隨流動性的持續增加,預計將在2025年的上半年持續進行。

結語

11月,週期再次顯現自己強大的市場調節能力。

EMC Labs認,BTC及整個加密市場價格上升的根本原因在於,在內部結構整理完備基礎上,全球主要經濟體的持續降息和投資者風險偏好的顯著提升是根本原因。此外,採用度大幅提升及美國國家政策預期也提供了極大的情緒和物質動力。

我們認為,這些外部因素在未來一年將持續為加密市場提供動力支撐。因此,加密牛市重啟後將持續上行,中間仍存波折,但上升期後半程注定為長線投資者提供更豐厚的回報。