來源:劉教鏈

隔夜BTC在96k附近尋求5週線的支撐。凌晨微軟股東關於BTC儲備的投票未通過,市場意料之內。微策略又加倉了。 Michael Saylor發文表示:

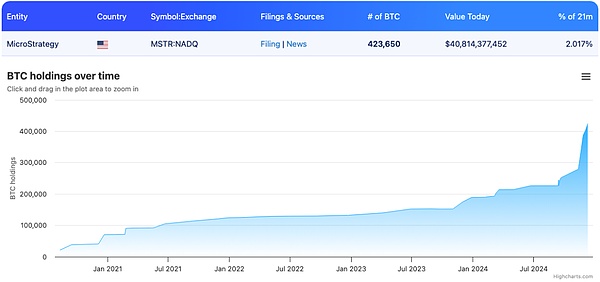

「微策略已以約21 億美元的總價購入21,550 枚BTC,平均價格約為98,783 美元/枚。季度累計BTC本位收益率達到43.2%,年初至今收益率為68.7%。截至2024 年12 月8 日,微策略持有423,650 枚BTC,總購入成本約為256 億美元,平均價格約為60,324 美元/枚。

網友Fred Krueger剖析了一下微策略的加倉策略:

11月初的時候:微策略持有25.2萬枚BTC。 BTC價格69k。微策略股價是每股淨資產的2.1倍。

微策略制定了一個計劃,加倉17.1萬枚BTC,部位增加68%。總計花費160美元,其中30億美元透過可轉債從美股市場融資。最終,微策略股價成功提升至每股淨資產的2.4倍。

數學魔法:由於較高的平均淨資產倍數(2.9 倍)和可轉換債券的使用,這次BTC 持倉增加68% 的計劃,僅導致發行4千萬股新股(增幅17%)。驗算:1.68 / 1.17 = 43% 的第四季報酬率(符合聲明)。

回顧總結:微策略花了160 億美元,將每股盈餘提升了驚人的43%。

教鏈註:在新股增發的數字這裡,Fred Krueger寫的是40k。教鏈懷疑他筆誤了,可能是要寫40M,因為截至2024年12月份,微策略總流通股本約為2.3億股)。另外值得吐槽一下的是,滿網上搜尋微策略總股本,居然找不到一個可靠的數字,各個財經網站給的數字都不太一樣。每每深入這些細節問題的時候,就會在心底默默地更加堅信,區塊鏈和數位資產將來一定會取代這些老舊的金融體系。這些老舊的體系,甚至讓散戶連一個數字都搞不明白,也沒有任何可以公開透明可信驗證的辦法。簡直令人懷疑是不是故意含混之。因為數量問題,是操弄增發稀釋最關鍵的數字。任何一個接觸過區塊鏈代幣經濟的人都明白,代幣經濟最重要的頂層設計之一,就是總量和增發方式。

拉回正題。然後,Fred Krueger提出了一個新的BTC計量單位:1個中本聰(1 Nakamoto),等於110萬枚BTC —— 這是疑似中本聰早年挖礦開採的BTC數量。

以前,BTC原鏈最小單位是1億分之一BTC,稱為1聰(1 satoshi)。現在我們可以有一個比較大的囤幣單位,1個中本聰,等於110萬枚BTC。

我們知道,就在前幾天,美現貨BTC ETF的總持股剛好超過了1個中本聰。

Fred Krueger推算,如果Michael Saylor嘗試讓微策略囤積BTC達到1個中本聰的量,還差676,350枚BTC。以現價96k估算,約需649億美刀。這是先前160億美刀的4倍。

借鑒以前黃金背書的紙幣都講究一個“含金量”,現在用BTC背書股票,可以有一個“含聰量”,即每股背後有多少聰BTC的支撐。

以目前微策略最近加倉後持有423,650 BTC,以及總股本增發後大約變成2.3億加上4千萬新股約等於2.7億股推算,每股含聰量為:

423650 / 2.7 = 15.7萬聰/股

如果微策略仍能以同樣的融資效率去再融4倍的美刀,增持至1中本聰,那麼持倉增至110萬枚BTC,總股本擴容至4.3億股,每股含聰量將提升為:

1100000 / 4.3 = 25.6萬聰/股

算到這裡,不知各位讀者有沒有發現,按微策略這個玩兒,它雖然一直在增發股票稀釋,但是由於它把增髮融來的美刀全部換成了BTC,反而導致每股股票的含聰量上升了,如果長期看好BTC的價值成長,這意味著微策略每股價值也經過這種操作而得到了更大的提升。

當然,這個演算是太理想化了。首先,微策略能不能持續以高溢價從美股市場融資,是一個問題。其次,如果微策略一直這樣買入,那麼BTC的價格就絕對不會一直停留在96k這個位置等它慢慢加倉。也就是說,第一它未必能順利融到那麼多錢,第二就算它融到錢,也未必能以低價買入那麼多BTC。

雖然如此,但微策略仍藉助美股市場氾濫的美元流動性,實現了大量囤積BTC的戰略目的,這番巧妙借勢,實在是令人讚嘆。