作者:NotDegenAmy, Derek, yiwei 來源:Ocular 翻譯:善歐巴,金色財經

背景

如今,當人們想到智慧時,首先想到的可能是LLM 模型,即GPT、Claude、Llama 等。

但實際上,市場本身可能是通用智慧的最佳形式,因為它本質上是所有行為的綜合體。人工智慧本身就是根據大眾產生的大量資訊進行訓練的。話雖如此,人工智慧是被動的,它需要目標和指令(至少在我們進入真正的代理世界之前)。為了更好地利用和表達市場情報,我們需要一些能夠捕捉人群不斷變化的思想的東西,一些具有前瞻性的東西。

進入預測市場。預測市場是一個平台,參與者可以根據他們對未來事件潛在結果的信念買賣合約。這些事件可以是政治(例如選舉結果)和經濟(例如利率變化),也可以是娛樂和體育(例如比賽結果)。

這個概念並不新鮮——人們認為預測市場的早期形式早在500多年前就已經存在,主要用於預測政治結果。

21 世紀初期,Intrade 和Betfair 等預測市場開始嶄露頭角,尤其是在美國總統大選期間。然而,這些是中心化平台,通常受到地理限制、監管約束以及需要可信中介來管理資金和結算賭注的限制。這影響了它們的發展和擴張能力。

-

例如,Intrade 於2013年被迫關閉,美國商品交易期貨委員會曾起訴Intrade,要求禁止美國人使用該網站,稱其非法出售期貨合約,這導致其用戶數量急劇下降。

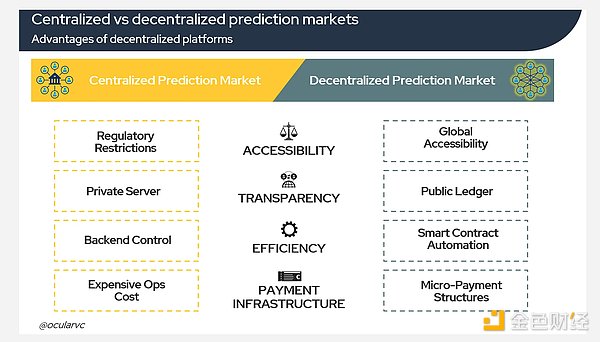

2010 年代後期,隨著區塊鏈技術的興起,預測市場比以前更強勁地重新浮出水面。這次,平台利用區塊鏈創建了去中心化和全球性的平台,與過去的中心化版本相比,這些平台具有以下幾個優勢:

然而,預測市場從未成為主流。直到今年。由於2024 年美國總統大選,人們對這種新形式的市場情報重新產生了興趣和關注。在本文中,我們將深入探討web3 預測市場的機制,具體涵蓋1) 預測市場的用例和當前格局;2) Polymarket 案例研究;以及3) 未來趨勢。

1)用例和當前情況

除了為用戶提供從他們對未來的看法/預測中獲利的機會之外,預測市場還有其他用例,如下所述:

DeFiLlama 估計,目前web3 預測市場的總鎖定價值(TVL) 約為1.4 億美元。這低於選舉前的5.45 億美元高點。

2024 年10 月,所有預測市場的月總收入估計約為75 萬美元,以年計算約900 萬美元。

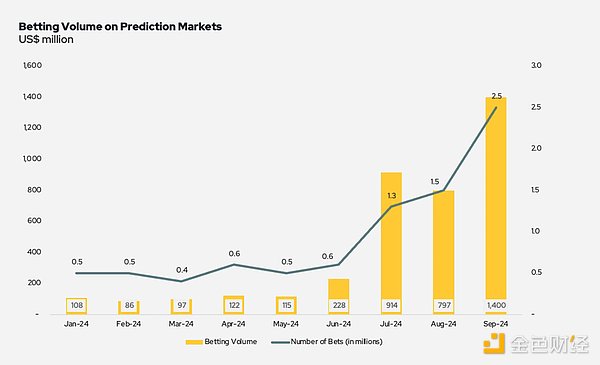

該領域的主要參與者是Polymarket 、Azuro和Drift (BET) 。在這三家公司中,2024 年第三季的總投注額成長了550% 以上,達到31 億美元,而2024 年第二季僅為4.633 億美元(見下圖)。

(來源:CoinGecko 和ocularvc)

2024 年11 月,光是Polymarket 上就有約29 萬名每月活躍交易者,平台上新開設了30 萬多個帳戶。根據Polymarket 的歷史排行榜,Polymarket 上最活躍的交易者創造了3.97 億美元的交易量,而最賺錢的交易者則賺了超過2,200 萬美元。

2a)Polymarket-案例研究

那麼預測市場是如何運作的呢?這可以分為三個子類別,即其特徵、收費模式和爭議解決流程。由於Polymarket 目前占主導地位,我們將參考其營運模式。

特徵

-

市場- 通常與現實世界事件相關。 Polymarket 擁有廣泛的市場,從政治和加密貨幣到流行文化和天氣結果,而其他人可能會選擇專注於特定的領域,例如體育博彩。

-

結果——可以是:

-

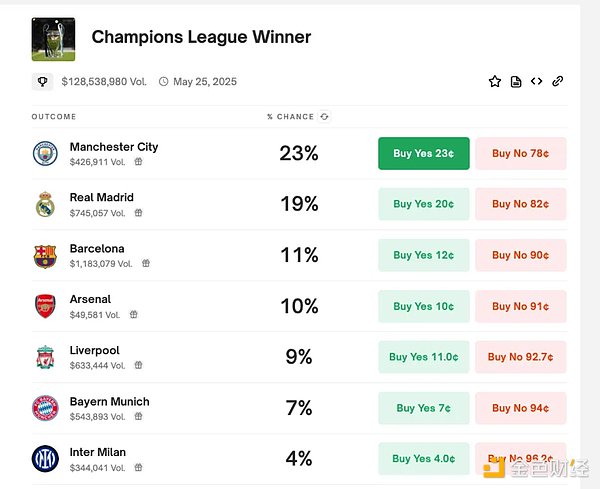

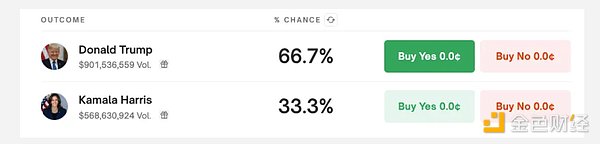

多結果市場主要以二元結果為特徵。有些市場有多種結果,但對於每個選項(例如候選人),這將是一個二元交易(見下面的例子)。交易的每一方都有一個機率/價格,事件發生後,正確結果的一部分可以兌換1 美元,而錯誤結果的一部分價值為0 美元。

-

二進制,例如某事件是否會發生“是”或“否”;

-

多種結果,例如預測哪位候選人將贏得多候選人競選或哪支球隊將贏得錦標賽;或

-

連續,即預測一系列值的結果(例如股票價格或投票百分比)。

賠率- 市場的價格/賠率主要有兩種決定方式:

-

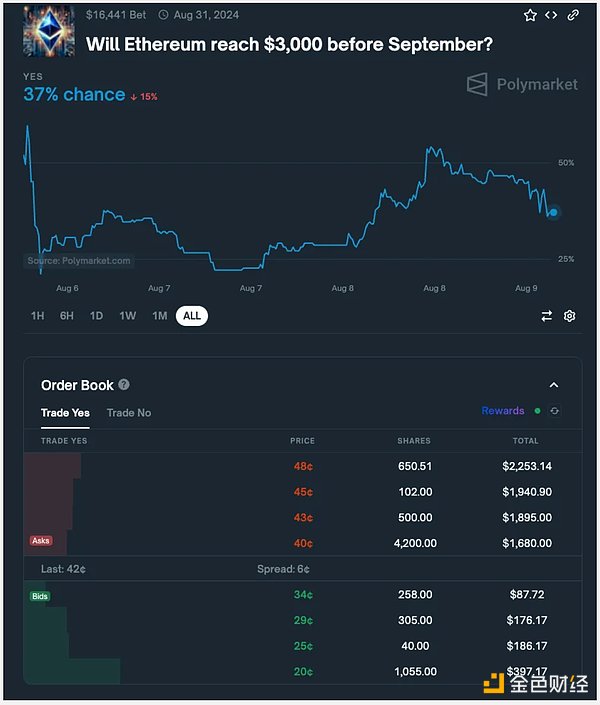

一是透過類似股票市場的訂單簿系統。參與者提交買賣訂單;價格是透過匹配這些訂單來決定。

-

二是透過基於自動做市商(AMM) 的系統。在這個系統中,每個買入和賣出都會被接受。價格是根據追蹤交易量的演算法/數學公式自動確定和調整的。

-

Polymarket 主要使用以訂單簿為基礎的系統。

-

市場剛建立時,最初沒有股票,也沒有預先決定的價格或賠率。有興趣購買「是」或「否」股票的人可以按照他們願意支付的價格下限價訂單。

-

當“是”和“否”雙方的出價均為1.00 美元時,訂單即“匹配”,並且該1.00 美元將轉換為1 股“是”和1 股“否”,分別歸各自的買家所有。

-

例如,如果您下達0.60 美元的「是」限價訂單,當有人下達0.40 美元的「否」訂單時,該訂單就會匹配。這將成為初始市場價格。

-

隨後,Polymarket 上顯示的價格是訂單簿中買賣價差的中點——除非該價差超過0.10 美元,在這種情況下使用最後交易的價格。

-

如下面的市場所示,37% 的機率/價格是34¢ 買入價和40¢ 賣出價之間的中點。如果買賣價差大於10¢,則機率/價格顯示為最後交易價格。

-

付款- Polymarket 在Polygon 區塊鏈上運行,用戶使用USDC 下訂單。 Polymarket 最近也與MoonPay 合作,允許用戶使用法定貨幣購買USDC。

-

訂單- Polymarket 提供市價、限價和AMM 訂單。但是,目前沒有槓桿選項。下訂單後,Polymarket 允許用戶在市場描述的事件實際發生之前交易他們擁有的股票。

-

參考上面的例子,假設我們在37% 的賠率下購買了以太坊「是」的股票,當時以太坊的價格達到3,000 美元。如果我們下注後賠率上升,我們可以決定以更高的價格出售我們的股票,並在實際事件發生/截止日期到來之前鎖定利潤。當然,如果我們下注後賠率下降,也可以選擇虧本出售股票。

費用

去中心化預測市場收取的費用主要有兩種:

-

交易費用,即平台在每次執行交易時收取少量費用。

-

存款/提款費用,即每次法定貨幣/加密貨幣進入或離開平台時收取少量費用。

Polymarket 目前不收取任何交易費。但是,他們會從獲勝投注的淨收益中收取2% 的費用。 Polymarket 不會將這筆費用作為收入,而是將其用於獎勵流動性提供者(作為其流動性獎勵計劃的一部分)和支付gas 費。 Polymarket 也不收取任何存款/提款費用。

-

當被問及定價策略時,Polymarket 創始人Shayne Coplan 在2024 年7 月表示:“我們現在專注於擴大市場並提供最佳的用戶體驗。我們稍後將專注於貨幣化。”

爭議

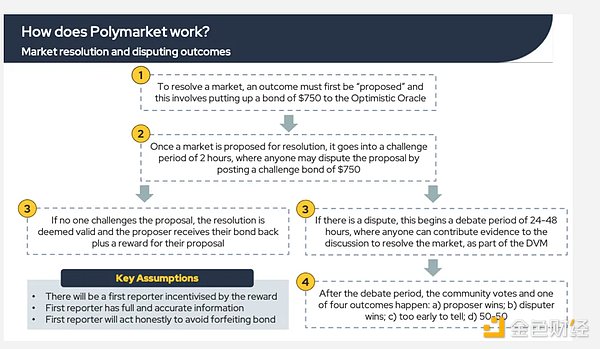

為了在事件結束後解決市場問題,平台通常依靠1)預言機;和2)社群投票。

-

在Polymarket 的案例中,他們透過通用市場准入(UMA) 的樂觀預言機和資料驗證機制(DVM) 依賴這兩種策略。下面是一個簡化的圖表來說明市場解決過程:

2b) 風險和限制

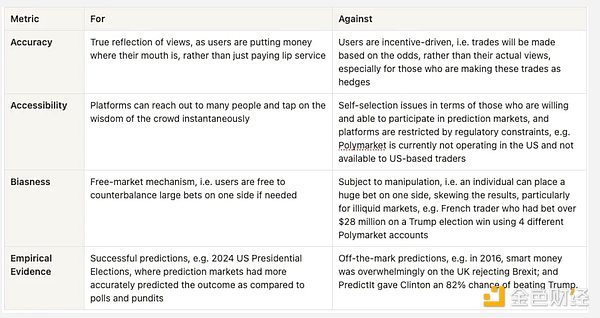

到目前為止,人們對Polymarket 和整個預測市場作為市場情報來源的有效性持有不同看法。我們在下面概述了這些不同觀點。

Ocular 認為,預測市場要作為情報來源需要滿足三個條件:

-

首先,當激勵、能力和時機三個因素相符時,預測市場才能發揮最佳作用。

-

關於激勵:你調查的個人需要對某個問題有既得利益。這可能是因為它影響他們的日常生活;他們的其他投資;或者這是社交媒體上的熱門話題,他們想參與其中。重點是,他們需要對這個問題有參與感/參與感,這樣他們才能參與市場。

-

能力:公眾需要掌握足夠的資訊來形成自己的觀點。不能是太小眾的話題,或是需要深厚技術知識的話題,因為在這種情況下,大眾可能不會變得更聰明,結果也很難令人信服。

-

關於時間:雖然市場可以即時啟動,但你需要時間來收集公眾的意見,並讓市場對新資訊做出反應。因此,這不適用於時間敏感的決策。

-

第二,需要有足夠的流動性。最終,預測市場只有在真正能夠利用群體智慧時才能發揮最佳作用。這意味著市場需要達到一定的規模,無論是參與的相關個人數量或投注量,才能有意義和實用。

-

第三,它不應該孤立地使用。預測市場通常由公開資訊驅動,例如新聞或社群媒體上提到的內容。其他人可能擁有私人數據來源,這些數據可能並未完全反映在交易中,因此尋找他們以獲得不同的視角可能會有所幫助。

3)未來趨勢

我們看到了預測市場用例擴展的趨勢:

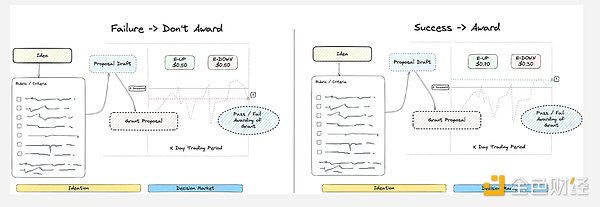

預測市場可能適用於決策市場。用戶投票決定“結果應該是什麼”,而不是“結果會是什麼”。預測市場雖然提供了有價值的見解,但更為被動。人們投票並等待結果揭曉,通常對結果影響不大。另一方面,決策市場則較為主動,更適用於治理。

案例研究:MetaDAO ($META)

MetaDAO 是2023 年1 月成立的項目,由Colosseum 和Paradigm 投資。其核心產品為Futarchy,其中提出治理提案進行投票,並同時啟動2 個有條件交易市場:

-

當市場認為該提案將使代幣的價值超過某個門檻時,他們可以提高「通過」代幣的價格。相反,他們會抬高“失敗”代幣的價格。

-

投票結束時,若Pass 代幣的TWAP 價格高於Fail 代幣的TWAP 價格3%,則提案通過並實施;反之,提案失敗,市場將恢復原狀。

-

例如,提案可以是為公司聘請一位新CEO。如果決策市場顯示如果聘請CEO,公司股票的價值將大幅上漲,那麼提案將獲得通過,CEO 將被聘用。

-

未來系統的整體思路如下所示:

Futarchy 是由經濟學家Robin Hanson 於2000 年提出的。他提出Futarchy 是一種將預測市場與傳統投票系統結合的治理模式。在Futarchy 治理模式中,決策是基於分散市場的預測。參與者不是直接對政策進行投票,而是對可衡量的目標(例如經濟成長)進行投票。然後,預測市場會預測擬議的政策將如何影響這些目標。市場決定的預期實現最佳結果的政策將被實施。這種方法利用集體智慧和財務激勵來指導決策。

在以下場景中,Futarchy 優於Polymarket 的二元投注模型:

-

決策是目標,而不僅僅是預測。

-

必須考慮複雜、長期的影響。

-

激勵結構需要與社會或組織目標一致。

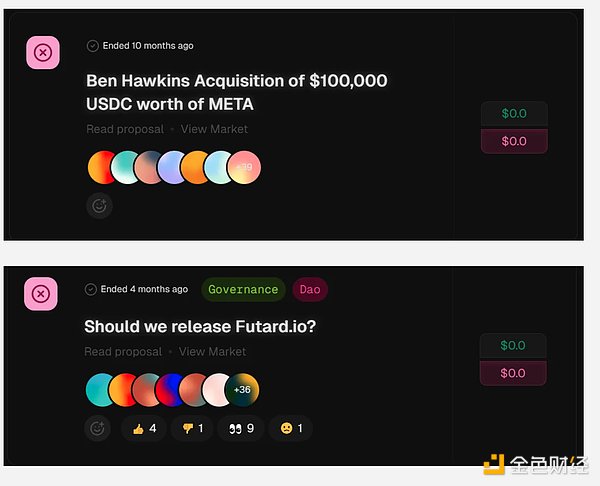

目前,MetaDAO 除了自己的DAO 治理之外,還與六個專案合作進行決策。 MetaDAO 在決策方面已顯示出一些成功的早期跡象,從阻止鯨魚以大幅折扣購買$META,到將公司資源從持有者認為會分散注意力的新計劃上轉移開。

然而,MetaDAO 還處於起步階段。 MetaDAO 的模型有幾個關鍵限制,能否大規模應用還有待觀察:

-

預言機- 並非每個項目都有代幣,並非每個決策結果都可以用指標精確衡量。相對較小的決策可能也很難判斷對指標的影響。

-

流動性- 使用者和錢包的集中度可能導致結果出現偏差。使用者體驗也可能過於技術化,難以讓更多人接受,這可能會限制投票者的數量。

-

適用性- 有權勢的人可能不想將決策權移交給市場。參與者也必須是知情的群體。我們如何確保用戶根據公司的長期利益進行投票?

除了MetaDAO 之外,預測和決策市場也在不斷發展和創新:

-

新市場——今年,由於與奧運會和美國總統大選同時舉行,預測市場引起了大量炒作和討論。該行業面臨的挑戰是,即使在這些週期性事件結束後,仍要維持人們對預測市場的興趣。平台可以考慮將業務擴展到季節性/一次性活動之外,並探索不同的消費者群體和類別,例如流行文化和社交媒體,以女性和青年參與者為目標。

-

高級預言機- 要建立新市場,可能需要建立新的預言機來抓取和獲取相關數據,為新市場定價。 Overlay就是這樣一個項目,它正在尋求為獨特市場建立預言機,例如《反恐精英》皮膚和AI 指數。

-

高效套利- 許多平台使用基於訂單簿的系統(即用戶下達的買賣訂單)來為市場定價。由於使用者行為和整體流動性可能因市場和平台而異,因此平台內部和平台之間都存在套利機會。

-

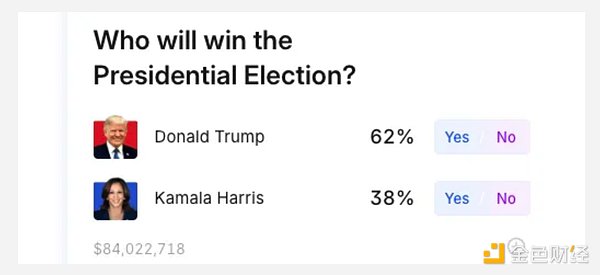

以下以10 月28 日美國總統大選在Polymarket 和Kalshi 上的賠率為例。用戶可以在Polymarket 上購買一份卡馬拉獲勝的合約(賠率為33%),在Kalshi 上購買一份川普獲勝的合約(賠率為62%),總成本為95 美分。鑑於這兩個事件是相互排斥的,無論結果如何,用戶都將獲得1 美元的賠付,從而產生5% 的套利機會。

-

確保平台上沒有重複或措辭相似的清單;

-

將其他平台的賠率納入其定價模型中;和/或

-

建立一個交易機器人來利用這樣的機會並盡量減少跨平台的傳播。

-

為了有效利用這些套利機會,平台可能希望:

-

資本效率- 目前,要在大多數平台上執行交易,用戶需要手頭上有資本,並且交易一旦執行,資本就會被鎖定在平台上。為了提高資本效率,平台可以考慮:

-

引入槓桿產品,以便使用者能夠進行超額投注;

-

允許使用有收益的穩定幣/代幣進行交易;

-

將用戶的部位標記化並允許該代幣在其他平台上交易;和/或

-

設計一個借貸協議,允許用戶根據自己的頭寸進行借貸。

-

反操縱- 為了解決價格操縱問題,平台可以考慮設定投注限額或限制個人可以開設的帳戶數量。在流動性較差的小型市場中,使用交叉盤問也是有效的:例如,詢問“你相信什麼以及你認為別人相信什麼”,然後比較結果。

-

人工智慧參與- 為了使解決過程(特別是針對簡單市場)更加高效,平台可以考慮利用人工智慧/大型語言模型來獲取和驗證解決市場所需的資訊。人工智慧代理也可以接受培訓,以更有效地研究真相並參與未來的投票。

結論

Ocular 正在密切關注預測市場領域及其發展。

如今,預測市場用於創造收入、對沖頭寸、吸引社區參與以及衡量市場情緒。展望未來,它可以用於集體決策/治理以及更多有趣的領域:

-

預測科學論文的可複製性;

-

匯總私人資訊(公司內部);

-

預測藥物試驗的成功;

-

取得有關主觀問題的估計(產品發布前測試);以及

-

重塑新聞媒體-讓記者和分析師參與其中。

儘管該行業存在需要解決的低效率/限制問題(例如流動性不一致,監管不確定性和預言機問題),但我們仍然對該行業的長期前景持樂觀態度,尤其是與人工智慧的重疊。