【導語】

截至2024年,穩定幣發展已經走過10年,其間經受住了多次風險衝擊和信任調整,並自2023年下半年開始再次步入快速發展軌道,吸引了行業、政策和學術界的廣泛關注。

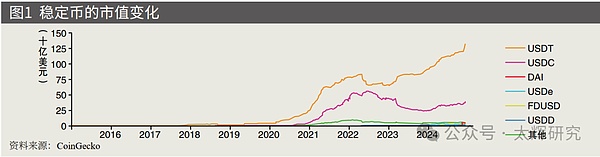

從發展趨勢來看,穩定幣展現出較好的韌性,獲得了越來越高的市場認可度,同時呈現明顯的寡占特徵,前兩種穩定幣的市值份額超過90%,美元穩定幣的市值比重超過95%,並呈現與傳統金融機構融合發展的態勢;

從應用場景來看,穩定幣起初主要用於加密資產的交易,但近年來在跨境支付和外匯儲蓄等常規金融活動、在去中心化金融(DeFi)等新型金融活動中的應用都在快速拓展;

從發展前景來看,穩定幣未來的發展空間取決於,在風險管理上能否解決好贖回擠兌風險,在發展模式上能否處理好央行數位貨幣與數位貨幣橋的市場競爭,在金融監管上能否應對越來越嚴格的准入和合規政策要求。

來源:沈建光、朱太輝:《穩定幣發展十年:趨勢、應用與前景》,《國際金融》,2024年第12期,第68-73頁。

穩定幣是私人部門基於法定貨幣等資產抵押發行的數位貨幣(如USDT、USDC、DAI等),目前95%以上是基於美元的穩定幣;也有基於數位資產或抵押的穩定幣(如DAI等) ,基於黃金、銀等實體資產抵押的穩定幣(如PAXG等);此外還有少數基於演算法的無抵押穩定幣(如FRAX等)。

自2014年首個穩定幣(USDT)推出以來,穩定幣發展經受住了多次風險衝擊,並於2023年下半年以來再次步入快速發展軌道,截至2024年11月度總市值已接近2000億美元,加上Web3.0的快速發展,穩定幣的發展趨勢、應用範圍和未來前景再次引起各界的廣泛關注。

穩定幣基於區塊鏈技術發行,在功能特性上較好地平衡了開放性與穩定性。具體而言,穩定幣具有很好的開放性,支援可控匿名,可以直接點對點交易,天然具有跨境屬性;同時,與比特幣等「原生」加密貨幣不同,穩定幣透過錨定美元、歐元等傳統法定貨幣,或錨定黃金等實際資產,價值較穩定。

穩定幣是央行數位貨幣(法幣的數位化)與數位資產(基於演算法的Token)連結的橋樑。

在數位資產(加密資產)領域,流動性存在鮮明的金字塔結構:最頂端的是錨定法定貨幣的穩定幣,其次是比特幣和以太幣等,再次是ERC20型加密資產和其他區塊鏈的原生代幣,最下端是NFT(非同質化通證)(鄒傳偉等,2023)。

截至2023年11月,數位資產的總市值已經超過了3.27兆美元。在大多數情況下,數位資產只有兌換為法定貨幣後,才能獲得真正的購買力。

穩定幣,特別是美元穩定幣,是數位資產和加密資產市場的記帳單位、支付媒介和價值儲藏工具,交易量早已超過兩個最大的加密資產——比特幣和以太幣的總和。

01 穩定幣的發展趨勢

(一)從總量來看,穩定幣在經歷衝擊後恢復快速成長態勢

2017—2021年三大因素帶動穩定幣市場快速成長。 USDT、USDC是全球最大的兩種穩定幣,在穩定幣市場的份額佔比高達90%左右,兩者的走勢基本上代表了整個穩定幣市場的走勢。

在2017年之前,USDT的市值一直在700萬美元以下,但從2017年開始,得益於數位資產步入牛市、Tether同步上線了三大交易所、中國嚴禁虛擬代幣發行,USDT放量增長, 2017年年底的規模接近14億美元,此後維持了近5年的快速成長。 USDC自推出到2022年5月之前,成長態勢與USDT類似。

UST的崩盤導致穩定幣市場經歷了一年左右的回檔。

2022年5月上半月,全球第三大穩定幣TerraUSD(UST)①的幣值在5天內從1美元跌至最低0.04美元,對整個穩定幣市場造成巨大衝擊。

USDT市值從830億美元下落至2022年7月中旬的658億美元,直到2023年5月才回到830億美元。

USDC市值從2022年5、6月間的550億美元左右下跌至2022年年底的450億美元左右;2023年3月,遭受矽谷銀行爆雷的衝擊和監管的脫鉤調查(當時USDC的儲備資金存託管在矽谷銀行),到2023年12月市值進一步跌至250億美元左右。

2023年下半年開始穩定幣逐漸恢復快速成長。

隨著風險衝擊的消退和穩定幣透明度的改善等,2023年下半年特別是11月以來,穩定幣市場重新進入快速成長軌道。

截至2024年11月24日,穩定幣的市值合計達到了近2000億美元,其中USDT的市值超過了1300億美元,超過了2022年5月回落前的1.5倍;USDC的市值超過了390億美元,距離2022年5、6月的560億美元的高點還有一段距離。

(二)從結構來看,穩定幣市場呈現明顯的寡占特徵

從主體來看,Tether和Circle發行的穩定幣佔比在90%左右。 USDT於2014年11月推出,USDC於2018年10月推出,是全球最大的兩種穩定幣,在穩定幣市場的佔比分別在70% 、20%左右,兩者的走勢基本上代表了整個穩定幣市場的走勢。

從幣種來看,美元穩定幣是加密資產市場資金出入的主要通道。目前穩定幣主要由法幣穩定幣主導,其中美元穩定幣作為加密資產市場的記帳單位、支付媒介和價值儲藏工具,交易量早已超過兩個最大的加密資產——比特幣和以太幣之和。

最大的兩種穩定幣USDT 和USDC都是美元穩定幣,加上其他類型的美元穩定幣,美元穩定幣的供應佔比超過了95%。此外,這些穩定幣主要在以太坊區塊鏈上發行,波場(TRON)等區塊鏈獲得的關注正在增加。

(三)從模式來看,穩定幣與傳統金融機構合作不斷拓寬

在支付機構方面,2020年,美國線上支付公司PayPal已開始支持消費者透過PayPal和Venmo帳戶交易加密貨幣,並推出了與美元掛鉤的穩定幣PayPal USD;2024年9月宣布允許商家透過其商業帳戶購買、持有和出售加密貨幣。

2024年10月,美國線上支付公司Stripe以11億美元收購穩定幣平台Bridge,這是迄今加密貨幣領域最大的收購。

同時,Stripe恢復了美國企業透過以太坊、Solana和Polygon上的穩定幣USDC進行加密支付的服務。

在金融機構方面,2024年9月,日本三大銀行-三菱日聯金融集團(MUFG)、三井住友銀行(SMBC)和瑞穗銀行(Mizuho)共同推出名為「Project Pax」的跨國支付系統:使用穩定幣取代傳統跨境支付模式中的中介銀行,從而提高效率和降低成本。

專案將SWIFT的支付資訊整合到穩定幣系統中,銀行之間可以使用穩定幣進行結算,但企業客戶無需接觸或了解穩定幣的操作。

在資產配置方面,2023年4月,安永-博智隆(EY-Parthenon,2023)對全球256個機構的研究顯示,儘管一些機構投資者對加密貨幣、資產的投資持謹慎態度,但越來越多的機構投資者對此領域的投資前景持樂觀態度,並將增加投資配置:2022年25%的機構投資者增持加密貨幣、加密資產及相關產品,2023年38%的機構投資者增持,2024—2025年69%的機構投資者預計增持,其中資產管理公司和對沖基金預計增持比例提高最多(分別為81%和71%)。

02 穩定幣的應用場景

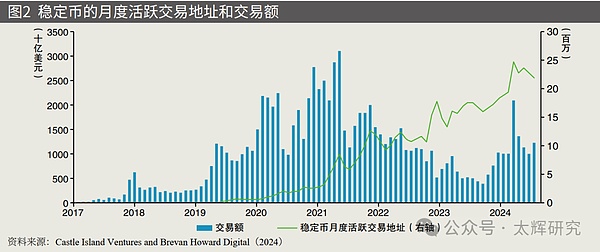

(一)穩定幣在跨國交易結算中的活躍度不斷上升

美元穩定幣在加密資產市場累積了大量用戶和應用程式場景後,已在向主流支付場景拓展。自2022年以來,基於區塊鏈的Binance Pay在全球的每月活躍用戶和月交易量增長近5倍,達到約1,350萬用戶和約196萬筆交易。

Castle Island Ventures and Brevan Howard Digital(2024)的計算顯示,2024年5月之前的12個月內,穩定幣的支付結算量達到了2.5萬億美元左右,是其2020年支付結算量的10倍;鏈上穩定幣每月有2000萬個地址活躍交易,超過1.2億個地址持有非零穩定幣餘額;2023年穩定幣結算總額保守估計為3.7兆美元,2024年上半年已達2.62兆美元,全年可望突破5.28萬億美元。

穩定幣在支付時間和成本上有明顯優勢。

在時間上,現有的銀行跨境匯款通常需要長達5個工作天才能結算,其中基於跨境銀行間通訊系統的數位支付,大約30%的匯款需要一天以上的時間才能完成;基於區塊鏈的跨境支付,100% 的交易都會在不到1小時內完成。

在成本上,根據世界銀行的數據,2024年第一季傳統模式下跨國匯款的平均成本率為6.35%,有些地區還在7%以上;但透過Solana等高效能區塊鏈發送穩定幣的平均成本約0.00025美元,幣安支付(Binance Pay)等進行無邊界的點對點穩定幣轉帳費用更低,在轉帳金額超過14萬USDT時,收取1美元的費用。

但相較於銀行帳戶支付,目前穩定幣跨境支付在支付能力和穩定性方面存在明顯短板(Binance Research,2024)。

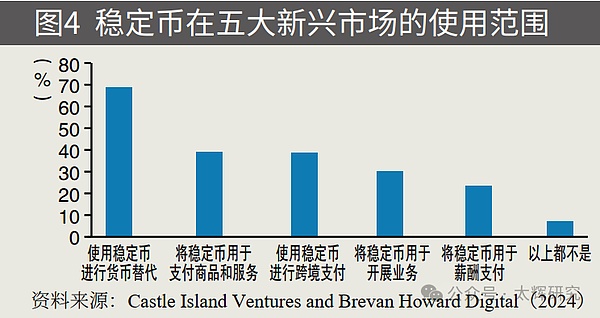

(二)穩定幣的現實使用場景呈現多元化發展趨勢

穩定幣在現實世界中的使用場景不斷擴大。

除了數位資產/加密資產的交易之外,近年來穩定幣還被快速應用於貨幣替代(為規避本地貨幣大幅波動或貶值),用作美元銀行帳戶的替代品(以規避美元銀行服務缺失的影響),用於企業間支付和消費者支付、用於跨境貿易結算和其他金融投資和實物投資等。

2024年9月,在Visa的支持下,Castle Island Ventures and Brevan Howard Digital(2024)對巴西、印度、印尼、奈及利亞和土耳其5個新興市場的穩定幣使用研究顯示:使用穩定幣的最主要目的仍然是交易加密貨幣或NFT,但其他用途佔比也較高,47 %的受訪者主要目的之一是將資金以美元存儲,43%的受訪者是為了獲得更好的貨幣兌換率,39%的受訪者是為了賺取收益。

穩定幣正逐步融入大眾的日常金融活動。穩定幣在新興市場的使用已超越傳統加密交易範疇。

Castle Island Ventures and Brevan Howard Digital(2024)對五個國家穩定幣使用頻率及用戶行為的研究不僅量化了穩定幣的普及度,還揭示了其在貨幣替代、跨境支付及儲蓄工具等方面的廣泛應用,展現了穩定幣在新興市場的多角化發展趨勢:69%的被調查者使用穩定幣進行貨幣替代,39%的被調查者將穩定幣用於支付商品和服務,39%的被調查者使用穩定幣進行跨境支付,另有20%~ 30%的被調查者將穩定幣用於薪資支付、開展業務。

(三)在穩定幣支持下DeFi迎來快速發展

自2024年以來,大量資本湧入去中心化金融(DeFi),總鎖定價值(TVL)從年初的544億美元增至941億美元,成長72.8%。

同時,2024年6月的DeFi的去重用戶數也從年初的490萬成長至890萬的新高。其中,幾乎所有的DeFi子產業都經歷了顯著的成長,不再只是以來去中心化交易所(DEX)來推動成長。到2024年6月,去中心化借貸的鏈上總鎖定價值(TVL)達到337億美元,較年初成長了51.7%。

相對於USDT,得益於合規透明和高穩定性,USDC成了去中性化金融協議的首選。

目前MakerDAO、Compound、Aave、Curve等主要DeFi協議都是USDC的主要支持者,USDC可以用作抵押品進行借貸和交易,或者作為流動性池中的資產來賺取利息等。這些發展讓USDC超越了簡單的交換手段或價值儲存。

03 穩定幣的發展前景

穩定幣未來的發展前景,將取決於能否有效應對以下三個面向的挑戰。

(一)在風險管理上,需要處理好客戶無法足額贖回法幣及金鑰遺失的風險

從發行和經營模式來看,銀行帳戶的法幣存款受存款保險保障,非銀行支付機構的法幣備付金集中存放在央行,享受穩定的超額存款準備金利息收入,不存在被挪用或損失的風險。

但目前穩定幣預付款的投資缺乏明確的投資產品和風險要求,一旦投資出現損失,與法定貨幣儲備按照1:1比例發行的穩定幣就會出現集中「擠兌」和無法按照1:1足額贖回的風險。

同時,在穩定幣錢包中,只有持有私鑰才能簽署交易和授權資產轉移,但穩定幣的密鑰是一串長字符串,用戶難以背記,非常容易丟失,一旦丟失就意味著用戶將失去對錢包中穩定幣的控制權;同時,穩定幣的分散性質,導致沒有中央機構可以幫助用戶找回私鑰或恢復用戶的錢包存取。

與此不同,銀行帳戶和非銀行支付帳戶有很強的客戶資訊註冊和KYC(Know Your Custom)要求,加上中心化的帳戶管理機制,用戶帳戶密碼遺失,可以透過中心化管理機構的協助找回密碼。

(二)在發展模式上,需要處理好央行數位貨幣與數位貨幣橋的支付競爭

穩定幣在跨境支付結算中的優勢是即時支付結算、支付成本低,但在跨境使用上的承載力和穩定性差。 「央行數位貨幣+多邊數位貨幣橋」的組合發展,將大幅改善現有的跨國支付體系,對穩定幣在跨境支付的應用推廣帶來競爭衝擊。

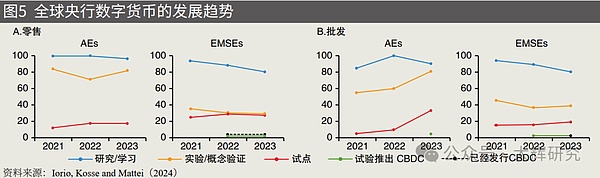

目前各國積極探索發展央行數位貨幣,同時BIS在協同多個國家打造「多邊數位貨幣橋」:基於分散式帳本技術建立的多邊跨境支付平台,所有參與者使用一個同步、即時更新的帳本;採用單一系統架構(Single System Model),參與國家和地區的中央銀行與商業銀行可直接連接平台。

根據BIS(2024)的調查統計,各國和地區積極在批發端和零售端測試央行數位貨幣,探索實驗的國家和地區已達到100個左右;同時,「多邊數位貨幣橋」已進入最小可行化產品階段,也可實現跨國的點對點支付和同步交收,截至2024年10月,已有30多個國家和地區央行在跟進觀察。

「多邊貨幣橋」平台進行跨境支付,交易雙方不需要分別記賬,跨境交易可實現同步交收,同時還可應用於雙幣種的跨境轉賬(跨境的外匯交易),實現外匯交易的同步交收(PvP)。

相較於傳統跨境支付模式,「多邊貨幣橋」具有「點對點」支付的功能。得益於分散式帳本技術的使用,平台上的銀行可在無需互相開戶、也無需共同在第三方機構開戶的情況下實現“支付即結算”,實現外匯交易的同步交收(PvP),整個過程即時完成,大大提升了支付結算的效率。

同時,「多邊貨幣橋」使用了模組化搭建,將不同的功能分離和模組化,提高了平台的延展性,參與國家和地區無需建立本地的CBDC系統也能加入“多邊貨幣橋”,大大降低了准入門檻。

但需要指出的是,雖然具有基於智能合約的可編程性,提高了支付結算的效率,但一些用戶擔心政府可以控制自己對CBDC的使用,以及因對交易的監控,隱私難以完全保護。

(三)在金融監理上,政策不確定性仍將是穩定幣發展的最重要影響因素

穩定幣對用戶所在國家和地區的貨幣存在替代效應,目前只有歐盟等少數國家和地區制定相關法律,其他國家和地區對於穩定幣在支付和資產交易中的監管政策尚未明確,監管不確定性將對穩定幣與數位資產的發展,以及高合規性穩定幣(USDC等)和低合規性穩定幣(USDT等)的發展產生較大影響。

2020年10月,金融穩定理事會提出了針對穩定幣穩健發展的高規格監管建議。

FSB監管建議的核心是,依照「相同業務、相同風向、相同監管」的原則,將穩定幣相關活動和功能全面納入監管(FSB,2020),具體包括:根據穩定幣的功能和活動明確具體的監管主體,界定穩定幣的產品屬性(穩定幣是屬於證券還是商品等) ,穩定幣發行機構需要持有哪些機構牌照(是持有貨幣轉移服務商牌照還是銀行類牌照等);明確穩定幣相關活動的具體監管措施,如針對穩定幣應對贖回「擠兌」的要求、反洗錢和反恐怖主義融資要求等;加強跨境監管協同和合作(特別是在跨境支付等方面)。

歐盟在加密資產監管方面處於領先地位。

2023年4月,歐洲議會正式通過《加密資產市場監管法案》(MiCA),明確了監管涵蓋的加密資產類型,對加密資產在發行、向公眾提供和交易平台上交易的透明度和披露要求;加密資產服務提供者、資產參考代幣發行人和電子貨幣代幣發行人的授權和監督要求,以及其營運、組織和治理的要求;加密資產在發行、向公眾提供和交易中對持有人的保護要求;加密資產服務提供者客戶的保護要求;為防止內線交易、非法揭露內部資訊和市場操縱而採取的措施。

隨著MiCA正式生效,加密貨幣交易所OKX已停止支持歐盟境內的USDT交易對,Binance、Kraken正在考慮在其歐洲平台上下架USDT;但USDC的發行商Circle在2024年7月宣布,USDC和EURC穩定幣已經符合MiCA,成為MiCA 法規下首個合規的全球穩定幣發行者。

預計未來穩定幣經營持牌准入和合規監管將是大勢所趨。 2023年12月,中國香港金管局、香港財經事務及庫務局聯合發布穩定幣與數位資產監管的公眾諮詢文件,要求穩定幣發行人需要向金管局申請相關執照,並要求滿足相關的資本要求、穩定機制、遵守反洗錢及恐怖主義融資監管等。

美國也在製定穩定幣和數位資產的監管框架,目前的方向是穩定幣經營必須遵守現有的監管和法律規定,例如,滿足金融犯罪執法網絡(FinCEN)的反洗錢和客戶身份驗證(KYC)要求、取得各州的貨幣交易許可證等。