2024年,無疑是加密史上重要的一年。

這一年,圍繞著ETF與美國大選兩大核心敘事,以比特幣為主要槓桿,加密產業成功在本年度實現突圍,上市公司、傳統金融機構甚至國家政府紛紛湧入,主流化與認可度大幅度提升,監管環境也隨著新任政府的上台邁向清晰而寬鬆的路徑,主流碰撞、路徑分化以及監管演進成為了今年的行業主旋律。

01 回顧2024:比特幣登頂,以太坊遭追趕,MEME賭場備受關注

縱觀產業今年的主要發展,比特幣毫無疑問是核心敘事。

ETF與國家儲備讓比特幣成功站上10萬美元,正式宣告比特幣超越加密貨幣的內涵,外延成為了全球堅挺的抗通膨資產,價值儲藏得到認可,BTC開始從數位黃金逐步向超主權貨幣進發,標誌著這場始於中本聰的盛大金融實驗取得了階段性勝利。另一方面,比特幣生態在今年擴展,雖然銘文、符文甚至L2都處於火熱到滅亡的冰火兩重天中,但比特幣多元生態已然初步形成,BTCFi、NFT、遊戲、社交等應用持續發展,比特幣DeFi TVL從年初的3億美元狂飆至67.55億美元,全年增長超過20倍,其中,Babylon成為了比特幣鏈上的最大協議,截至12 月20日,Babylon的TVL 已經達到55.64億美元,佔總量的82.37%。廣義的BTCFI在今年更是表現亮眼,比特幣現貨ETF的份額飆升、選入納指100的MicroStrategy被競相模仿,都反映出比特幣在Cefi領域的壓倒性成功。

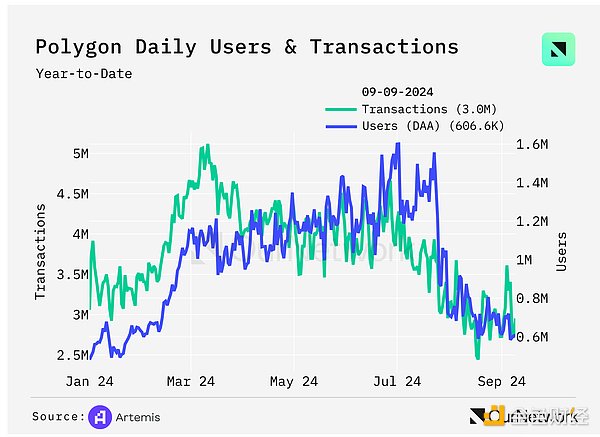

回到公鏈領域,今年的龍頭以太坊,日子就沒那麼好過。相較於其他資產表現不佳,價值捕獲與用戶活躍度下降,敘事更是不如以往,「價值論」讓以太坊備受煎熬。共識已然成型的Defi復興口號雖響,但除了再質押掀起的TVL娃娃狂潮外,似乎只有Aave扛下全部,實際投資明顯不足。然而,年末衍生品黑馬Hyperliquid的出現,不僅革了CEX的半條命,也為DeFi吹響了反攻的號角。另一方面,Dencun升級後,以太坊Layer 2內捲加速,並持續饞食主網份額,以至於市場掀起了對於以太坊機制的大討論,質疑聲層出不窮,甚至連Base的快速增長也讓市場有了以太幣的未來是Coinbase的傳言。

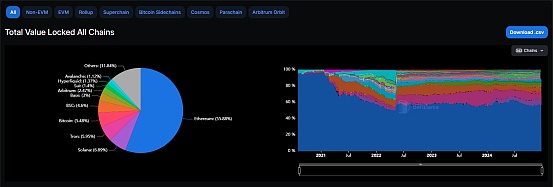

Solana的強勢崛起與之形成了鮮明的對比,從TVL來看,以太坊在公鏈的市佔比已從今年年初的58.38%下降至55.59%,Solana卻從年初的查無此人躍升到年末的6.9%,成為了除以太坊外的第二大公鏈。 SOL更是創造了成長奇蹟,從2年前的6美元狂漲至如今的200美元,光從今年來看,也漲超100%。從復甦路徑而言,憑藉低成本與高效能的獨特優勢,Solana瞄準核心的流動性定位,依托Degen文化一躍升至當之無愧的MEME之王,成為了今年的散戶集中營。今年,Solana每日鏈上費用多次超過以太坊,新開發者成長也超越了以太坊,追趕趨勢顯著。

TON與SUI在今年也突顯重圍。坐擁9億用戶的Telegram以一己之力帶火鏈遊領域,開闢了Web3流量新入口,給9月前沉寂許久的市場予以強烈刺激,背靠大樹好乘涼的TON也終於從停留已久的黎明爆發前夕進入增長快車道。根據Dune數據,目前TON累計鏈上用戶已超過3,800萬人,累計交易量超過21億美元。 SUI則完全以漲服人,Move語言公鏈進展迅速,硬體開闢、協議多元、空投引入三管齊下,前景似乎一片光明。相較於價格帶動的SUI,同期公鏈Aptos儘管價格表現相對較弱,但更受傳統資本青睞,今年成功與貝萊德、Franklin Templeton、Libre 建立合作,合規的調性或讓其在新一輪RWA、BTCFI週期迎來曙光。

從應用角度,MEME是今年市場的主要驅動,本質上而言,MEME的崛起正是當下市場格局轉變的標誌,VC代幣不被買賬,多餘的流動性無標的可尋,最終傾注在公平性與逐利性較強的板塊。在此之中,MEME的內涵也正不斷外延,從單一的炒作標的逐漸發展成為文化金融的典型代表,「一切皆可MEME」正在現實中發生。儘管從市值而言,MEME僅佔前300大加密貨幣(不含穩定幣)的3%不到,但其交易量卻持續佔據6-7%的份額,近期一度沖至11%,是流動性最為集聚的主要賽道。根據Coingecko的數據,MEME在今年佔據投資人關注的30.67%,名列所有賽道首位。專注在哪裡,錢自然就在哪裡,事實也確實如此,縱觀今年的MEME,預售募資、名人代幣、動物園大戰、PolitFi與AI,個個都是圈內頂流。

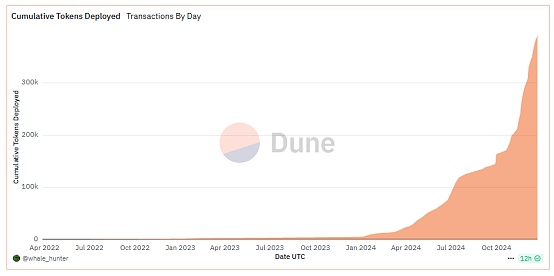

在此背景下,圍繞MEME的基礎設施持續夯實,公平發射平台Pump.fun應運而生,不僅重塑MEME格局,也成功登頂今年最賺錢也最成功的應用之一,在11月,Pump. fun成為「有史以來首個月收入超過1 億美元的Solana協議」。而根據Dune數據顯示,截至12月22日,pump.fun累計收入超過3.2 億美元,已部署代幣總數約493萬。

當然,平台賺錢並不意味著散戶賺錢,考慮到十萬分之一的金狗機率,且僅有3%的用戶可在Pump.fun上獲利超1000美元,再疊加日益凸顯的MEME機構化趨勢,從使用者的角度,無論看似多麼公平,割與被割都難以避免。或許正是於此,給MEME加上基本面也成了專案的新發展模式,大多數Desci與AIMEME等相對長週期的專案都採用了該種模式,但從目前來看,曇花一現仍是主流, 「跑得快才能活得好」的含金量仍在上升。

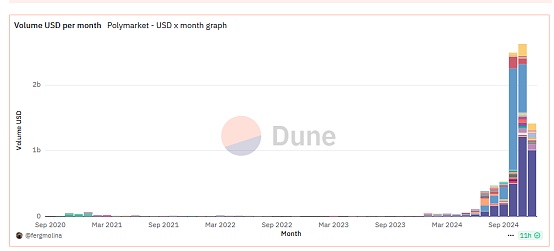

而受美國大選影響,另一神級應用浮出水面。 Polymarket超越市面上所有的博彩平台,以高準確率在預測市場一炮而紅。光是10月份,Polymarket 網站的造訪量達到3,500 萬次,是FanDuel等熱門博彩網站的兩倍,每月交易量也從4月的4,000萬美元激增至25億美元。廣泛的用戶與真實的需求等於明確的價值應用,不外乎V神對其讚不絕口,唯一可惜的是並未實現規模級的加密用戶轉換。但媒體+博彩的新型融合體,無疑正緩步走來。

時間來到年末,大模型從技術跨越到應用,儼然已經呈現出白熱化競爭格局,而AI在Web3熱點晃蕩一年後,終於再次逆襲成為年度黑馬。 MEME率先引爆,Truth Terminal帶著金狗GOAT、ACT、Fartcoin快速走來,百倍神話重現,掀開了AI Agent這一小眾化的應用狂潮。目前,幾乎所有的主流機構都看好AI Agent,認為其是繼Defi之後第二個現象級的賽道。但截至如今,該領域基礎設施還未完善,應用也多集中在MEME、Bot等表層,AI與區塊鏈的深度結合較少,但新也意味著機會,賽博式炒幣,還需拭目以待。

另一方面,從本輪多頭市場的核心驅動機構來看,無縫銜接傳統金融與Web3的PayFi必然首當其衝。穩定幣與RWA是其中的典型代表。穩定幣今年真正讓眾人期盼的大規模應用嶄露頭角,不僅在加密領域快速成長,在全球支付和匯款市場也開始佔據一席。撒哈拉以南非洲、拉丁美洲和東歐地區開始繞過傳統銀行系統,直接採用穩定幣進行交易結算,規模年增超過40%。目前流通的穩定幣價值超過2,100億美元,大幅高於2020年的數十億美元,月均超過2,000萬個地址在公共區塊鏈上進行穩定幣交易,僅2024年上半年,穩定幣的結算價值就超過2.6兆美元。從新產品來看,Ethena是今年穩定幣計畫中表現最為亮眼的一個,並進一步催生了生息穩定幣的熱潮,其也是AAVE在本年度收入的主要驅動力。而RWA,則在貝萊德官宣進入後被徹底點燃,3年前還不到20億美元市值的RWA在今年規模已然擴展到了140億美元,標的覆蓋借貸、房地產、穩定幣、債券等多個領域。

事實上,PayFi發展與市場步調表現一致,正是由於內部市場成長已遇瓶頸,作為增量的主流化機構市場正位於新周期伊始,為尋求增量空間,PayFi才在現階段邁入關鍵進程。值得注意的是,由於與傳統金融體系的接軌,該領域也是政府機構最為青睞的Web3賽道,如中國香港,已然將穩定幣與RWA列為明年發展的重要領域。

當然,儘管看似一片向好,但不能否認的是,在接近2年的宏觀緊縮與產業下行週期的雙重背景下,加密領域也經歷了異常難熬的壓力測試。創新應用難顯、內部紛爭加劇、重組併購不斷,流動性的減弱催生加密產業的路徑分化,形成了比特幣核心流入,不斷虹吸其他幣種的格局。山寨市場今年的大半階段都處於垃圾時間,神魚的「本輪牛市無山寨」被反覆證實與證偽,直到年底才在華爾街的關注下觸底反彈,山寨季拉開帷幕。僅從目前來看,路徑分化在短期仍將持續,且會有愈演愈烈的趨勢。

02 展望2025:新周期、新應用、新方向

視野回到現在,新年鐘聲即將敲響,展望2025,隨著川普政府掀開加密新紀元,資本雄厚的機構們也正躍躍欲試。截止到目前,已有超過15個機構發布了明年的市場預測。

從價格預測而言,所有機構都對比特幣的價值表示看好,15-20萬是其中6家機構所認為的比特幣高峰價格段。其中,VanEck、Dragonfly認為明年價格會達到15萬美元,而Presto Research、Bitwise、Bitcoin Suisse則認為會達到20萬美元,若是在戰略儲備的基礎上,Unstoppable Domains、Bitwise都提出了50萬美元甚至更高的論斷。至於其他幣種,VanEck、Bitwise以及Presto Research給出了預測,認為ETH會在6000-7000美元左右,而Solana則在500-750美元,SUI也有可能上漲至10美元,Presto與福布斯認為加密總市值會來到7.5-8萬億,Bitcoin Suisse則表示山寨幣總市值會上漲5倍。

價格預測自然也有支撐,幾乎所有的機構都認為明年美國經濟會迎來軟著陸,宏觀環境轉好,而加密監管也會隨之放開,超過5家機構對比特幣戰略儲備持正面看法,認為至少會有一個主權國家和眾多上市企業會將比特幣納入儲備中,所有的機構都認為ETF流入增多將成為客觀事實。

而從具體賽道來看,穩定幣、代幣化資產以及AI是機構最重視的領域。從穩定幣來看,VanEck認為穩定幣結算量將在明年達到3000億美元,而Bitwise則表示在立法加快、金融科技應用加速以及全球結算的推動下,穩定幣規模將達到4000億美元,Blockworks Mippo更樂觀,給了4500萬美元的預估。 A16z也認為,企業將日益接受穩定幣作為支付方式,Coinbase也在報告中指出,加密貨幣的下一波真正採用(殺手級應用)可能來自穩定幣和支付。

從代幣化資產而言,A16z、VanEck、Coinbase、Bitwise、Bitcoin Suisse以及Framework都對賽道表示看好。 A16z的預測中提到,隨著區塊鏈基礎設施成本下降,非傳統資產的代幣化將成為新的收入來源,進一步推動去中心化經濟。而VanEck給出了具體數值,認為代幣化證券價值超過500億美元,這與Bitwise的預測數據不謀而合。 Messari則結合實際上給出了差異化結論,其認為,隨著利率下降,代幣化國債預計將面臨阻力,但閒置鏈上資金或將獲得更多青睞,重點可能會從傳統金融資產轉向鏈上機會。

AI方向,本就在AI領域下重註的A16z對於AI與加密的結合保持高度樂觀,其認為AI 的自主代理能力將極大增強,人工智能可擁有專屬錢包以實現主體性行為,而去中心化自主聊天機器人將成為首批真正自主的高價值網路實體。 Coinbase也對此表示認可,直指配備加密錢包的人工智慧(AI)代理將是顛覆的最前沿的領域。 VanEck則表示,AI 智能體的鏈上活動超過100萬個,Robot Ventures也認為AI 代理相關代幣的總市值將至少成長5倍。 Dragonfly儘管同意代幣會大幅上漲,但對實際應用仍持相對保守的看法,認為底層協議的應用可能相對有限。

Bitwise、Defiprime點出了核心使用場景,前者認為AI Agent 將引領Meme爆發,而後者則表示DeFi才是深度融合場景。 Messari 則給出了更具體化的路徑,認為AI與加密的結合有三大方向,一是新型AI賭場,如Bittensor 和Dynamic TAO,二是區塊鏈技術將用於小型與專業模型微調的領域,三則是AI Agent與MEME的結合。

而在其他方面,機構預測關注點各有不同,例如YBB認為DeFi 復興會是2025主旋律,Robot Ventures認為應用鍊和L2 賽道將出現整合浪潮,Messari預計幾乎所有基礎設施協議都將在2025年採用ZK 技術,DEPIN產業到2025年將達到8位數到9位數以下的收入,VanEck與Bitcoin Suisse認為NFT會重新回歸等等,由於文字過多,在此也不一一贅述。

03 結語:投資者路在何方?

儘管論點略有不一,細分領域也存在差異,但不難看出,所有的機構對於明年都抱有樂觀且積極的期待,不論是價格的提升、生態的拓展還是主流的採用,都預計會在2025年繼續勇攀高峰。

可以預見,僅從價格論,主流幣價格迎來抬升已是必然,尤其明年Q1,將會是密集的政策利好期。山寨市場仍會延續分化,受ETF影響,符合合規調性的山寨幣更易獲取資金流入與敘事延續,而其他幣種將緩慢收縮,若宏觀流動性出現緊張,山寨幣的風險將癒發凸顯。

從產業來看,強勢老公鏈雖仍佔據生態領先優勢,但來自新公鏈的衝擊也難以避免。以太坊的價值捕獲與敘事方式會持續發酵,但樂觀的是,外部資金的流入或許會對此有所緩解,而技術層面的擴容與帳戶抽象的普及也將成為25年以太坊的重要突破。 Solana在資本論述權下成長動力猶在,但高度依賴MEME存在隱性危機,Base與其的競爭將日益激烈。此外,預計還會有一批新公鏈加入市場角逐,例如Monad和Berachain。

從基礎建設向應用發展是未來產業發展的大方向,消費級應用將是後續幾年中的應用重點,應用鏈以及鏈抽像或將成為DAPP構建的主要方式。從賽道來看,DeFi復興已成共識,但現階段還是投射在AAVE上,至於中心化的重點則聚焦於支付賽道,Hyperliquid與Ethena仍值得重點關注。

MEME的投機潮短期內大機率還會持續,但節奏會顯著放緩,尤其是在山寨季的影響下,然而,重點方向例如Politifi還有相對較長的敘事可走。儘管如此,圍繞MEME的基礎設施仍有望完善,使用者體驗得以優化,使用門檻降低與MEME機構化是必然趨勢。值得注意的是,新型的代幣發射方式在任何時候都會引起新一輪轟動。

由於增量市場來自機構,機構看好的賽道預計會加速發展,穩定幣、AI、RWA、DePin仍會成為下一輪的重點敘事。此外,在流動性緊張的背景下,任何可以增加槓桿的鏈上流動性工具與協議,大機率會受到青睞。

新周期即將來臨,而身為投資者,除舊迎新,發現週期、順應週期,深入研究與參與,才是唯一選擇。