作者:Ac-Core,YBB Capital Researcher

一、DeFAI 講了一個什麼故事

1.1 什麼是DeFAI

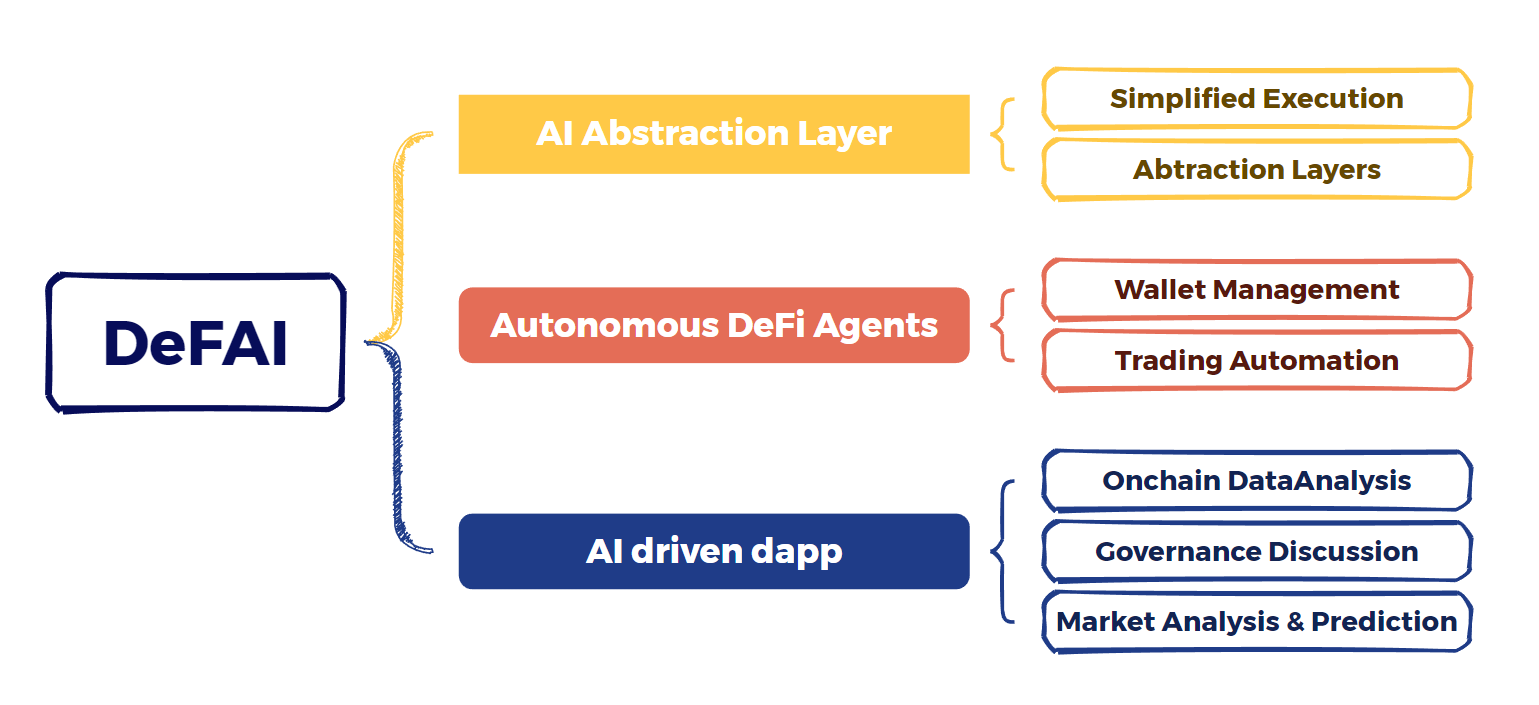

簡潔明了表述DeFAI 即為AI+DeFi。關於AI,市場已炒作完一輪又一輪,從AI 算力到AI Meme,從不同技術架構到不同基礎設施。儘管近期AI Agent 整體市值普遍存在跌幅,但DeFAI 的概念正在成為一種新的突破趨勢。目前的DeFAI 在大體分類上可劃分為AI 抽象、自主DeFi 代理和市場分析與預測三類,其大類中的具體劃分見下圖。

圖源:作者自製

1.2 DeFAI 是如何運作的

在DeFi 系統中,AI Agent 背後的核心是LLM(大語言模型),運作涉及多層次的流程與技術,涵蓋從資料收集到決策執行的各個方面。根據IOSG 文中@3sigma 的研究,多數模型都遵循資料收集、模型推理、決策、託管和運作、互通性、錢包這六個特定的工作流程,以下做為總結:

1. 資料收集:AI Agent 的首要任務是對其操作環境進行全面了解。這包括從多個來源獲取即時數據:

-

鏈上數據:透過索引器、預言機等手段取得即時的區塊鏈數據,如交易記錄、智慧合約狀態、網路活動。這有助於Agent 保持對市場動態的同步;

-

鏈下資料:從外部資料提供者(如CoinMarketCap、Coingecko)取得價格資訊、市場新聞和宏觀經濟指標,確保Agent 對市場外部條件的理解。這些資料通常透過API 介面提供給Agent;

-

去中心化資料來源:一些Agent 可能透過去中心化的資料饋送協議來獲取價格預言機的數據,確保資料的去中心化和可信賴性。

2. 模型推理:在資料收集完成後,AI Agent 進入推理和計算階段。這裡,Agent 依賴多個AI 模型進行複雜的推理和預測:

-

監督學習和非監督學習:透過在標籤或無標籤資料上訓練,AI 模型可以分析市場和治理論壇的行為。例如,它們可以透過分析歷史交易數據,預測未來市場走勢,或透過分析治理論壇數據,推測某一投票提案的結果;

-

強化學習:透過試誤和回饋機制,AI 模型可以自主優化策略。例如,在代幣交易中,AI Agent 可以透過模擬多種交易策略來確定最佳買入或賣出時機。這種學習方式使Agent 在不斷變化的市場條件下持續改進;

-

自然語言處理(NLP):透過理解和處理使用者自然語言輸入,Agent 可以從治理提案或市場討論中提取關鍵訊息,幫助使用者更好地做出決策。這在掃描去中心化治理論壇或處理使用者指令時尤其重要。

3. 決策:基於收集的數據和推理的結果,AI Agent 進入決策階段。在這階段,Agent 不僅需要分析目前的市場狀況,還要在多個變數之間做權衡:

-

優化引擎:Agent 使用優化引擎在各種條件下尋找最佳的執行方案。例如,在進行流動性提供或套利策略時,Agent 必須考慮滑點、交易費用、網路延遲、資金規模等因素,以便找到最優的執行路徑;

-

多代理系統協作:為了因應複雜的市場狀況,單一Agent 有時無法全面優化所有決策。在這種情況下,可以部署多個AI Agent,各自專注於不同的任務領域,透過協作來提高整體系統的決策效率。例如,一個Agent 專注於市場分析,另一個Agent 專注於執行交易策略。

4. 託管與運行:由於AI Agent 需要處理大量運算,通常需要將其模型託管在鏈下伺服器或分散式運算網路上:

-

中心化託管:部分AI Agent 可能依賴如AWS 等中心化雲端運算服務來託管其運算和儲存需求。這種方式有助於確保模型的高效運行,但同時也會帶來集中化的潛在風險;

-

去中心化託管:為了降低中心化風險,一些Agent 使用去中心化的分散式運算網路(如Akash)以及分散式儲存解決方案(如Arweave)來託管模型和資料。這類解決方案確保了模型的去中心化運行,同時提供資料儲存的持久性;

-

鏈上交互:雖然模型本身託管在鏈下,但AI Agent 需要與鏈上協議進行交互,以便執行智能合約功能(如交易執行、流動性管理)以及管理資產。這需要安全的金鑰管理和交易簽署機制,例如MPC(多方運算)錢包或智慧合約錢包。

5. 互通性:AI Agent 在DeFi 生態系統中的關鍵角色是與多個不同的DeFi 協定和平台無縫互動:

-

API 整合:Agent 透過API 橋接器與各個去中心化交易所、流動性池和借貸協定進行資料交換和互動操作。這允許Agent 即時存取市場價格、交易對手、借貸利率等關鍵訊息,並據此做出交易決策;

-

去中心化訊息傳遞:為了確保Agent 與鏈上協定的同步性,Agent 可以透過去中心化訊息傳遞協定(如IPFS 或Webhook)接收更新。這使得AI Agent 可以即時處理外部事件,例如治理提案的投票結果、流動性池的變動,從而調整策略。

6. 錢包管理:AI Agent 必須能夠在區塊鏈上執行實際操作,而這一切都依賴其錢包和金鑰管理機制:

-

MPC 錢包:多方運算錢包將私鑰分割在多個參與者之間,允許Agent 安全地進行交易而無需單點金鑰風險。例如,Coinbase Replit 的錢包展示如何利用MPC 實現安全的金鑰管理,這使得用戶可以在保持一定控制的同時,委託AI Agent 進行部分自主操作;

-

TEE(可信任執行環境):另一種常見的金鑰管理方式是使用TEE 技術,將私鑰儲存在受保護的硬體飛地中。這種方式使得AI Agent 能夠在完全自主的環境中進行交易和決策,而不依賴第三方介入。然而,TEE 目前面臨硬體集中化和效能開銷的問題,但一旦這些難題得到解決,完全自主的AI 系統將成為可能。

1.3 教派本源?從意圖到DeFAI

圖源:作者自製

如果DeFAI 的願景是:透過AI 代理和各種AI 平台,使用戶能夠自主管理投資組合,讓所有人都能輕鬆參與加密市場交易,那麼這個願景是否讓我們自然聯想到「意圖」的概念?

回顧一下,由Paradigm 率先提出的「意圖」概念。在我們正常交易時需指定明確的執行路徑,好比在Uniswap 將Token A 兌換為Token B,但在意圖驅動的場景中,執行路徑是由求解器和AI 共同匹配並最終確定的。換句話說:交易= 我指定TX 的執行方式;意圖= 我只要TX 結果但不關注執行過程。從後視鏡視角來看,DeFAI 的敘事不僅接近AI Agent 的最終理念,在貼合AI 的同時也完美追尾了實現意圖的願景,綜合來看DeFAI 更像是意圖的新添加路徑。

在未來實現區塊鏈大規模應用落地的究極版本將會是:AI Agent + Solver + Intent – Centric + DeFAI = Future?

二、DeFAI 相關項目

圖源:作者自製

2.1 Griffain

@griffaindotcom $GRIFFAIN: 是一個結合AI Agent 與區塊鏈的創新平台,能夠幫助用戶去發行AI Agent,重點是創建一個強大且可擴展的去中心化金融(DeFi)解決方案,支持無縫的代幣互換、流動性提供和生態系統成長。可輕鬆管理錢包、交易和NFT,並自動執行Memecoin 發行和空投等任務。

2.2 Hey Anon

@HeyAnonai $ANON: 是由人工智慧驅動的DeFi 協議,可簡化互動、聚合即時專案資料並透過自然語言處理執行複雜操作,並方便使用者的DeFi 抽象層。 DWF Labs 宣布透過其AI Agent 基金支持DeFAI 計畫Hey Anon,並於1 月14 日上線Moonshot。

2.3 Orbit

@orbitcryptoai $GRIFT: 簡化了複雜的DeFi 介面與操作,降低了普通人的參與門檻,目前已經支持與(EVM 與Solana) 100 多個區塊鏈和200 多個協議,代幣GRIFT 用於為平台注入活力。

2.4 Neur

@neur_sh $NEUR:是一個開源的全端應用程序,匯集了LLM 模型和區塊鏈技術功能,專為Solana 生態系統設計,使用Solana Agent Kit 實現無縫協議互動。

2.5 Modenetwork

@modenetwork $MODE: 自身的定位是以太坊Layer2 的AI x DeFi 創新的中心平台,持有者可以質押MODE 以獲得veMODE,從而享受AI 代理的空投,致力於成為DeFAI Stack。

2.6 The Hive

@askthehive_ai $BUZZ:建立在Solana,整合了包含OpenAI、Anthropic、XAI、Gemini 等多個模型,以實現交易、質押、借貸等複雜DeFi 作業。

2.7 Bankr

@bankrbot $BNKR: 是一款由人工智慧驅動的加密貨幣伴侶,用戶只需發送一條訊息即可輕鬆購買、出售、交換、下限價單和管理錢包,併計劃近期添加代幣交換和鏈上跟踪功能,願景是讓每個人都能使用DeFi 並實現自動化交易。

2.8 HotKeySwap

@HotKeySwap $HOTKEY:提供AI 驅動的DEX 聚合器和分析工具、跨鏈交易等一整套DeFi 工具,並且支援跨鏈交易和分析。

2.9 Gekko AI

@Gekko_Agent $GEKKO: 由Virtuals 協議創建的AI 代理,專注於提供全面的自動化交易解決方案,專門為預測市場製作的AI 代理。 GEKKO 代幣的自動化交易策略包括自動重新平衡、收益收穫和創建新的代幣指數功能。

2.10 ASYM

@ASYM41b07 $ASYM:提供AI 驅動的DEX 聚合器和分析工具,可識別高投資回報率的機會,並將所產生利潤以$ASYM 結算。

2.11 Wayfinder Foundation

@AIWayfinder $Wayfinder:由卡片遊戲鏈遊Parallel 推出的AI 全鏈互動工具,為幫助Agent 在鏈上環境中導航,執行交易並與去中心化應用程式互動。

2.12 Slate

@slate_ceo $Slate:是通用的人工智慧代理和代理的連接基礎設施層,透過自然語言命令並將其翻譯為鏈上操作,專注於自動化交易策略的執行,特定條件下買入或賣出,使鏈上操作像思考一樣簡單。

2.13 Cod3x

@Cod3xOrg $Cod3x :Solana AI 黑客松項目,提供無程式碼開發工具建構可自動化DeFi 策略的代理,其代理介面(Agentic Interface)是一款僅使用意圖表達即可執行複雜操作的工具。

2.14 Almanak

@Almanak__ $Almanak: 一種具備自我學習能力、可以自主執行任務的AI Agent,利用基於代理的建模來優化DeFi 和遊戲項目,使命是利用數據科學和交易知識來最大化協議的盈利能力,同時確保其經濟安全。

2.15 HIERO

@HieroHQ $HTERM:Solana 和Base 網路的多鏈智慧工具,允許用戶使用自然語言命令代理自主完成交易,包括買賣代幣、進行簡單的代幣分析等。

三、AI Agent 的終點歸於何種體系

圖源:作者自製

寸陰是競,DeFAI 計畫如雨後春筍般不斷湧現。比特幣在1 月13 日大幅回落至九萬美元下方後,隔天CoinGecko 數據DeFAI 相關代幣卻逆勢上漲了38.73%,其中$GRIFT、$BUZZ 和$ANON 漲幅最大。但AI Agent 的金融方向該如何走值得我們思考,目前的釘子路口分別指向了左邊的Game 和右邊的DeFi。

3.1 向左的Game:

M3 (Metaverse Makers _)(@m3org)可能是最有潛力的代表,計畫是由疑似ai16z 背後的組織的藝術家和開源駭客社群組成,其團隊的核心成員有JIN(@dankvr)、Reneil(@reneil1337 )、Saori(@saori_xbt)、Shaw(@shawmakesmagic)等。但Game 最大的現實阻礙是在人力和資源豐富的Web2 市場,也沒有出現過一款真正爆紅的AI 遊戲。 2024 年1 月備受矚目的《幻獸帕魯》因為其遠超常人的開發效率引發了關於是否採用AI 設計的爭議,但CEO 最終否認了這一說法。另外遊戲本身所需的長開發週期,比起向右的DeFI,AI Game 似乎需要更多的市場熱情。

3.2 向右的DeFi:

項目市值依序排名$GRIFFAIN、$ANON、$OLAS、$GRIFT、$SPEC、$BUZZ、$RSS3、$SNAI、$GATSBY,其中GRIFFAIN 和ANON 的合計市值佔DeFAI 市值的37.29%。

GRIFFAIN:建於Solana,目前以$457M 市值優勢和推特10.3 萬的關注度位居DeFAI 市值排行榜第一。其核心功能為透過生成錢包完成指向交易,快速交易等功能,目前可花費0.01 個Sol 完成The Agent Engine 的NFT 鑄造。

Hey Anon:採用多練模式,目前支持Sonic Insider、Solana、EVM、opBNB 等不同公鏈,$ANON 的突然衝刺,完全是由創始人Daniele(@danielesesta)的光環帶動,他同時也是Wonderland、Abracadabra 與WAGMI 的創辦人,單靠的流量已為$ANON 注入了不少活力,Hey Anon做為他的下一任創業項目目前以$248M 的市值排名第二。

四、小結

DeFAI 的出現並非偶然,區塊鏈的核心特性適配是強金融場景,目前無論是向左的GameFAI 還是向右的DeFAI,都展露出了旗鼓相當的市場潛力。向左的Game 方向,未來可能會出現傳承元宇宙的延續,在AI 的幫助下,管理虛擬財產、角色、經濟等多個方面,可藉鑑AI Agent 的繁衍Meme 的元素法玩,來實現自主進化元宇宙的自治和繁榮。

DeFi 向右發展,必然會從激情四射的情緒炒作逐步走向以實際價值為導向的終點。 AI Agent 的價值也不能依靠發行Meme 來迎合市場潮流,但AI Agent 故事的延續必須要有類DeFi 收益套娃的支持,勝利的王者不會永遠身披鎧甲,市場競爭的最終結果值得我們翹首以待。