來源:巴倫中文

股市後續走勢將取決於川普的稅收和財政政策,以及10年美債殖利率對這些政策的反應。

受美債殖利率下降和核心通膨數據低於預期的推動,美股市場強勁反彈。

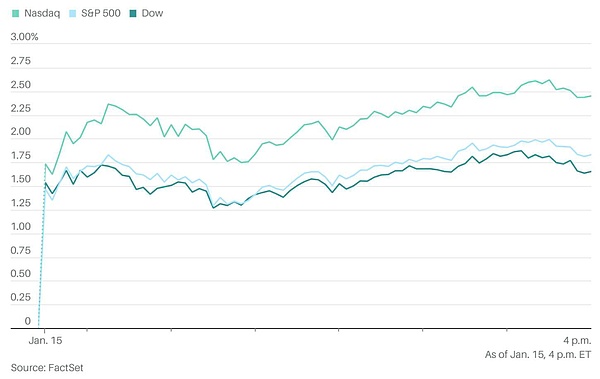

標普500指數週三(1月15日)上漲1.8%,收在5,949點,創下10週以來最大單日漲幅。道瓊工業指數上漲703點,漲幅1.7%,收在43221點。那斯達克指數上漲2.5%。三大股指均創下川普勝選以來最大單日百分比漲幅。

美國勞工統計局週三公佈的數據顯示,2024年12月不包括食品和能源價格的核心CPI同比漲幅回落至3.2%,再次點燃了投資者對於美聯儲將在今年某個時候降息的預期。

Aptus Capital Advisors固定收益業務負責人約翰·盧克·泰納(John Luke Tyner)評論說:“我們認為股市之前過於悲觀,今天市場的反應在意料之中。”

New York Life Investments全球市場策略團隊週三在發給客戶的報告中寫道:“低於預期的通膨數據無疑是一個好消息,收益率從高點回落,市場預計美聯儲將在6月降息。”

不過,由於川普政府的關稅政策和減稅政策對美國債務負擔的影響存在不確定性,因此,目前出現的看漲情緒能否持續是個大問題。

泰納認為,如果標普500漲到5975點附近,股市可能會遇到阻力。

核心通膨降溫點燃降息預期,三大股指強勁上漲

殖利率回落緩解股市壓力

基準10年期美債殖利率週三大幅下降13.4個基點,至4.653%,平復了投資人的緊張情緒。此前一天收益率曾升至4.802%,為2023年10月以來的最高水準。

最近,10年期美債殖利率一度突破4.75%關口,一些華爾街人士認為這可能引發股市回檔。

Focus Partners Wealth首席市場策略師理查德·斯坦伯格(Richard Steinberg)在談到收益率回落時說:「投資者獲得了喘息的機會,過去三週市況動盪,他們需要對自己的資產配置進行評估。

長期利率大幅上升一度令市場承壓:川普勝選後美股出現的漲幅受到侵蝕,估值高企的科技股受到打壓,加密貨幣在創下紀錄後大幅回落。

去年9月以來聯準會多次降息,但債券殖利率仍大幅上升,與此同時,在此期間美國經濟持續成長,勞動市場維持了強勁勢頭,投資人擔任即將上任的川普政府的政策可能會導致通膨居高不下。

這些因素可能會阻止聯準會在2025年進一步降息。殖利率上升一直是成長股投資人頭痛的問題,尤其是在股票估值高漲的情況下。

川普稅收及財政政策決定後續走勢

史坦伯格的團隊對於標普500今年年底達到6500點(即9%的回報率)的預測沒有發生變化,但他指出,隨著投資者開始對川普第二個任期內的企業稅有更多了解,標普500的上漲將呈現時而停止、時而繼續的模式。

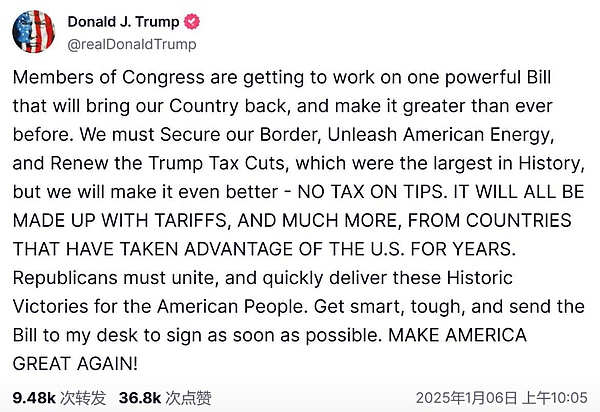

川普最近在“真相社交”(Truth Social)上發文稱,他將針對邊境問題、美國能源生產和即將到期的2017年減稅政策提出“一個強有力的法案”,法案所需資金將由向其他國家徵收關稅彌補。

降低企業稅可以讓目前的股票估值相對於獲利而言顯得沒那麼貴,尤其是如果聯準會今年進一步降息、長期美債殖利率進一步回落進而降低借貸成本的話。

然而,如果不削減政府支出,減稅將進一步加重美國業已沉重的債務負擔,這一因素可能會再次引發債券市場拋售,「債券義警」將捲土重來。

史坦伯格說:「我認為稅收政策可能是目前市場面臨的最大未知因素。財政政策和稅收政策會帶來什麼樣的影響?10年期美債殖利率會如何反應?這些問題將決定股市後續走勢。