經濟學家預計,今年的降息幅度將低於投資人預期,同時,目前還不清楚川普會如何放寬監管。

美股第四季財報季已拉開序幕,美國大型銀行率先公佈業績。摩根大通(JPM)、花旗集團(C)、高盛(GS)和富國銀行(WFC)等大型銀行的利潤均大幅超出市場預期,同時,它們稱信貸需求非常強勁,這是美國經濟整體狀況良好的一個風向標。

在經濟持續成長、利率低於一年前以及美國總統大選後投資者熱情高漲等因素的推動下,大型銀行的投資業務和交易業務持續成長。

對未來反壟斷監管放鬆的預期,是投資人看好銀行業以及他們認為併購活動將增加的部分原因。在利率上升和監管趨嚴的那段時期裡,企業不願意進行大規模併購交易,進而抑制了大型銀行相關業務的成長。

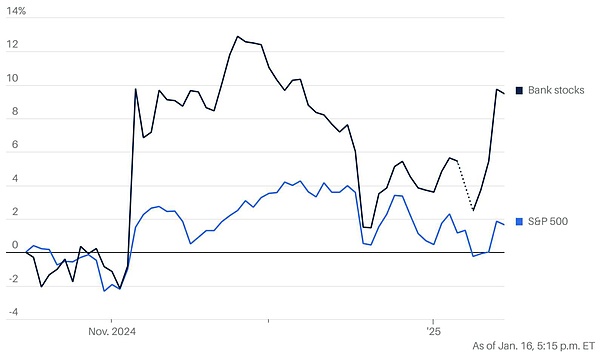

這種情緒幾乎已經消退。大型銀行本周公布的財報給分析師和投資者留下了深刻印象。 KBW納斯達克銀行指數(KBW Nasdaq Bank Index)週三(1月15日)創下去年11月以來最大單日漲幅,週四回吐了一小部分漲幅。

註:黑線為KBW納斯達克銀行指數,藍線為標普500

來源:FactSet

摩根士丹利(MS)第四季獲利年增了一倍多,投行和交易業務收入加起來增加了49%。高盛2024年獲利成長68%,投行業務收入成長24%,主要得益於槓桿融資活動和首次公開募股(IPO)等驅動因素帶來的收入大幅成長。同時,摩根大通的投行業務收入成長46%。大型銀行「所有產品」的收費都出現了成長。

以零售銀行業務著稱的富國銀行的投行業務收費飆升了59%,原因包括諮詢費上調以及股票和債券交易活動的增加。高盛CEO大衛·所羅門(David Solomon)本週告訴分析師,目前該行投行業務獲得了大量支持,與此同時,企業進行併購交易的意願有所增強。

所羅門週三說:“沒有人能夠預測未來,但我們相信有一些催化劑將繼續推動併購活動的增加。企業CEO們的信心發生了重大轉變,尤其是在美國總統大選結果出來之後。”

業績大增不僅是經驗豐富的銀行家和股票交易員的功勞。在2023年地區銀行破產潮中,大型銀行不得不支付大量資金幫助補充美國政府的存款保險基金,當年第四季度大型銀行的盈利因此受到衝擊,這也是2024年第四季度盈利顯著好於此前一年的一個原因。

同時,銀行業也面臨一些風險。經濟學家預計,今年的降息幅度將低於先前人們的預期,同時,目前還不清楚川普會如何放鬆監管。

摩根大通CEO傑米·戴蒙(Jamie Dimon)週三指出,通貨膨脹仍然是一個大問題,聯準會無法像投資者希望的那樣降息。地緣政治是另一個大問題,最近達成的加薩停火協議看起來有助於化解中東衝突,但美國、俄羅斯和中國之間的關係仍然存在不確定性。

不過,即便向來「憂心忡忡」的戴蒙也承認,目前美國失業率較低,消費者支出強勁,企業信心較為樂觀。

這些對所有人都有好處,而不僅僅是大型銀行。