撰文:Max Wong @IOSG

TL;DR

基礎設施已趨飽和;消費者應用是下一個前沿。在經過多年向新L1、Roll-up 和開發工具傾注資金後,技術邊際收益已微乎其微,用戶並未因「技術夠好」就自動湧入。現在創造價值的是注意力,而非架構。

流動性停滯,散戶缺席。穩定幣總市值僅比2021 歷史高點高約25 %,近期增量主要來自機構為資產負債表購入BTC/ETH,而非在生態內循環的投機資本。

核心論斷

監管政策友好將解鎖「第二波」發展浪潮。更明晰的美國政策(特朗普政府、穩定幣法案)擴大TAM,並吸引只關心可觸碰的應用、而非底層技術架構的Web2 用戶。

敘事市場獎勵真實使用。具有可觀營收與PMF 的項目——如Hyperliquid(約9 億美元ARR)、Pump.fun(約5 億美元ARR)、Polymarket(約120 億美元成交量)——遠勝過高融資但缺乏用戶的基礎設施項目(Berachain、SEI、Story Protocol)。

Web2 本質是注意力經濟(分發> 技術);隨著Web3 與Web2 深度融合,市場也將如此——B2C 應用將做大蛋糕。

當前已達PMF 的消費者賽道(加密原生):

交易/永續合約(Hyperliquid, Axiom)

Launchpad/迷因幣工廠(Pump.fun, BelieveApp)

InfoFi 與預測市場(Polymarket, Kaito)

下一波上升賽道(Web2 編碼):

一站式入金/ 出金+ DeFi 超級應用——集錢包、銀行、收益、交易於一體(Robinhood 式體驗但無廣告)。

娛樂/社交平台,用鏈上變現(兌換、下注、獎池、創作者代幣)取代廣告,優化UX 並改善創作者收益。

AI 與遊戲仍處於PMF 前階段。消費者AI 需更安全的賬戶抽象和基礎設施;Web3 遊戲受「羊毛黨」經濟困擾。待某款以遊戲性為核心、而非加密元素的鏈遊爆發後才會突圍。

超級鏈(Superchain)論。活躍度正向少數對消費者應用友好的鏈集中(Solana、Hyperliquid、Monad、MegaETH)。應挑選這些生態的殺手級應用及直接支撐它們的基礎設施。

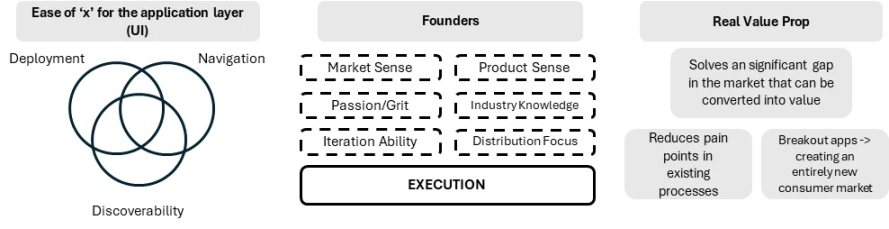

投資消費者應用的視角:

分發與執行> 純技術(網絡效應、病毒循環、品牌)。

UX、速度、流動性、敘事契合度決定勝負。

以「企業」而非「協議」評估:真實收入、可擴展模式、明確的行業支配路徑。

底線:純基礎設施交易難再复制2021 式估值倍增。未來5 年超額回報將來自把加密底層轉化為數以百萬Web2 用戶日常體驗的消費者應用。

引言

過去業界高度關注技術/ 基礎設施,專注於構建「軌道」——新的Layer-1、擴容層、開發者工具和安全原語。驅動力是「技術為王」的行業信條:只要技術夠好、夠創新,用戶自然會來。然而事實並非如此。看看Berachain、SEI、Story Protocol 等項目,融資估值離譜,卻被吹捧為「下一件大事」。

本輪週期中,隨著消費者應用項目登上聚光燈,討論已明確轉向「這些軌道究竟用來幹什麼」。當核心基礎設施達到「夠用」的成熟度、邊際提升趨於遞減,人才與資本開始追逐面向消費者的應用/ 產品——社交、遊戲、創作者、商業場景——向零售與日常用戶展示區塊鏈的價值。消費者應用市場本質是注意力經濟,這也使整個加密市場成為敘事和注意力的戰場。

本洞察報告將探討:

1. 總體市場背景

2. 市場中的消費者應用類型

a. 已具PMF 的賽道

b. 可藉助加密軌道升級、最終達到PMF 的賽道

3. 針對消費者應用提出框架與投資論——機構如何識別贏家?

敘事——為什麼是現在?

本週期缺乏2021 年級別的散戶FOMO 與NFT/Alt 炒作,加之宏觀環境收緊限制了VC 和機構的資本投入,新流動性增長陷入「滯漲」局面。

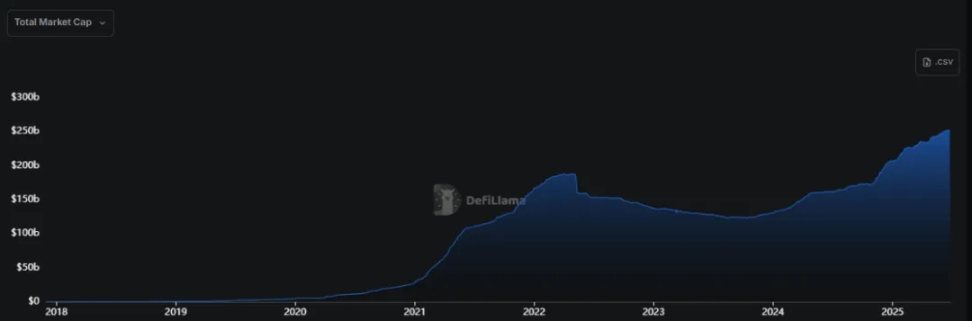

▲ 穩定幣市值走勢圖

如上圖所示,2021-2022 年穩定幣總市值約增長5 倍,而本輪(2023 下半年-2025)僅增長2 倍。乍看之下似乎是有機且健康的穩步增長,但實際具有誤導性:當前市值僅比2021 高點高~25 %,以4 年維度看任何行業都屬低速。這還是在穩定幣迎來最明確監管順風、且出現強力挺幣總統的背景下。

資本流入增速顯著放緩,而且主要從2025 年1 月特朗普當選後才開始。至今,新資本並非投機或真正「活水」,更多是機構將BTC/ETH 納入資產負債表,以及政府、企業擴大穩定幣支付所致。流動性並非因市場對新產品/ 解決方案的興趣,而是監管利好;這些資金非投機性,不會直接注入二級市場。這不是免費資本,也非散戶驅動,因此即便價格創高,行業仍未重現2021 狂熱。

總體可類比2001 年.com 泡沫後,市場尋找下一增長方向——這一次方向將是消費者應用。過去的增長同樣由消費者應用驅動,只是產品是NFT 和山寨幣,而非應用。

核心論斷

未來5 年,加密市場將迎來由Web2/ 散戶推動的第二波增長

特朗普政府更清晰的加密政策為創始人開綠燈

穩定幣立法顯著擴大所有加密應用TAM

過去流動性瓶頸在於缺乏清晰框架、市場孤島效應明顯;如今因穩定幣法規明朗而利好流動性

政治層面的強烈正面情緒對消費者應用的影響更大,高於對基礎設施的影響,因為消費者應用能吸引大量Web2 用戶

Web2 用戶只在乎能直接交互的應用層、能為自己帶來價值的產品——他們要的是Web3 的「Robinhood」,不是「加密版AWS」

Robinhood

Google/YouTube

Snapchat

ChatGPT

市場成熟→ 關注真實用戶+ 收入+ PMF > 基礎設施+ 技術

敘事市場中,資本持續流向有真實收入、真實PMF 的項目,且絕大多數為消費者應用,因為它們擁有真實用戶

Hyperliquid

Pump.fun

Polymarket

意義:技術重要,但光有好技術不吸引用戶;把好技術落地才行→ 最易路徑是消費者應用

方法:統一的極致UX + 價值捕獲機制的項目將吸引用戶。用戶並不關心技術是否稍好,除非能「體感」到

Builders 正從2019-2023 「技術為王」轉向「用戶至上」。具備實際需求、而非只靠補貼生態或工具可得的鏈,才吸引開發者

過去市場讓開發者為了補貼去給Firefox 寫擴展,而不是在Chrome 上獲取真實用戶

典型反例:Cardano

Web2 一貫是注意力經濟(分發> 技術);Web3 與Web2 深度融合後亦會如此——B2C 應用將擴張整體市場

病毒傳播與註意力才是勝負手→ 消費者應用最易實現

因為網絡效應在消費者應用中極易嵌入→ 如綁定Twitter 並因發帖獲協議獎勵(Loudio、Kaito)

因此消費者應用內容極易產生→ 易病毒式傳播、佔領心智

B2C 應用亦可藉用戶行為、激勵或社區輕鬆製造話題(Pump.fun vs Hyperliquid)

病毒傳播帶來注意力,注意力帶來用戶→ 病毒式應用將吸引新散戶並擴大市場

市場中的消費者應用類型

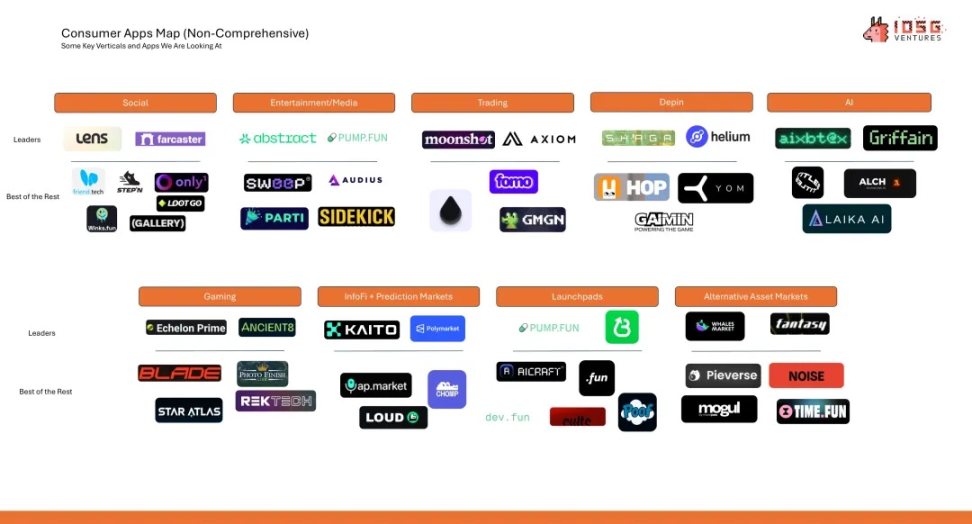

已達PMF 的垂直賽道– Crypto Coded

交易

Hyperliquid:約9 億美元ARR;融資 0

Axiom:約1.2 億美元ARR;融資2100 萬美元

Launchpad

Pump.fun:約5 億美元ARR;融資 0

BelieveApp:年化費用約6000 萬美元;融資 0

InfoFi + 預測市場

Polymarket:年成交量約120 億美元(0 % 費率);融資 0

Kaito:約3300 萬美元ARR;融資1080 萬美元

此類賽道項目應被重點關注。

對比 :

Berachain:自上線以來費用僅16.5 萬美元;融資1.42 億美元;距ATH 跌幅85 %+

SEI:年化費用僅6.8 萬美元;融資9500 萬美元;跌幅75 %+

Story Protocol:自上線以來費用僅2.4 萬美元;融資1.34 億美元;跌幅60 %

缺乏實際用例的純技術/ 基礎設施已不再是出路。機構無法再依賴此類標的複制2021 式超額收益。

從這些平台可見,多數更偏Web3 原生,符合其加密功能定位。但也有傳統消費者賽道(見下文)被加密軌道顛覆並走向大眾。

可藉「加密技術」升級並最終達到PMF 的垂直賽道– Web2 Coded

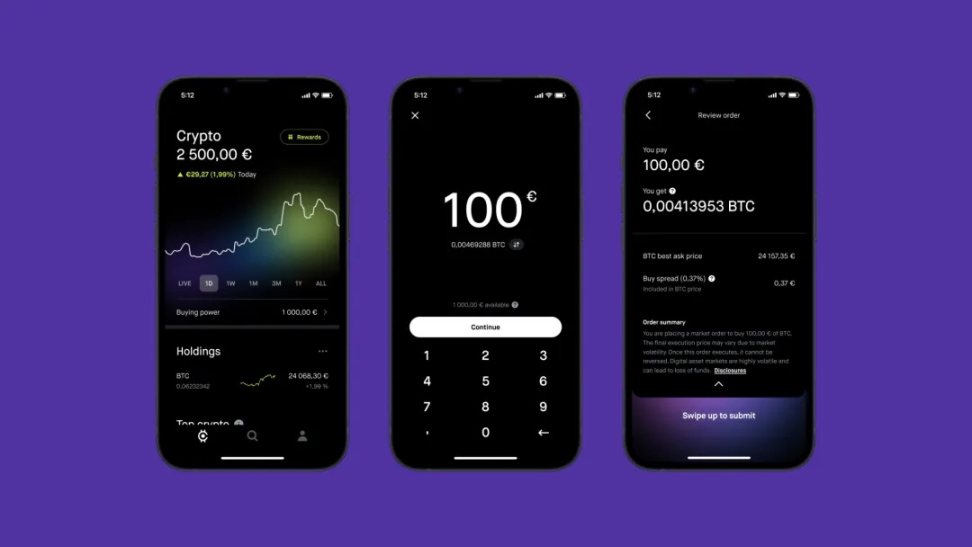

Web2⇄Web3 入金/ 出金+ DeFi 前端

隨著Web2 用戶持續湧入Web3,是時候出現一兩個所有人都用的主流方案,實現入金/ 出金並訪問DeFi。眼下市場高度碎片化,用戶流程笨拙。

現狀之痛

跳房子式上鍊:75-80 % 首次購幣用戶仍先在中心化交易所(Binance、Coinbase)買幣,再轉至自託管錢包或DeFi 協議,導致2 次KYC、2 套費率、至少1 次跨鏈橋。

提現難:美國持牌CEX 可凍結法幣24-72 小時;歐盟銀行愈發將出境SEPA 轉賬標記為「高風險」。

高費率:入金價差~0.8 %(ACH)至4-5 %(信用卡);穩定幣提現費視地區和量在0.1-7 % 間波動。

缺乏聚合收益解決方案:尚無一站式DeFi 模塊讓用戶集中獲取收益堆棧。

支付巨頭正在搶灘

PayPal 現允許美國用戶將PYUSD 直接提現到Ethereum 和Solana 並在<30 秒內退至任意借記卡(費率0.4-1 %)。

Stripe 2025 年4 月向所有平台開放「加密提現」 API,可在45 國即時提取USDC 到本地渠道。

MoonPay 去年為1400 萬用戶處理186 億美元交易量,因新增即時出金服務覆蓋160+ 國,實現123 % 同比增長。

PMF 的畫像

一款全球超級應用,用戶可無縫入金/ 出金、界面簡潔,並在同一平台訪問全部DeFi 功能。

單一平台賬號持有資金,可無縫連接銀行賬戶和加密錢包

僅大額需KYC

無高費或提現延遲

類似儲蓄賬戶但以加密計價

收益聚合器,與主流借貸協議(Aave、Kamino、Morpho)及質押整合

涵蓋主流現貨/ 永續交易界面

目前最接近這一北極星的是Robinhood:極簡UI/UX,加之銀行與錢包集成;其可能是該賽道領跑者。

娛樂/ 媒體/ 社交

當下內容平台(YouTube, Twitch, Facebook)主要靠攫取用戶注意力並通過展示廣告賣給廣告主獲益。然而這一轉化鏈天生低效,在漏斗的多階段損失潛在客戶。更關鍵的是,展示廣告「強插」內容,天然破壞UX。

加密範式可徹底改寫並優化傳統Web2 娛樂平台結構。

平台層解鎖:

引入並創收新途徑

DEX 集成——兌換費

創作者掛鉤代幣

直播賽事下注

獎池

向用戶空投

去廣告,提升用戶留存

不再依賴外部利益相關者

與創作者全新分潤方式

兌換費分成

賽事費分成

在此新範式下,平臺本身是分發渠道,而非變現產品。 Web2 已有先例:Twitch → Amazon,Kick → Stake,Twitter → 會員訂閱+ GrokAI;Web3 亦見雛形,如Parti 與Pump.fun 直播。

用戶層解鎖

去廣告帶來更好UX

通過獎池、空投因支持/ 觀看喜歡的創作者而獲益

代幣分紅

創作者層解鎖

基於貢獻的收益模型;更透明公平

兌換費分成

賽事費分成

創作者代幣實現粉絲→創作者直接價值流動

去廣告提升用戶留存

平台模型自帶用戶增長,創作者獲益

為何不是AI 或遊戲?

目前AI 消費應用仍偏早。需等到能真正實現「一鍵DeFi/ 賬戶管理」的應用出現,才會迎來爆發;當前在安全與可行性基礎設施層面仍不足。

遊戲方面,鏈遊難以破圈,因核心用戶多為「Farmer」、追逐金錢而非遊戲樂趣,留存低。但未來或有遊戲在底層隱性使用加密範式(如經濟、物品系統),而玩家/ 開發者關注點仍是可玩性——若CSGO 曾用鏈上經濟,或許會非常成功。

就此而言,利用加密機制的小遊戲已有一定成功案例(Freysa、DFK、Axie)。

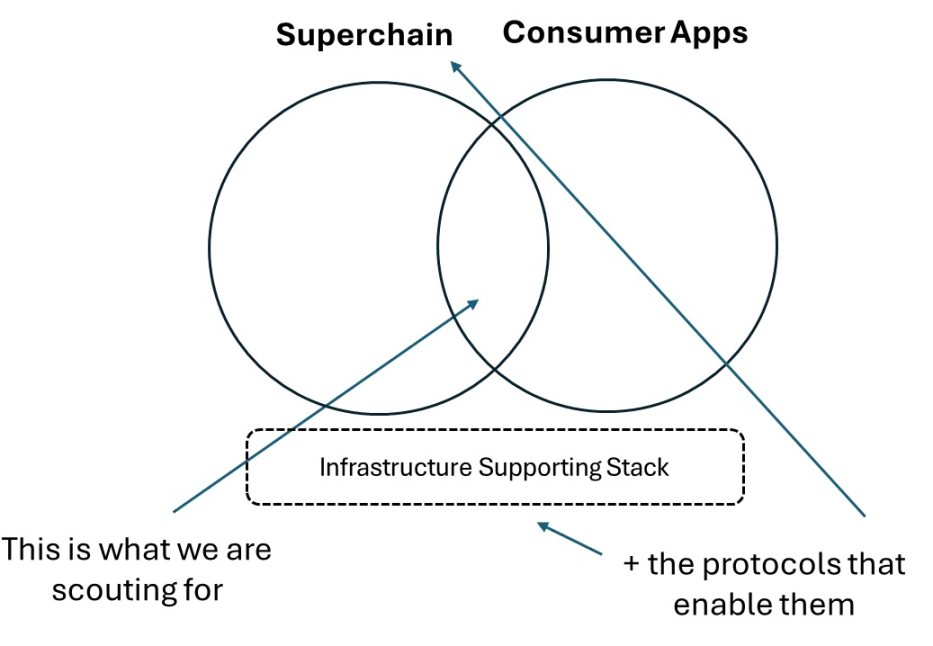

論點與框架

總體觀點:市場成熟→ 鏈間碎片化減少→ 少數「超級鏈」勝出→ 機構應押注這些超級鏈上的下一代消費者應用及其支撐基礎設施。

這一趨勢已在發生,活躍度正集中於少數鏈,而非分散在100 多個L2。

此處「超級鏈」指以消費者為中心、優化速度與體驗的鏈,如Solana、Hyperliquid、Monad、MegaETH。

類比:

超級鏈:iOS、Android

應用:Instagram、Cash App、Robinhood

支撐棧:AWS、Azure、Google Cloud

如前所述,消費者應用可拆為兩類重點:

Web2 原生:首先吸引Web2 用戶的應用,利用加密範式解鎖新行為——應關注後端無縫集成加密、卻不自詡「加密應用」的產品(如Polymarket)。

Web3 原生:已驗證決定因素是更好UX + 極速界面+ 充足流動性+ 一站式解決方案(破除碎片)。新一代Web3 用戶更看重UX > 收益或技術,超越某個閾值後才關心後兩者。懂此道的團隊和應用理應估值溢價。

普遍還需具備以下要素:

結語

消費者投資標的不必完全依賴差異化價值主張(雖然可以)。 Snapchat 並非技術革命,而是把現有技術(聊天模塊、攝像AIO)重新組合,創造新解鎖。因此以傳統基礎設施視角評估消費者標的是偏頗的;機構應考慮:該項目能否成為好生意,並最終為基金創造收益。

為此,應評估:

分發能力勝於產品本身——他們能否觸達用戶?

是否有效重組既有模塊,創造全新體驗?

基金已無法靠純基礎設施來驅動回報。並非說基礎設施不重要,而是它們在以敘事為王的市場中必須擁有真實吸引力與用例,而非沒人關心的價值主張。總體而言,針對消費者標的,多數投資者過度「右偏」——過於字面地奉行「第一性原理」,而真正贏家往往憑藉更好的品牌與UX——這些特質隱性卻關鍵。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:IOSG