重拳打壓,“不死”的比特幣還能牛多久?

作者:二十三畫生,原文標題《萬字長文解讀:站在十字路口的比特幣》

OKEx 歐易行情顯示,5月19日,比特幣從44000美元開始下跌,晚間9點最低下探至29000美元。 24 小時內,加密市場總市值跌去29%,47.5 萬人成為爆倉受害者,全網總計爆倉58.7 億美元。這也是比特幣從1 月29 日起,時隔近120 天,再次重回3 萬美元以下。在中美監管風波之下,很多人開始問牛市還在嗎?又當如何看待當下的監管態勢?如果牛市還在,將依托什麼繼續走下去?從宏觀大趨勢看,加密市場的未來趨勢將怎樣發展?本文從宏觀角度,對上述問題進行了深入的探究。

核心觀點

-

美國更希望將加密市場納入原有金融監管體系內,堵住逃稅、洗錢等口子,並希望為美國下一輪經濟刺激計劃增加稅源。

-

牛市仍然還在,只是短暫跌入進入技術性熊市;從技術面和經驗、宏觀大環境、鏈上數據以及區塊鏈技術發展等多個維度看,牛市的基本面依然表現強勁。

-

區塊鏈技術的發展是下半場牛市依然存在的主要驅動力。

-

加密市場受監管原因,六、七月份趨於調整階段,八、九月份會迎來技術和應用大爆發,這將有利推動行情蓬勃發展,從而形成一個行情高潮;一旦美國第二輪經濟刺激計劃落地,或者比特幣ETF通過,那麼加密市場可能進入散戶狂熱期,這也是行情風險期。牛市見頂時間或將出現在今年年底或者明年年初。

如何看待當下監管?

從四月開始,加密市場的行情走勢就主要受監管影響,其中四月的市場走勢大體受美國監管影響,五月行情走勢則主要受國內監管政策影響。在中美監管政策影響,行情具體表現在兩次暴跌上,一次是4月18日,一次就是5月19日。雖然同是監管,中美的監管目標和出發點卻明顯不同,對加密市場的影響也不同。

美國對加密市場的監管

美國更希望將加密市場納入原有金融監管體系內,堵住逃稅、洗錢等口子,並希望為美國下一輪經濟刺激計劃增加稅源。

美國財政部長耶倫在1月的提名聽證會上表示:“我認為我們確實需要研究減少使用加密貨幣的方式,並確保不會通過這些渠道進行洗錢。”4月16日,美國白宮同意美國財長耶倫在監管加密貨幣方面的觀點。隨後,美國財政部下轄的貨幣監理署(OCC)、金融犯罪執法署(FinCEN)、國稅局(IRS)從不同維度開始加緊對加密市場進行監管。 4月18日,加密市場行情大跌。 4月20日,有消息人士出來透露稱,拜登政府正在為快速增長的加密資產製定立法框架,這將從法律上為加密市場確定規則。

一些大機構可能提前知道或者預期到法規的不利影響,所以提前拋售了。那到底是什麼讓大機構恐慌拋售呢?

在加密資產立法過程中,對富人的收稅是非常重要的一項。美國總統拜登計劃將富人的資本利得稅提高近一倍,這對於投資加密資產的美國投資者而言是一個重大利空,加密資產自去年12月以來大幅上漲,如果在持有一年以上之後出售加密貨幣,就已經要面臨資本利得稅的風險。觀察機構入場的主要通道GBTC溢價率可以發現,GBTC在那段時間持續維持很高的負溢價,一般都超過-15%。

隨後一系列美國財政部的監管要求和舉措也可以證明這一觀點。美國財政部預計,整個富人納稅群體隱瞞了除薪資外一半以上的收入。美國財政部進一步要求,涉及金額10000美元或以上的加密貨幣轉賬需向國稅局申報;作為現金轉賬,那些接受加密資產作為支付方式的公司,轉賬交易加密資產的公平市價若超過1萬美元,也應當向IRS報告。

除了財政部下轄的美國國稅局以外,美國貨幣監理署(OCC)也在主動出擊。 OCC早些時候提出聯合美聯儲、聯邦存款保險公司(FDIC)針對加密貨幣監管成立一個“跨部門衝刺小組”。 5月27日,美聯儲理事誇爾斯表示,美國貨幣監理署(OCC)、美聯儲(Federal Reserve)和聯邦存款保險公司(FDIC)針對加密貨幣監管的審查包括銀行對客戶持有的加密貨幣資本收費的審查。

同期,美國SEC也在對加密市場開始進行監管。 5月21日,美SEC主席Gary Gensler表示,加密交易所需要更多監管,公眾將受益於證交會在加密交易所上對投資者提供的更多保護。同時,Gary Gensler還表示,聯邦金融監管機構應該“準備好起訴”加密和其他新興技術領域的不良行為者。隨後,美國SEC主席不斷密集發聲。至此,美國多部門全方位監管基本上已然鋪開。

國內對加密市場的監管

國內對於加密市場的監管主要在於防範個體風險向社會領域傳遞,防止系統性金融風險,維持社會穩定。另外,在“碳中和”的背景下,比特幣挖礦由於耗能問題,也是需要被整頓的主要原因。

自今年以來,狗狗幣暴漲,隨後SHIB等一系列“動物幣”粉墨登場,引發傳統市場廣泛關注,資金炒作跡象嚴重;除此之外,Chia等新興挖礦代幣興起,一度造成顯卡市場過熱,影響正常社會生產發展。另外,比特幣挖礦的耗能越來越受人詬病,這與“碳中和”的大趨勢相違,也是遭受打壓的主要原因。

基於上述背景,4月23日,中國處置非法集資部際聯席會議在也表示:密切關注打著虛擬貨幣等旗號的新型風險。 5月18日,中國互聯網金融協會、中國銀行業協會、中國支付清算協會聯合發佈公告,金融機構、支付機構不得開展與虛擬貨幣相關的業務。 5月21日,國務院副總理劉鶴主持國務院金融穩定發展委員會會議,會議要求,強化平台企業金融活動監管,打擊比特幣挖礦和交易行為,堅決防範個體風險向社會領域傳遞。隨後,比特幣挖礦的主要地區內蒙古和四川紛紛出台政策以及研討會,針對比特幣挖礦進行整改。比特幣礦企開始去中國化。

萊比特礦池江卓爾將當下市場亂象與2017年9月4日之前的市場對比,他在微博中稱,監管的最高、最根本目的是維持社會穩定。 94之前市場亂象叢生,各種ICO發幣滿天亂飛,如果不出手製止,任由其發展,在牛市終結時,最後結果肯定是大量散戶破產,社會不穩定,因此監管出手了。

監管對加密市場的影響

目前看,中國在深化比特幣挖礦去中國化,而美國礦企則在加緊領導“綠色加密”,美國在比特幣市場的主導地位將不斷變強。伴隨美國對加密市場的監管完善,比特幣越來越受到傳統機構認可和接受,作為金融立國的美國,通過比特幣ETF的可能性也會越來越大。

Galaxy Digital首席執行官Mike Novogratz最近在播客中表示,批准灰度信託而不批准ETF完全沒有意義,ETF比機構提供的其他產品要好得多。他還暗示,美國證券交易委員會(SEC)主席Gary Gensler很“聰明”,很快就會批准這一計劃。比特幣ETF可能在一年內上線。

ARK基金創始人Cathie Wood在近日接受采訪時也表示,比特幣的修正提高了加密ETF獲批的機率。而近期,美國SEC主席Gary Gensler在推特上發了個自己的“綠色激光眼”表情,並倡導”綠色加密“,這背後意味深長,耐人尋味。

還在牛市中嗎?

繼中美對加密市場監管後,5月27日,韓國央行行長李柱烈也表示,韓國個人槓桿式加密貨幣交易威脅了韓國的金融體系。這場對於加密市場的監管,顯然已經具有一定全球性。那麼強監管之下,牛市還在嗎?本文認為BTC短期已經跌入技術性熊市,但是支撐牛市的基本面還存在,下面我們介紹下支撐牛市的依據。

BTC跌破牛熊分界線

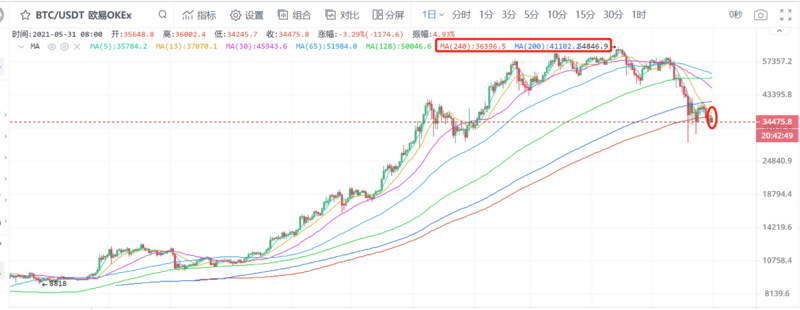

加密市場很多人將MA200看作非常重要的牛熊分界線,也有人將MA240(目前為36396美元)作為非常重要的牛熊分界線,從目前行情圖上看,比特幣都已跌入技術性熊市。雖然本文認為比特幣牛市基本面存在,但BTC在未站上MA240之前應謹慎抄底。

宏觀利好仍然存在

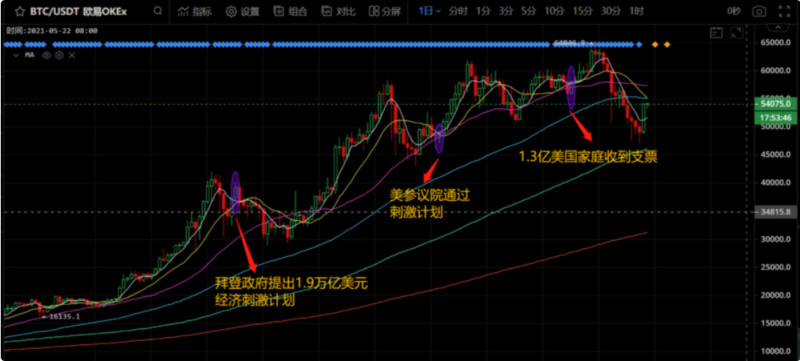

美國拜登政府上台後實施了第一輪經濟刺激救助法案,我們在比特幣行情圖中標出了關鍵的時間節點,從圖中可以看出美國大放水對比特幣上漲行情的影響。

美國拜登政府在今年3月和4月,分別提出了高達2.3萬億的”美國就業計劃“,以及價值1.8萬億美元的“美國家庭計劃”。北京時間5月29日凌晨,美國白宮正式發布了拜登總統任內第一份預算提案,拜登要求在2022財年將政府支出增加至6萬億美元(約合人民幣38萬億元)。這無疑將加劇通脹,像去年一樣推升美股等全球主要資產價格。 (注:拜登政府提出的6萬億美元為2021年財年預算,其中第一輪財政經濟刺激計劃為1.9萬億美元,這筆錢已經發放到位,2.3萬億為”美國就業計劃“, 1.8萬億美元為“美國家庭計劃”)

新加坡星展銀行(DBS)最近報告指出,比特幣與美指期貨的波動關聯性在增加,比特幣已不再是一種邊緣資產類別。那麼,在美國大放水的宏觀影響下,加上比特幣本身的通縮屬性,仍然具備很強的上漲潛力。

在全球債務危機和通脹嚴重的背景下,橋水基金達里奧對於比特幣的態度也發生了明顯改觀,從懷疑到開始嘗試買入比特幣。他認為美元將會重回1971年,未來一段時間美國會不斷地印錢,不斷地加稅,這將會導致股票上漲,還會導致比特幣、黃金、房地產等所有資產上漲,他認為我們所處的環境是美元貶值的周期。他還表示,在通貨膨脹的情況下,就個人而言,我寧願持有比特幣而不是債券,並表示已持有一些比特幣。

鏈上數據增長依然旺盛

摩根溪創始人Anthony Pompliano5月24日表示,在分析Glassnode的數據後發現,從上週三市場崩盤開始,持有10,000至100,000枚BTC的比特幣巨鯨總計購買了122,588枚BTC。

Moskovski Capital的CIO Lex Moskovski分享了Glassnode比特幣穩定幣供應數據,該數據顯示比特幣穩定幣供應比率(SSR)已經下降,達到了歷史最低水平。 Lex Moskovski表示,SSR是流通比特幣供應量與以比特幣表示的穩定幣供應量之間的比率。當SSR較低時,當前穩定幣供應具有更多購買力來購買BTC。他補充道,有很多閒置資金開始湧入比特幣市場。

機構繼續入場,傳統市場接受度仍在擴大

機構繼續入場,傳統市場接受度仍在擴大

機構在比特幣大跌之後,繼續入場掃貨。從數據上看,GBTC溢價率在“519”暴跌後明顯出現回升,灰度比特幣信託作為美國大機構首選的入場口,這無疑表明機構趁比特幣大跌進行掃貨。

從消息面上看,一些美國大機構在比特幣回撤後也確實在買入,方舟投資管理公司(Ark Investment Management)最近提交給美國證券交易委員會(SEC)報告文件顯示,其購買了19,872,939美元的比特幣。三箭資本聯合創始人Kyle Davies表示:“每次我們看到大量清算都是購買的機會,如果比特幣和以太坊能在一周內回撤整個跌幅,我不會感到驚訝。”

區塊鏈內在價值仍然未被釋放

比特幣在很多傳統人士眼中被視作金融騙局,對比特幣價格持續上漲也非常不理解。目前隨著越來越多機構開始接受比特幣支付,比特幣的貨幣屬性不斷被更多人接受和認可。不過,值得注意的是,很多模仿比特幣的加密貨幣卻並沒有這麼命好。

以太坊被視為區塊鏈2.0,也有很多區塊鏈項目模仿以太坊,同樣也很少項目像以太坊一樣成功。那這是為什麼呢?

不同與傳統互聯網世界,小公司開發者很難和大互聯網公司競爭,互聯網大廠人多錢多資源多,很容易壓製或者打垮小競爭對手,這是由於傳統互聯網企業存在技術壁壘造成的。在區塊鏈世界裡,大多數區塊鏈項目代碼都是開源的,主動放棄了技術壁壘,誰都可以自由調用複制,這就形成了“樂高效應”,大大解放了開發者的生產力,而一個合約被證明有價值而被廣泛調用後,又會逐漸成為底層基礎設施,從而釋放出強大生命力和價值。本文認為牛市還沒有結束的根本原因就在於,區塊鏈行業目前還有很多新技術即將爆發,這種嶄新的技術通過不斷整合,將可能產生神奇的“化學反應”,這是牛市的主要驅動力,也是市場整體信心還在的主要原因。下面,我們就將梳理下即將改變區塊鏈行業的那些重要技術力量。

技術驅動下的牛市

從目前區塊鏈技術的發展情況看,確實不必過於悲觀,區塊鏈技術已經從實驗室走向落地應用,並有望在下半年驅動區塊鏈行業走向真正的繁榮。 Vitalik Buterin(V神)最近在接受CNN採訪時表示:感覺加密貨幣已經為融入主流做好準備了,而四年前則是完全相反的景象,那時它完全沒有做好準備,現在的加密貨幣不再只是一個玩具了。那能夠驅動牛市繼續前行的主要區塊鏈技術都有哪些呢?

兩大區塊鏈基礎設施的落地

2021年,備受區塊鏈行業期待的兩個基礎設施應該就是DFINITY 和波卡。下面我們簡單介紹下這個重要的區塊鏈基礎設施。

DFINITY基金會創始人兼首席科學家Dominic Williams曾這樣描述DFINITY帶來的創新:“這是第一台真正的、通用的區塊鏈計算機,它讓我們重新去構想,我們構建一切的方式,一種無縫的、無限性能的區塊鏈。”Dominic的這段話簡述了DFINITY三大特性:可以構建各類應用、無縫連接、無限性能。在DFINITY上,開發者可以直接在互聯網本體上構建程序和應用,不需要雲服務、數據庫或支付接口等。開發者由於不需要考慮很多中間件,因而可以實現無縫連接地構建應用,這相當於為開發減負,讓具有創造力的產品可以低成本試錯。 DFINITY改變了搭建應用服務的方式和內容,是一種範式上的轉移。這不僅將為創業者和投資者帶來巨大收穫,也有望激發出新的應用形態,帶領區塊鏈行業出圈。

波卡創始人Gavin wood 將Polkadot稱為“平台的平台”。我們可以將波卡視為Layer 0,作為基礎層,為平行鏈提供安全性和平行鏈間的互操作性。波卡常被提及的技術特性包括:中繼鍊和平行鏈的雙層結構為系統提供更強的擴容能力;波卡能夠對接比特幣和以太坊,實現資產生態遷移,具有很強兼容性;波卡的substrate可以大幅降低公鏈開發成本和難度等等。除此之外,波卡解決了公鏈的分叉困境,波卡自身的業務邏輯都包含在了波卡共識中,也就是說,波卡可以實現無分叉升級。

以太坊轉PoS、Layer 2 和側鏈

以太坊2.0 今年以來取得很大進展,有以太坊核心開發者預測年底即將實現PoS機制,一旦以太坊轉為PoS機制,將極大地提高可擴展性、安全性和可訪問性。不過,市場對於以太坊能否在年底實現這個預期還有存疑,但Layer 2等確實已經出於爆發的前夜。

Layer 2 從年初起就非常受人關注,但早期Layer 2網絡的錢包、應用和配套工具都不是很完善,隨著一段時間發展,Layer 2 已經呼之欲出了。

Optimism主網上線時間預計在7月,Optimistic Rollup的另一熱點項目Arbitrum在5月28日上線主網,並向開發人員開放。

採用ZK Rollup技術的zkSync,在3月27日公佈了2.0路線圖;5月25日,zkSync宣布推出zkSync 1.x測試網;8月預計上線主網。 4月9日,zkSync發推稱,zkSync 2.0將是圖靈完備的,這意味著它將兼容EVM。此外,他們還推出了成本更低的擴容方案zkPorter,官方稱其會助力今年8月上線的zkSync 2.0。

基於ZK Rollup的去中心化交易協議Loopring在4月21日宣布將於5月發布Loopring 3.7版本,該版本將推出跨L1、L2和中心化交易所的網橋產品Ethport。據了解,使用Ethport可以通過批處理和零知識證明功能,使Loopring用戶低成本的直接從Layer 2與Layer 1 DApp進行交互,支持跨Layer 2轉賬。

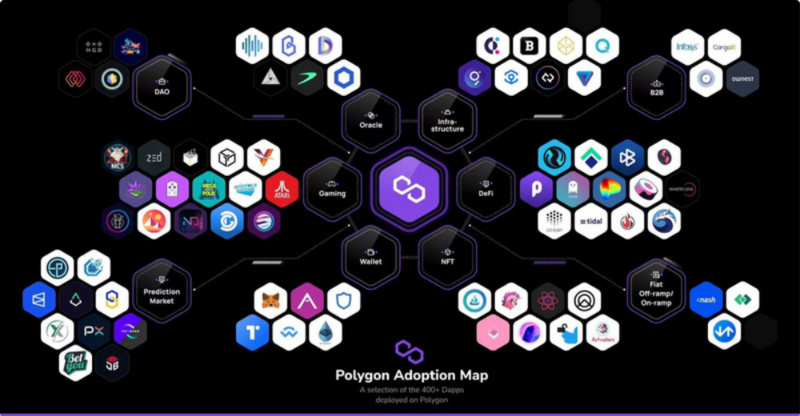

基於以太坊的側鏈、狀態通道項目也有很大進展。近期如Polygon(Matic Network)、Celer Network等,其中Polygon發展最為奪人眼球,也讓區塊鏈行業看到了Layer 2 的巨大潛力。

Messari 研究員Mira Christanto 曾指出,Polygon 網絡的交易量已達到了以太坊一層的三倍,但全網總gas 費僅為前者的0.01%。 Polygon 生態發展和TVL也表現搶眼。 (更多信息可以參見:《Polygon爆火,Layer2的戰爭還沒開打就結束了?》)

除此之外,“另類”Layer 2方案的NEAR近期也有不錯進展。在5月12日,NEAR發布了EVM方案Aurora,這意味著開發者可以無縫部署Solidity和Vyper智能合約,同時基於彩虹橋技術,可提供無需許可,在以太坊和Aurora之間進行代幣轉賬和數據轉移服務。 Aurora使用ETH作為內部基礎貨幣,用於支付交易費。

區塊鏈應用場景的全面擴展

DeFi作為區塊鏈技術第一大應用場景,本質上是一場技術與產品驅動下的金融創新,伴隨Layer 2的到來,DeFi 將為加密市場帶來新的革新。 5月27日,Uniswap創始人Hayden Adams發布推特稱,社區投票已經獲得壓倒性的支持,支持Uniswap v3在Arbitrum部署,假設快照通過,我們會將v3智能合約部署到Arbitrum。 Uniswap V3 +Layer 2 無疑將為加密市場帶來新的機遇和不一樣。

DeFi在發展過程中逐漸獲得了傳統金融市場的認可,從交易量、鎖倉量等數據看,DeFi也已開始挑戰傳統金融市場。 2020年12月17日,CFTC 發布了一份關於加密貨幣行業的入門讀物,其在文章中稱,DeFi和加密貨幣治理已成為CFTC在數字資產領域關注的主題之一。

DeFi開始賦能NFT,NFT則開始鏈接現實世界。在DeFi領域,Uniswap表現最為優異,伴隨Uniswap V3 版本上線,DeFi已經開始賦能NFT領域。 Uniswap V3 有很多創新,比如集中流動性、多重費率、範圍掛單、改進預言機以及部署Optimism 的Layer2 版本等。所有這些操作都可以使用NFT,這對於NFT應用邊界的拓展而言,是一次非常巨大的突破和創新。 NFT目前逐漸進入現實世界,很多事物開始NFT化,而DeFi與NFT聯通之後,無疑將打通現實世界和區塊鏈的一扇門。

NFT的出圈影響力在不斷擴大。 5月11日消息,電商巨頭eBay週二表示允許在其平台上出售交易卡、圖片或視頻片段等數字收藏品NFT。 5月19日消息,加密藝術家Sean Williams發推表示,Instagram或將推出NFT平台,目前正在與藝術家溝通簽訂相關協議。淘寶阿里拍賣聚好玩520拍賣節推出NFT數字藝術專場,將於5月20日10點起拍賣藝術家萬文廣作品《U107-無廢星球系-櫃族之梵高》等多件數字藝術品。 NFT的影響力正在不斷放大,似乎萬物皆可NFT。

公鏈孤島效應將被打破,專業化應用型公鏈將爆發。目前公鏈之間還是各自發展,這種割裂使得生態之間難以互補,甚至會產生內耗。未來,隨著公鏈技術成熟,更多應用領域開始遷移到區塊鏈上,不同領域需要差異化和專業化的公鏈。波卡的Substrate可以大大降低開發者在公鏈開發和運營的成本和難度,這樣開發者就可以把更多精力放在應用上。波卡又將連接私鏈、聯盟鏈、公鏈、開放式網絡和預言機以及尚未創建的未來技術,這將打破公鏈“孤島效應”,實現“萬鏈互聯’。伴隨安全、數據以及信息共享,波卡將推動區塊鏈行業專業型應用公鏈的大爆發。

區塊鏈應用的邊界正在被大大拓展。除了DeFi和NFT領域外,基於DFINITY開發的社交應用等產品正在不斷拓展區塊鏈的應用領域。 5月22日,基於DFINITY的去中心化聊天應用程序OpenChat,已經開啟Alpha測試。通過OpenChat可以與好友發送文字、圖片或者其他附件進行交流,或者建立群聊進行多人聊天。 OpenChat還具有紅包功能,可以向好友發送數字資產紅包。除了OpenChat,還有很多更為多樣化的區塊鏈應用產品在開發。下圖展示了,DFINITY生態更為複雜的區塊鏈應用:

牛市何時到頭?

本文相信區塊鏈技術可以推動牛市繼續向前,但是牛市不可能一直牛下去。那這輪牛市到底會在什麼時候結束呢?這可能是很多人關心和想去了解的。我們在《特斯拉高調入局,比特幣2021年還會漲多高? 》、《大變數下,比特幣的趨勢發展及經濟周期》等文中一直認為,這輪牛市是外因和內因互相推動形成的。所以通過分析內因和外因變化,本文試圖推斷本輪牛市的發展趨勢。

外因主要包含兩個方面:1. 在新冠疫情影響下,數字化需求旺盛,這促使人們對比特幣等數字資產也產生了濃厚興趣,參與者逐漸增多;2. 由於新冠疫情對全球經濟造成沉重影響,全球主要央行大放水,央行財政政策對全球金融資產形成推升作用。

內因目前看也主要體現在兩個方面:1. 在金融層面,DeFi的創新推動區塊鏈技術走向傳統金融,在應用層面實現了突破;2. 在技術層面,伴隨DFINITY,波卡,Layer 2等在接下來陸續上線落地,以擴容和高性能為主的區塊鏈技術突破,將有望繼續推動區塊鏈技術向前發展。接下來我們就從這四個維度來判斷下牛市可能結束的大概時間。

疫情影響

疫情對於全球經濟的影響主要集中在中美,中美疫情如果可以控制好,則全球經濟的基本盤就可以穩住,中美又是疫苗生產大國,可以通過輸出疫苗加速全球經濟復甦。目前美國疫情有明顯好轉的趨勢,但尚不穩固,所以整體上美聯儲仍然維持量化寬鬆政策。隨著疫情逐步得到控制,美國經濟趨於穩定,在通脹預期越發嚴重的情況下,美聯儲加息勢必會到來,這對於比特幣無疑將產生巨大影響。下圖展示了美聯儲的日程。

在疫情方面,中國控制的比較好,問題的重點主要在美國。目前美國大概48%的人至少接種了一劑疫苗,覆蓋率大概37%左右。當接種率達到70%的時候,就可以達到群體免疫。拜登是在今年1月正式入主白宮,也就是說拜登花了快5個月時間達到了這個效果,那麼也就是說最遲到10月,美國就可以達到群體免疫。屆時,美國經濟基本複蘇,美聯儲的加息預期會空前上升。結合美聯儲的日程表,11月3日的美國經濟數據就至關重要,宏觀趨勢或將在此出現一定較大變數。就算考慮到美國經濟復甦基礎不牢固,2021年年底或者2022年上半年早些時候,加息也恐是難免的。

摩根士丹利首席执行官戈尔·曼詹姆斯预期,美联储最早将在明年初开始加息,而将在今年年底著手缩减量宽计划,美联储可能在明年上半年加息,而不是市场目前预期的2023年,无论如何美联储将因经济数据受到驱动。戈尔·曼詹姆斯的观点趋于今年年底和年初,我们从疫情对于经济影响的理论预测认为,政策调整更多倾向于年底;如果进一步考虑到冬季新冠疫情带来不确定性,那么明年年初加息或成最大概率事件。

美國的大放水和比特幣ETF

目前除了關心美聯儲的政策變化外,最值得關注的是拜登政府推出的高達2.3萬億的《美國就業計劃》,以及價值1.8萬億美元的“美國家庭計劃”。目前拜登政府估計正在為籌錢和說服國會兩院而努力,隨後幾個月內估計會有實質性進展。這兩個巨大經濟刺激計劃一旦通過,會大大推動比特幣上漲,此時恐怕也將催生出巨大的牛市泡沫。

隨著,加密市場變得越來越龐大,加密資產也成為傳統金融市場不可忽略的一部分,而美國又在加緊制定法案,華爾街又在加快進入加密市場,美國SEC最終通過比特幣ETF也將是大概率事件。如果美國大放水和比特幣ETF通過,這將引發大規模散戶入場,市場一旦過於狂熱,見頂或也將臨近。

DeFi與區塊鏈技術的發展

目前來看,DeFi的發展已經到了某一瓶頸,現在加密市場的關注點主要還是集中在Laye2 和側鏈、以太坊轉PoS、波卡卡槽拍賣、DFINITY的生態發展等。從時間節點上看,Layer 2 等二層技術集中爆發的時間節點在7、8月份;波卡卡槽拍賣主要會在六七月份,波卡生態爆發大概率會在八九月份;以太坊開發者稱將會在幾個月後進入以太坊2.0,但這個市場存在質疑,年底或者明年上半年可能更有希望;5月25日,DFINITY基金會宣布了價值2.5億美元的開發者激勵計劃,基於DFINITY互聯網計算機的去中心化聊天應用程序OpenChat 也已經開啟Alpha測試,後續一些不同於DeFi的應用將陸續上線。在技術驅動下,加密市場在八九月份或許將達到牛市中技術推動的一個高潮。

總結

綜合上面的信息,我們認為,加密市場受監管原因,六、七月份趨於調整階段,八、九月份會迎來技術和應用大爆發,這將有利推動行情蓬勃發展,從而形成一個行情高潮;一旦美國第二輪經濟刺激計劃落地,或者比特幣ETF通過,那麼加密市場可能進入散戶狂熱期,這也是行情風險期。

對比互聯網行業的發展,本文認為,區塊鏈行業仍然處於大規模落地應用發展的較早階段,許多基礎設施還需要進一步完善,區塊鏈應用顛覆中心化應用也需要時間,至少基本的用戶教育還很缺乏。在美國疫情基本得到控制,經濟恢復穩定,美聯儲開始加息,市場泡沫化又極為嚴重的情況下,市場可能面臨泡沫破滅的可能。也就是說,牛市見頂時間或將出現在今年年底或者明年年初。

下圖為萊比特礦池江卓爾根據減半效應推算的比特幣見頂時間,假設牛市時間長度相同,比特幣可能在2021年10月12日見頂;而假設牛市越來越長,則牛市可能在2022年3月19日見頂。我們曾從”庫存週期“的角度,較為科學解釋了比特幣”四年減半“週期的內在邏輯(參見《揭秘比特幣牛熊轉換背後的經濟學原理》),本文認為江卓爾的見頂時間預測也具備參考性。

最後需要強調的是,本文最後對於行情的預測僅供參考,加密市場波動大,投資者應謹慎操作,切忌加槓桿。

展開全文打開碳鏈價值APP 查看更多精彩資訊