近年來,移動貨幣的迅速普及催生了新的數據需求,移動貨幣對廣義貨幣的影響也越來越被廣泛關注。 IMF發布的工作論文《移動貨幣是貨幣的一部分嗎?對其發展趨勢和統計處理的理解》旨在徵求更多關於移動貨幣發展前景以及對其統計處理的看法。

近年來,移動貨幣的迅速普及催生了新的數據需求,並且移動貨幣對廣義貨幣的影響越來越被廣泛關注。本文使用金融准入調查(FAS)的移動貨幣數據總結了移動貨幣發展的動態,並在IMF的貨幣和金融統計(MFS)框架下檢驗了對移動貨幣的統計處理。在大多數情況下,貨幣和金融統計指南是準確的,因為許多司法管轄區都採用了確保移動貨幣在銀行系統中可獲得,繼而在廣義貨幣的計算過程中可獲得的法規。然而,如果移動網絡運營商(MNOs)在銀行監管範圍之外充當特殊金融中介機構,並被允許將其客戶資金投資於主權證券和其他許可資產,則移動貨幣負債可能仍在銀行系統和貨幣統計之外。在這種情況下,移動貨幣負債的信息需要直接從移動貨幣運營商處收集,以便將移動貨幣作為廣義貨幣的一部分進行核算。

引言

金融領域經濟數字化的快速發展正在改變人們獲取和使用金融服務的方式,新的數字金融產品和平台迅速湧現。這些變化促使分析師、政策制定者和統計學家尋求新的數據來源,並探索各種方法來系統地分類、衡量和記錄金融科技的相關活動,以評估其趨勢以幫助進一步的政策分析(Cornelli 等,2020;Adrian 和Mancini-Griffoli,2019;Claessens 等,2018)。

移動貨幣是此類金融科技創新的早期領跑者。它是一種使用移動貨幣賬戶的金融服務,通常由移動網絡運營商(MNO) 或與MNO合作的其他實體企業提供。與手機銀行不同,手機銀行是使用移動設備上的應用程序來執行銀行服務,使用移動貨幣服務不需要銀行賬戶,僅僅需要一部手機即可。

移動貨幣對低收入和中等收入經濟體的金融部門格局產生了深遠影響,為沒有銀行賬戶的人群提供了安全便捷的金融交易方式,並促進了金融包容性(IMF,2019a;Espinosa-Vega 等人,2020)。雖然非洲經常被認為是移動貨幣的中心,但在世界其他地區,包括亞洲和拉丁美洲,移動貨幣的使用也大幅增長。截至2019年,移動貨幣賬戶註冊超過了10億,每天通過這些賬戶發生近20億美元的交易(GSMA,2020年a)。

移動貨幣的快速普及產生了新的數據需求,這一需求來自於跟踪移動貨幣發展的趨勢以滿足政策制定的需要。關於移動貨幣的跨國可比數據可以成為決策者制定和設計有針對性的金融普惠政策以及在更廣泛的宏觀經濟背景下評估和衡量其影響的有用信息。新冠肺炎的肆虐對移動貨幣產生了更大的需求,因為移動貨幣有可能以最少的身體接觸促進金融交易,以支持經濟活動(Bazarbash等人,2020年)。

移動貨幣的日益普及也引發了以下問題:移動貨幣是否以及如何被視為經濟中貨幣的一部分,以及可能需要哪些數據來確保在計算廣義貨幣等貨幣總量時正確獲取移動貨幣。這些問題對於理解用於實證和政策分析的基礎數據至關重要,特別是考慮到貨幣總量是政策制定者監測宏觀經濟的關鍵變量之一。明確貨幣統計中對移動貨幣的處理,特別是使用IMF 的《貨幣和金融統計手冊和彙編指南》(MFSMCG)作為方法框架,可以在這方面提供有益的見解。

在此背景下,本文分析了移動貨幣的最新發展,包括其使用趨勢以及商業模式和監管要求。然後,從統計的角度研究了這些發展對衡量廣義貨幣等貨幣總量的影響。在此過程中,有利於豐富衡量宏觀經濟統計中的數字化的相關文獻。

在一些國家,移動貨幣服務範圍也開始擴展,包括新的服務和有待優化的服務,如信貸和計息儲蓄。對肯尼亞移動貨幣賬戶的交易層面數據分析證實了這一趨勢,並揭示了這些新服務在移動貨幣用戶中的滲透程度。

貨幣基金管理委員會就移動貨幣的處理提供的方法指導是,相對明確的移動貨幣負債,即移動貨幣賬戶中的未清餘額,需要作為廣義貨幣的一部分納入貨幣統計。然而,在實踐中,移動貨幣如何影響貨幣總量的計量取決於移動貨幣的商業模式和/或監管框架。在大多數情況下,該指南的應用非常簡單,因為許多司法管轄區都採用了確保將移動貨幣納入貨幣總量計算的法規。然而,在某些情況下,例如當監管允許將移動貨幣負債投資於主權證券或其他許可資產時,需要更多的步驟和額外的數據收集,以便在彙編貨幣統計數據時對移動貨幣部分做出說明。在這種情況下,貨幣統計的編纂者需要審查該國的大多數情況,並在計算廣義貨幣時作出必要的調整。

論文的其餘部分內容如下:

第二節利用FAS數據庫概述了移動貨幣在獲取、採用和使用方面的最新趨勢,該數據庫包含國家一級的移動貨幣年度數據。

第三節考察了移動貨幣的商業模式和移動貨幣監管的關鍵——了解宏觀經濟統計中處理移動貨幣的重要因素及其對貨幣計量的影響。

第四節討論了MFSMCG框架對如何記錄移動貨幣的說明,並闡明了其在不同商業模式和監管安排下對貨幣計算的影響。

第五節得出結論。

移動貨幣的典型事實

移動貨幣已成為獲取金融服務的首選,尤其是在銀行滲透率較低、基礎設施不完善的國家。它對提高金融包容性發揮了重要作用。移動貨幣的特點在於易得性。本節從定義移動貨幣開始,概述了全球移動貨幣的接入、使用和發展趨勢。

什麼是移動貨幣

移動貨幣是一種移動支付服務,通常由MNO或與MNO合作的其他實體經濟體使用移動貨幣賬戶提供。為了得到使用移動貨幣權限,客戶通常需要向移動貨幣服務提供商的移動貨幣代理(通常是小型本地零售店)註冊,並獲得一個與其手機號相關聯的個人虛擬賬戶,該賬戶可通過SIM 卡訪問。使用這些服務不需要銀行賬戶——這些服務只需通過基本的移動電話即可訪問。移動貨幣客戶可以通過將現金交給移動貨幣代理人,將資金存入移動貨幣賬戶,與此同時,他們可以通過手機接收等量的“移動貨幣”。他們可以使用這種電子存儲的移動貨幣來支付賬單、向同行轉賬等。

移動貨幣發展趨勢

本小節的分析利用了來自國際貨幣基金組織的FAS的移動貨幣數據,該系統是一個獨特的供應方數據庫,包含關於移動貨幣三個關鍵方面的年度國家一級數據——獲取、採用和使用。 FAS移動貨幣數據提供了移動貨幣趨勢和發展的跨國視角。具體來說,這些數據指向以下關於獲取、採用和使用的三個主題:

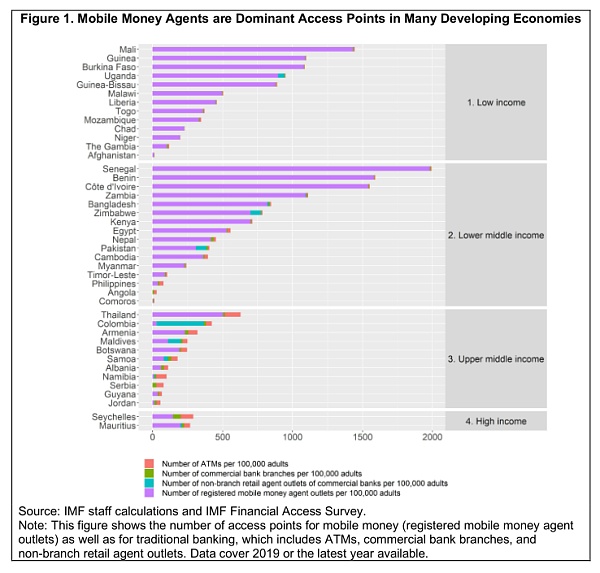

首先,在一些中低收入國家,移動貨幣比傳統銀行服務目前更容易獲得。移動貨幣是一種由移動貨幣代理網絡帶給客戶的服務,而發展中經濟體的銀行通常依賴實體分行和自動取款機。在過去十年左右的時間裡,銀行還提供了“代理銀行業務”以擴大銀行服務範圍。儘管銀行進行了此類創新,但在許多低收入和中等收入國家,移動貨幣代理人的數量仍高於自動取款機、商業銀行分行和非分行零售代理人的總和(圖1)。

圖1 不同經濟體中獲得金融服務採用的不同渠道對比

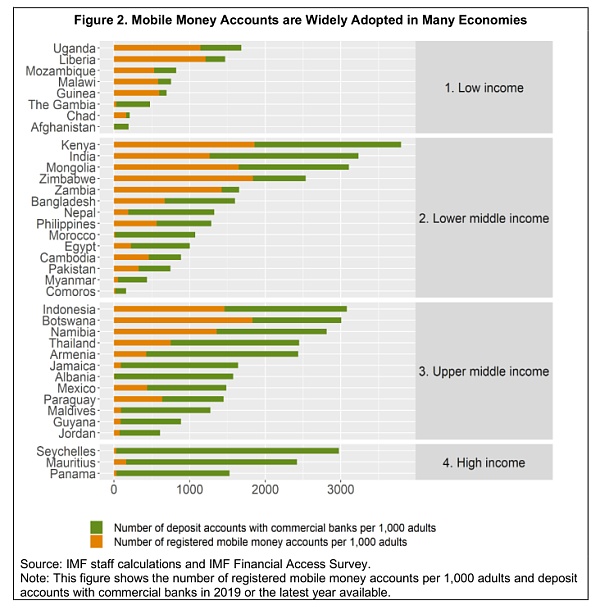

第二,移動貨幣成為一種流行的金融服務獲取方式是毋庸置疑的,因為在某些中低收入國家,註冊的移動貨幣賬戶超過了銀行賬戶(圖2)。這一趨勢在低收入國家更為明顯。在中等收入國家,移動貨幣似乎對商業銀行提供的傳統金融服務起到了補充作用。

圖2 不同經濟體中移動貨幣賬戶與商業銀行賬戶註冊量對比

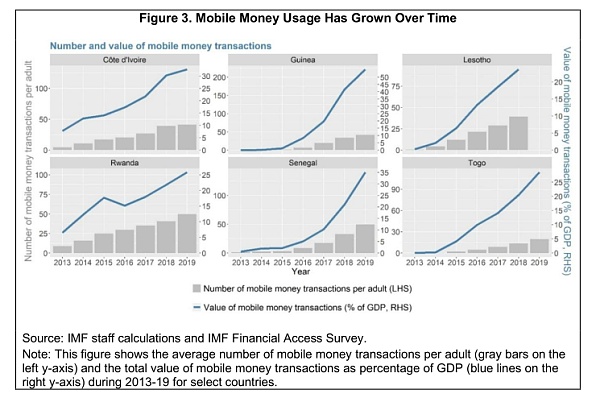

第三,以交易價值和交易量衡量的移動貨幣使用量隨著時間的推移顯著增加,這一趨勢尤其是在早期的移動貨幣使用者中更加凸顯。與不斷增長的獲取和使用指標相一致,FAS移動貨幣使用指標顯示,許多經濟體在過去十年中快速增長(圖3)。

圖3 移動貨幣交易量和交易價值變化

FAS 數據還表明,移動貨幣用戶已開始在其移動貨幣賬戶中保持較高的餘額。活躍移動貨幣賬戶的未結餘額可以被視為類似於銀行存款⎯從現金轉換為移動貨幣但尚未用於轉賬或支付賬單的金額。圖4顯示了活躍移動貨幣賬戶的未清餘額佔國內生產總值的百分比。未清餘額隨著時間的推移而上升,這表明移動貨幣賬戶可能越來越多地被用作一種存儲貨幣的方式,而不僅僅是一個支付平台。

隨著移動貨幣的發展成熟,移動貨幣提供商通過與保險公司、銀行和小額信貸機構等傳統金融服務提供商合作,可以更大規模地提供包括信貸和保險在內的新的和優化的服務(GSMA,2018年)。這種趨勢已經在肯尼亞和坦桑尼亞等一些移動貨幣的早期使用國家體現出來,在這些國家移動貨幣賬戶持有人可以通過其移動貨幣服務提供商申請貸款或者小額貸款。

移動貨幣生態系統

要研究移動貨幣計量問題,了解移動貨幣生態系統非常重要,包括其商業模式和監管環境——決定貨幣統計中移動貨幣處理方式的關鍵因素。

移動貨幣的一個顯著特徵是電信公司等非金融機構向客戶提供基本的金融服務,這些客戶多是被排除在傳統金融服務之外的或者服務不足的。然而,在一些國家,銀行已經開始與移動網絡運營商等第三方合作,通過移動設備向沒有銀行賬戶的人群提供金融服務。這導致“銀行主導模式”的移動貨幣服務的發展。

雖然MNO主導和銀行主導的移動貨幣服務都提供類似的用戶體驗,但這兩種模式下的服務提供機制在結構上有些不同。此外,這兩個模型可能會受到不同的監管,這對於計算貨幣總量時如何處理移動貨幣具有重要意義。

移動貨幣和貨幣總量

本節基於MFSMCG框架和SRFs中收集的數據,檢驗貨幣統計中移動貨幣的統計處理,以及移動貨幣如何影響貨幣計量。

貨幣統計中對移動貨幣的處理

根據MFSMCG,貨幣具有以下屬性:交換媒介、記賬單位和價值儲存。最常見和最廣泛使用的貨幣總量衡量標準是“廣義貨幣”。 MFSMCG 將廣義貨幣描述為家庭、企業等持有的所有流動性金融工具的總和,這些工具在經濟中作為交換媒介被廣泛接受。流通貨幣和可轉移存款——流動性最強的金融工具——符合廣義貨幣的定義。不可轉移的存款,如儲蓄存款、即期存款和短期到期的定期存款也包括在廣義貨幣中。可以概括為,廣義貨幣包括央行和銀行系統對其他部門的流動負債(除中央政府)。

本文的一個關鍵問題是移動貨幣是否是廣義貨幣的一部分。貨幣統計中對移動貨幣的處理是在電子貨幣這一大類下處理的。電子貨幣的例子包括預付卡、移動錢包或基於網絡的電子貨幣,以及移動貨幣。在小額金融服務企業中,電子貨幣被歸類為存款而不是貨幣。由於包括移動貨幣在內的電子貨幣可用於直接向第三方支付,因此它可以被看作為可轉移存款。由於可轉移存款通常包含在廣義貨幣中,因此移動貨幣包含在廣義貨幣中。

雖然該指南明確指出移動貨幣負債可視為可轉讓存款並包含在廣義貨幣中,但這可能不會成為以貨幣統計為目的收集移動貨幣數據的方式。貨幣數據彙編中對移動貨幣的處理取決於該國採用的移動貨幣業務模式和/或監管框架。詳情請參考原文。

移動貨幣對廣義貨幣構成的影響

一般來說,移動貨幣有可能改變廣義貨幣的構成,但不會影響其整體規模或數量。隨著移動貨幣的使用越來越廣泛,流通中的貨幣可能會減少,而銀行系統中的存款將會增加,在大多數情況下,移動貨幣服務提供商的移動貨幣餘額將作為銀行可轉移存款的一部分計入貨幣統計數據。

然而在大多數國家,移動貨幣與其可轉移存款和貨幣規模相比,移動貨幣餘額仍然很小,這一趨勢在各國都很突出。但隨著移動貨幣越來越受歡迎,它對貨幣總量計算的影響會變得更加明顯。因此,統計編纂者必須確保在計算貨幣總量時考慮到移動貨幣。在這方面,區分銀行中的客戶資金存款(來自移動貨幣)和未來廣義貨幣中包含的其他類型的銀行存款很有必要性。更一般地說,鑑於移動貨幣對各種政策方面的影響,從其對金融包容性的影響到貨幣總量,繼續監測移動貨幣的趨勢和發展非常重要。

結論

本文從統計的角度分析了移動貨幣的最新發展,考察了其計量和數據收集問題。具體而言,本文利用可獲得的數據審查了有關移動貨幣的典型事實,並藉鑑MFSMCG提供的方法框架,釐清了貨幣統計中對移動貨幣的處理。

FAS數據提供了有關移動貨幣如何幫助在發展中經濟體中沒有銀行賬戶或銀行賬戶不足的人群獲得金融服務的有效途徑。數據顯示,與傳統銀行業務相比,移動貨幣更具金融可得性,因為在這些經濟體中,移動貨幣代理的數量比ATM 和銀行分行的總和還要多。這種易獲得性也可以從移動貨幣賬戶的數量中看出——在許多低收入和中等收入經濟體中,註冊的移動貨幣賬戶比傳統銀行賬戶多。移動貨幣的使用也有類似的趨勢,交易額和交易量的增加證明了這一點。

關於與移動貨幣有關的計量問題,本文釐清了貨幣統計中對移動貨幣的處理及其對計算貨幣總量的影響,回答了移動貨幣是否被算作廣義貨幣的一部分的問題。回答這個問題需要了解移動貨幣價值鏈、其背後的商業模式以及保護客戶資金的法律法規。移動貨幣業務模式可以是MNO主導的,也可以是銀行主導的,這取決於負責發行移動貨幣的實體類型。商業模式的類型決定了要應用的法規,而這些法規又直接影響到貨幣統計中對移動貨幣的處理。

MFSMCG提供的關於移動貨幣處理的方法明確指出移動貨幣負債需要作為廣義貨幣的一部分納入貨幣統計。然而,移動貨幣如何影響貨幣總量的衡量取決於移動貨幣商業模式和/或監管框架。對於移動網絡運營商主導的模式,監管只要要求移動貨幣負債以存款形式存放在受監管的金融機構中,移動貨幣就會反映在廣義貨幣中。如果法規允許將移動貨幣負債投資於主權證券或其他允許的資產,則可能需要採取更多相關步驟,包括從移動網絡運營商收集更多信息。對於銀行主導的模型,由於移動貨幣餘額已作為銀行資產負債表的一部分記錄,因此它們直接用於計算廣義貨幣。

雖然本文側重於移動貨幣,但還有其他金融科技產品和服務的數據需求和潛在的衡量問題尚未得到充分探討。最近,政策制定者也越來越關注貨幣的潛在數字形式,如穩定貨幣和中央銀行數字貨幣。了解這些產品在貨幣統計中的統計處理對監測其發展和支持政策分析至關重要,是需要進一步研究的重要課題。

作者 | Kazuko Shirono、Bidisha Das、Yingjie Fan、Esha Chhabra 和 Hector Carcel Villanova