屢屢出現老鼠倉,反映出Coinbase在上幣流程方面出現了嚴重的內控問題。

作者| 胡韜,原文標題《Coinbase老鼠倉疑雲》

老鼠倉頻現的背後

長期以來,Coinbase是加密貨幣行業合規與自律的代名詞,但在最近幾個月,Coinbase的形象幾乎遭到顛覆。

究其原因,Coinabse上線新幣屢屢出現老鼠倉現象,即在Coinbase正式宣布上線前幾天即出現異常大漲現象。據鏈捕手觀察,今年以來Coinbase上線的一半以上幣種在不同程度上都出現了前述現象,例如近期上線的ACH、PLA兩個新幣在消息宣布前一周內,價格分別上漲了近3倍與近4倍,7月上線的MASK等幣種也提前數天上漲1倍。

屢屢出現老鼠倉現象,反映出Coinbase在上幣流程方面出現了嚴重的內控問題。

作為行業頭部加密貨幣交易所,Coinbase在今年3月以前都奉行著「精而美」的上幣策略,基本只上線行業認可度高、上線時間長的較主流幣種,例如2020年上線的SNX、ROSE、REN、OMG、MANA等,也很少出現提前上漲的異常現象。

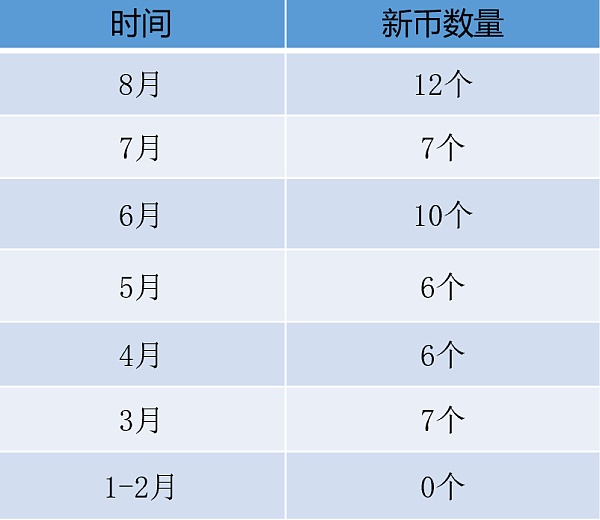

在Coinbase今年4月14日正式上市前,Coinabse此前三個多月僅上線了11個新幣種,而在行情尚且不錯的5月也僅上線了6個新幣種,但從6月起,Coinbase的上幣頻次進入大躍進階段,當月上線10個新幣種,而8月的前半個月就上線12個新幣種。相比之下,Coinabse在2020年總計才上線不到20個新幣種。

Coinbase今年每月新上幣數量

在上幣策略大幅調整的背後,則可能是Coinbase進入資本市場後的業績壓力在驅動。今年4月14日,Coinbase頂著「加密貨幣交易所第一股」的光環登陸紐交所,開盤市值一度接近900億美元,但此後幾個月一直保持下跌態勢,至6月底下跌幅度達到51%,這使得早期購買Coinbase股票的投資者虧損巨大。

而造成Coinabse股價下滑的主要原因則是交易量劇烈下滑。根據Coinabse第一季度財報,來自交易手續費的收入在總收入中佔比為85.5%,主導地位非常明顯。交易量的下滑勢必將導致Coinbase收入的進一步下滑,對股價帶來負面影響。

在最新季度財報中,Coinbase也公開表示,受資產價格和波動性水平下降影響,零售月度交易用戶數量和總交易量等數據可能會在未來幾個月下滑,對投資者提出預警。

因此,在市場熱度沒有明顯恢復的情況下,Coinbase為了進一步提升交易量以及相應的手續費收入,需要在上線更多新幣種來刺激用戶的交易熱情。今年6月底,Coinbase創始人Brian Armstrong公開表示將上線所有合法可行的加密貨幣資產,「我們是資產不可知論者,因為我們相信自由市場,並且消費者應該在加密經濟中擁有選擇權。 」

在這種背景下,Coinbase的上幣審核也愈發寬鬆。今年6月,Coinbase還先後宣布將上線DOGE與SHIB這兩大具有龐大社區流量但缺乏技術含量的meme幣種,特別是後者,一度令加密社區大跌眼鏡。

也正是從6月起,Coinbase的上幣頻率大幅加快,上幣團隊也在相應擴張,但老鼠倉的情況與此同時大幅擴散,反映出Coinbase的內控建設並沒有跟上其上幣步伐,保密機制沒有執行到位。

目前,Coinbase存在老鼠倉的現象幾乎已經被國內外加密社區成員眼中「公開的秘密」,批評聲也在快速蔓延,使得Coinabse作為行業最合規交易所的名聲受到嚴重打擊。與此同時,這種現像也形成了加密市場的不公平競爭,惡化加密市場交易生態。

某電報社群的討論

某電報社群的討論

「老鼠倉現象會降低交易所的公信度,用戶也因為高價接盤受到傷害。 」DAO Square聯合創始人大碩向鏈捕手錶示,「對行業的危害是在監管上,過度的操縱行為會授予監管機構把柄,也會給圈外帶去不良感觀,尤其是頭部交易所的不自律行為。 」

潛在可能

那麼,Coinbase出現老鼠倉現象可能是哪些環節出了問題?是Coinbase方面在主動作惡嗎?鏈捕手經過多方採訪,歸納出其中三種潛在可能。

第一種可能,Coinbase內部人員主動進行內幕交易或向利益相關方洩露相關信息,這是老鼠倉現象最常見的可能。由於Coinbase上幣名單以及上幣時間是由該交易所全部負責,也只有內部人士最了解其中準確信息,完全存在內幕交易的操作空間。

第二種可能,Coinbase在與項目方溝通上幣事宜後,被項目方人員洩露。今年6月,Coinbase創始人Brian Armstrong曾在推特表示,正在與許多資產發行人進行互動與回應,那麼Coinabse在與項目方溝通過程中,可能會被項目方人員提前獲知上幣信息,繼而進行相應的內幕交易操作。

「上架前存在多方溝通的需求,並且待上架項目也會做好準備,披露重大進展以配合市場。 」大碩稱。

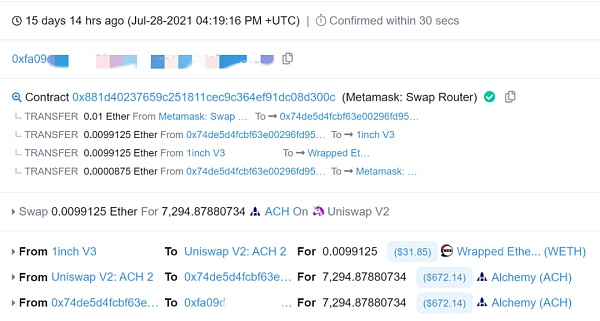

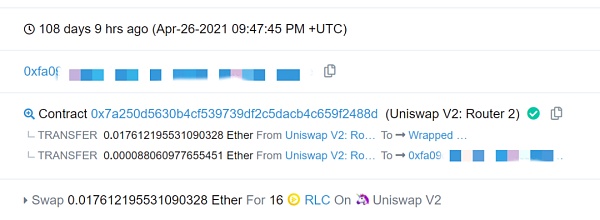

第三種可能,Coinbase上幣相關人員地址的以太坊地址被洩露,外界追踪其地址信息後形成大規模的老鼠倉現象。根據一名投資者提供給鏈捕手的信息,一個「0xfA09」開頭的地址多次在Coinbase公佈上幣信息前1天會小額購買相應代幣並向Coinbase官方地址充值,疑似是Conibase提前測試其充提功能。

該地址的ACH與RLC交易信息,均比官方消息提前近一周

該地址的ACH與RLC交易信息,均比官方消息提前近一周

從3月的STORJ、CRV等,到5月的RLC、MIR等,再到近期的ACH、PLA等幣種,該地址均有在Uniswap提前進行小額購買與轉賬操作,而這些代幣的提前上漲時間點也與操作時間非常相近。不過在Coinbase最近兩次上幣中,該地址沒有再進行相應操作,或許官方已經發現其中漏洞。

這類行為或許並非Coinbase方面主動洩露消息,但客觀上仍然是由於Coinbase方面內控過於疏忽與失責,在明知道老鼠倉越來越嚴重的情況下,仍然沒有對可能導致該現象的相關鏈上地址進行更換,直到近期才有所動作。對於這種情況,Coinbase仍然需要承擔主要責任。

難題何解

在傳統金融市場,老鼠倉現象長期都是監管部門的打擊對象。由於所有投資者都是實名進行投資,監管部門可以通過對股票異常上漲現象涉及到的大額購買者身份進行調取,再將這些購買者身份與內幕消息知情者的身份進行社會關係調查,以及調取相關聊天記錄,進而查證是否存在老鼠倉現象。一旦查實,往往也會對內幕交易者進行巨額罰款。

但是在加密貨幣市場,目前極少有監管部門對本國的加密貨幣的上幣過程進行監管,同時由於加密貨幣往往會在許多不同交易所上線交易,其中包括不需要身份認證的去中心化交易所,留給內幕人士的操作空間相當大。

「避免老鼠倉只能靠掌握權力的一方加強自律或者被監管強制約束。」大碩表示。

老鼠倉現像如若繼續,勢必會對Coinbase乃至行業形象造成難以逆轉的傷害,Coinbase有責任盡快解決該問題,並推動行業規範與相關製度的製定。

展開全文打開碳鏈價值APP 查看更多精彩資訊