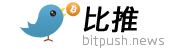

摘要:在過去的一年裡,DeFi佔領了加密貨幣領域,並提供了可持續的高收益,比傳統儲蓄賬戶高出50-100倍。 DeFi基準利率已經穩定在20% 的範圍內,讓我們一起來看看幾種可以實現這一收益率的方法。

在過去的一年裡,DeFi佔領了加密貨幣領域,並提供了可持續的高收益,比傳統儲蓄賬戶高出50-100倍。 DeFi基準利率已經穩定在20% 的範圍內,讓我們一起來看看幾種可以實現這一收益率的方法。

採用DeFi 的最大原因是其高利率,超過傳統銀行儲蓄和支票賬戶提供的利率。像Aave 和Compound 這樣的DeFi 項目促進了基於區塊鏈的貨幣市場,提供各種不同資產的收益,幫助投資者“躺著掙錢”。

最近,由於多種原因,DeFi 基準利率,也就是人們在DeFi中預期能賺取穩定收益的基準利率,一直徘徊在20%左右。這一數字未來可能會發生變化,並且可能會下降,但目前的收益是投資股市預期的兩倍多,並導致初始投資在大約三年內翻了一番。對於目前在DeF領域的投資者來說,收益都非常可觀,但也伴隨著許多不同的風險和不確定性。讓我們來看看DeFi中能夠穩定獲得20%以上收益率的五種方法,它們是如何運作的,以及我們可以預期這種情況會持續多久。

第一個也是最廣為人知的選擇是Anchor Protocol,這是一個基於Terra區塊鏈的高收益儲蓄平台。 Anch允許用戶存入UST(Terra 生態的算法穩定幣),並賺取約20%的年收益率(APY)。 Anchor的運作方式與Aave和Compare等其他DeFi市場類似,但它有一個獨特的附加功能:當用戶想要從協議中藉錢時,他們會拿出一筆擔保資產作為抵押品。這些擔保資產,如bETH 或bLUNA,被質押並同時不斷賺取利息。 LUNA的利率在5%左右,質押率為200%,這種抵押佔貸款人獲得利率的一半。

另一方面,借款人目前受到貸款激勵,因為Anchor正將他們的ANC 代幣分發給借款者。 ANC 的分發率目前比借款利率高12%,這意味著他們實際上是在付錢給人們從平台借錢。從長遠來看,這顯然是不可持續的,一旦激勵措施枯竭,高利率是否會持續還有待觀察。儘管如此,它目前提供了穩定的高收益,似乎不會很快消失。

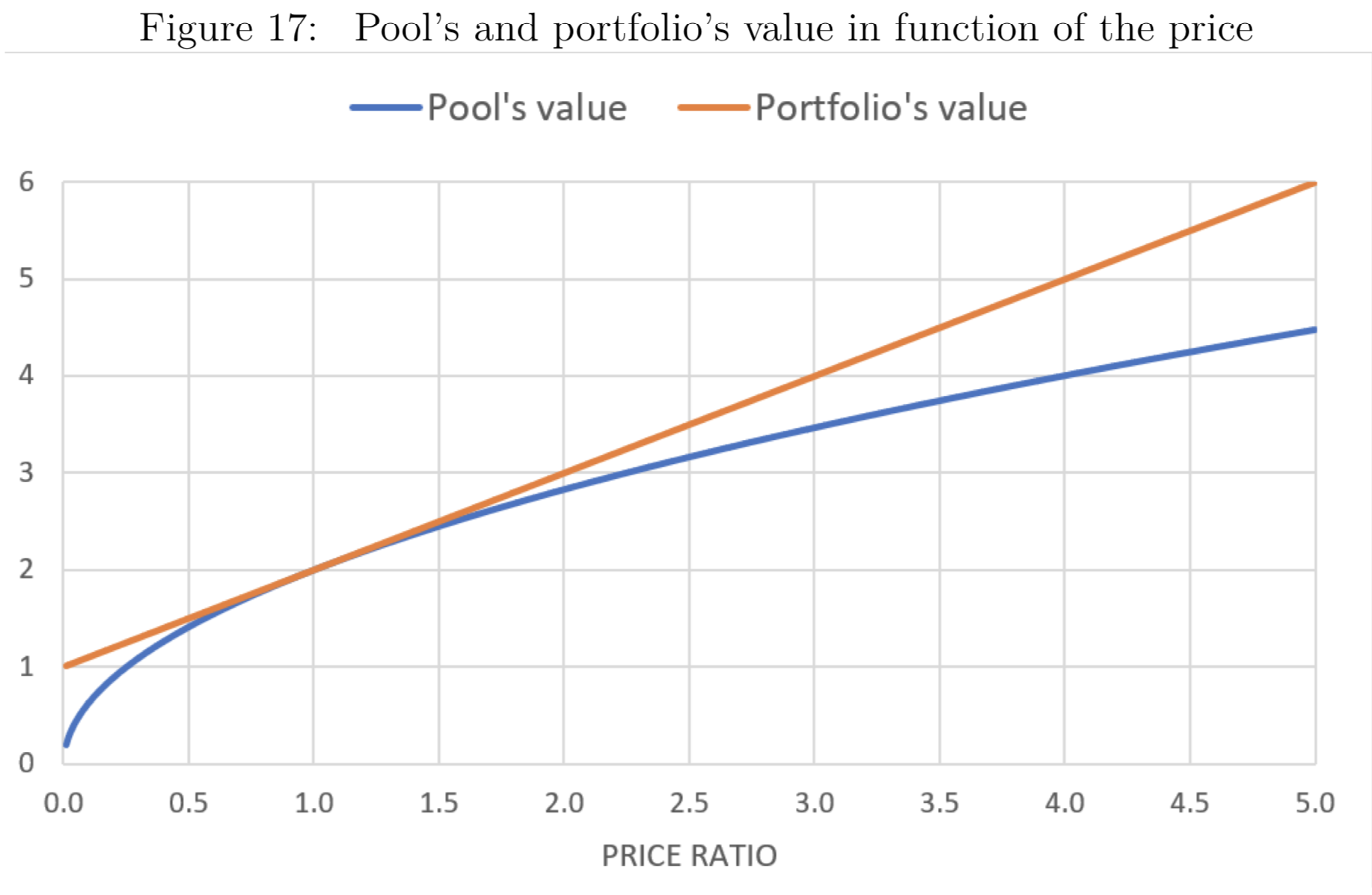

另一個獲得收益的誘人選擇來自Sushi 和Dfyn 等去中心化交易所的流動性挖礦池。每個DEX 都需要一件事才能成功:流動性。沒有流動性,任何人都無法在不對資產價格產生重大影響的情況下進行交易,因此他們支付的價格並不能反映資產的真實市場價值。 DEX 為某些代幣對提供流動性獎勵。通常,這些流動性獎勵以DEX 的原生代幣支付,例如PancakeSwap 的CAKE 或SushiSwap 的SUSHI。

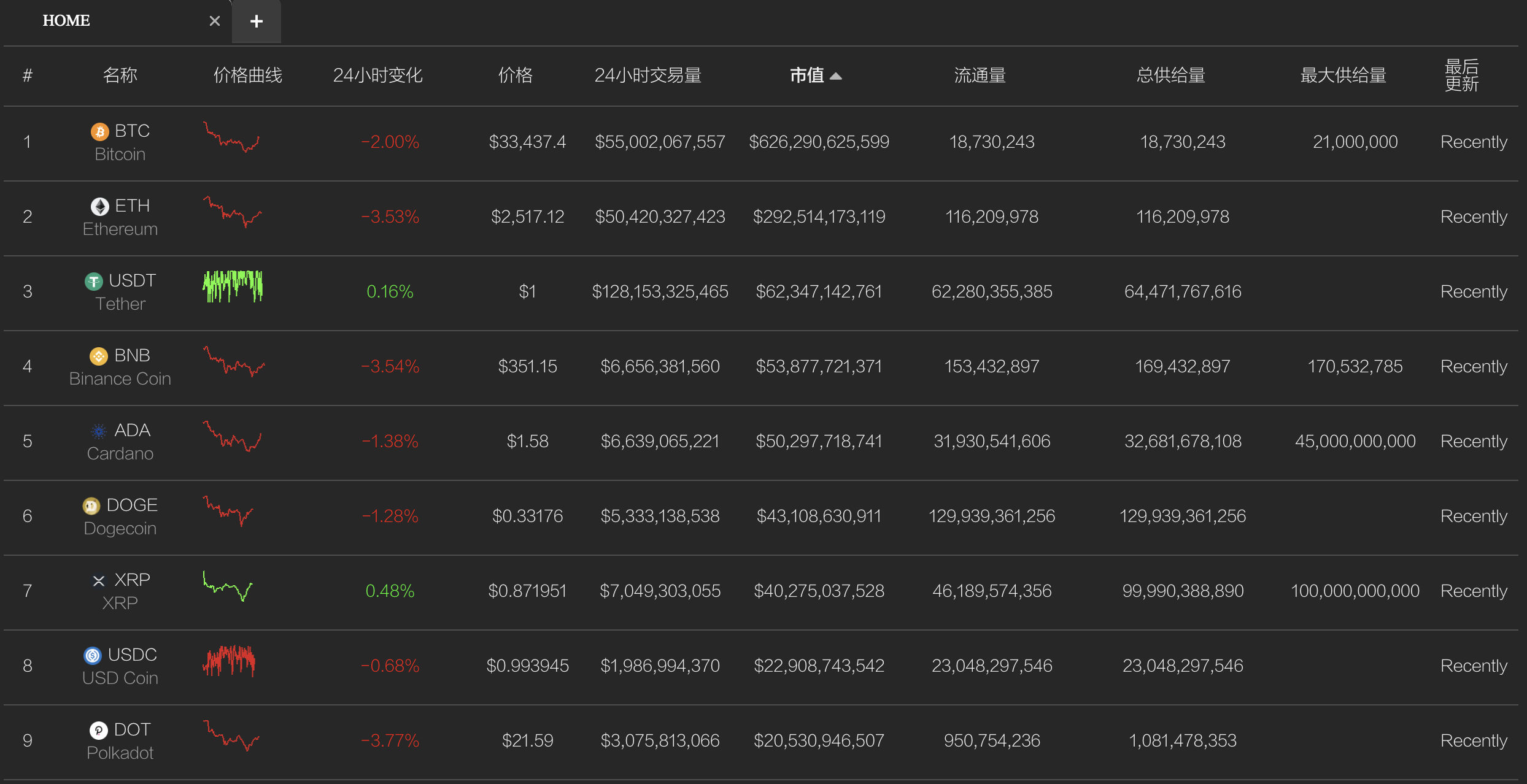

提供流動性的主要風險之一是無常損失,即一種資產的價格上漲幅度大於另一種資產的價格。由於在大多數情況下,提供流動性需要資產與美元價值保持1:1的比率,因此一項資產的價格上漲意味著最好不要提供流動性,而是簡單地持有這項資產。然而,如果價格回落,損失就會消失。此外,如果流動性激勵足夠高,無常可能無關緊要。

在相對安全的礦池上提供高APY 的兩個DEX 是Polygon 區塊鏈上的Dfyn 和Harmony 區塊鏈上的Sushi。 Dfyn 為其UST-USDT 提供38% 的APY,並為其USDC-USDT 提供28% 的APY,所有這些都以DFYN 支付。 Sushi 提供20% 的bscBUSD-BUSD 和22% 的BTC-ETH,以ONE 和SUSHI 支付。在這兩種情況下,儘管Dfyn 的費率更高,但與SUSHI 和ONE 相比,它們的代幣不那麼成熟且波動性更大,因此Sushi 可能是更安全的選擇。

如果為加密貨幣提供流動性感覺風險太大,那麼可以選擇在Mirror Protocol上為代幣化股票提供流動性。 Mirror是基於Terra的區塊鏈,允許用戶造幣、交易和做空蘋果、亞馬遜和特斯拉等代幣化股票。他們還提供流動性挖礦激勵措施,為他們的交易對提供流動性。對於像AAPL-UST這樣的組合提供流動性,投資者可以獲得34%的收益,對於波動較大的股票,投資者可以獲得更高的收益。

對於普通投資者來說,每年20%的收益幾乎不可能持續實現。然而,多虧了DeFi 的力量,這成為了可能,至少在短期內是這樣。隨著更多的用戶加入DeFi,回報可能會下降。因此,如今DeFi用戶應該盡快利用這一利率,變得足夠富有。

圖片來源:網絡

作者:Lincoln Murr,Amy Liu

本文來自0x新聞Bitpush.News,轉載需註明出處