從傳統市場經濟學派的無摩擦市場假設,到哈耶克的貨幣非國家化,在幣圈的生態系統里或許都變的不一樣了。

傳統的估值模型所呈現的價值錨定,在“幣圈”這一名詞化的體系裡,都需要進行修改。

一致認為的“高收益伴隨著高風險”需要得到新的界定,風險是來源於穩定性的收益還是不確定性的損失?

幣圈的價值來源是其高波動率,對待幣圈的估值應當從思考科技型企業的角度出發。

同樣的,DEX的估值還是來源於其所包含的高流動性,這需要從理解流動性的來源出發。

槓桿式流動性Mining

“把流動性作為金融產品的第一性原則,所有的事情都在圍繞如何提高流動性而展開。這是廣義的流動性,衍生出來包括資金效率高、交易體驗好、摩擦力小、流動性成本低等表現。”

槓桿式流動性Mining,就是槓桿借貸在流動性Mining的延伸,其背後的概念並不復雜,槓桿式流動性Mining有兩個關鍵參與者:

1. LP:將Token存入貸款池以獲得流動性的貸款人。

2. Miner:從這些貸款池借入Token以利用槓桿式流動性Mining的Mining者。

槓桿式流動性Mining也是為數不多的允許抵押貸款的平台類型之一。它可以通過在協議範圍內限制貸款資金用於綜合交易所的流動性Mining來安全地實現這一目標。

雖然這個用例乍一看可能很狹窄,但在實踐中,它佔瞭如今DeFi活動的大多數。

今後貸款申請還可能會繼續擴大。它沒有技術限制,因此一旦出現新的收益來源,LYF協議就將會通過向用戶提供鏈上槓桿來抓住這些機會。

與傳統貸款平台不同,槓桿式流動性Mining允許低抵押貸款。

這種更高的資本效率不僅意味著Miner的APY更高了,也意味著貸款人的APY變得更高了。因為這種低抵押模式創造了更高的利用率,這是大多數貸款平台貸款APY的一個主要因素。

其好處一目了然,即更高的APY。

這也是為什麼Alpaca Finance等槓桿式流動性Mining平台在TVL上聚集了數十億美元,成為了常用的DeFi平台。

目前,槓桿式流動性Mining平台的用戶基礎是多樣化的,不局限於尋求風險的人。

槓桿式流動性Mining還有另一個亮點,它是如何讓用戶能夠通過做空和對沖來創建高級策略的?

換句話說,通過巧妙使用槓桿和頭寸定制,用戶可以在持有空頭甚至市場中性頭寸時產生高收益。

這意味著,槓桿式流動性Mining可以讓你在熊市中盈利。

TOP 10 DEX中槓桿流動性Mining在同樣的交易次數下,LP可以獲得更高的收益率

在熊市來到時,槓桿流動性Mining依然可以幫助LP(流動性提供者)獲得相對不錯的流動性回報。

因此這就解決了幣圈在各種市場條件下缺乏可持續性的問題。

槓桿式流動性Mining平台是解決這一問題的一種方法,也可能會成為少數幾個在熊市期間仍能盈利的DeFi避風港。

抵押借貸加大相關性

抵押借貸是迅速提高幣圈的流動性的方法,也是造成幣圈暴漲暴跌的元兇之一。

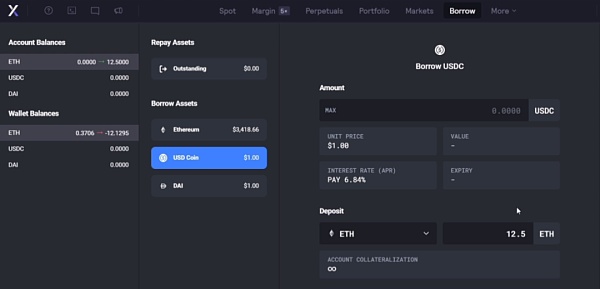

當前抵押借貸是以超額抵押為基礎的。例如,要藉貸3000USDC的時候會需要10個ETH,而在藉貸平台中則需要抵押12.5ETH(一般借貸平台多以125%作為其抵押基礎)。

dYdX中超額抵押借貸

抵押借貸多是以某一種或者某幾種幣種做為抵押基礎的,這樣當其中任意一種幣出現下跌後,其他幣種也可能因為其中的抵押借貸關係而跟著下跌。

因此,基於抵押借貸的高相關性便加劇了加密貨幣的同漲同跌現象。

同時在DeFi中,協議的運轉需要依賴於礦工的可賺取收益,就比如說對Aave Protocol、Compound的清算。

在DeFi抵押借貸協議中,當抵押物價值下降時,如果沒有補足或者出售抵押資產,就會觸發清算程序。

清算人能夠以低於市場價格3%-5%的折扣,獲得如ETH這樣的抵押資產,而這3%-5%的折扣價值就是執行協議的礦工可提取的收益。

基於此機制便會出現諸如:三明治攻擊,搶跑交易等不合理的利用流動性漏洞的攻擊手段。而嚴重的流動性套利行為甚至摧毀了共存的加密共識。

總體來看,當前以DEX為基礎的加密項目,大多是通過引入LP的方式來進行原始流動性啟動的。

流動性提供者的主要收入來自於價差、資金費用支付、交易費用和其它收入。

AMM通過上述信息,跟隨指數價格調整定價、共享流動性、流動性聚集,以及調整價差、資金費用、交易費用等參數,以此來降低流動性提供者的風險,增加收益。

此外,創新多來自於特殊的參數設計,在滿足獲取更高的收益時承擔更低的風險敞口。

但總歸來看,其更高流動性是這類加密項目的估值第一性。