姚前 中國證監會科技監管局局長

在紙媒時代,證券的形式是紙質憑證,立“字”為據;在電子化時代,證券無紙化,以“第三方電子簿記”為據;在數字時代,證券的形式則是可信數字憑證,立“數字”為據,可稱之為“數字證券”。數字證券分佈式賬本本身就是CSD、SSS, 是天然的交易報告庫(TR),甚至可以是PS,還可在鏈上開展去中心化資產交易和CCP清算,是全新的金融基礎設施。

區塊鏈技術發端於2009年開始的全球數字貨幣浪潮,但對金融的影響卻已遠遠超出數字貨幣領域。從根本上講,它創造了一種新型的價值登記和交換技術,是賬本技術繼電子化之後的又一次重大飛躍。如果說證券無紙化、電子化業務處理是信息技術帶來的第一次金融基礎設施革命,那麼證券數字化、去中心化業務處理則將可能是信息技術帶來的第二次金融基礎設施革命。

信息技術進步與證券無紙化、電子化發展

世界上可查證的最古老股票由荷蘭東印度公司在1606年9月9日發行。它印在紙上,上面有投資人名冊、發行人、金額等信息,還有相關人員的簽名。這是股東權益的一紙契約,立字為據。

紙質證券的缺點在於,證券交收需要紙質移動,涉及印製、儲藏、運輸、交付、蓋章、背書等一系列操作,步驟多,流程長,效率低。隨著證券交易量迅猛增長,紙質證券交收越來越力不從心,終於在20世紀60年代末爆發了證券史上的紙質作業危機(Paperwork Crisis)。 1968年,紐約證券交易所日均股交易量1600萬,是1950年的日均200萬股的8倍。緩慢的交收處理導致大量訂單未能及時交割。紐約證券交易所不得不縮短每日的交易時間,並在每星期三休市一天,以處理積壓的紙質文件。

為解決紙質作業危機,歐美證券業建立了中央證券存管(Central Securities Depository,CSD)制度和證券名義持有製度,通過多層級的第三方簿記形式,實現紙質證券的非移動化交割,使證券交收效率大幅提升。但證券仍以紙質為主,與紙質證券有關的成本、風險以及效率依然存在。

到20世紀80年代末,計算機存儲和通信成本大幅下降,證券無紙化方真正成為可能。證券從發行環節開始,就可用電子賬簿記錄代替紙質憑證,全業務流程採用高效的電子化處理。 1989年,澳大利亞開展證券無紙化改革。 1992年、1995年和2001年,英國先後發布三份《無紙化證券法》,開展證券無紙化改革。其他國家還有芬蘭、挪威、愛沙尼亞、拉脫維亞等。我國資本市場在20世紀90年代初建立時也實現了證券全面無紙化,處於國際領先地位。

區塊鏈技術帶來的新型金融基礎設施“革命”

傳統金融基礎設施框架中,中央證券存管(CSD)、證券結算系統(Securities Settlement System,SSS)、中央對手方(Central Counterparty,CCP)、支付系統(Payment System,PS)所提供的證券登記、清算、結算功能,均採用第三方簿記形式,由CSD、SSS、CCP、PS等中心機構在中央服務器上對證券賬戶或資金賬戶的餘額計增計減,從而完成證券和資金的轉移。

而在基於區塊鏈的金融基礎設施框架,錢包地址取代了賬戶,客戶無須在特定的中心機構開戶,其私鑰在本地生成,然後從中導出公鑰,再變換出錢包地址,相當於自己給自己開賬戶,這是首要不同。其次,分佈式賬本取代了中心賬本。每個客戶都有一個賬本,大家一起共有、共享賬本信息。賬本就像證券市場的信息披露,公開、透明、可追溯。而且所有人都可參與記賬,成為記賬人。再次,在價值形式上,未花費的交易輸出(Unspent Transaction Output,UTXO)取代了賬戶餘額,這是經公眾一致同意後的價值索取權,而不是第三方賬簿記錄的數目。最後,在解決價值轉移的“雙花”問題上,共識算法取代了第三方背書,它利用經濟激勵相容設計,解決了在沒有可信中間人的情況下的造假問題。

在紙媒時代,證券的形式是紙質憑證,立“字”為據;在電子化時代,證券無紙化,以“第三方電子簿記”為據;在數字時代,證券的形式則是可信數字憑證,立“數字”為據,我們可稱之為“數字證券”。它不依賴第三方,數字證券分佈式賬本本身就是CSD、SSS,是天然的交易報告庫(TR),甚至可以是PS。除證券登記結算,還可應用智能合約技術,在數字證券分佈式賬本上將目前的證券交易和CCP的業務邏輯編成代碼,用算法實現,從而在鏈上直接開展去中心化資產交易和中央對雙方清算。這是全新的可以集證券交易、CSD、SSS、PS、CCP、TR為一體的金融基礎設施。

目前还很难论断,基于区块链的新型金融基础设施是否一定比传统的金融基础设施更具有优势,至少在性能方面,争议不断。但不可否认的是,它确实为我们提供了一种完全不同于中心模式的金融基础设施技术方案。在某些方面,它的优点显著。

如係統的抗攻擊性和穩健性。當發生節點故障時,只要共識算法所必需的節點能夠運行,則區塊鏈系統的可用性不會受到影響。無論系統宕機時間長短,驗證節點都能夠恢復。相比於中央服務器的單點失效風險,區塊鏈系統更具有優勢。近年來,因黑客攻擊或技術故障,交易所交易系統宕機時有發生,如多倫多證券交易所、東京證券交易所、新加坡交易所、孟買證券交易所、納斯達克交易所等。最嚴重的一次是2020年8月新西蘭證交所連續5個交易日遭遇網絡攻擊,交易多次被迫臨時中斷。而完全開放和裸露的比特幣網絡系統自2009年運行至今尚未因網絡攻擊而宕機,高度穩定。

又如系统的开放性和普惠性。传统的金融基础设施不仅封闭,而且分割,以邻为壑,信息交互效率低,成本高。基于区块链的新型金融基础设施则不受传统账户体系和封闭网络限制,具有更强的金融普惠,并可以在同一个网络连接各方主体,集成各项金融基础设施功能,具有统一、无缝、泛在、普惠的特点。它可以在零售、跨境、场外等分割程度较高、痛点比较显著的场景发挥积极效能。

基於區塊鏈的新型金融基礎設施構想

基於區塊鏈的新型金融基礎設施已經引起證券業的廣泛關注。比如,澳大利亞證券交易所計劃採用基於區塊鏈技術的系統取代現有的電子結算系統。瑞士證券交易所提出了建立基於區塊鏈技術的數字資產交易所(SIX Digital Exchange, SDX)。美國證券存託與結算公司(Depository Trust and Clearing Corporation, DTCC)開展了基於區塊鏈的證券回購交易後處理試驗。德國的國家區塊鏈戰略則提出從數字債券入手,推動基於區塊鏈技術的證券發行和交易。但與如火如荼的全球數字貨幣浪潮相比,證券業對區塊鏈技術的應用與探索略顯冷清。

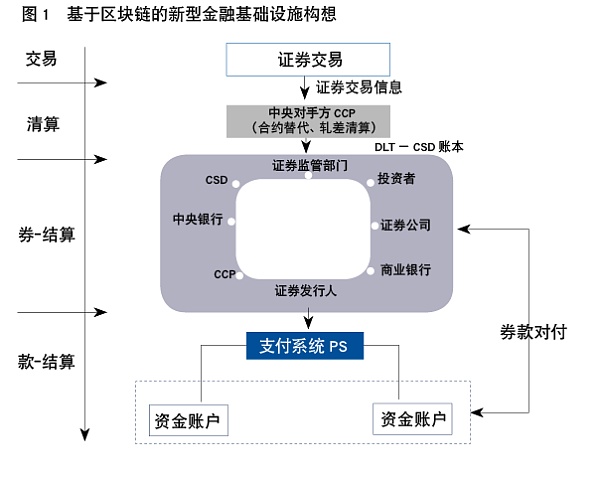

應該說,在證券業,基於區塊鏈的新型金融基礎設施探索才剛開始。應該如何建設?不同證券品種的技術方案如何設計?相應業務流程和操作如何開展?關鍵點在哪?在具體場景如何發揮區塊鏈技術的積極作用?傳統金融基礎設施機構是否將不復存在?新的角色是什麼?新型金融基礎設施的風險點在哪?應該如何對其進行監管⋯⋯這些問題還模糊不清。為此,需要一個系統、完整的理論框架指導基於區塊鏈的新型金融基礎設施的實踐探索。本部分提出基於區塊鏈的新型金融基礎設施的基本框架構想(見圖1)。

DLT-CSD賬本

作為新一代價值登記和交換技術,區塊鏈技術最有可能在證券登記結算領域率先得到應用。即保持證券交易和清算流程不變,前端依然由證券交易所負責交易,中央對手方(CCP)負責清算,而後端轉化為基於區塊鏈的證券登記結算系統(簡稱“DLT-CSD”)。此為基本框架。基本框架對現有金融市場基礎設施格局的改變較小。 DLT-CSD賬本至少可包含證券登記結算機構、證券交易所、證券公司、商業銀行、證券發行人(上市公司)、投資者、中央銀行、證券監管部門等8類節點,具有與傳統CSD完全一樣的金融基礎設施功能,只是在實現形式上發生了根本變化。

證券存管與證券賬戶

證券持有人持有的證券,在上市交易時,應當全部存管在CSD。在傳統CSD模式下,CSD為每個投資者開立賬戶,證券存管後投資者所持有的證券權益體現為其在CSD賬本上的賬戶餘額,而在DLT-CSD模式下,傳統證券賬戶則變成了錢包地址,證券相應地變成在分佈式賬本上存儲的加密數字資產。加密數字資產指向投資者的錢包地址,只有投資者的私鑰才能打開。私鑰非常隱秘,本地通過橢圓曲線算法,從中導出公鑰,再做兩次哈希運算,然後做一個數據的編碼整合,產生一個長位數,就是錢包地址。

證券登記結算

證券登記是對證券持有情況的認定,包括初始登記、變更登記(即證券結算)和退出登記。先談變更登記,傳統CSD通過賬戶餘額增減的形式記錄證券的歸屬及變動,而在DLT-CSD賬本,數字的流轉就是價值的流轉,數字化的證券直接點對點流轉,不依賴第三方中介機構。具體流程是:付券方先獲知收券方的錢包地址和公鑰,用對方公鑰對證券劃轉報文進行加密,然後用自己的私鑰簽名,進行全網廣播。全網收到證券劃轉信息後,共識驗證這一證券劃轉報文是由哪個地址發出,想劃轉到哪個錢包地址,最終收券方用自己錢包地址的私鑰解開證券劃轉報文,獲取證券。

對於初始登記和退出登記,為了保障公開發行、證券登記等相關監管政策的落地實施,DLT-CSD可採用雙重簽名機制。也就是說,只有經過證券發行人、證券監管部門和公證人中的兩方簽名之後,證券發行人才能發起初始登記和退出登記。而交易過戶或非交易過戶發起的變更登記,則可不經證券監管部門和公證人簽名。

集中交易過戶不改變現有交易後結算業務鏈條,交易訂單經CCP清算後,發送至DLT-CSD賬本,由結算參與人簽名確認,並向DLT-CSD賬本提交證券劃轉指令,以進行變更登記。 DLT-CSD系統與PS系統之間則通過券款對付機制(後續將詳細闡述),實現證券結算和資金結算的原子性和最終性。

公司服務

傳統CSD為上市公司提供的服務包括證券持有人名冊查詢、權益派發、網絡投票服務等,而在DLT-CSD的環境下,這些服務可交由智能合約自動執行。證券發行人作為賬本節點,自動獲得證券持有人的名冊;同初始登記一樣,證券發行人通過雙重簽名機制,進行股利發放等權益派發;由於分佈式賬本身就是一種投票系統,因此可在DLT-CSD賬本上直接開展網絡投票。

結語

數字化技術手段下,基於區塊鏈的新型金融基礎設施可行而且可控,監管也更加精準,因此它是規範的。區塊鏈賬本不易偽造,難以篡改,且可追溯,容易審計,所以它是透明的。它使金融服務更加自由開放、更有活力,而且它還基於可信技術,容錯性強,更有韌性。因此,它是符合“規範、透明、開放、有活力、有韌性”五大標準的新型金融基礎設施,潛力無限,前景可期。

來源| 《當代金融家》雜誌2021年第9期