“護城河”的協議,Uniswap是最好的例子之一

本文來自Finematics。

(https://finematics.com/defi-2-0-explained/)

DeFi 2.0到底是怎麼回事?只是一股流的新敘事,還是一種範式轉變?有哪些最有趣的DeFi 2.0協議?所謂DeFi2.0對以前的DeFi項目意味著什麼?你會在這篇文章中找到這些問題的答案。

1 簡介

加密領域喜歡新敘事,比如DeFi summer、Layer 1 Summer或jpeg 狂熱等。似乎”DeFi 2.0 “又是一個新玩意,最近獲得了越來越多的關注。

儘管DeFi 2.0背後的idea仍在形成之中,但總的來說,這個概念是指一種新的DeFi協議,它試圖通過實驗性的協議設計和通證經濟設計來解決現有項目的一些主要痛點。

實驗的核心是流動性挖礦設計的創新,這種創新通常指的是協議擁有自己的流動性,而不是通過流動性挖礦激勵機制暫時租用流動性。

現在,讓我們來解讀一下這一切意味著什麼。

2 流動性挖礦

DeFi協議糾結的最大問題之一是,如何以可持續的方式吸引持久的流動性。

為了啟動,大多數協議決定將其原生代幣的一大部分分配給流動性挖礦激勵。

這通常會吸引大量的資本,並迅速加快協議的增長。這會遇到什麼問題?絕大多數流動資金沒有忠誠度,如果下一個項目提供更好的激勵,他們就轉移到下一個項目。這就對原生代幣造成了巨大的拋壓。不幸的是,代幣的價格往往與項目的整體質量有關,有時可以成就項目但也可以毀了它。

一些協議試圖通過在其流動性挖礦獎勵中增加“釋放期”來緩解這一問題,但這通常只是治標不治本,未來終究還得面對同樣的問題。

每個提供流動性挖礦計劃的協議都希望在挖礦結束後,能夠通過建立一個有信譽的品牌來保持對用戶的吸引力,在競爭中脫穎而出,並吸引持久的流動性。這就是經常所說的建立協議的”護城河”。

如果是去中心化交易所,協議旨在擁有深厚的流動性,用戶可以以最好的價格執行他們的交易。

至於借貸協議,他們的目標是為貸款人和借款人提供有吸引力和可持續的借貸市場。

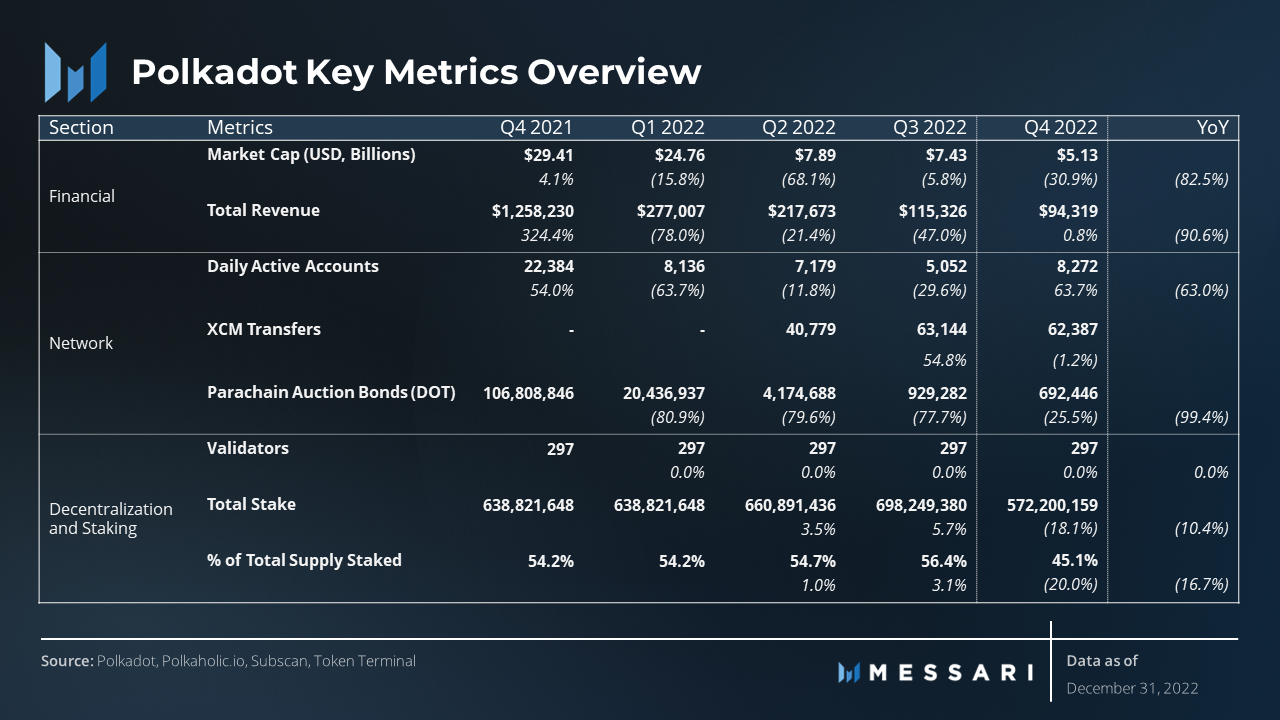

說到有”護城河”的協議,Uniswap是最好的例子之一。在寫這篇文章的時候,Uniswap在以太坊的所有去中心化交易所中佔67%的市場份額。儘管該協議近一年來沒有以UNI代幣的形式提供任何額外的獎勵,但市場份額仍然非常高。

其原因是什麼?強大的品牌和高額的交易量,使得流動性提供者僅從交易費本身就能獲得不錯的收益。當然,Uniswap也得益於它是DEX類別中最早的協議之一,隨著時間的推移越來越難復制。

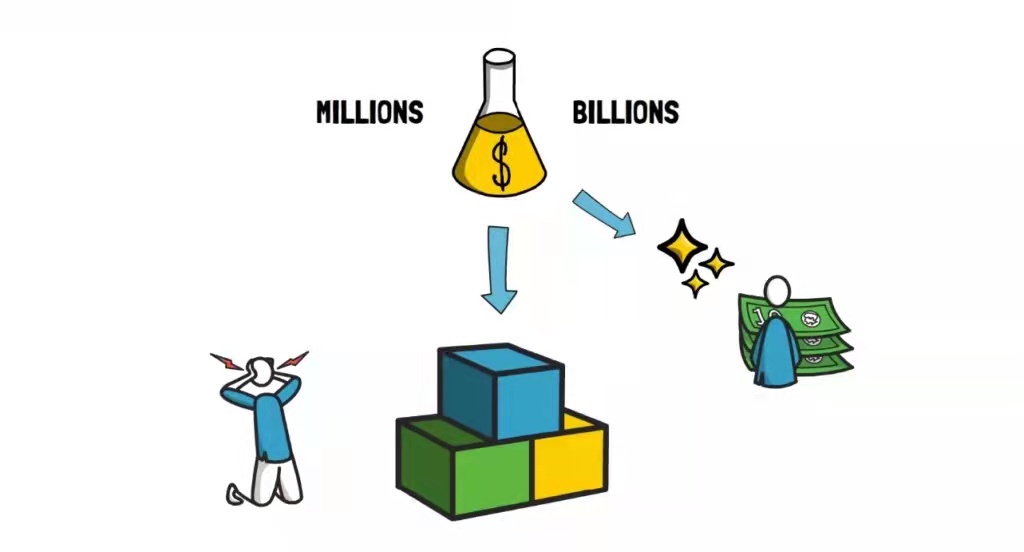

如今,我們看到很多協議吸引了數百萬甚至數十億美元的流動性,但從長遠來看,隨著資本轉移到了新的、酷炫的、回報更好的協議,它們將會失去吸引力。

所有新協議都面臨著巨大的困境。如何以一種可持續的方式帶來用戶和流動性,而不是僅僅吸引僱傭兵資本。更糟糕的是,流動性挖礦計劃的代幣的數量通常是限定的,所以協議其實處於不好的境地,他們要么在流動性挖礦計劃週期內取得成功,要么就是不了了之。

為了解決這個問題,一組新的DeFi協議決定提出創新的協議設計,將往常的流動性挖礦計劃變成更可具可持續性的事情。

為了更好地了解新設計是如何運作的,讓我們來看看幾個發起這場運動、現在正在處於DeFi 2.0風口浪尖的協議。

3 奧林巴斯DAO

OlympusDAO是一個很好的開始。

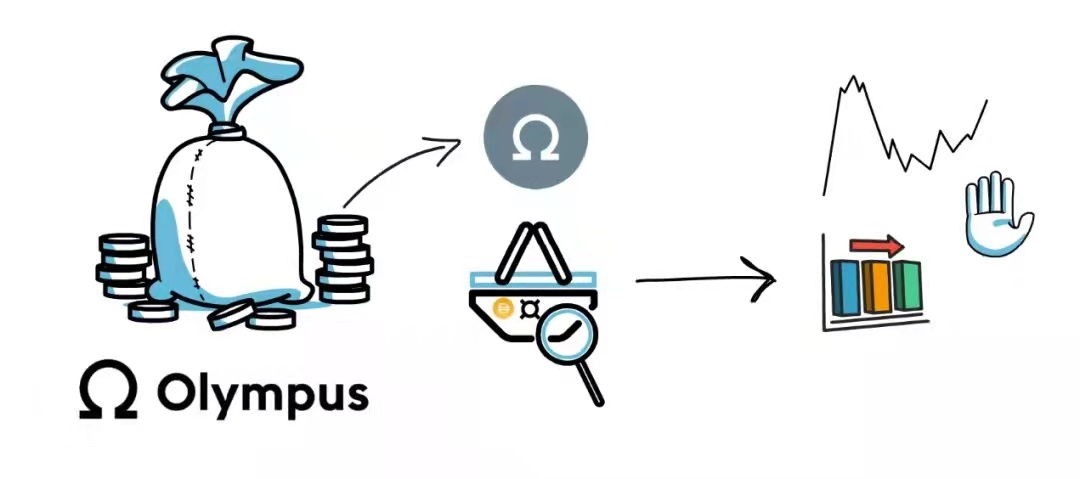

Olympus是一個基於OHM代幣的去中心化儲備貨幣協議。每個OHM代幣都由儲存在Olympus國庫中的一籃子資產所支持。這反過來為OHM創造了使實際價格不應低於某個價位的底價。

要參與Olympus,用戶可以用他們現有的OHM代幣進行stake並從rebase獎勵中獲得新的OHM,或者用不同的資產來換取折扣價的OHM。

後者也被稱為bonding,是允許協議擁有自己的流動性的主要概念之一。

bonding過程以下列方式進行:

協議以其市場價值的折扣價出售自己的代幣(OHM),以換取其他資產。折價後的OHM在幾天內被釋放,通常是5天。

目前,該協議支持2種主要資產類型的bonding:被添加到去中心化的交易所(如Uniswap或SushiSwap)代表流動性的LP代幣,以及單一資產,如DAI、FRAX、wETH或LUSD。

當用戶用LP代幣換取打折的OHM代幣時,LP代幣實質上就是被協議本身控制了。正如我們所知,LP代幣的所有者完全控制著基礎流動性。在Olympus的案例中,該協議擁有最常見的OHM交易對的LP代幣,如OHM-DAI、OHM-WETH、OHM-FRAX或OHM-LUSD,反過來意味著該協議擁有自己的流動性。

在寫這篇文章的時候,Olympus在所有市場和交易所擁有超過99.5%的自有流動性。

Olympus使用的bonding機制不僅為Olympus本身帶來了很多新的可能性,而且還通過OlympusPro為其他協議打開了新的可能性。

Olympus團隊最近推出了Olympus Pro,允許其他協議利用使Olympus成功的相同的bonding機制,並將bonding作為一項服務提供給它們。

Olympus Pro開始吸引越來越多的協議,尋求一種更可持續的方式來帶來長期的流動性。參與Olympus Pro的一些協議包括Alchemix、Frax、StakeDAO和Pendle。

Olympus Pro還推出了一個專門的市場,用於銷售bonds。投資者將可以在這個市場上以折扣價購買不同協議的代幣,以換取其他資產,這些資產隨後則成為協議國庫的一部分。

Olympus即將發布他們協議的V2版本,改進和優化一些現有的功能。其中一點是改進bonding機制,被bond的OHM將在bonding時間內被質押在協議上。

Olympus顯然是最有趣的新協議之一,也許它應該單獨拎出來進行充分解釋。

4 托克馬克

另一個迭代了流動性挖礦概念的協議是Tokemak。

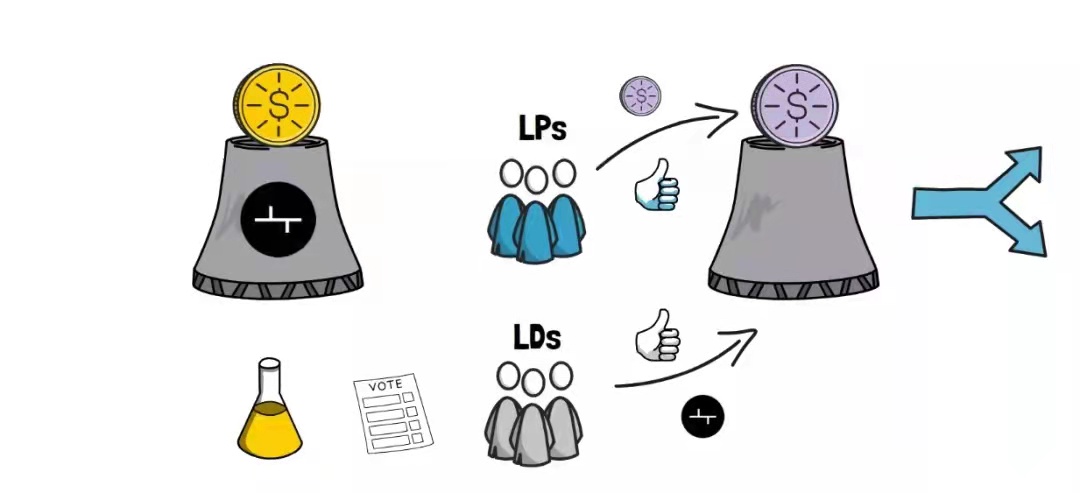

Tokemak專注於通過去中心化的做市協議在DeFi中創造可持續的流動性。

在Tokemak中,每個資產都有自己的池子,稱為反應堆(reactor),其中協議代幣TOKE被用來引導流動性。

流動性提供者只向一個專門的反應堆提供1種代幣,而TOKE持有者則成為流動性引導者,決定流動性應該流向哪裡。

這種設計使流動性的獲得變得民主化,並為流動性提供者和流動性引導者提供了激勵。

在成功引導其ETH和USDC創世池的流動性後,Tokemak社區現在已經開始對將啟動反應堆的項目進行投票。很快,這些反應堆資產將與創世池的資產配對,並在DeFi上部署。

Tokemak、OlympusDAO和利用Olympus Pro的協議只是在流動性挖礦領域有所創新的一些新協議。看其他協議進一步試驗其協議設計,將會非常有趣。

5 總結

DeFi 2.0似乎是一個暫時性的敘事,但其背後的核心概念很可能會一直常在,並使流動性挖礦更具可持續性。

新的DeFi協議將有辦法吸引持久的流動性,而不會陷入用流動性挖礦獎勵補貼用戶的無休止循環中,還不用與分叉自己的新協議進行競爭,這些分叉可以在幾天內推出新的代幣。

這並不一定意味著流動性挖礦很快就會消失,相反,項目將有辦法使其進入快速啟動階段或將初始資本吸引到新的鍊或L2。至少這將是一種選擇,而不是唯一可能的前進方式。

那麼,我們真的需要為這一切起一個新名字嗎?也許吧,無論我們給它取什麼名字,都不會改變這樣一個事實:有協議在試驗新的設計,並改進以前沒有達到預期效果的東西。

創造一個新敘事的好處是,可以為這個領域注入一些新鮮的興奮點,讓更多的人發現DeFi的潛力。

在討論DeFi 2.0時經常出現的問題是,現有的DeFi協議會怎樣?它們會隨著時間的推移而變得過時嗎?

我不這麼認為。

開源開發的主要好處之一是,已有的協議可以採用自證運作良好的新東西。也許是通過Olympus Pro 進行bonding流動性,也許是使用Tokemak重新引導流動性,也許還會有其他東西。一些現有的DeFi協議採用DeFi 2.0概念,這在未來是很正常的。

除此之外,新的協議將能夠承擔更多的風險,並嘗試協議設計,因為他們不會像已經建立的協議那樣有那麼大的資本風險。這將有利於整個DeFi空間,讓新的和現有的協議一起發展。

值得注意的是,整個DeFi領域的潛力只發揮了很少的一部分,我們應該專注於一起把整個蛋糕做大。

展開全文打開碳鏈價值APP 查看更多精彩資訊