代幣投票鎖定已經風靡了一段時間。先是Curve首創,然後Ribbon、Yearn、Hundred Finance等協議都採用了這種模式。雖然這種方式有絕對的優勢,但缺點卻很少被談及。相反,似乎每週都有一個新的項目團隊宣布他們改用ve代幣設計,它被看作是解決從低TVL到糟糕價格表現的萬能藥。

那麼,就讓我來扮演一下“惡熊”這個角色吧。 ve代幣有哪些缺點,潛在的替代方案又會是什麼樣子?

為什麼協議採用ve代幣模式

ve代幣如何運作

ve代表的是投票託管

-

託管:用戶選擇他們想要鎖定其代幣的時間(如CRV)。不可提前解鎖。代幣在選定的時期內線性解鎖。用戶可以永久鎖定他們的代幣,使他們的投票權和獎勵最大化。

-

投票:與他們的鎖定期成正比,用戶會收到一定數量的ve代幣(如veCRV)作為回報。 ve代幣用於治理,這意味著鎖定代幣時間長的社區成員擁有更多的權重。這通常也適用於獎勵。例如,鎖定CRV最長4年的用戶可以獲得2.5倍的LP獎勵。

總而言之,鎖定代幣的人在所需的時間內獲得投票(和獎勵)權,通常是按比例的。

團隊看到了什麼好處

鎖定代表了質押者的長期承諾。他們願意把他們的份額變成非流動性的(->機會成本)以換取投票權和獎勵。而這應該可以幫助團隊改善管理,因為承諾的成員在決策中擁有更大的權重。這些質押者應該:a)對協議的長期健康感興趣(激勵一致);b)願意做出明智的、耗時的決定(自我選擇)。

這些社區成員對協議來說比其他人更有價值,因此也會得到更多的獎勵。

ve代幣的弊端

低於預期的激勵調整

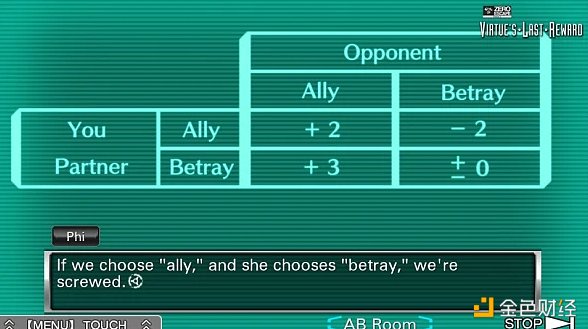

當市場正牛時,世界似乎陽光明媚。但一旦熊市召喚,博弈論就會變得黑暗。對於質押者來說,將個人利益最大化(例如接受最大的賄賂)而不是做出支持協議長期健康的決定是理性的。這種行為尤其發生在情緒轉為看跌的時候。誰知道4年後的代幣會值多少錢。最好是現在能賺多少就賺多少。其他人可以為他們的投票採取長期的時間跨度,但我已經在心理上完全貶低了我的本金。

Convex式的協議在ve代幣的基礎上採取了”通過鎖定進行激勵調整”的荒謬做法。而另一個協議像飢餓的星之卡比一樣吸乾被投票鎖定的代幣。這使供應量脫離流通,減少了銷售壓力。另一方面,鎖定的代幣由元治理代幣的持有者管理,鎖定期通常較短。意味著,長期的一致性已經消失。你可以說,元代幣持有者不希望基礎代幣失敗,因為這使他們獲得收入。但正如我們所知,每個人都顧及自己的利益,誰知道在短短幾個月內加密圈子會發生什麼,更不用說幾年了。

因此,ve代幣可能不會像最初認為的那樣對長期一致性有多大幫助。

構建”社區”,不,是Bagholder

一旦人們意識到長期一致性有限,對ve代幣模式的信任進一步削弱,他們就會尋求出售代幣。對於最堅定的社區成員來說,問題在於:他們不能–他們的份額又被鎖定了69個月。那些遵循ve代幣的黃金路徑,將他們的代幣鎖定在最大期限內的質押人,是那些被打擊最嚴重的人。這對他們來說是毀滅性的,不是嗎?而且對社區建設沒有幫助。

鎖定的作用是雙向的。雖然它有助於通過使代幣退出流通領域來減少銷售壓力,但它也使代幣更沒有購買吸引力。如果我必須將代幣鎖定4年才能發揮它的最大作用,我真的會買嗎?在加密貨幣這樣一個動態環境中,機會成本是巨大的。公平地說,流動性封裝通過將鎖定的質押代幣化來解決這個問題。但如上所述,這減少了長期的一致性。此外,還有一個問題,就是代幣化的頭寸與基礎ve代幣脫鉤。 “代幣化的ve代幣/ve代幣”交易對是主要的資金池,而退出的流動性往往很低。

例如

cvxCRV持有者退出意味著cvxCRV被拋出換成CRV,然後CRV被賣出換成ETH/DAI/……cvxCRV持有者既受到CRV價格下降的影響,也受到cvxCRV脫鉤的影響。

此外,元治理代幣可能看起來更有吸引力,將從ve代幣中搶奪需求。

特別是對於高釋放的代幣,被鎖定的質押者會覺得他們不斷地被拋棄。這會影響他們的行為。他們可能會變得更加尋求短期利潤。然後,其他人在觀察到這一點之後也會開始以同樣的方式行事。信任被侵蝕得更厲害,而一個惡性循環開始形成。

治理停頓

這個問題可以延伸到協議層面。積極性不高的質押者想離開,但不能。他們被鎖定了。他們仍然持有作為治理投票的ve代幣。他們對任何不涉及短期利潤的治理決策感興趣的機會很低。

他們的投票權在鎖定期內只會慢慢減少。同時,在這種情況下,外部資本會對長期購買和鎖定代幣猶豫不決。

這使得治理在最需要的時候變得困難,甚至可能完全停止。

元治理代幣導致了ve投票權的卡特爾化(壟斷化),但只要元治理權分配給代幣持有人,除了前面提到的流動性封裝的問題外,並沒有增加額外的風險。

替代的代幣經濟學

為了讓代幣持有者更長期地保持一致,協議可以使用不同的替代代幣經濟學機制。然而,在目前加密貨幣的增長階段,幾乎每天都有新的敘述和項目出現,可能很難長期保留大多數社區成員和質押者。代幣經濟學加上社區建設的其他措施將有助於緩解這個問題。

協議需要意識到,鎖定質押者可能不像最初想像的那樣有價值。你無法購買忠誠度。不滿意的質押者會做出不好的治理決定。

因此,我主張採用軟鎖定,從而增加質押者的機會成本,目的是減少短期波動,激勵人們進行長期思考,但允許他們隨時離開。只有滿意的社區成員才是有價值的社區成員。

讓我們看看兩個代幣機制和它們的權衡,好嗎?

基於時間的代幣經濟學

GMX、Platypus、Prism Protocol和Kalao都使用了基於時間的代幣經濟學,不過略有不同。

質押者隨著時間的推移積累成長值,被授予更多的獎勵和/或治理權。他們可以隨時解除質押,但會失去他們的成長值,這構成了機會成本。機會成本以失去未來收入和投票權重的形式呈現,可以幫助減少短期波動。例如,在他們預計是暫時性的價格下跌期間,質押者不太可能取消質押。此外,這也適用於協議收入較低的幾週。只要中長期的前景是積極的,用戶就會保持質押。

另一方面,質押者是靈活的,當他們的長期評價發生變化時,可以隨時離開。他們可以對新的信息做出反應,如協議採用方面的問題,新的競爭對手或市場上的新需求。由於單個(非鯨魚)投票者的影響力有限,給予他們退出的權利是公平的。對於協議來說,這有著更快恢復治理過程的優勢。

與以鎖定的形式考慮質押者對未來的承諾(向前看)的ve代幣相比,基於時間的經濟學是往回看的(用戶已經質押的時間長短)。過去的行為是未來行為的預測器,儘管不是完美的。但是,一個用戶已經質押的時間越長(在不同條件下都選擇質押),他們在未來就越有可能繼續質押。機會成本是保持質押的進一步激勵因素。

變量

對於每一個代幣模型來說,都有取捨。我們可以通過設置某些變量來決定其中的平衡。

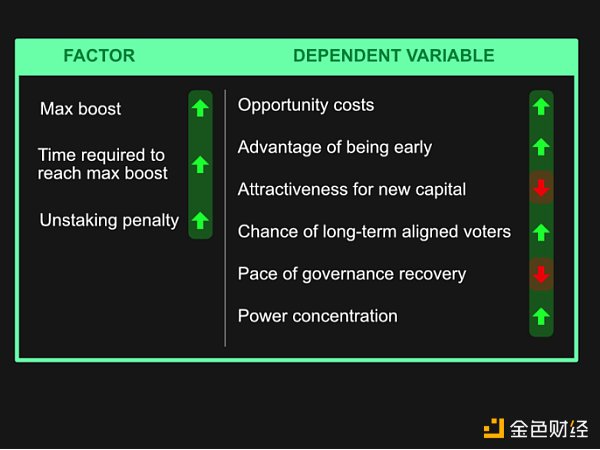

通過基於時間的成長值,我們必須平衡早期投機者相對於新買家的優勢。優勢越大,解除質押的機會成本就越高。這減少了賣出壓力,也使晚買的吸引力降低(買入壓力降低)。此外,它會使投票權(當用戶收到原生代幣作為獎勵時)和收入更集中於早期質押者。治理的恢復需要更長的時間,因為長期質押者的權重更高。另一方面,長期的質押歷史表明用戶關心一個協議,也增加了他們被很好通知的機會,這兩點都在提高決策質量。

以下因素決定了早期質押者的優勢

-

最大上限

-

達到最大上限所需的時間

最大上限和所需時間越高,早期的優勢就越大。

還有就是取消質押的懲罰,對此有兩種模式。當用戶取消任何數量的PTP時,Platypus’會燒掉所有累積的vePTP(完全懲罰)。這增加了機會成本。而GMX燒掉與用戶取消質押的代幣份額成比例的乘數點(部分懲罰)。

協議還可以引入解除質押期,以進一步抑制短期交易。 Prism協議對xPrism有一個21天的解除質押期。

雖然Platypus和Prism為基於時間的提升採用單獨的獎勵池(基本池和提升池),但GMX和Kalao只有一個池。分開的獎勵池允許團隊確保非成長用戶獲得一定的最低APR。而在一個池子的結構下,成長用戶會擠掉非成長用戶的獎勵。代幣成長因素需要改變,而兩個池子的模式則通過調整池子之間的獎勵權重有了另一個槓桿。

獎勵的歸屬

esGMX和esKLO的模式對我來說特別有趣。質押者不賺取原生代幣,而是獲得一個託管代幣。他們可以決定:

-

保留es代幣(autocompoundooooor)。 es代幣會自動被質押,並像普通代幣一樣獲得獎勵;

-

在一段時期內線性歸屬代幣(vestoooor)。在這段時間內,質押者不會收到他們的es代幣的獎勵。歸屬需要質押用於獲得es代幣的平均數量的代幣。

這帶來了幾個好處:

-

機會成本。質押者必須決定是將他們的es代幣歸屬還是用它們賺取協議收入。因此,es代幣與創收協議特別相關。

-

有效減少供應。由於歸屬的質押要求,並不是所有的es代幣都會被轉化為本地代幣。

-

減少即時出售壓力。 es代幣不能直接出售。雖然一開始看起來是一個”踢皮球”式的釋放解決方案,但從大局來看,這可能會有幫助。代幣獎勵用於引導供應和/或需求,但只能在協議(希望)建立後再出售,這意味著價格可能已經較高,應該有更多需求來吸收銷售壓力。

-

收入分享給長期一致的質押者。更多的獎勵被分配給那些沒有歸屬他們es代幣的質押者。

反過來說,es代幣持有者即使已經解除了他們的本金,仍然可以獲得部分收入。這對他們是公平的,因為他們公平地賺取了es代幣,並且仍然擁有它們。但是,由於他們不再對協議感興趣,這感覺就像失去了收入。

結論

尋找長期承諾的質押者和貢獻者是很困難的。雖然硬鎖定可以確保人們在資本方面的承諾,但它可能不是承諾激勵行為的最佳方式。協議應該做更多的實驗,特別是軟鎖定,如基於時間的代幣經濟學和es代幣獎勵。當然像往常一樣,這些代幣機制可以以一種方式建立,以最大限度地提高長期的可持續性,或為龐氏騙局增壓。作為一個建設者或研究者,看一下設計空間並做出權衡,得出自己的結論是很有價值的。同時,請記住,代幣經濟學也只是保留長期社區的拼圖的一塊。

注:原文作者為0xKepler,以下為全文編譯。