做好準備,穩定幣戰爭已經開始了。

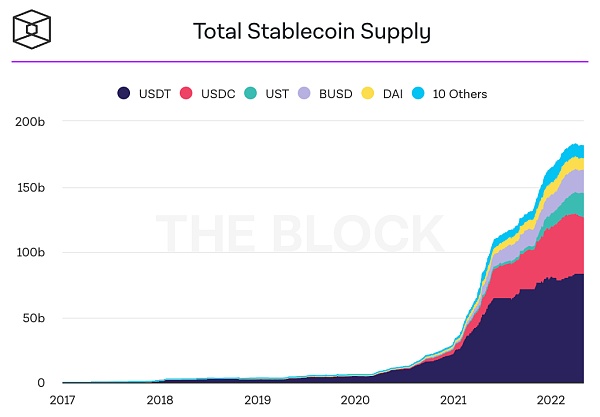

穩定幣已經成為Crypto 行業中規模最大、增長最快的領域之一,總市值超過1800 億美元——這一數字在過去一年增長了109%,在過去兩年增長了1748%。

上圖:各大穩定幣的供應增長情況。來源:The Block

在加密經濟的這個領域,穩定幣的潛在市場規模達數万億美元,而作為一種「貨幣」形式,這些資產受益於流動性帶來的巨大網絡效應。正因如此,早期的穩定幣贏家可以很容易地成為根深蒂固的在位者。

這當然引出了一個問題:誰正在贏得這場穩定幣戰爭?哪些穩定幣的增長最快?在鏈上的各種用例中,哪些穩定幣是最具流動性和被採用的?

讓我們找出答案。

01. 主要參與者

在深入研究一些數據來了解當前穩定幣戰爭的狀態之前,讓我們簡要地了解7 個主要的穩定幣/貨幣發行方,這樣我們就可以對這些穩定幣的運作方式以及它們成功背後的一些驅動因素有一個高層次的了解。

出於我們的目的,我們將談及USDC、USDT、BUSD、UST、DAI、FRAX、FEI,以及OHM (雖然 OHM 不是一種穩定幣,而是一種“非錨定貨幣”)。

雖然這7 種穩定幣不一定是市值最大的,但它們(原因如下所述) 處於保持或增長市場份額的最佳位置,而且是DeFi 行業競爭最激烈的垂直領域之一。

1. 中心化穩定幣:USDC、USDT 和BUSD

USDC、USDT 和BUSD 是目前最大的三種中心化穩定幣。三者都是由鏈外實體發行,並聲稱都由法幣抵押品(即“真實”美元) 1:1 支撐。

雖然這種穩定幣的設計更加不透明,而且完全中心化,但事實證明,這種設計在穩定幣中是最具擴展性的,因為這三種穩定幣的總流通供應量為1442 億美元,佔整個行業的80%。雖然這三種穩定幣無法在鏈上進行審計,但它們都在不同程度上發布了自己的儲備證明,比如USDC 發行方Circle 和USDT 發行方Tether 持有低風險、短期資產(如商業票據),以便為自己創造收入。

特別是USDT 和USDC 的深度流動性,使得這兩種穩定幣能夠建立起巨大的網絡效應,且USDC 是鏈上採用最廣泛的穩定幣(稍後會詳細介紹)。

2. 去中心化穩定幣:UST、DAI、FRAX、FEI 和OHM

1) UST

UST 是一種去中心化算法穩定幣,與美元掛鉤。

UST 採用一種簡單的鑄造和銷毀機制來維持穩定:要鑄造UST,用戶必須銷毀同等價值的LUNA (Terra 區塊鏈的原生資產);同樣,用戶可以通過銷毀同等價值的UST 來贖回他們的LUNA。

正如我們所看到的,UST 沒有任何外部抵押品支撐——相反,它依賴套利來維持其穩定:當UST 的交易價格高於其錨定匯率(即1 美元) 時,市場參與者就有動機通過鑄造新的UST 來擴大其供應並降低其價格,反之亦然。

然而,Terra 最近通過Luna Foundation Guard (LFG) 籌集了BTC 和Avalanche 原生代幣AVAX (總價值約為17.5 億美元) 的儲備基金,以幫助支持UST 的錨定,使該穩定幣有9.3% 獲得了這些儲備金的支撐。

儘管這種設計本身存在一系列重大風險,但它使UST 得以快速擴大流通供應,規模超過186.5 億美元,在所有穩定幣中排名第三,其供應量已經比最接近它的競爭對手DAI 高出了兩倍多。

2) DAI

DAI 是一種去中心化的、與美元掛鉤的穩定幣,由Maker DAO 發行。 DAI 基於超額抵押機制,用戶可以將不同形式的抵押品(如ETH) 存入金庫來鑄造DAI 穩定幣。用戶必須保持他們的抵押頭寸是超額抵押的,因為當抵押品低於一個設定的抵押率時(抵押率因抵押品資產而異),抵押品可以被清算。

DAI 是DeFi 領域最古老、最經得起考驗的穩定幣之一,而Maker 以其強大、去中心化的治理體系和最佳的風險管理政策而聞名。這一點,以及大量DeFi 協議的廣泛整合,使DAI 的市值增長到超過81.3 億美元,其市值在所有穩定幣中排名第五,在去中心化穩定幣中排名第二。

3) FRAX

FRAX 是一種去中心化的、與美元掛鉤的穩定幣。顧名思義,該穩定幣是一種部分抵押算法穩定幣,其係統中的抵押品額(抵押率(CR)) 是動態變化的,由市場根據FRAX 的供應和需求來設定。與UST 類似,FRAX 穩定幣供應的一部分是無抵押的,通過FXS 代幣(該協議的鑄幣稅和治理代幣) 保持穩定性,當新的FRAX 被創建和鑄造以滿足贖回需求時,FXS 會被銷毀。

Frax 還使用所謂的「算法做市程序」(AMO) 來製定貨幣政策。這些AMO 允許協議將FRAX 及其儲備金部署到各種DeFi 協議中,如Curve、Uniswap 和Aave,以產生收益並幫助實現戰略目標。

FRAX“兩全其美”的設計,加上使用AMO 和諸多合作夥伴,使該穩定幣的供應規模擴大到26 億美元以上,市值在所有穩定幣中排名第7,其過去6 個月的增長率在這七大穩定幣中排第二。

4) FEI

FEI 也是一種去中心化穩定幣,與美元掛鉤,由Fei Protocol 發行。該穩定幣是完全抵押的,用戶可以通過存儲各種資產來鑄造新的FEI,可以在任何時間1:1 贖回。

FEI 只接受去中心化的抵押品,ETH 和LUSD 是其絕大部分的支撐資產。

FEI 幫助推廣了「協議控制的價值」(PCV) 的概念,因為它的儲備金由TRIBE 代幣持有者通過去中心化的治理進行管理(且未來將通過一個受管理的Balancer 池來管理)。這種PCV 被部署到各種DeFi 協議中以賺取收益,而協議本身可以使用超額的儲備金來鑄造FEI (即協議擁有的FEI (POF)),為其選擇的DeFi 場所提供流動性。

儘管FEI “只是”第11 大穩定幣,市值為5.66 億美元,但該協議在PCV 和POF 的總價值中有8.78 億美元。這一點,再加上他們與Rari Capital (無需許可的貨幣市場協議Fuse 背後的團隊) 合併形成Tribe DAO 的協同作用,應該可以為Fei 提供他們增長市場份額所需的資源。

5) OHM

OHM 是由Olympus DAO 發行的一種完全抵押的、自由浮動的貨幣。這意味著OHM 不是一種穩定幣,而是允許其價格由公開市場決定。

Olympus 利用債券機制和質押機制為其金庫積累資產,並發行OHM。就債券機製而言,協議出售折扣的OHM (在幾天內授予),以換取各種資產,比如穩定幣或與OHM 配對的LP 代幣。就質押機製而言,OHM 持有者可以質押他們的代幣以獲得新發行的OHM,這有助於最小化債券機制帶來的稀釋。

這些機制對其價格產生了重大影響,同時Olympus 開創的這一模式讓該協議擁有了99.2% 的OHM 流動性,並使其積累了超過3.37 億美元的金庫資金。與Fei 和FRAX 一樣,OHM 的持有者可以控制這些儲備金用於部署在不同場所,以產生收入或進一步的戰略目標。

這筆資金將使Olympus 繼續在穩定幣領域發揮重要影響,從長遠來看,有助於推動其市值突破目前的3.68 億美元關口。

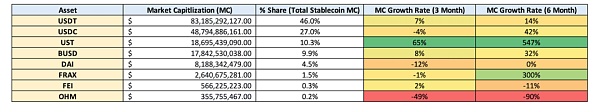

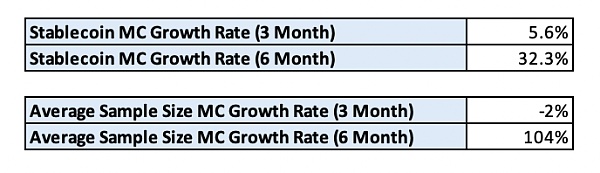

下圖展示了這七大穩定幣的市值、市場份額,以及過去3 個月和過去6 個月的市值增長率:

如上表所示,UST 和FRAX 是過去六個月增長最快的,在過去兩個季度,它們的供應量分別增加了547% 和300%。在過去三個月裡,UST 繼續以最快速度擴張,市值增長65%。這使得UST 在穩定幣總供應量中的市場份額從2021 年11 月的2.08% 增至10.34%,接近5 倍。

此外,相對於整體穩定幣市場而言,UST 和FRAX 高於平均水平的增長率是另一個例證,表明帶有算法組件的穩定幣由於更有效的資本效率,可以擴大規模。通過相互合作(比如在Curve 上的4pool 方面的合作),這兩種穩定幣可能會繼續看到巨大的增長。 4pool 是Frax 和Terra 在Curve 上創建的一個由UST、Frax、USDC 和USDT 組成的穩定幣池,旨在成為Curve 上的基礎交易對。

穩定幣市值增長率排行榜

-

金牌:UST

-

銀牌:FRAX

-

銅牌:USDC

02. 穩定幣戰場

現在我們已經介紹了這場穩定幣戰爭中的主要參與者,讓我們來看看他們在競爭的前線,看看它們各自所處的位置。

為此,我們將比較上述8 種資產(USDC、USDT、BUSD、UST、DAI、FRAX、FEI 和OHM) 以及MIM 和LUSD (二者按市值分別為第6 和第12 大穩定幣)。

為了評估每種穩定幣的採用和使用情況,我們將研究DEX (去中心化交易所)、貨幣市場以及跨鏈橋上的流動性和存款的構成。此外,我們還將研究DAO 資產負債表上的穩定幣持有量,並看看哪些穩定幣被用於作為其他穩定幣的支撐,以評估它們作為一種儲備資產的可取性和採用程度。

1. DEX 的穩定幣流動性

DEX (去中心化交易所) 是DeFi 的核心,促進整個DeFi 生態系統的資產兌換和流動性流動。正如Curve 戰爭的瘋狂流行所表明的那樣,DEX 是穩定幣的關鍵戰場,因為DEX 的深度流動性有助於加強穩定幣的掛鉤,並鞏固穩定幣作為其他資產的熱門交易對的地位。

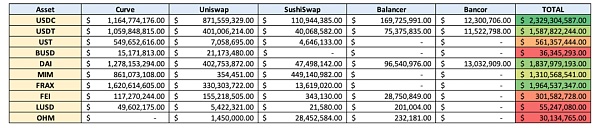

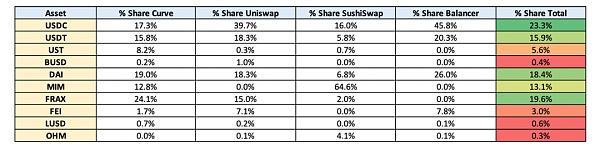

讓我們來看看以太坊上有著最高TVL (鎖倉總價值) 的五大DEX (即Curve、Uniswap、Balancer、SushiSwap 和Bancor) 上的穩定幣流動性的構成,看看這10 種穩定幣之間的競爭格局。

基於上表,我們可以看到,USDC 的流動性最強,為23.2 億美元,占到了這5 家DEX 穩定幣總流動性100 億美元的23.3%,其次是FRAX (19.6%) 和DAI (18.4%),分別為19.6 億美元和18.3 億美元。

深入到每個交易所的穩定幣流動性的構成,我們可以看到,USDC 是迄今為止在Uniswap 和Balancer 上流動性最強的穩定幣,分別占到這兩個DEX 上的39.7% 和45.8% 的穩定幣流動性份額。如上圖所示。

不出所料,Curve 一直是DEX 中最具競爭力的穩定幣戰場,沒有哪個穩定幣協議佔該交易所穩定幣流動性的四分之一以上。

FRAX 是Curve 平台上最具流動性的穩定幣,雖然可能有些令人驚訝,但這是有原因的,因為FRAX 協議是CVX 的最大持有者(CVX 是Convex Finance 的治理代幣,Convex 控制了大多數的CRV 代幣,因此也控制了Curve 上的CRV 代幣獎勵的流向),並且向CVX 持有人支付了數千萬美元賄賂,以便將進一步的流動性導向Curve 上的FRAX 配對池。

穩定幣的鏈上流動性排行榜:

-

金牌:USDC

-

銀牌:FRAX

-

銅牌:DAI

2. DeFi 貨幣市場的穩定幣存款

與DEX 一樣,DeFi 貨幣市場(比如Aave、Compound 等) 是鏈上金融系統最關鍵的組成部分之一,它們有助於實現Crypto 借貸、定價風險,並(有時) 抑制DeFi Degens (賭徒式交易者) 對槓桿的貪得無厭的渴望。

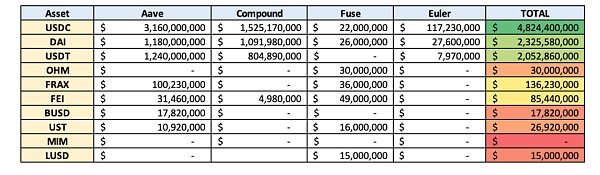

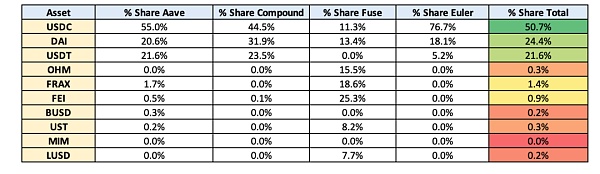

讓我們來看看以太坊上最大的四個貨幣市場Aave、Compound、Fuse 和Euler 上的存款,以便了解每種穩定幣相對於其他穩定幣在這些貨幣市場中的存款量。

從上表我們可以看到,USDC 是這四大貨幣市場中存款最多的穩定幣,超過48.2 億美元,佔四個平台95.1 億美元穩定幣存款總額的50.7%。 DAI 和USDT 分別以23.2 億美元(24.4%) 和20.5 億美元(21.6%) 的存款額排名第二和第三。

Fuse 已經被證明是穩定幣中競爭最激烈的市場,因為FEI、FRAX 和OHM 在該平台上的穩定幣存款份額最大。考慮到該協議的性質,這並不特別令人驚訝,因為在Fei 和Fuse 之間有大量獨立的和專門的池,以及二者之間緊密的聯繫,因為這兩個項目都位於Tribe DAO 的保護傘下。

穩定幣在貨幣市場中的存款量排行榜:

-

金牌:USDC

-

銀牌:DAI

-

銅牌:USDT

3. 跨鏈橋中的穩定幣流動性和鎖定價值

區塊鏈「橋」正迅速成為多鏈加密經濟中最重要的基礎設施之一。雖然每個「橋」都有自己獨特的風險概況和信任假設,但隨著可選擇的L1 鍊和L2 網絡的興起,「橋」為用戶提供了一種快速、相對直接的方式在網絡之間轉移資產,「橋」的流行程度呈爆炸式增長。

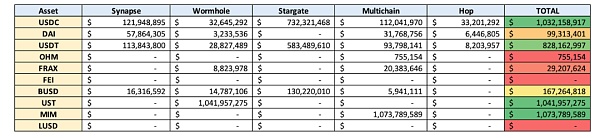

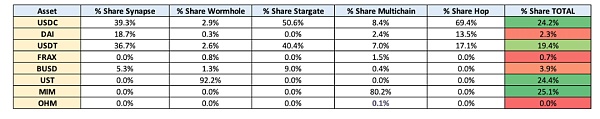

基於這一點,讓我們看看在五個受歡迎的「橋」協議(Synapse、Wormhole、Stargate、 Multichain 和Hop) 上哪些穩定幣的流動性最強,和/或存款量最多,這樣我們就可以了解在這些多鏈經濟中,哪些穩定幣的流動性最強,使用最多。

數據來源:DeepDAO

基於上表,令人有些意想不到的是,MIM 是這五個「橋」中最受歡迎的穩定幣,緊隨其後的是UST 和USDC,分別有著10.7 億美元、10.4 億美元和10.3 億美元的流動性/鎖定價值。

數據來源:DeepDAO

然而,仔細觀察就會發現這些數字有些扭曲,因為MIM 和UST 都只由這五個中的其中一個「橋」支持:MIN 僅由Multichain 支持,UST 僅由Wormhole 支持。此外,我們可以看到,儘管USDC 在流動性/鎖定價值方面整體排名第三,但它在Stargate、Synapse 和Hop 上的市場份額最大,在Wormhole 和Multichain 上的市場份額第二。

穩定幣在多鏈中的排行榜:

-

金牌:MIM

-

銀牌:UST

-

銅牌:USDC

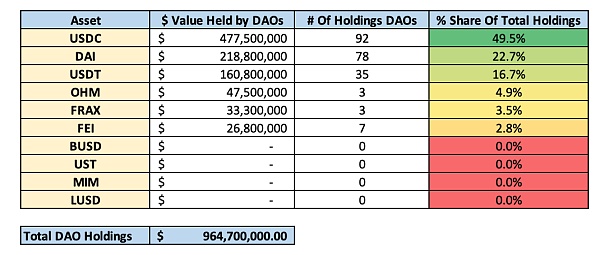

4. DAO 金庫的穩定幣持有量

衡量穩定幣採用情況的另一個重要用例是將其用於作為金庫資產。雖然許多協議的大部分資產負債表都是其原生治理代幣,但DAO (去中心化自治組織) 越來越多地將其持有的金庫資產分散到波動性較小的資產中。

讓我們通過觀察DAO 金庫中的穩定幣持有量來看看這10 種穩定幣在這方面的表現。

從上表中我們所看到的,USDC 佔了被追踪這些DAO 的穩定幣持有總價值的49.5%,也即在它們的資產負債表上有4.775 億美元的USDC 穩定幣。 USDC 也是被最多數量的DAO 組織所持有的穩定幣,有多達92 個DAOs 金庫中持有USDC 資產。 DAI 和USDT 分別以22.7% 和16.7% 的份額位居第二和第三。

在USDC、DAI 或USDT 以外的資產中,OHM 占主導地位,其在三個DAO 資產負債表上的總價值為4750 萬美元,而FEI 被7 個DAO 持有。

DAO 金庫中的穩定幣持有量排行榜:

-

金牌:USDC

-

銀牌:DAI

-

銅牌:USDT

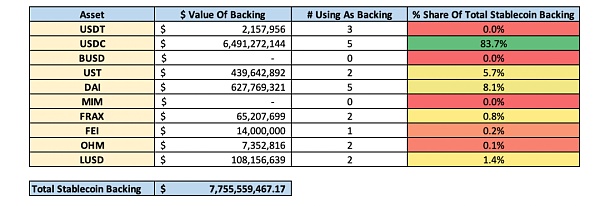

5. 貨幣儲備

穩定幣的最後一個關鍵功能是作為其他貨幣的儲備金。隨著穩定幣經受的考驗越來越多,穩定幣被更廣泛地用於作為它們競爭對手的儲備貨幣,其缺乏波動性增加了風險管理的容易度,同時也有助於調整激勵措施,鼓勵穩定幣發行方之間的合作。

基於這一點,讓我們通過觀察8 種去中心化穩定幣(DAI、FRAX、FEI、OHM、alUSD、MAI、agEUR 和UST) 的儲備金和抵押品,來看看我們上文列出的這10 種穩定幣在這方面的情況,看看每種穩定幣在作為其他穩定幣的儲備金方面有多受歡迎。

從上表中我們可以看到,USDC 是最受其他穩定幣歡迎的儲備金,佔作為儲備金的穩定幣總額的83.7%。排在後面的是DAI、UST 和LUSD,分別為8.1%、5.7% 和1.4%。

儲備金排行榜:

-

金牌:USDC

-

銀牌:DAI

-

銅牌:UST

03. 穩定幣戰爭已經到來

當前獲勝者:USDC

USDC 是DEX 上最具流動性的穩定幣,是DeFi 貨幣市場中存款量最高的穩定幣,是跨鏈「橋」上流動性排第三的穩定幣,是DAO 金庫中使用最廣泛的穩定幣,也是其他穩定幣的儲備金中最受歡迎的穩定幣。很明顯,儘管USDC 是第二大穩定幣,但它是Crypto 領域使用最多的鏈上穩定幣。

雖然其他較小的穩定幣玩家已經能夠在單個戰場獲得市場份額(比如FRAX 是Curve 平台上最具流動性的穩定幣,FEI 是Fuse 貨幣市場上存款量最高的穩定幣,UST 是Wormhole 跨鏈橋支持的唯一穩定幣),但USDC 目前是穩定幣戰爭的明顯“贏家”。

然而,那些支持去中心化穩定幣的人還是有希望的。兩個去中心化的替代品,即UST 和FRAX,儘管市值較小,但其當前的增長速度遠遠超過USDC。

更不用說其他新挑戰者的到來了,比如像Near 的USN 和Tron 的USDD 等L1 鏈上的算法穩定幣,以及像Frax 的FPI 和Volt Protocol 的Volt 等錨定CPI (消費者價格指數) 的穩定幣,它們可能會撼動穩定幣的競爭格局。

雖然USDC 可能在早期領先,但我們才剛剛開始一場漫長的穩定幣戰爭。

本文僅代表原作者觀點,不構成任何投資意見或建議。