摘要:當前數字貨幣由於BTC和ETH等加密資產波動性很大,所以我們需要穩定幣。但是穩定幣與美元掛鉤,美元也會貶值,會影響購買力。在這個背景下,OlympusDao就創建了一種新的算法儲備貨幣體系OHM。

撰文:Hoo Research

什麼是OlympusDao

OlympusDao是一種去中心化儲存貨幣協議,其原生貨幣OHM幣給與其支持。 OHM也算是某種意義上的穩定幣,不過他的價格並不是由美元掛鉤的,而是由一攬子資產支持的數字幣掛鉤的,他的價格是由供需決定的,而他支撐的價格則是由儲備資產的市值和OHM的總鑄造量共同決定的。

本身分為一級市場和二級市場,鑄造是一級市場,在鑄造時因為有折扣所以更便宜,而我的資產相當於就是進入他OHM的國庫。在一級市場購買的過程就是申購債券的過程。不過鑄造時會分為2部分,一部分給購買者,另一部分會給質押人作為獎勵。

項目要素:

簡稱:OHM

總供給量:協議自動調節

團隊:是由Zeus 提出並由一個分佈式偽匿名團隊構建

投資機構:Nascent

運營(DAO):由社區提議,OHM持有者投票

短期目標:實現OHM供給增長並優化財富創造體系。

長期目標:使OHM成為全球記賬單位和流通貨幣。

項目特點:

1、不與美元掛鉤,價格自由浮動,由市場決定

2、有資產支撐,如DAI、FRAX等

3、POL

POL(protocol owned liquidity):

協議自有流動性(protocol owned liquidity)是Olympus的一個創新。不像其他流動性挖礦,流動性一旦存入協議就不能再被用戶取出,所以協議對流動性擁有控制權。當用戶用LP代幣換取打折的OHM代幣時,LP代幣實質上就是被協議本身控制了。正如我們所知,LP代幣的所有者完全控制著基礎流動性。在Olympus的案例中,該協議擁有最常見的OHM交易對的LP代幣,如OHM-DAI、OHM-WETH、OHM-FRAX或OHM-LUSD,反過來意味著該協議擁有自己的流動性。

這樣的好處也是非常明顯的,協議不需要支付高昂的流動性獎勵,來吸引用戶存入流動性,而高昂的流動性獎勵不可持續,大多數情況下只會吸引蝗蟲用戶。協議自有流動性是DeFi2.0的重要標誌之一,OHM通過Bond債券服務逐步在協議內部積累流動性,這部分流動性的特點是完全由協議自主控制,當POL足夠大的時候就不再依賴第三方來提供流動性。

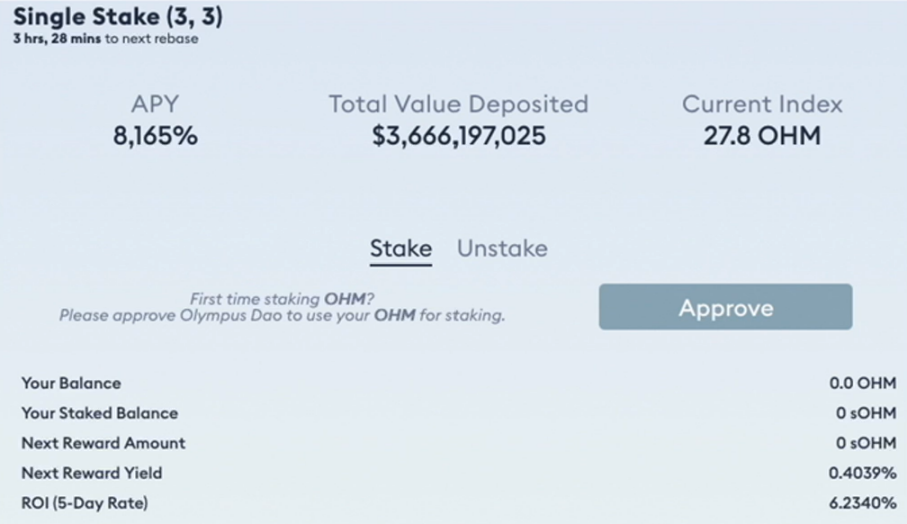

Stake:

用戶將OHM質押,以1:1得到sOHM。每8小時發放一次OHM獎勵,這個過程是rebase。兩個渠道獲得OHM:

1、二級市場購買:在uniswap或sushiswap上購買OHM;

2、Bonding。

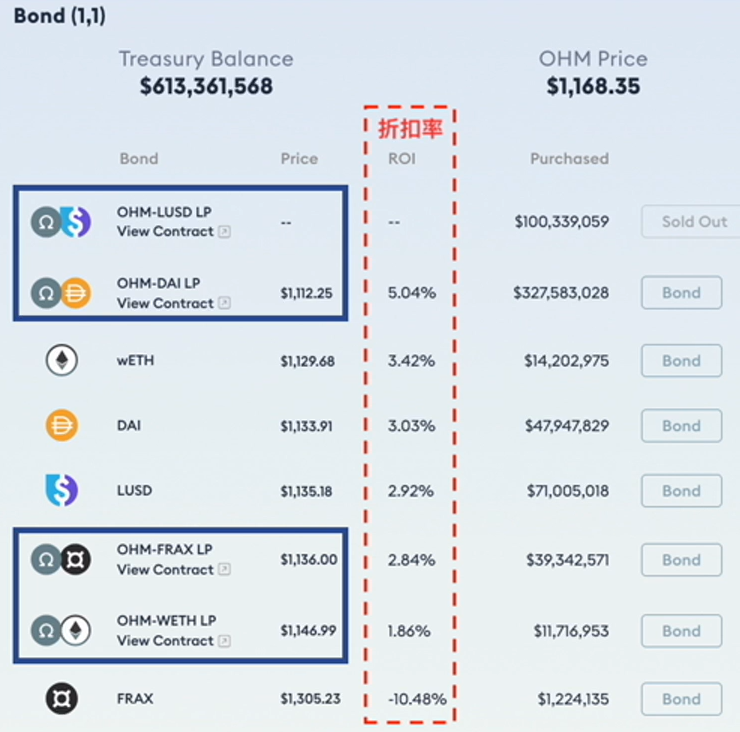

債券(Bounding):

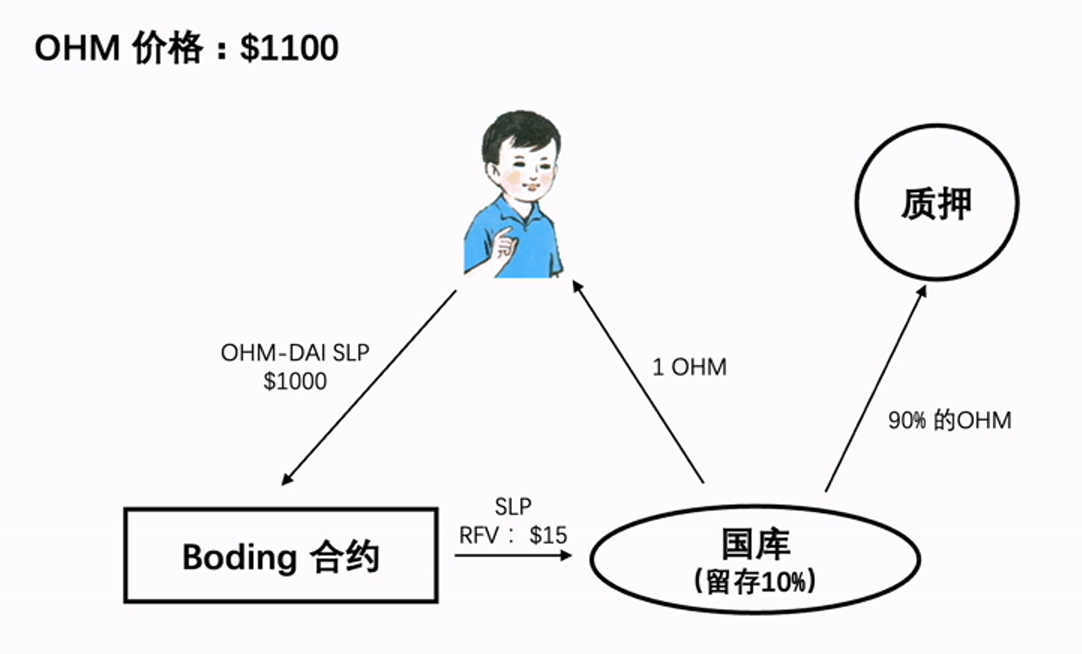

協議允許用戶存入特定資產,以折扣價換取OHM,5天后到賬(即15個rebase)。這個過程就相當於我買了一個期限是5天,而且以折扣為利息的債券又可分為:

1、儲備債券(Reserve bonds):存入單幣(如DAI、FRAX或LUSD)換取OHM(無框)

2、流動性債券(liquidity bonds):存入uniswap或sushiswap 上的LP(如OHM-DAI LP等)(藍框)

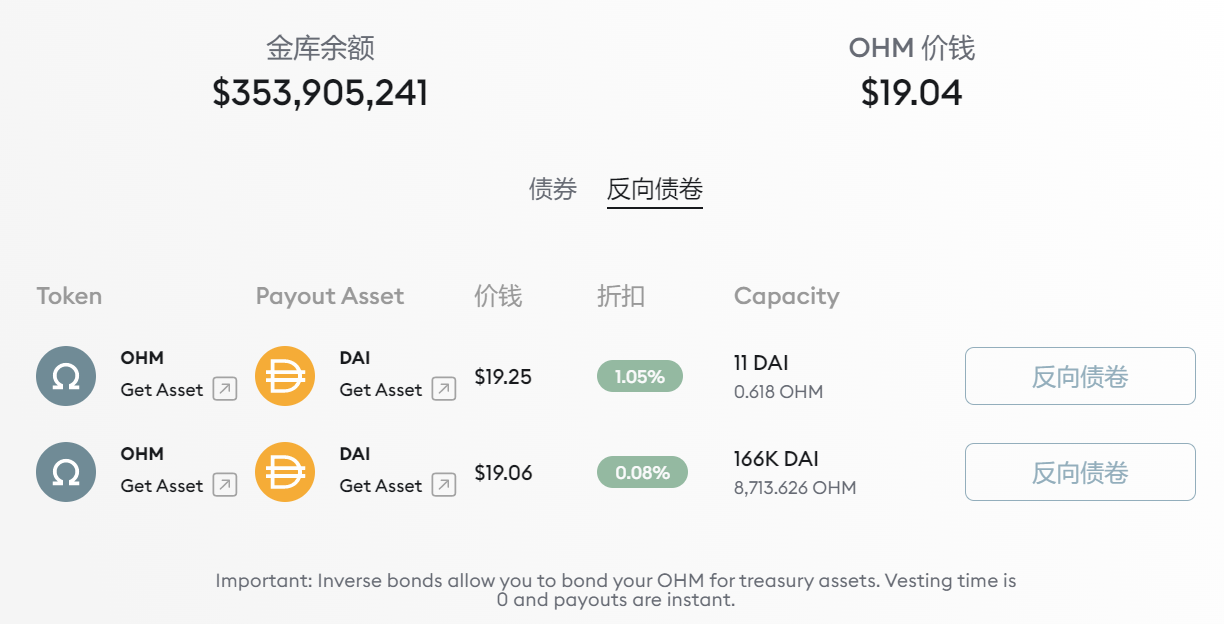

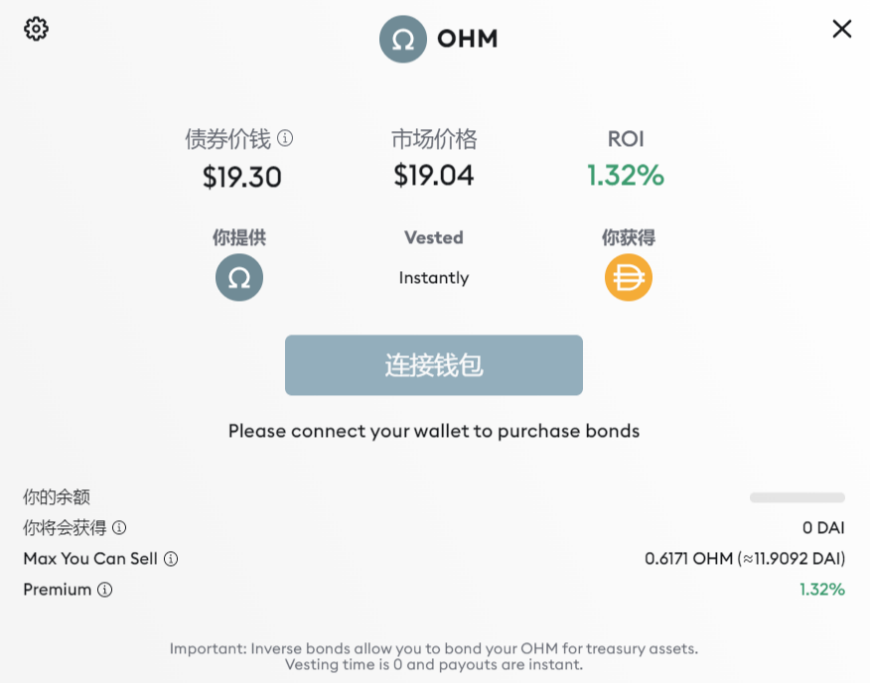

換取OHM相當於打折買OHM,但這個過程不可逆,不能用OHM換回之前的存入的資產。不過在今年的4月28日部署並上線了反向債券,目前每天限額20萬美元。

目前允許以OHM換成DAI:

債權機制:

OHM供給調節機制: OHM的供給是根據儲備資產進行調節的。協議每鑄造1個OHM,都會用1個DAI支持。當OHM價格小於$1時,協議會用儲備資產回購直到價格大於$1。而OHM價格無上限,理論上可以無限的大於1。

用公式表示:OHM價格=1 Dai+premium(溢價)

債券機制為協議的收入來源,用於: 1、發放質押獎勵2、作為儲備

質押獎勵的來源是債券銷售,協議會把溢價的大部分鑄造成OHM分發給質押者,只要債券銷售持續增長,質押的APY就會維持在一個較高的水平。

如何計算RFV:

RFV類似於資產減值,是一種保守的資產評估方式。協議對儲備債券和流動性債券認定RFV 的方式是不同的。

流動性債券由一對資產組成,一般是穩定幣+非穩定幣的組合,非穩定幣的價格有下跌風險。如果按照當時的市值確認LP的價值並發行相應數量的OHM,當非穩定幣價格下跌後,背後支持OHM的價值將不足1Dai。所以在確認LP價值時,會預先考慮價格下跌的影響,提前做減值。

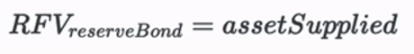

而儲備債券存入的一般為穩定幣,所以不存在減值,所存即所得。

假設當前OHM價格為$1000: 流動性債券:小明存1個OHM和1000個Dai,市值為$2000,RFV為$62(計算公式:2sqrt(11000)*99%),只能鑄造62個OHM。如果存入儲備債券:RFV和市值均為$2000,可以鑄造2000個OHM。

可以看出,儲備債券的鑄造效率要遠高於流動性債券。

更新:v2改進:

2022年1月9日推出V2版本的債券。包括2項升級,分別為自動質押和靈活的vesting。與V1版的債券相比,這些更新提供了改進,並允許以更低的成本和更大的靈活性為所有用戶提供更快捷的體驗。

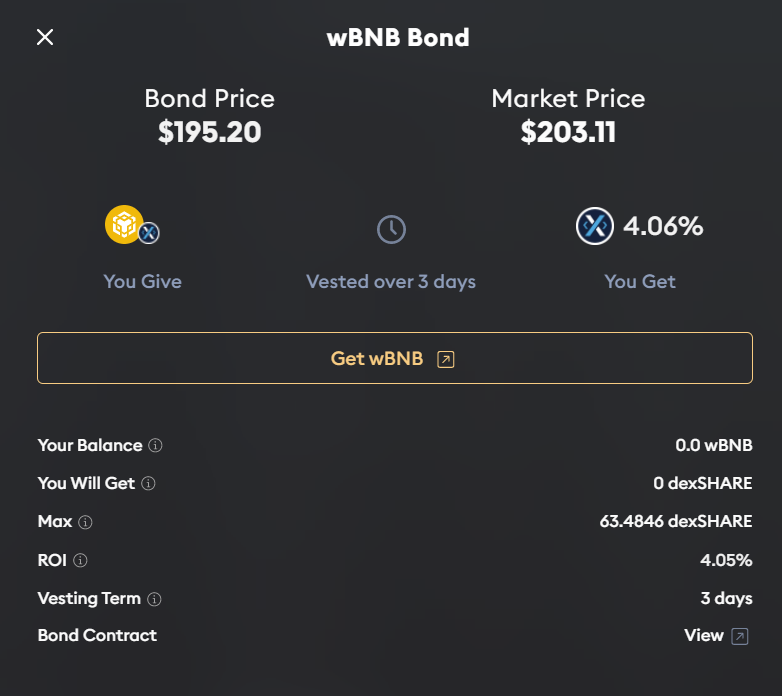

Olympus Pro:

是Olympus推出的債券交易市場,用於銷售bonds。

越來越多的項目不想要把自己的幣給出去,permissionless

它在為整個Crypto市場提供債券服務,目前有許多項目正在於Olympus Pro合作發行債券,比如Frax,Float,Alchemix等。將債券變成一種服務型市場,這也是DeFi2.0的創新點。

我們可以用指定的Payout Asset來購買指定的債券。如下圖我們可以在此以低於市場的價格購買到BNB,不過會有3天的鎖倉期。

而Olympus Pro也是Olympus的一個非常大的營收板塊。這營收主要分為2個部分,一個是Olympus會對所有交易量收取手續費用,手續費交易費的3.3%。另一個是用來支付的Payout Asset會選取指定的合作幣種,會有合作費,目前僅有的合作夥伴為:

Olympus Pro這項服務的最終目標是將OHM推廣為其他協議的國庫資產和流動性配對代幣。我們將利用我們的合作夥伴關係來加速這一進程:1) 為累積OHM 或OHM-X SLP 的協議提供回扣; 2) 為使用OHM 作為支付的協議提供聯合綁定機會,尤其是使用OHM 對。

目前認為Olympus這種協議自有流動性是DeFi2.0很大的一個創新,“區塊鏈先生”對這種非常創新的方式大加讚賞。而且也設置了Olympus Grants以擴大OHM的使用生態。

合作夥伴:

Olympus已經迎來了40 多個合作夥伴,以下是他們合作的一些合作夥伴:

Frax, Klima DAO, Redacted Cartel, Lobis, Rome, Alchemix, Dopex, Inverse, Tokemak, Umami Finance, Debt DAO, Vesta, Volt, Exodia, Liquity, Phantom DAO, Prime DAO, Spirit Swap & Fiat DAO。

風險提示

Hoo Research所有文章都不構成投資推薦,投資有風險,須考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

歡迎轉載,請註明文章來自Hoo Research(Hoo.com)

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:News區塊鏈前沿原創