最近的清算浪潮引發了加密市場風險蔓延的恐懼,從三箭資本蔓延到了像Celsius網絡、Babel金融、BlockFi和Voyager Digital這樣的加密貸方。過去幾週,由於崩盤和數字資產價格暴跌,數十億美元從市場上蒸發了。

流動性問題不僅對DeFi的發展是致命的,而且在NFT中也是如此(如果不是更嚴重的話)。在這份報告中,我們將重點關注NFT流動性問題和解決方案,鑑於其門檻較低和使用案例更多樣化,它被視為通往web3的主要通道。

本報告將涵蓋以下主題:

一、簡述當前NFT的流動性問題

二、為什麼NFT的流動性不足?

三、NFT流動性的現有解決方案有哪些?

四、關於NFT流動性解決方案的其他想法

五、結束語

一、什麼是NFT流動性問題?

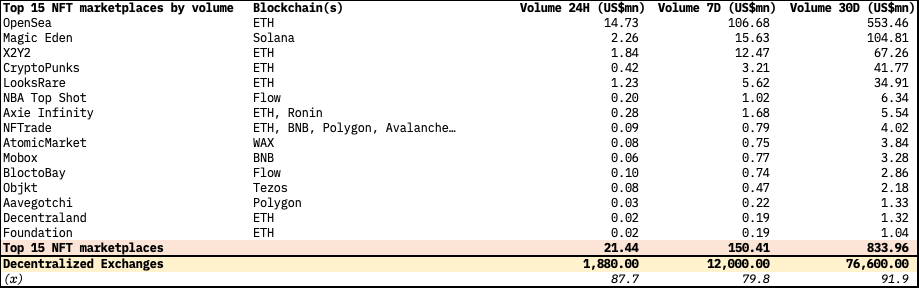

儘管NFT在2021年和2022年初蓬勃發展,但與DeFi相比,NFT的交易活躍程度只能用不溫不火來形容。前15個NFT市場佔據了全球NFT市場份額的絕對大部分,但其總交易量卻不到去中心化加密貨幣交易所的2%,更不用說2021年報告交易量高達14萬億美元的中心化交易所了。

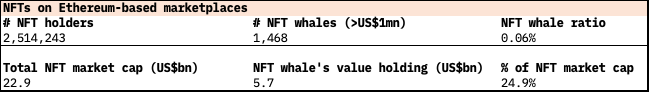

當前鯨魚中心化造成的NFT市場波動也加劇了流動性問題。截至2022年7月6日,在大多數基於以太坊的NFT市場中,0.06%的鯨魚(持有價值100萬美元以上的NFT)持有總價值57億美元的NFT,佔全球NFT市值222億美元的25.7% 。

二、為什麼NFT流動性不足?

(1)非同質化代幣(NFT)與同質化代幣的不同之處在於其在稀有性和實用性的獨特性。雖然同質化代幣投資者可以通過DEX(去中化交易所)/AMM(自動做市商)輕鬆交易以太幣和Solana等代幣,但每筆NFT銷售的買家池要小得多,因此交易量相對較小。

(2)NFT儘管在鏈上“移動”當前實物資產的敘事方面具有巨大的想像力,但對於大眾市場來說仍然是非常新穎的。缺乏歷史數據點和廣泛接受的估值分析是高投機性和定價難度的關鍵原因。由於稀有性統計數據和主觀意見,即使是同一系列NFT的價格估值也可能有很大的不同。這導致流動性低下和資本效率不理想。

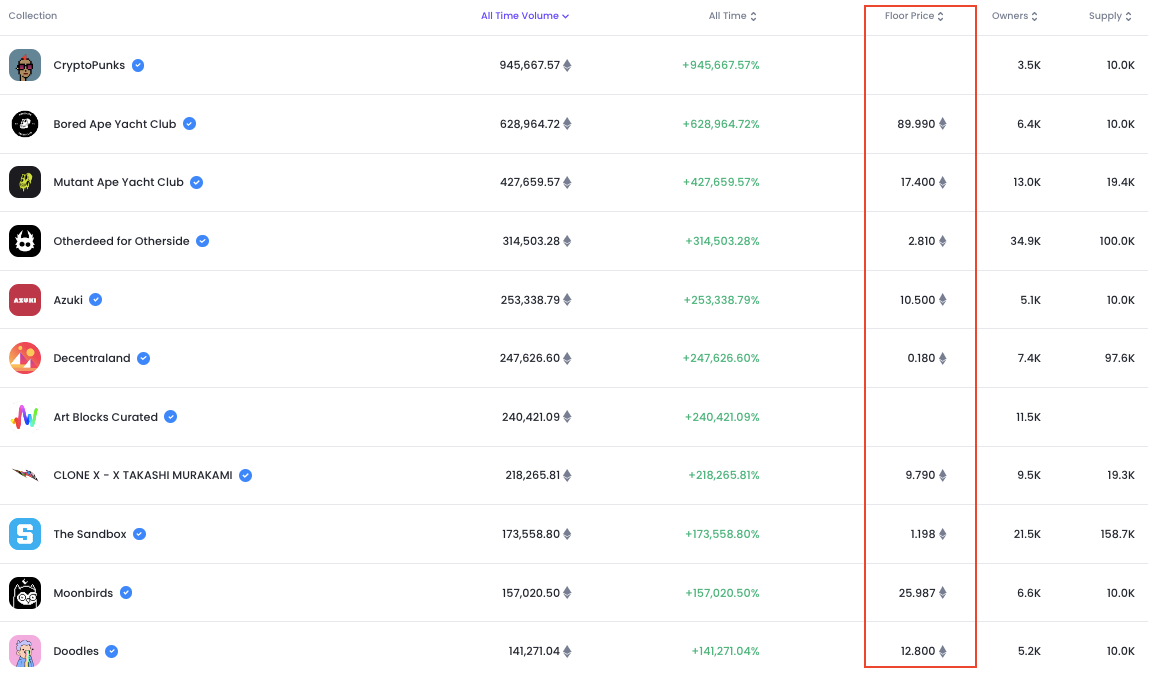

(3)與房地產等非流動性資產類似,即使在熊市中,藍籌股NFT的上市價格平均在1.1萬-12萬美元之間。高昂的入場價格讓很多新手投資者失去了胃口,催生了NFT碎片化的主張,我們將在後面的章節中討論。

(4)許多NFT投資者採用鑽石手策略進行投資,不願意出售其NFT以換取即時流動性。因此,在解決NFT流動性問題時,NFT金融化的發展是一個非常熱門的話題。

三、現有的NFT流動性擴展解決方案

A類:NFT交易和增值協議

市場已經看到了這些DApp和基礎設施協議的吹捧,以更順暢、成本更低的方式促進NFT點對點交易,這些方式有:1)NFT市場聚合器;2)價格發現工具;3)去中心化NFT交易協議;4)NFT碎片化。

(1) NFT市場聚合器

NFT市場聚合器可能是當前NFT流動性解決方案中最引人注目的。一個聚合器平台整合了大多數NFT市場的NFT列表,並為NFT投資者提供了前所未有的可見性。此外,通過允許用戶進行批量購買,它可以為用戶節省高達40%的gas費用。目前,排名前3的聚合器品牌是Gem(被OpenSea收購)、Genie(被UniswapLabs收購)和Flip。

最近對Gem和Genie的收購表明,聚合器是單個市場/DeFi池獲取用戶流量的有效前端工具。它們還允許通過批量購買降低gas費用,並減少NFT買家的摩擦。但是,儘管今年圍繞NFT聚合器大肆宣傳,但它們從根本上說還是類似於web2中的Deliveroo/Booking.com,因為它們只聚合NFT列表和定價等信息,而不會為NFT市場注入額外的流動性。

(2) 價格發現工具

這類工具的出現是為了解決NFT的定價困難和高投機性,協助用戶進行投資決策。此外,價格發現有助於為NFT金融化的發展奠定重要基礎。與市場價格容易同步的同質化代幣不同,NFT的定價要復雜得多,因為其P2P交易特點,買入價、賣出價和實際價格可能相當不一致。

目前,有幾種價格發現方法:

(a) 和現實世界中的拍賣功能一樣,拍賣也特別適合具有高票價的NFT。與傳統英國式的升價模式相反,採用降價法的荷蘭拍賣在NFT拍賣中被廣泛採用,藝術家和拍賣商在拍賣前通知所有潛在收藏家,並收集他們的所有競拍價格,以設定上限價格。然後,拍賣將從最高價格開始,每隔一段時間就會下降XX%,直到所有NFT藏品以競拍者指定的競拍價格售罄。

拍賣有利於NFT發行者,但為了獲得準確的定價結果,極大地犧牲了市場資本效率,因為它們鎖定了競拍者的資本,這些資本總體上很可能超過被競拍的NFT價值。

(b) 像Chainlink這樣的NFT預言機可以從區塊鏈上檢索NFT藏品的底價,併計算它們的時間加權平均價格(TWAP)。這可以通過跟踪平均價格為投資者提供一個參考價格範圍。

然而,它的局限性在於TWAP需要巨大的交易量才能準確,因此它也容易受到預言機攻擊和市場操縱的影響。

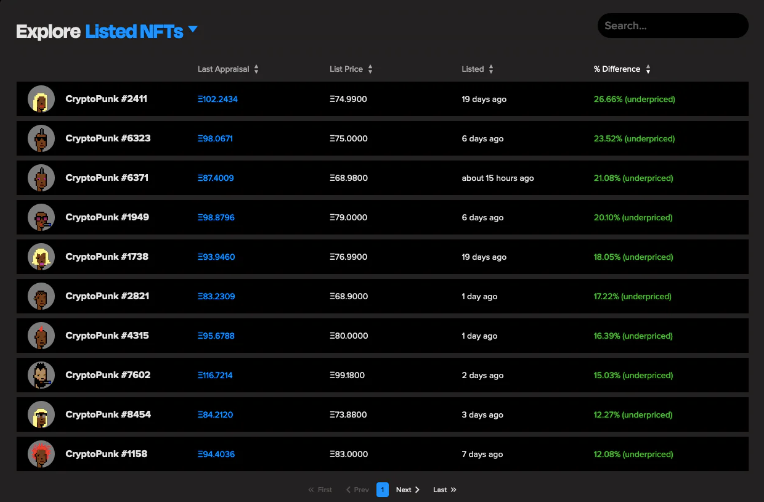

(c) 機器學習驅動的算法非常適合具有相對豐富數據點(例如稀有性統計和特徵)的NFT藏品,因為利用定量分析來進行價格預測會更有效。

例如,綜合NFT資產管理公司NFTBank為大約1,900個NFT項目提供價格發現服務。它由機器學習模型技術支持,數據輸入包括NFT元數據、銷售歷史、特徵值、類別、銷售時間等。

另一個例子是Upshot,它開發了專門的機器學習算法,可以獲取歷史銷售數據、二級市場數據和NFT元數據,以生成可靠的評估結果。使用這些算法,Upshot每小時對超過27萬個頂級NFT項目進行重新定價,包括BoredApes、ArtBlocks和CryptoPunks。

由於ML驅動的算法需要大量數據點才能得出計算結果,因此對於具有豐富歷史銷售數據、稀有性統計和特徵以及較低波動性的NFT藏品更有意義。對於市場上具有較少可比性特徵的新鑄造NFT項目,投資者可能會發現它不准確。

(d) 對等(peer-based)評估包括兩種機制:1)人工投票/推薦;2)行為分析和預測。對於像數字藝術這樣主觀定價較高的NFT,很難計算出量化的結果,因此集體判斷可能是對這種類型更可靠的評估類型。

上述項目Upshot也有自己的NFT評估協議,通過激勵用戶為NFT項目提供真實的反饋和建議,建立了一套數據。它為開發者構建了API,以將他們的數據集成到各種項目中。

(3)去中心化的NFT交易協議

OpenSea已於6月中旬宣布遷移到Seaport協議,這是一種開源web3市場協議,旨在安全有效地交易NFT。 OpenSea比其中心化的DeFi同行領先一步推出該協議,其特點是gas費用降低約35%,鏈上交易透明化,並允許其他開發者的分叉。

此舉降低了開發者建立自己NFT市場和將交易數據移到鏈上的門檻。它可以消除許多現有NFT工具平台的痛點,因為他們可以在Seaport協議的基礎上建立自己的市場,從他們現有的用戶群中獲取價值,這些用戶群通常是來尋找alpha,然後切換到其他市場/聚合器上執行。

然而,鑑於該協議的新穎性,它是否真的可以在NFT工具平台之間產生流動性網絡效應還有待檢驗。可以肯定的是,我們希望看到無需許可的NFT交易協議領域有更多的發展。

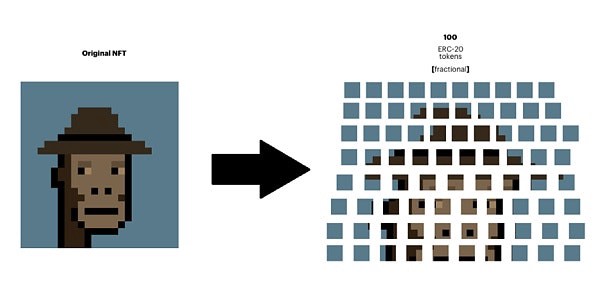

(4)NFT碎片化

NFT碎片化意味著將給定的NFT拆分為多個可以在市場上單獨交易的部分。該過程涉及將ERC-721代幣劃分為多個F-NFT或同質化ERC-20代幣的智能合約。由於這些ERC-20代幣可以進入DeFi系統,並通過AMM的流動性挖礦(yield farming)被市場估值,可以極大地改善價格發現和流動性。另一個更明顯的原因是它鼓勵去中心化和民主化,允許普通投資者接觸到其他高價值NFT項目。

在這個領域中,最引人注目的項目之一是fractional.art。用戶可以將web3錢包連接到fractional.art,購買以ERC-20代幣形式存在的NFT碎片。作為零碎的NFT代幣持有者,你可以參與NFT底價的投票。平台還設置了7天拍賣功能,當投資者打算購買NFT的所有部分,即擁有整個NFT時,可以觸發該功能,這樣每個人都可以參與競拍過程。

PartyBid由PartyDAO開發,擁有一個NFT拍賣平台,支持包括OpenSea在內的多個市場上的NFT。任何人都可以發起一個“派對”來籌集ETH,集體競拍NFT的碎片部分。這是通過PartyBid的MarketWrapper合約實現的,該合約提供了一個通用接口來聚合整個NFT的競拍。 PartyBid建立在fractional.art基礎上,對成功競拍的NFT進行碎片化。競拍成功將收取2.5ETH費用和2.5%的代幣價值,這些代幣將被轉移到PartyDAO的金庫。

雖然NFT碎片化可能是下一個大趨勢,因為它對民主化和流動性產生了積極影響,但它並非沒有風險。 F-NFT可能會引起監管問題,因為它們可能被視為未經授權的ICO。 SEC(美國證券交易委員會)專員Hester Peirce在2021年警告說,F-NFT可能會被視為證券。此外,根據NFT的特徵和類型,管理知識產權和形象權可能會非常棘手和復雜。

B類:鑽石手NFT投資者的被動收入

正如我們在本報告開頭提到的,導致NFT流動性問題的關鍵因素之一是投資者更願意持有NFT資產而不是去實現其利潤。為了解決由這種行為引起的流動性問題,現實中傳統的金融界有3大主要措施為這些長期NFT投資者服務,分別是1)NFT支持的貸款/抵押貸款頭寸(CDP);2)NFT流動性池;3)NFT租賃/借貸。

它們都為NFT投資者提供了被動收入來源,提高了資本效率,同時為市場提供了額外的流動性。還要注意的是,此類別下的許多平台已合併到A類下的解決方案,因為它們以各種方式為這兩類措施服務。

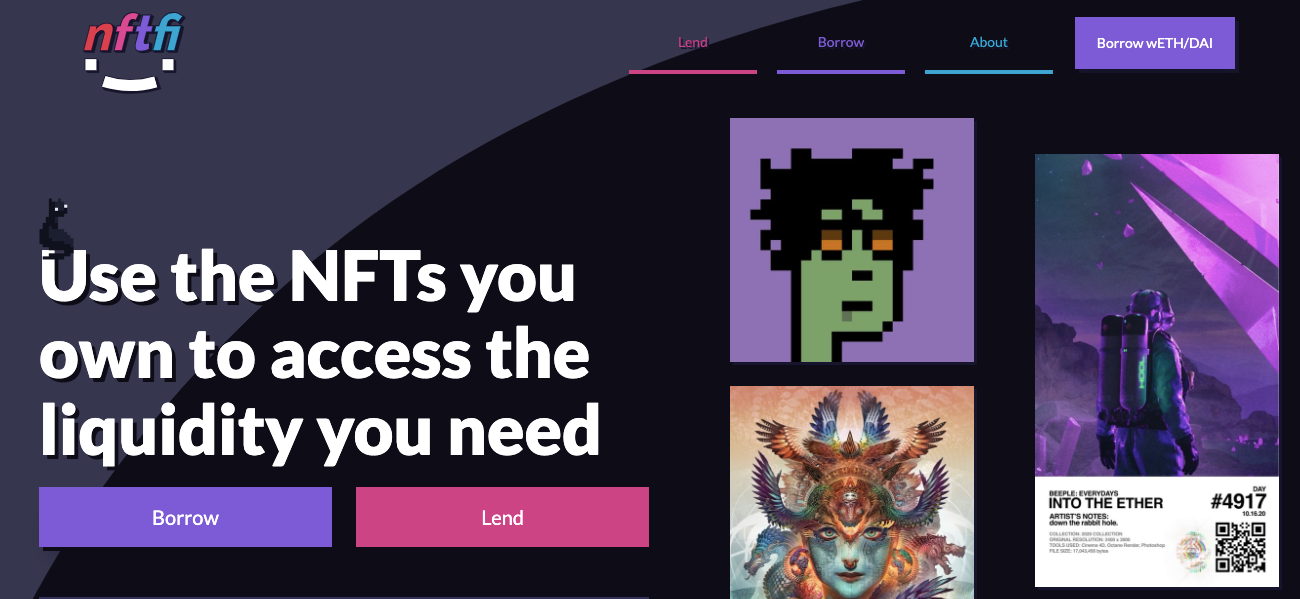

(1) NFT支持的貸款/CDP

與債務滲透率約為35%(240億美元/650億美元)的全球藝術品市場相比,截至2022年5月1日,NFT債務滲透率僅為0.5%(約2.5億美元/370億美元),因此,預計將隨著市場總規模的增長,流動性也會提升。

有兩種類型的貸款發放者:點對點(P2P)和點對協議(P2Protocol)。大部分貸款是通過NFTFi和Arcade等P2P貸款平台發放的。其餘由BendDAO、DropsDAO、PineDAO、GoblinSax等P2Pool貸款供應商發行。

目前NFT支持貸款的可訪問總市場規模超過2.5億美元。由於波動性較大,NFT貸款人可以獲得比傳統加密貨幣支持貸款更高的預期回報。

a) P2P NFT支持的借貸平台。

該領域最大的兩家平台是NFTFi和Arcade,迄今為止已發放的貸款總額約為2.4億美元。目前,鑑於其他長尾NFT項目的高波動性和不確定性,這些P2P平台只支持藍籌NFT。

NFTFi建立在NFT借貸協議MetaStreet之上。它允許NFT所有者使用他們的NFT作為抵押品借入wETH或DAI,並且貸方可以通過提供這些貸款來賺取利息。 NFTFi的90天貸款要求年利率高達1,000%,而長期貸款的平均年利率約為90%。自2020年5月成立以來(截至2022年7月5日),該公司已處理了2.17億美元的貸款,涉及13,363筆貸款。 NFTFi對貸款成功(不包括違約貸款)的貸款人,收取的費用為他們利息收入的5%。抵押的NFT包括包裝過的CryptoPunks(約29%的貸款)和BAYC(約23%的貸款)。

Arcade(2千萬美元)建立在Pawn協議之上,自2022年成立以來已促成約2千萬美元的貸款。除了wETH和DAI,用戶還可以通過抵押選定列表中的NFT來借入USDC。與NFTFi不同,Arcade在貸款發放時向借款人收取固定2%的預付款。

上述兩個P2P借貸平台均不承擔任何風險,也不依賴算法定價來擴大規模。然而,可擴展性受到其定制貸款條款的限制,並且由於借款人必須等待還價,因此匹配速度可能較慢。

b) P2Protocol NFT支持的貸款

P2Protocol借貸市場的規模仍然很小(3千萬美元至5千萬美元)。主要參與者包括BendDAO、Drops、Pine、Goblin Sax、JPEG’d和Defrag。一些借貸平台,例如BendDAO,採用投票託管的代幣經濟學,激勵NFT持有者在各種貸款池中提供流動性。與DeFi流動性池類似,它們發行治理代幣以提高貸方的利率。

為了解決P2P借貸市場的緩慢匹配問題,P2Protocol借貸項目允許即時流動性,因為匹配過程是由協議處理的。但缺點是自動化貸款條款需要豐富的數據點,比如實時價格和稀有性統計數據,因此NFT的選擇將限制在那些具有量化特性並已經流動的選擇中。

即使NFT支持的貸款有超額抵押(至少50%),由於“自願”違約的可能性更高,NFT支持的貸方仍然比傳統加密資產支持的貸款人承擔更大的風險。如果借款人在NFT價值低於貸款金額時放棄償還貸款,就會發生這種情況。為降低此類風險,準確的價格發現、信用風險分析和保險都是許多藉貸平台已經集成或正在積極探索的關鍵增值服務。

受NFT市場聚合器的啟發,NFT支持的貸款聚合器和基礎設施可能會成為下一個趨勢,因為NFT借貸市場仍然是碎片化的(尤其是在P2Protocol中)。除了上面提到的MetaStreet,Spice Finance是一個較新的項目,旨在通過集成各種NFT P2Protocol協議將現有的P2Protocol貸款整合到一個平台上。除此之外,它還建立了機器學習NFT評估工具和信用風險系統,以支持綜合貸款平台。

此類聚合器的最大風險來自高度整合和可組合性,因為項目繼承了所有底層應用程序的風險。

(2) NFT流動性池

NFT流動性池可分為質押流動性池和交易性流動性池,它們與DeFi流動性池相似。主要區別是用戶可以通過將特徵/底價相似的NFT存入同一個流動性池中來鑄造同質化代幣(例如ERC-20代幣)。同質化代幣是池子裡任何隨機資產的代表,可以與之交換。流動性提供者可以通過存入NFT、鑄造相應的同質化代幣,並通過DeFi AMM輕鬆交換它們(例如使用NFTX的Sushiswap),從而享受更快的流動時間。除了NFTX,另一個關鍵平台是NFT20。由於流動性池涉及鑄造同質化代幣,因此這類服務通常由NFT碎片化協議提供支持。

與DeFi一樣,如果NFT定價錯誤,用戶可以對其進行套利,從而促進價格發現。此外,流動性提供者通常會獲得LP代幣,並可以將其質押以獲得更高的回報。然而,鑑於NFT較高的波動性和投機性,滑點風險可能對平台和投資者都是一個挑戰。

(3) NFT租賃

租賃為NFT所有者產生被動收入提供了另一個方向。 Double Protocol的ERC-4907標準剛剛成為以太坊上的第30個官方ERC標準,它採用了一種創新方法,添加了一個“過期”功能,授權“用戶”自動過期。通過這種方式,基於ERC-4907標準構建的項目可以很容易地將用戶的所有權與使用權分離開來,而使用權將在租賃期結束後自動終止。這將推動NFT租賃的發展,並催生更多圍繞它構建的衍生品。

NFT租賃可適用於各種用例,包括遊戲、藝術、PFP、會員NFT等。例如,藝術展覽、品牌或活動可能會出租特定的數字藝術NFT,與他們的彈出式展覽/活動相匹配。或者,想要在做出長期承諾之前加入社區一段時間的人,可能會租用一個月的會員NFT(聽起來像是訂閱付費內容)。

考慮到對元宇宙規模的想像,NFT租賃最有希望的用例是遊戲。虛擬土地可能會引發一些炒作,因為許多所有者投資了大量土地,以便隨著遊戲吸引更多用戶和品牌,他們可以依靠土地從不同類型的用途中產生被動租金收入。此外,遊戲中的資產(例如皮膚、裝備、寵物、角色和其他物品)要么是玩遊戲所必需的,要么是賦予玩家優勢的。你可以從我的文章中找到一個關於玩家如何在遊戲中出租英雄角色的例子。如果玩家由於各種原因買不起或根本不想購買遊戲內的NFT,他們會選擇租賃,這進一步提高NFT的流動性。

四、NFT流動性解決方案的其他想法

在NFT交易方面,能夠進一步推動流動性的動力似乎來自社區。在這些社區中,用戶對從社區發展出來的NFT項目的品味和價值觀是一致的。通常,市場是一個垂直的市場,由背後社區的主題/氛圍決定。這樣的NFT市場非常適合NFT項目在社區成員中發揮代幣的影響力和效用。項目所有者也會有這種歸屬感和主人翁感,因為他們可以參與市場設計的投票,以提供一定的用戶體驗。

DAO聽起來像是這樣一個市場發展的有機場所,特別是通過降低發展門檻的Seaport Protocol。此外,中心化的NFT市場也在積極探索社區功能,例如Coinbase的NFT市場測試版專注於為買賣雙方創建一個社交社區。

五、結語

以上所有流動性解決方案都試圖根據當前NFT市場規模解決問題。從長遠來看,從根本上推動NFT流動性的因素必須來自其自身在各個行業的滲透。

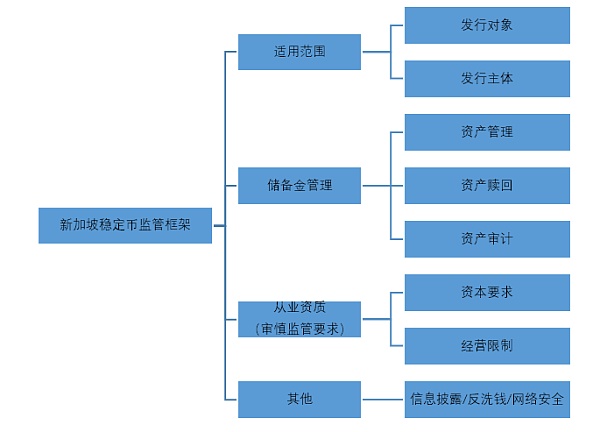

我們正踏上通往NFT未來的激動人心的旅程,我們已經看到來自體育、時尚品牌、音樂流媒體服務和教育領域的知名企業和名人,與類似元宇宙的項目和區塊鏈技術建立合作關係。提升NFT流動性的最終方法是通過大規模採用。在NFT金融化和進一步採用的過程中,NFT交易平台可能會受到更嚴格的反洗錢和證券投資法規的約束。

原文:《Analysis on NFT Liquidity: Problems & Solutions》