資金向頭部公鍊和頭部協議集聚,協議代幣平均跌幅小於公鏈代幣。

底層公鏈與上層協議的協同發展共同推動了區塊鏈技術由虛向實落地。在過去兩年市場向上的時候,公鏈與協議往往是相輔相成的,公鏈代幣與協議代幣通常雙雙上漲,甚至可以說DeFi 的發展在一定程度上推動了公鏈的進步。但現在市場向下了,絕大多數資產普跌,流動性危機一觸即發,在這樣的背景下,公鏈與協議會面臨怎樣的局面?公鏈代幣和協議代幣的表現孰優孰劣?

為此,PANews 數據新聞專欄PAData 分析了15 條鎖倉額較高且發展較好的公鏈(下文簡稱「頭部公鏈」),以及其中鎖倉額最高的5 條公鏈上各自鎖倉額最高的5 個協議(下文簡稱「頭部協議」)在上半年的流動性變化及其代幣的市場表現。分析發現:

-

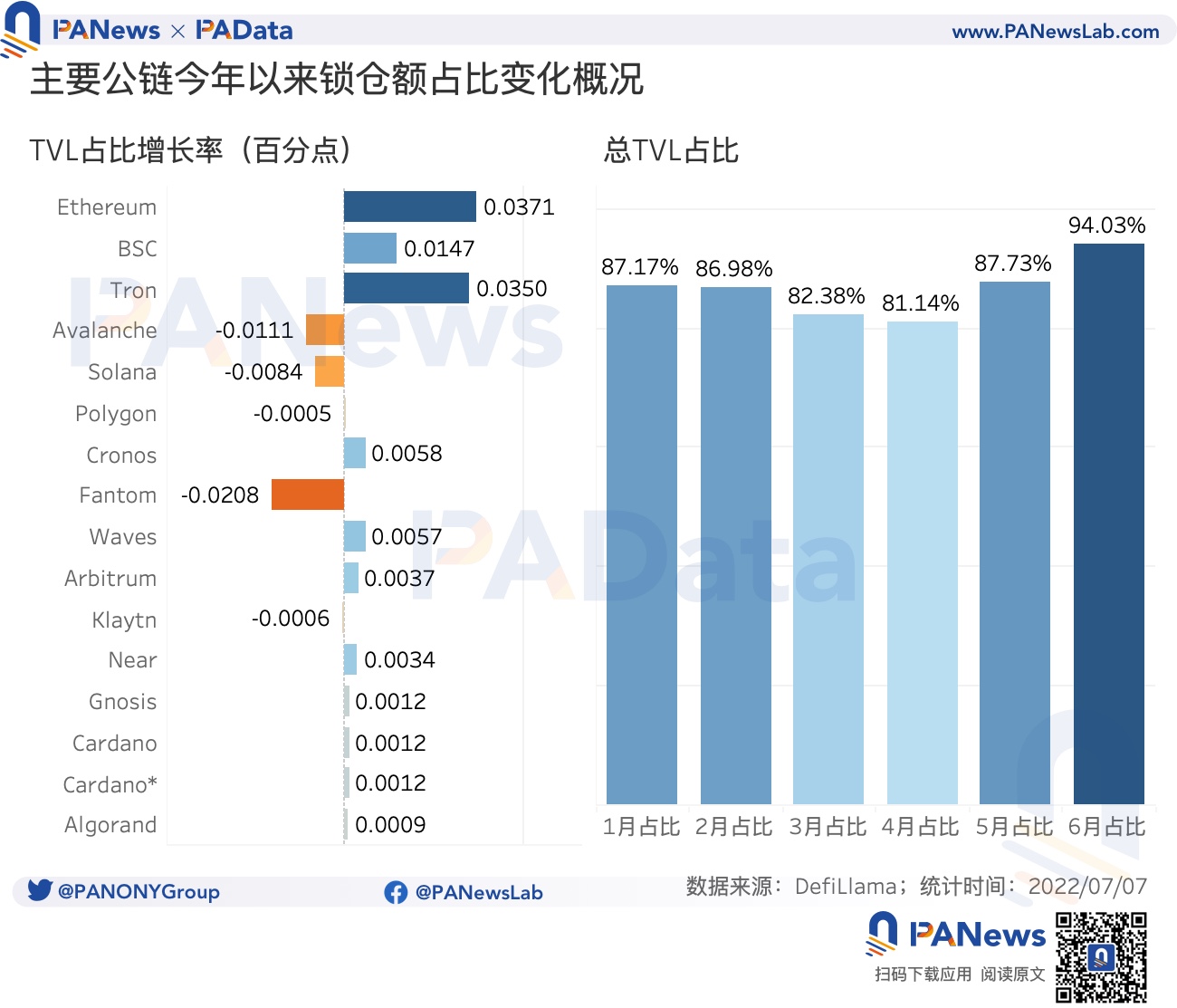

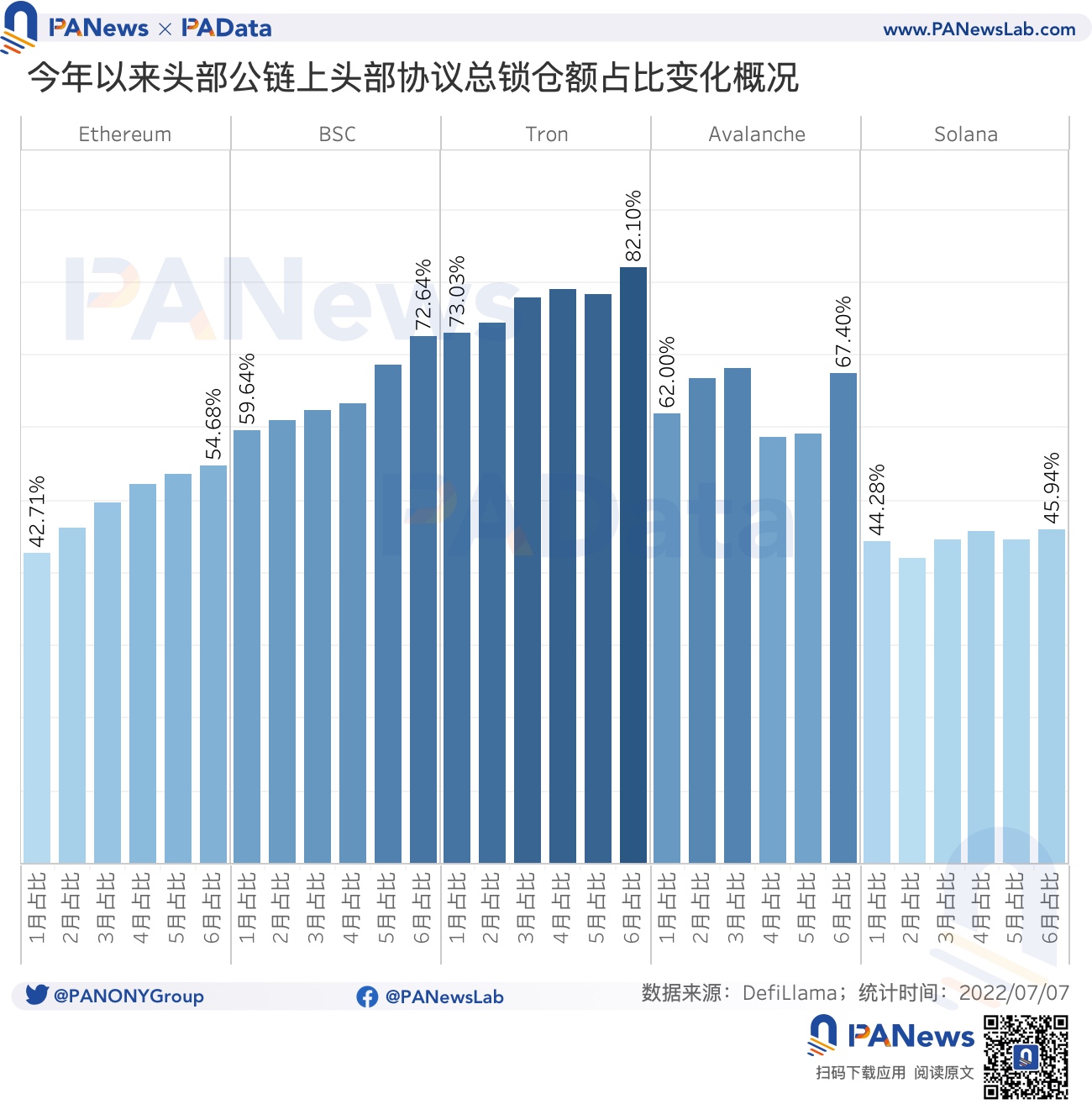

存量資金向頭部公鏈聚集,15 條頭部公鏈的總鎖倉額佔比從1 月占比87% 上漲至6 月占比94%,並且存量資金還向其中的Ethereum、BSC 和Tron 聚集,這3 條公鏈的鎖倉額佔比分別增長了0.037、0.015 和0.035 個百分點。

-

存量資金向頭部協議聚集,Ethereum 上的頭部協議鎖倉額佔比上漲了約8 個百分點。 BSC、Tron、Avalanche 和Solana 上頭部協議鎖倉額佔比則分別上漲了13 個百分點、9 個百分點、5 個百分點和2 個百分點。

-

頭部協議的平均鎖倉額跌幅基本小於其底層公鏈的總鎖倉額跌幅,結合上一條說明資金向頭部公鏈的頭部協議聚攏。比如上半年,Ethereum 頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅少了約21 個百分點。 BSC、Avalanche 和Solana 的情況也類似,頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅分別少了了約7 個百分點、1 個百分點和3 個百分點。

-

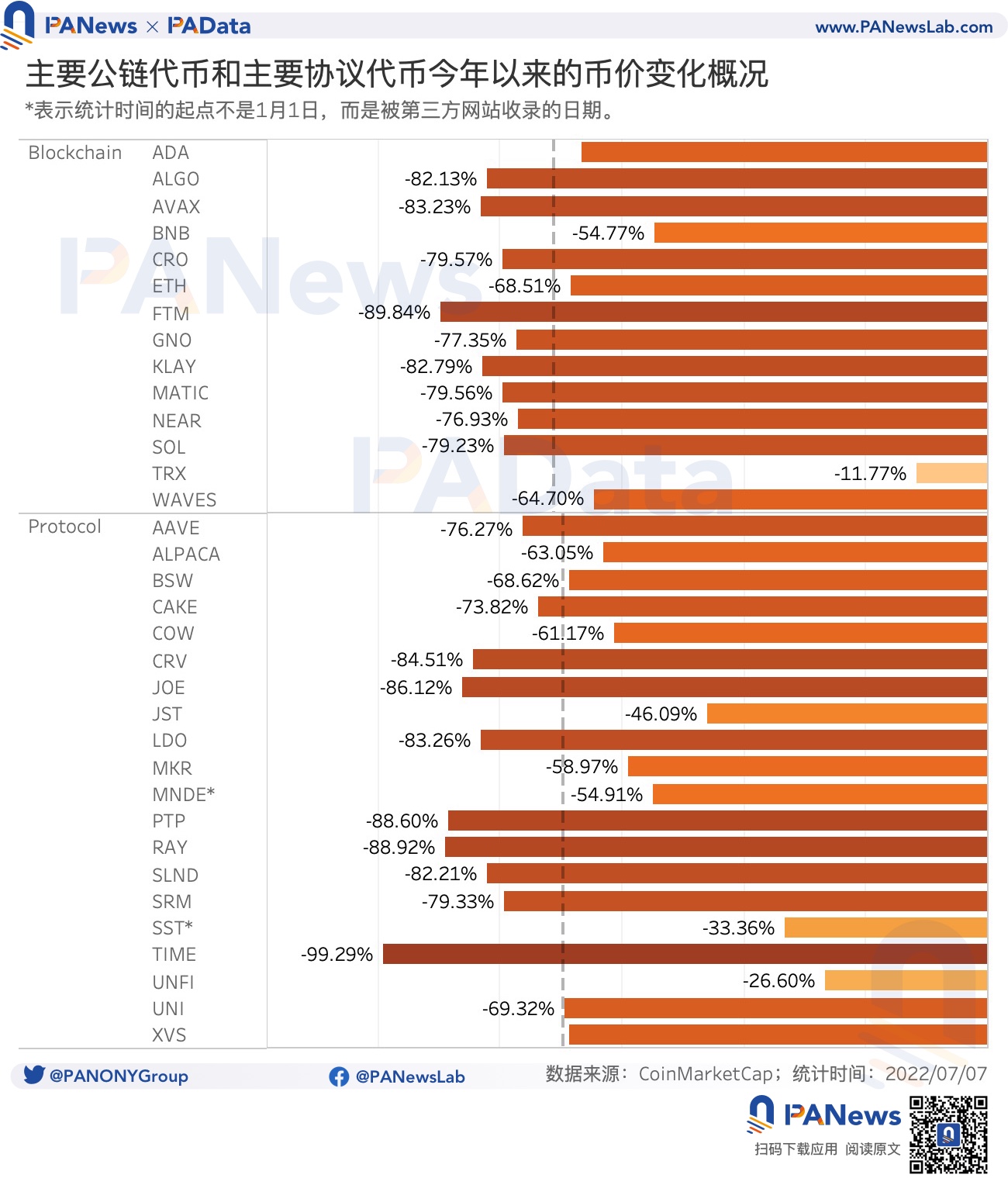

除了未發行代幣的公鍊和協議,餘下14 條公鏈代幣的幣價上半年平均跌幅約為72.21%,20 個協議代幣的幣價上半年平均跌幅約為69.65%。總體上看,公鏈代幣和協議代幣的幣價在上半年的表現基本相當,協議代幣的跌幅略小,表現略好。

-

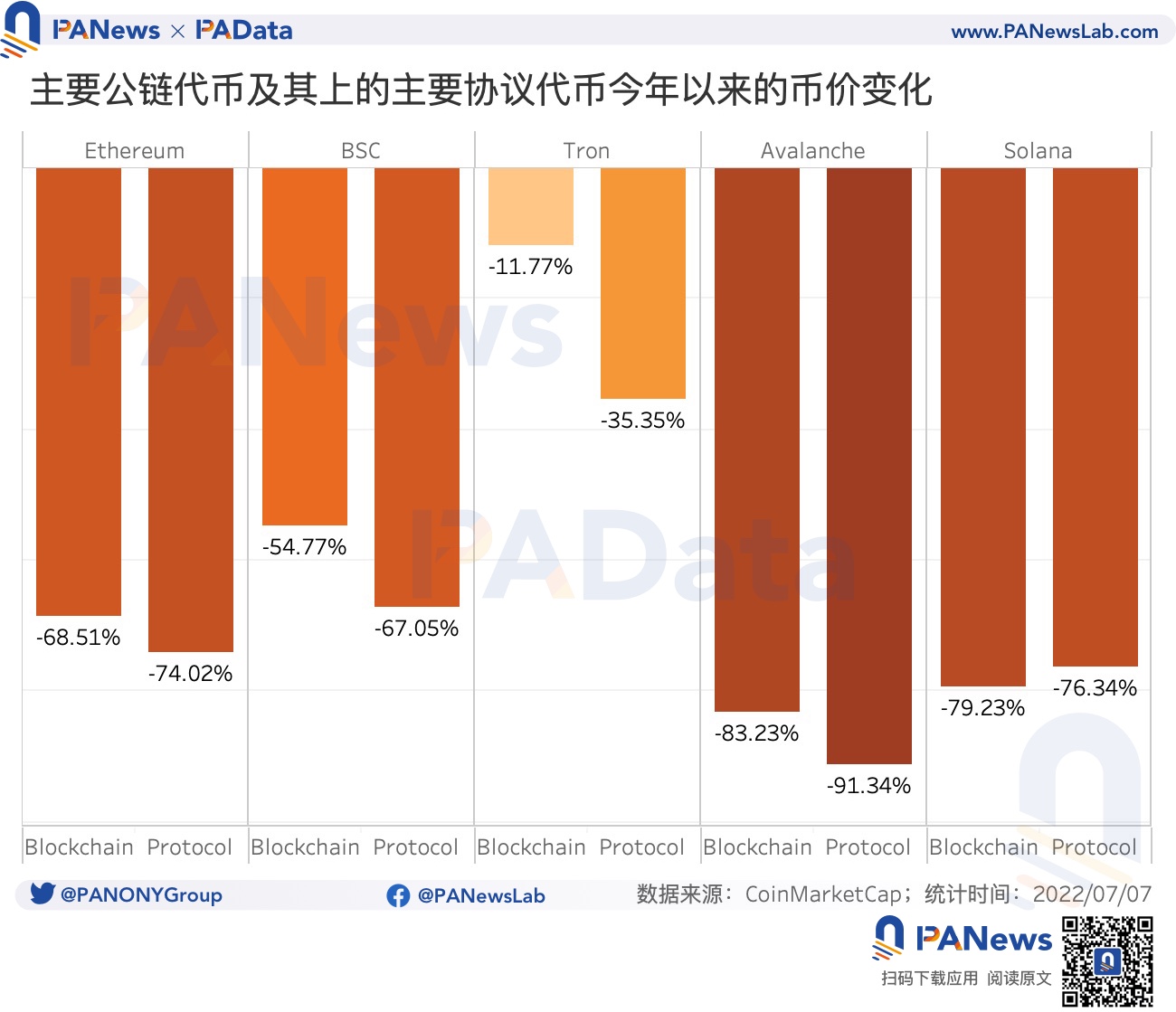

但對鎖倉量最高的5 條公鏈而言,其中公鏈代幣ETH、BNB、TRX 和AVAX 在上半年的幣價跌幅都要小於其公鏈上頭部協議的平均幣價跌幅,表現更好。

-

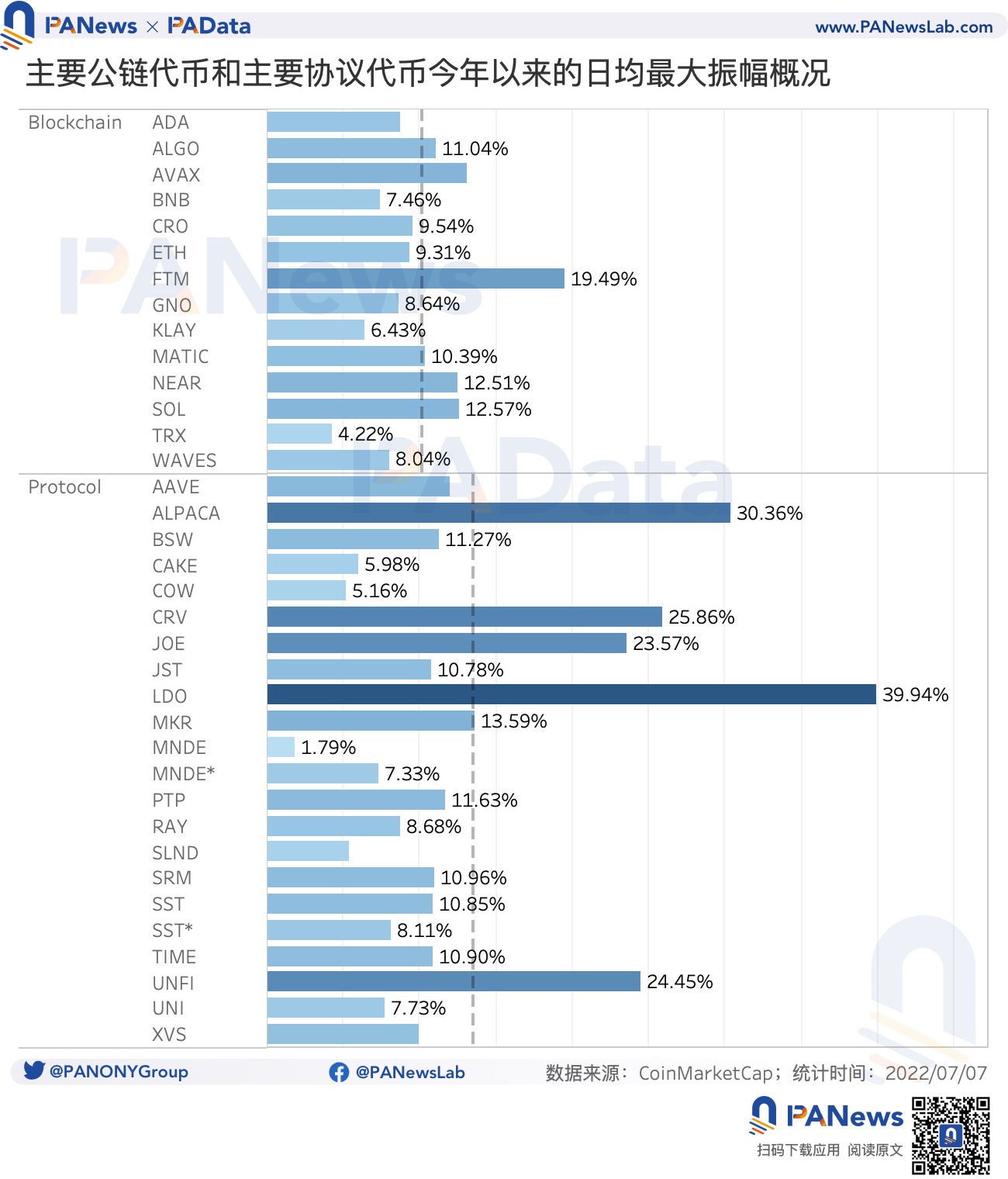

14 個公鏈代幣的平均最高理論收益約為8.75%,平均最低理論收益則約為- 82.05%。 20 個協議代幣的平均最高理論收益約為15.16%,平均最低理論收益則約為- 79.57%。總體而言,兩者都是虧損空間更大,盈利空間更小。但與公鏈代幣相比,協議代幣的盈利空間要多出近7 個百分點,而虧損空間則要略小2 個百分點,潛在收益表現更好。

01 資金向頭部公鍊和頭部協議集聚,5 大公鏈頭部協議TVL 平均佔比達65%

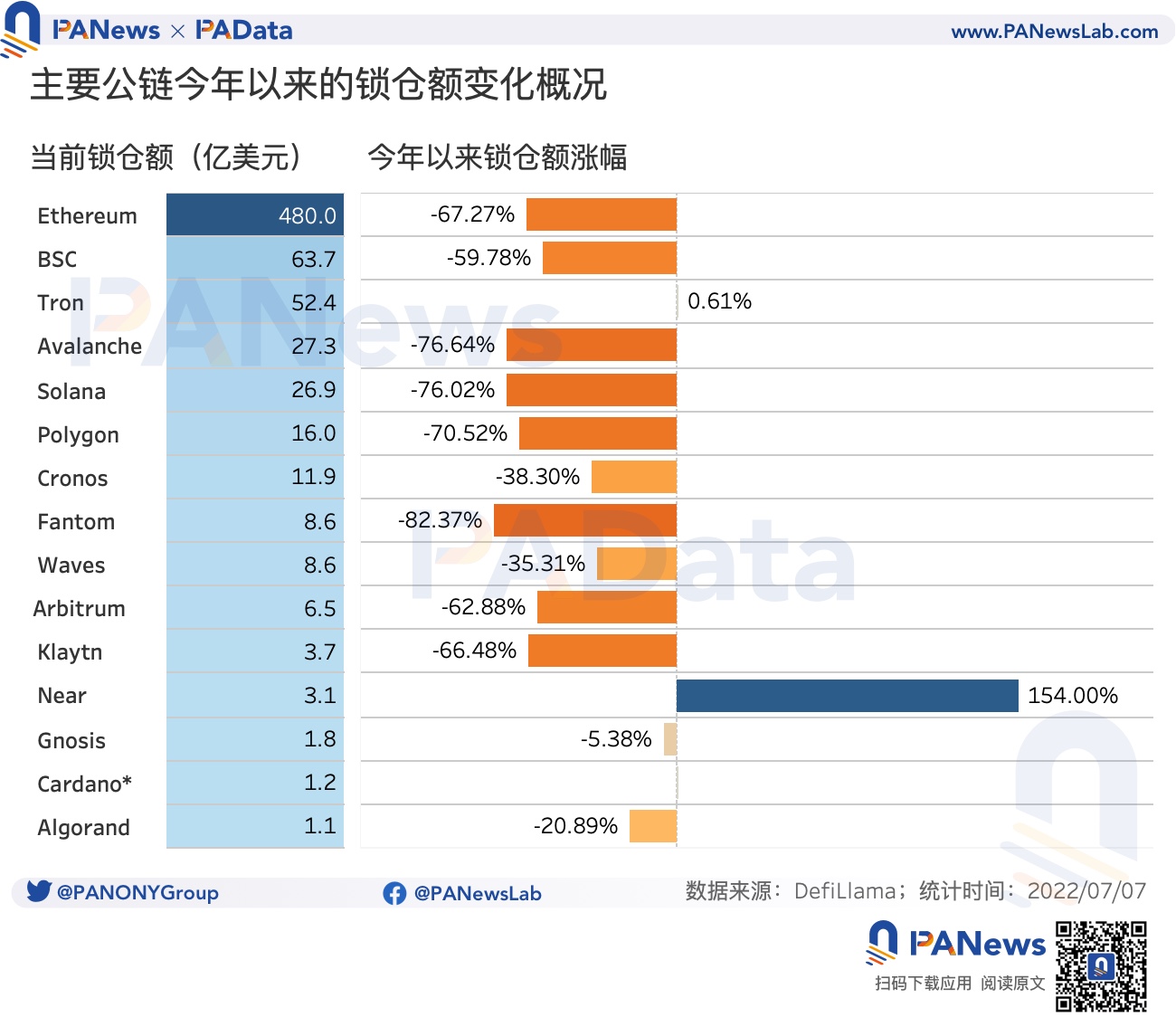

目前, Ethereum、BSC、Tron、Avalanche、Solana、Polygon、Cronos、Fantom、Waves、Arbitrum、Klaytn、Near、Gnosis、Cardano 和Algorand 是鎖倉量較高且發展較好的頭部公鏈。其中,Ethereum 的鎖倉額最高,達到了480 億美元,遠遠超過其他公鏈。其次,BSC、Tron 的鎖倉量也較高,分別約為63.7 億美元和52.4 億美元。另外,Avalanche、Solana、Polygon、Cronos 的鎖倉額都超過了10 億美元。

不過,這些頭部公鏈今年以來的鎖倉額基本都大幅下降,比如Ethereum 的鎖倉額在今年下跌超67%,Avalanche、Solana、Polygon、Fantom 的鎖倉量在今年都下跌超70%。為數不多鎖的鎖倉額在今年上漲的公鏈只有Tron、Cardano 和Near 這3 條。其中,Tron 的鎖倉額小幅上漲不足1%,基本沒有變化,Near 的鎖倉額上漲了154%,漲幅明顯。而漲幅最高的是Cardano,自今年1 月9 日至今的鎖倉量漲幅高達6475%。儘管這是受到Cardano 剛剛啟動生態建設,鎖倉額基數較小的影響,但在市場下行趨勢下仍能完成冷啟動也說明其發展勢頭良好。

從公鏈的市場份額來看,上半年,Ethereum 的鎖倉額平均約佔總鎖倉量的59.12%,穩居第一。其次是BSC、Avalanche 和Solana,鎖倉額平均佔比分別約為6.68%、4.73% 和3.67%。其他公鏈鎖倉額平均佔比都不足3%。

從變化趨勢來看,有兩個方面的數據變化值得關注,一是就選定的15 條頭部公鏈內部來看,鎖倉額最高的3 條公鏈Ethereum、BSC 和Tron 的鎖倉額佔比在上半年總體表現為增長趨勢,漲幅分別達到0.037、0.015 和0.035 個百分點,這意味著存量資金向這3 條公鏈聚集。而除此之外的其他頭部公鏈鎖倉額佔比的漲跌幅都更小,並且很多鎖倉額基數相對小的公鏈反而略微擴大了市場份額,而一些鎖倉額基數相對大的公鏈,比如Avalanche、Solana、Fantom 還丟失了市場份額。二是從所有公鏈來看,15 條頭部公鏈的總鎖倉額佔所有公鏈的TVL 之比在上半年也總體表現為增長趨勢,從1 月占比87% 上漲至6 月占比94%,增長了近7 個百分點,漲幅較頭部公鏈內部更加明顯,這表明存量資金向這些頭部公鏈聚集的程度更高。

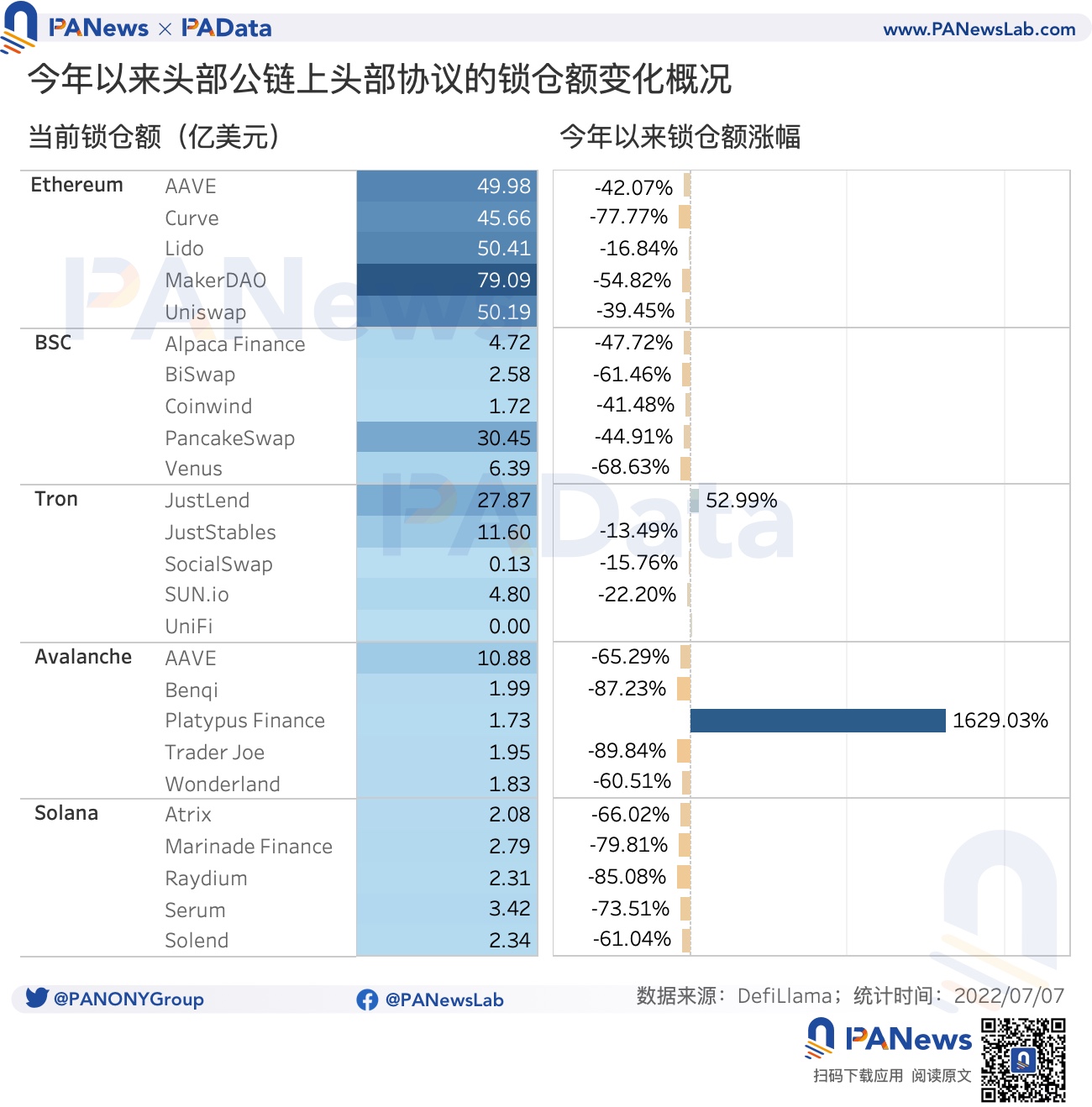

為了觀察公鏈與協議的不同變化,PAData 還選擇了Ethereum、BSC、Tron、Avalanche、Solana 上各自鎖倉額最高的5 個頭部協議進行觀察。總的來說,Ethereum 上的頭部協議鎖倉額都超過了50 億美元,其中Maker Dao 超過了79 億美元,遠高於其他頭部協議。其次,BSC 上的PancakeSwap,Tron 上的JustLend、JustStables,Avalanche 上的AAVE 的鎖倉額也都超過了10 億美元。除此之外,其他頭部協議的鎖倉額基本在2 至4 億美元之間。從上半年的鎖倉額變化來看,除了Avalanche 上的Platypus Finance 和Tron 上的JustLend 分別實現了1629% 和53% 的增長以外,其他頭部協議都有不同程度「縮水」。其中鎖倉額跌幅較大的有Ethereum 上的Curve,Avalanche 上的Benqi、Trader Joe,Solana 上的Marinade Finance、Raydium、Serum,跌幅都超過了70%。

但從頭部協議這個整體來看,其平均鎖倉額跌幅基本都小於其底層公鏈的總鎖倉額跌幅,這意味著資金流向了頭部公鏈的頭部協議。比如上半年,Ethereum 頭部協議的平均鎖倉額跌幅約為46%,比公鏈總鎖倉額約67% 的跌幅較少。 BSC、Avalanche 和Solana 的情況也類似,這3 條公鏈上頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅要少了約7 個百分點、1 個百分點和3 個百分點。

從變化趨勢來看,與頭部公鍊錶現出的「吸金」能力一樣,頭部協議也聚集了更多的存量資金。 Ethereum 上的頭部協議鎖倉額佔該鏈總鎖倉額的比重從1 月的43% 上升至6 月的55%,上漲了約8 個百分點。漲幅同樣明顯的還有BSC 和Tron,其頭部協議鎖倉額佔比在上半年分別上漲了約13 個百分點和9 個百分點。 Avalanche 和Solana 上頭部協議鎖倉額佔比的漲幅相比則略低,分別約為5 個百分點和2 個百分點。而且,截至6 月,5 條頭部公鏈上的頭部協議的鎖倉額佔比平均達到了64.55%,也即頭部協議佔據了明顯的優勢。

02 協議代幣平均跌幅小於公鏈代幣,但5 大主流公鏈代幣表現更佳

從代幣的市場表現來看,除去未發行代幣的公鍊和協議以外,餘下14 條公鏈代幣的幣價上半年平均跌幅約為72.21%,20 個協議代幣的幣價上半年平均跌幅約為69.65%。總體上看,公鏈代幣和協議代幣的幣價在上半年的表現基本相當,協議代幣的跌幅略小,表現略好。從具體代幣來看,公鏈代幣中,上半年TRX 的跌幅最小,只有不到12%,其他公鏈代幣的跌幅都在50% 以上,其中最高的FTM 跌了近90%,ALGO、AVAX、KLAY、CRO、MATIC 和SOL 的跌幅也都在80% 以上。公鏈王者ETH 也在上半年下跌了69%。而協議代幣中,上半年UNFI 的跌幅最小,不到27%,其次,SST 和JST 的跌幅也較小,分別約為33% 和46%。其他協議代幣的跌幅都超過了50%,其中最高的TIME 跌了99%,CRV、JOE、LDO、PTP、RAY 和SLND 的跌幅也都在80% 以上。

不過,如果只觀察5 條鎖倉量最大的頭部公鏈代幣及其上的頭部協議代幣的平均跌幅的話,情況就有些許不同。 ETH、BNB、TRX 和AVAX 在上半年的幣價跌幅都要小於其公鏈上頭部協議的平均幣價跌幅,表現更好。其中,ETH 在上半年下跌了近69%,但Ethereum 上的頭部協議代幣平均下跌了74%,兩者相差了5 個百分點。 BNB、TRX 和AVAX 的情況也類似,三者在上半年分別下跌了約55%、12% 和83%,但BSC、Tron 和Avalanche 上的頭部協議代幣分別平均下跌了67%、35% 和91%,兩者分別相差了12 個百分點、23 個百分點和8 個百分點。不過,SOL 的情況則相反,協議代幣仍然優於公鏈代幣的表現,SOL 在上半年下跌了79%,而Solona 上的頭部協議代幣則下跌了76%。

總體上而言,協議代幣在上半年的跌幅略微小於公鏈代幣,但協議代幣的日均最大振幅明顯大於公鏈代幣。根據統計,20 個協議代幣的日均最大振幅約為13.46%,14 個公鏈代幣的日均最大振幅約為10.11%。協議代幣中,日均最大振幅超過25% 的有ALPACA、CRV、LDO 和UNFI,最高的LDO 達到近40%。公鏈代幣中,日均最大振幅超過12% 的有FTM、NEAR 和SOL,最高的FTM 達到約19%。

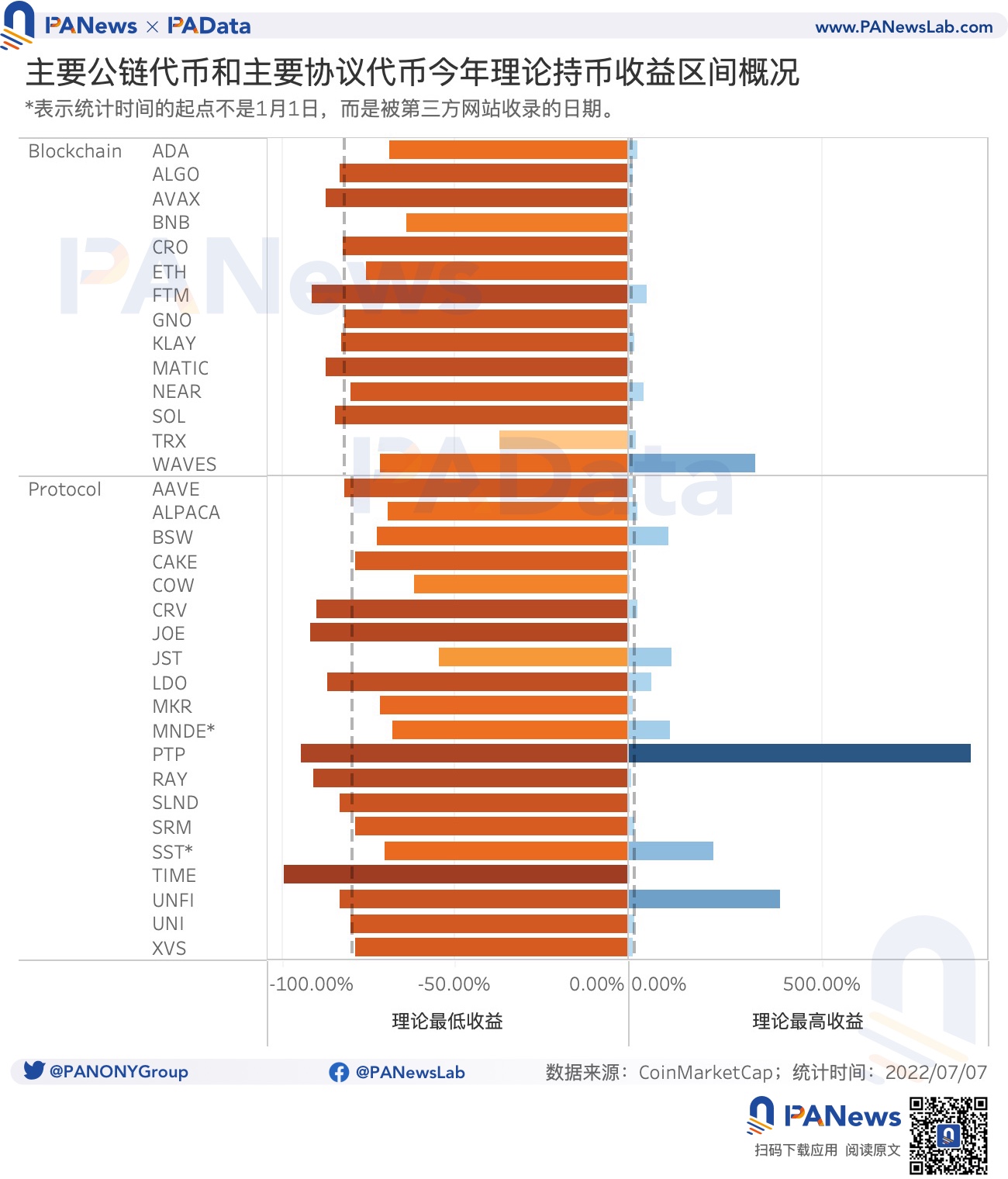

假如以今年1 月1 日的開盤價為買入價格,並且持幣至今,那麼以年內最高盤中價格和最低盤中價格可以估算各代幣的理論持幣收益。根據統計,14 個公鏈代幣的平均最高理論收益約為8.75%,平均最低理論收益則約為- 82.05%。總體而言,虧損空間更大,盈利空間更小。其中,最高理論收益較高的公鏈代幣有WAVES、NEAR 和FTM,分別約為329%、40% 和49%,最低理論收益較低的有FTM、AVAX、MATIC,分別約為- 91.32%、-87.39% 和- 87.24%。

20 個協議代幣的平均最高理論收益約為15.16%,平均最低理論收益則約為- 79.57%。總體而言,同樣是虧損空間更大,盈利空間更小。但與公鏈代幣相比,協議代幣的盈利空間要多出近7 個百分點,而虧損空間則要略小2 個百分點,潛在收益表現更好。其中,最高理論收益較高的協議代幣有PTP、UNFI 和SST,分別約為886%、394% 和220%,最低理論收益較低的有TIME、PTP、JOE、RAY 和CRV,分別約為- 99%、-94%、-92%、-91% 和- 90%。

展開全文打開碳鏈價值APP 查看更多精彩資訊