Foresight Ventures 的Jonas 分享其投資機構的投資體系,Deri Protocol 的Janice 從項目方的角度出發闡述讓DeFi 回歸協議的前沿動態。

原文標題:《「迭代中的DeFi 經濟學」,從投資機構到DeFi 協議,他們的方法論是什麼? 》

撰文:北辰

來自Foresight Ventures 的Jonas 為我們分享投資機構的投資體系,還有來自Deri Protocol 的Janice,從項目方的角度出發為我們闡述讓DeFi 回歸協議的前沿動態。

並且特邀嘉賓分享結束後,近二十位來自投資機構、公鏈、DeFi 協議、媒體以及分析師的參與者們還進行了長達兩小時的圓桌討論/battle/ 社交。

以下是根據特邀嘉賓現場分享的內容整理。

投資機構的投資體系

分享嘉賓:Jonas|Foresight Ventures

市場宏觀判斷

1.宏觀流動性

現在BTC 和美股的相關度已經接近0.9,所以我們非常關注美聯儲的政策,尤其是加息縮表的政策。

美元指數的下降代表著宏觀流動性的放水,而當美元特別強勢的時候,市場上對於風險資產的投資又都會下降,Crypto 市場也不例外。

我們預計美聯儲在7 月份可能加息75 個基點,一直持續到9 月份,從現在的美國國債的期貨來倒推,大概到明年一季度會迎來降息。那麼樂觀預期的話,Crypto 市場熊牛轉換的臨界點會在今年年底或者明年一季度到來。

另外,我們從交易所那裡了解到的,很多項目方(尤其是公鏈之類的大項目方)更願意在11 月份之後開始新的一輪上幣,這是他們對宏觀市場做出的判斷。

所以我們判斷,今年年底到明年一季度是宏觀流動性的拐點,並且到時候會有新的熱點和創新,是比較好的建倉時間。

2.鏈上指標

有一個很好的數據分析網站叫Glassnode,基本是免費的,他們的周報會分析場內的存量籌碼之間的博弈,我覺得還是很有啟發。

-

第一,我們會看籌碼的分佈,基本上當巨鯨(BTC 持有量大於1000)開始囤積的時候,就是市場的相對底部,而目前抄底的主要群體是散戶。現在BTC 的移動平均(歷史成本)在2.2 萬美元左右,也就是說2.2 萬美元以下就是一個相對底部。

-

第二,我們會關注鏈上穩定幣的數據,鏈上穩定幣也代表了一部分流動性。這輪牛市開始穩定幣就一路飆升,直到去年二三季度,整個市場的流動性開始流出。

-

第三,我們會判斷挖礦成本,BTC 在每次週期都會跌過挖礦成本。我們觀察到美股上市的BTC 礦企的挖礦成本大概在1.5 萬-1.6 萬美元,所以它可能是絕對底部。

3.博弈

-

第一,我們會分析合約的多空比。散戶基本上是虧錢的,BTC 的多空比在1.8 以上,市場都會引起一個大的下跌。所以從頻度來看,當做多的人是做空的人的兩三倍,市場會有大幅的出清,而當多空比降到0.6-0.7 的時候,意味著散戶基本都在看空,而散戶代表著不賺錢。

-

第二,我們會通過觀察多頭的合約費用與空頭的合約費用來判斷市場情緒是過於狂熱還是過於恐慌。

4.K 線

當然我們還會有K 線的解讀,最終把這些解讀整個聯繫起來,就會形成我們對宏觀市場的判斷。

項目分析

接下來我們會對項目進行單個分析,主要分為以下幾個關注點:主題趨勢、基本面情況、K 線情況和籌碼分佈情況。

1.主題趨勢

Web3 領域的宏觀趨勢很重要,項目要講很大的故事,做出天花板夠高的新事物才會有更高的估值。每一次主題敘事都會誕生龍頭,所以一定要關注新的動態。比較有代表性的是大交易所推出的新主題。

我們研究了上一輪牛市中的1000 多個代幣,95% 的代幣跑輸了的BTC,但每一輪牛市都會有一個新的主題。

2.基本面

基本上一個代幣會炒兩波,一波是剛出來講故事的時候,一波是業績增長比較穩健的時候。

公鏈的話,我們會分析TVL、收入、用戶量的變化。尤其是當用戶大幅增長的時候,代幣的市場表現會特別好。

3.K 線

我們會關注技術形態的變化,因為每個做市商(或者說莊)都有自己的風格,你要熟悉他們是怎麼拉盤的。

4.籌碼分佈

代幣在發行之後會有解鎖期,解鎖期的拋壓會很高,因為投資機構在一級市場的成本很低,所以他們會拋售。

高通脹的代幣的分發機制是不可持續的。

交易執行

交易就像打仗,要先做好作戰A 計劃、B 計劃,你要假設未來漲怎麼樣,跌又怎麼樣,然後按照計劃嚴格執行。

所以我們看到很多優秀的交易員來自於兩種背景,一種是職業德撲玩家,另一種是軍人或者運動員。職業德撲玩家會在這場概率遊戲裡會非常清醒地計算勝率,軍人或者運動員非常有紀律性,會嚴格執行交易計劃,這樣即使虧損也是有限的。

讓DeFi 回歸協議

分享嘉賓:Janice|Deri Protocol

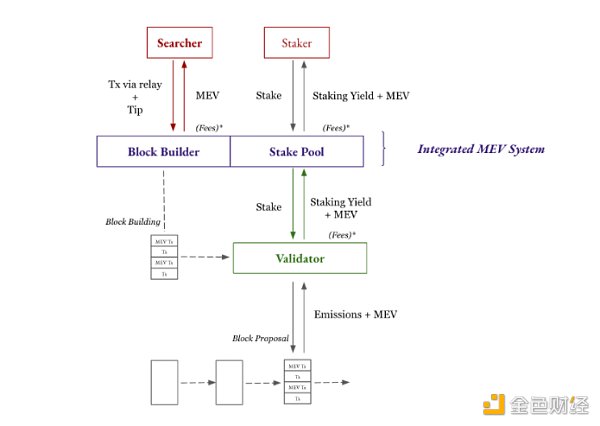

Deri Protocol 是一個基於AMM 的去中心化的交易平台,Deri.io 是我們的第一個產品,接下來我就結合我們在過去一年半的迭代中遇到的問題,來總結DeFi 未來可能會從哪些方面演化。

第一個是范式的創新

大家現在已經對AMM 比較熟悉了,但當時剛出來的的時候還是比較吸引眼球,因為它跟傳統金融的邏輯完全不一樣。

在傳統金融世界,「金融貴族」需要有一定的專業知識和技術門檻,然後才能在交易所當做市商,從中賺取一定的收益。 AMM 給了每一個普通持幣者一個機會——去提供做市這個動作,然後分享做市的收益。這個收入跟後來Compound 開啟的流動性挖礦的收入,其實是兩個概念。

所以區別於傳統金融,DeFi 是能夠基於區塊鏈技術去持續創新。

第二個是產品持續不斷的創新

在傳統金融領域,任何一個產品其實都是一樣的,但是DeFi 產品的創新,應該基於區塊鏈技術的特性來創新,而不是把傳統金融裡已有的產品直接挪到區塊鏈,或者只是有一些交互,這個不是創新。

Deri Protocol 在2021 年9 月份第一個落地實現了Everlasting Option(永續期權)這樣的產品,它解決了用戶必須每次到期日都要挪倉的需求,對用戶來說節省了交易費用、Gas 費和時間成本。

第三個是要充分利用可組合性

區塊鏈技術讓各個項目的合約之間可以輕易調用,對DeFi 產品來說,那就可以去利用別人的優勢來實現自己產品的質的飛躍。例如Uniswap V3 把LP 做成了NFT,有很多DeFi 產品會利用這些NFT 進一步優化自己原有的特性。

回到我們Deri Protocol 自身的發展上,我們在2021 年產品剛上線時,其實一直都有產品的可擴展性的困擾,就是如何去支持更多元的保證金。

因為衍生品本身就很複雜,如果支持非穩定幣作為保證金,需要團隊自己去添加,而且對用戶來說費用也比較高(儘管我們盡可能優化了),後來我們在和其他的DeFi 團隊溝通探討中,推出了外部託管的方案,另一個借貸協議上的所有支持的代幣都可以作為Deri 的保證金。

以上三方面是我們在過去一年半的迭代過程當中總結的一些想法,最後我分享一下我們近期重點關注的事情。

一個團隊的力量是有限的,但整個區塊鏈領域有很多優秀的開發者,公鏈會去發展自己的開發者社區,其實對於我們DeFi 協議而言,其實也可以發展自己的開發者社區。

開頭提到Deri.io 是Deri Protocol 核心團隊開發的第一個產品,但目前為止我們開發者社區已經有兩三個基於Deri Protocol 的產品,它們滿足著不同應用場景的用戶需求,只不過產品的底層用到了Deri Protocol 提供的衍生品交易。

對於這個團隊來說擁有了一個即插即用的產品,可以把精力集中在擅長的領域;對於用戶來說也滿足了他們在特定場景下的衍生品交易需求;對於我們來說當然更加歡迎越來越多的團隊基於我們的協議去開發產品,來滿足更廣泛的需求。