流動性危機對DeFi 生態造成了非常嚴重的影響,甚至部分DeFi協議因此而破產。

數字資產市場在今年5月陷入流動性危機,通證價格暴跌導致鏈上持倉清算,流動性危機對DeFi 生態造成了非常嚴重的影響,甚至部分DeFi協議因此而破產。

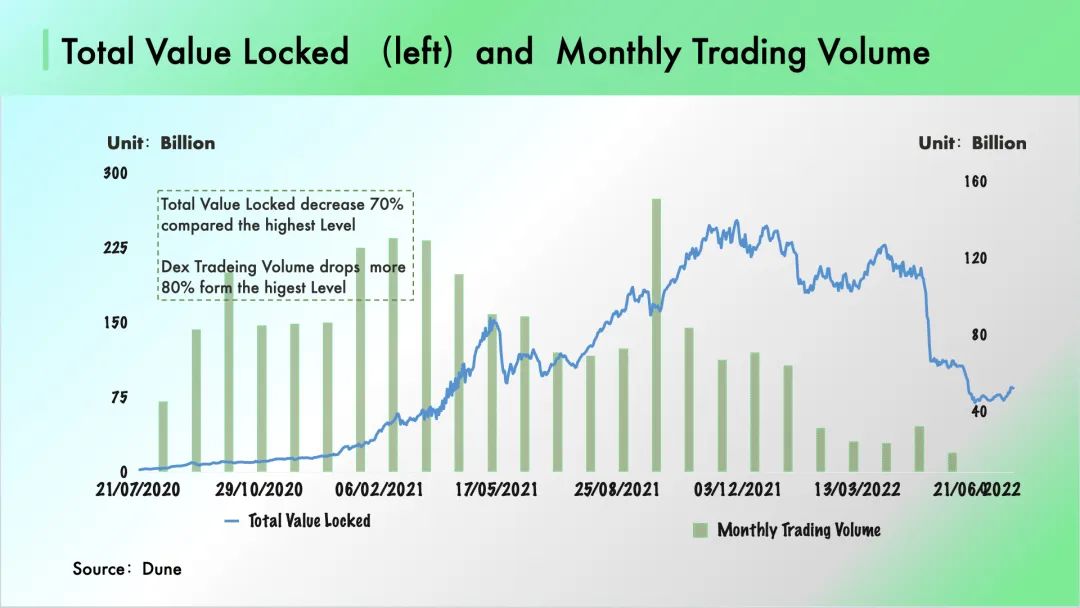

數字資產市場在今年5月陷入流動性危機,通證價格暴跌導致鏈上持倉清算,流動性危機對DeFi 生態造成了非常嚴重的影響,參考DeFi LIama 數據,整體鎖倉價值(TVL)急劇下跌,相較於高點回撤幅度超過70%,在這其中,許多知名DeFi 協議在本次危機中出現了兌付困難、管理混亂、信用缺失等等問題。本文意在對本輪流動性危機進行複盤,由此探索危機發生的根本原因,以及熊市環境對DeFi 生態發展會帶來哪些影響。

一、流動性危機始末

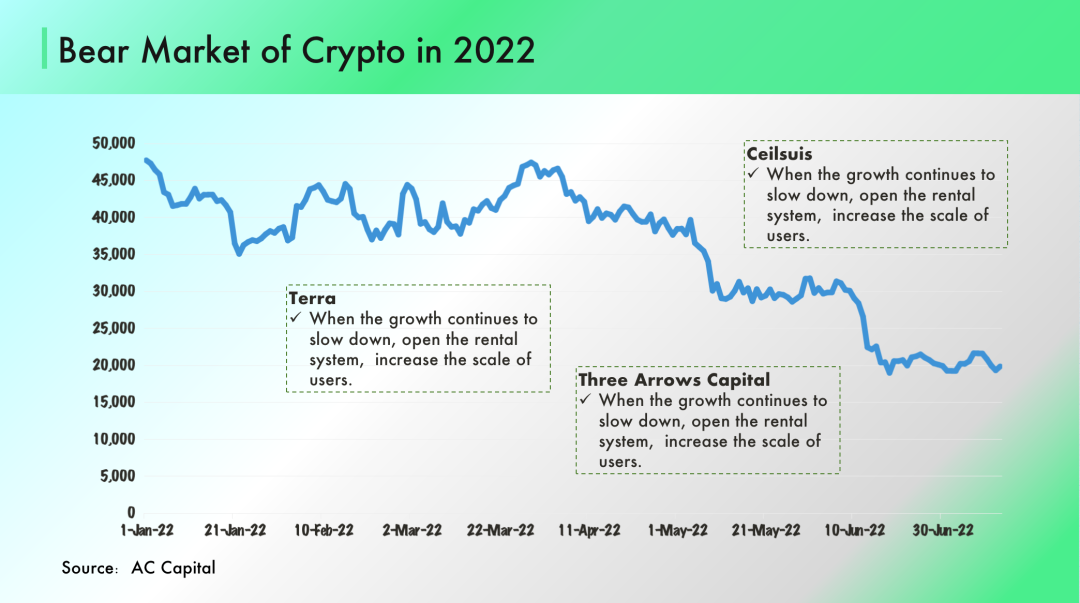

Bittracy 先跟大家一起復盤本次流動性危機:2022年5月,Terra 生態遭到攻擊者做空,LFG 救市失敗,市值百億美元的LUNA 歸零。 Jump Capital、 Three Arrows Capital (3AC)、Celsius 等機構由於持有大量LUNA 頭寸而出現巨額賬面虧損。由於DeFi 生態的高度“堆棧化”,“Finance Contagion”在加密機構間迅速發生,這是市場由牛轉熊的重要時間。隨後的6月,比特幣價格跌破20,000美元,相對於5月份高點回撤50%。 3AC 在LUNA 上損失了大量流動性給其帶來了較大的資本金壓力,另外,由於持有大量的GBTC、ETH 等數字資產,市場表現不佳讓3AC 處境雪上加霜,因此向外拋售其投資代幣。幾乎在同一時間,借貸平台Celsius 瞞報虧損的事件被爆出,為應對客戶兌付要求,Celsius 向市場拋售持有的數字資產換取流動性,sETH脫錨。

數字資產價格劇烈波動,導致DeFi 出現流動性危機:借貸協議對保證金不足的倉位實施清算,巨大的拋壓引發螺旋拋盤,價格的進一步下跌。與此同時,穩定幣項目的兌換池價差擴大;無抵押、半抵押協議開始出現壞賬風險。這個曾經被投資者廣泛信任的去中心化金融生態,在面對流動性危機時顯得有些不知所措。截至發文,比特幣價格已經回升至20,000美元上方,本次流動性危機對於DeFi 帶來的影響值得我們反思。

二、DeFi 流動性危機的根本原因

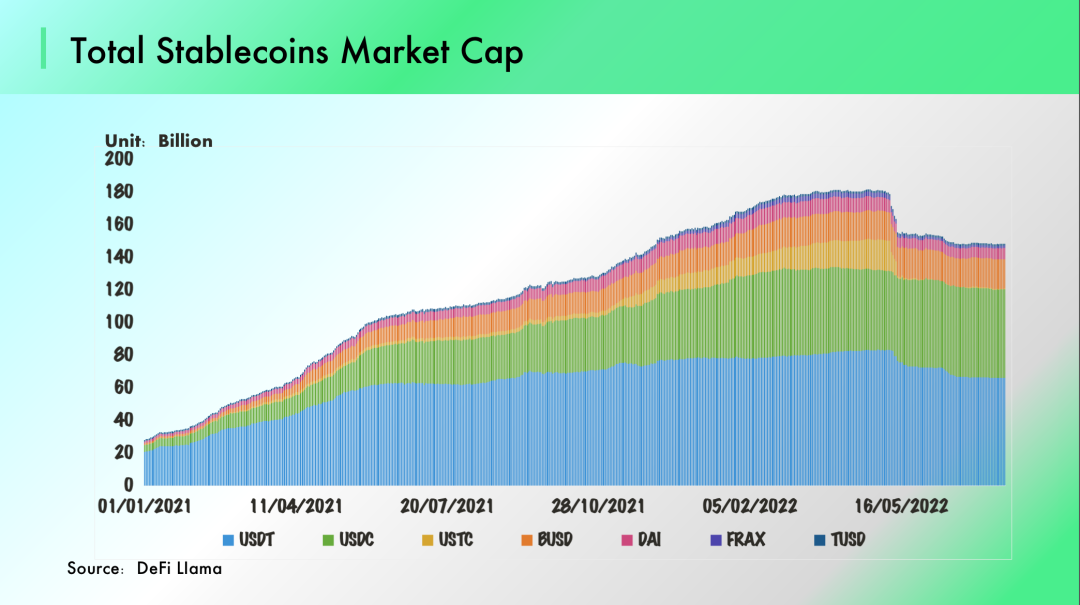

從整個過程來看,Terra 歸零似乎是整個市場崩盤的起點,但是沒有Terra 牛市就可以一直持續下去嗎?實際上,美元穩定幣整體市值規模在4月份就停止了增長,Celsius 、Babel 在風險管理方面的問題一直存在。那麼流動性危機發生的根本原因到底是什麼呢?文章將會以“Up to Bottom”的方法來對流動性危機的根本原因進行分析。

1)宏觀:美元收緊壓低比數字貨幣的估值、流動性收緊給市場增加壓力

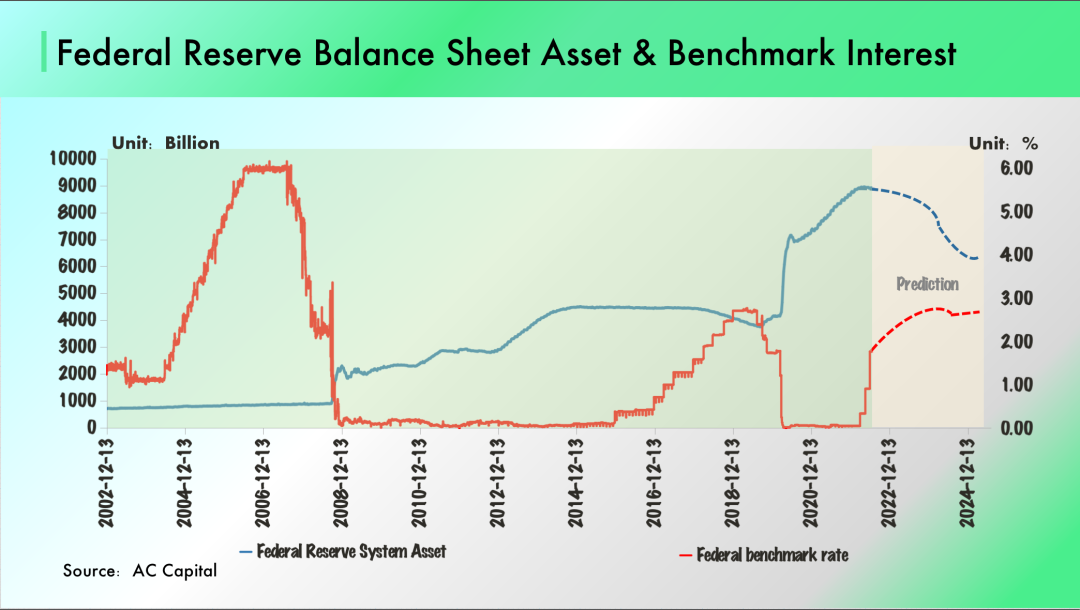

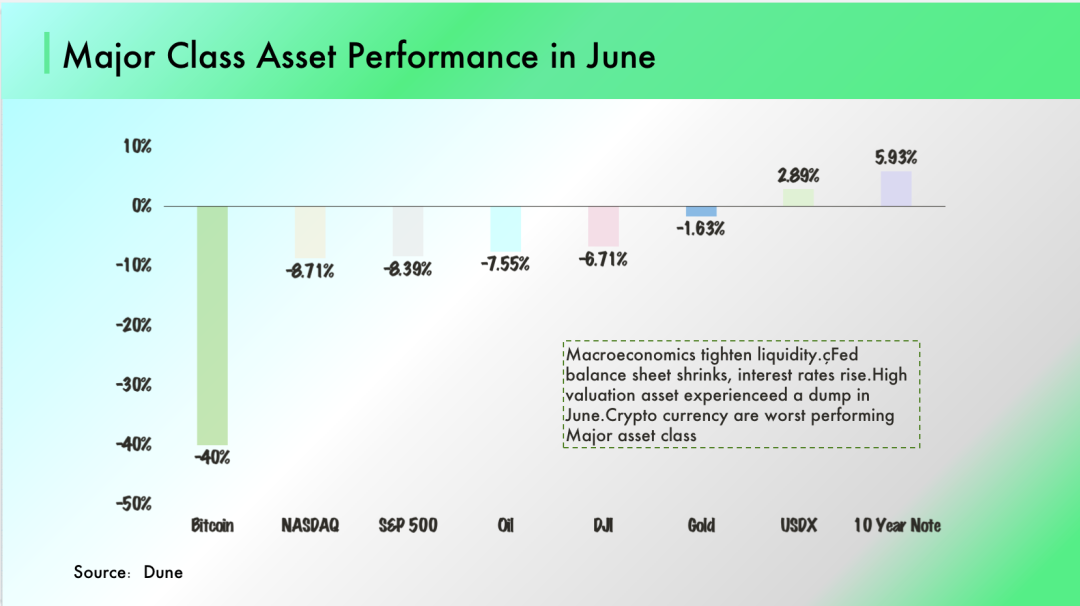

2020年新冠疫情爆發後,全球央行為穩定經濟啟動貨幣擴張,美國基礎貨幣同比增速超過300%,外溢流動性迅速推高金融資產價格,美聯儲資產負債表規模從疫情前的4.16萬億美元,上升至8.92萬億美元,增幅超過一倍。 2021年全球經濟逐漸恢復常態,然而貨幣擴張導致通貨膨脹大幅上行,美國CPI 上漲至40年新高,鮑威爾從2021年11月開始決定收緊購債規模,並從2022年6月份開始縮表。按照美聯儲5月4日公佈的縮表路徑測算(每月縮減資產950億美元),到2025年3季度,美聯儲資產負債表規模降至6萬億美元以下。流動性邊際收緊給高估值資產帶來了明顯的壓力。

美債利率一直被稱為全球資產定價之錨,基準利率抬升讓大類資產重塑估值。在2021年,數字資產市場的整體市值首次超過萬億美元,Bitcoin 已經從少數群體的價值共識轉變成真正意義的大類資產。在流動性收縮的宏觀背景下,對流動性非常敏感的Crypto 自然首當其衝,這是導致DeFi 流動性危機的宏觀因素。

2)加密貨幣市場週期變化:比特幣減半行情尾聲,Dapp創新枯竭、新增地址數下降

我們以中觀角度,從加密世界的視角,分析二季度的行情變化:

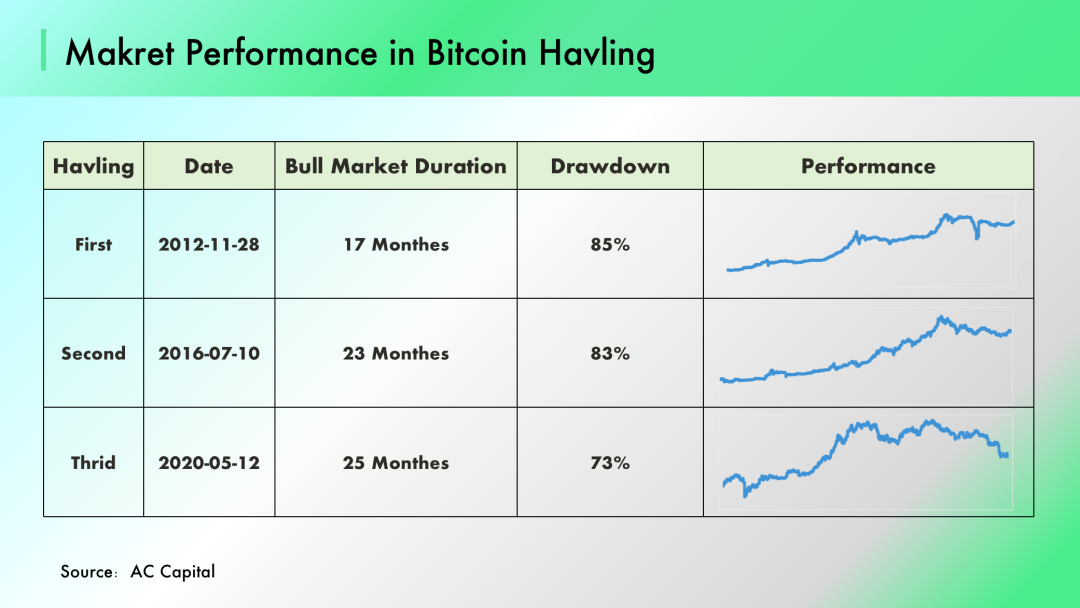

以歷史為參照,本次比特幣減半行情已經走到尾聲。由於比特幣在數字貨幣世界中具有重要意義(市值比例70%附近),筆者復盤過去的三次比特幣在出塊減半後的歷史表現,我們可以發現:Bitcoin 出塊產量減半是加密市場中的獨有周期,出塊產量縮減會抬升比特幣挖礦成本,推動市場行情,參照過去三次減半後比特幣表現,每輪行情的持續時間為22個月左右。 2020年5月12日,比特幣開始第三次減半,本輪牛市就此開始。截至2022年5月,本次牛市的長度已經超過2年,比特幣減半對行情的推力正在逐漸走向尾聲。

從技術進步角度,開發者創新顯露疲態。 2020年得益於技術人員對智能合約的創新開發,去中心化世界變得豐富多彩:2020年Q2的“DeFi Summer”;2021年的GameFi 浪潮、Layer 1 興起。隨著時間進入2022年二季度,新出現的Dapps 更多是針對已有模式的複刻與優化,讓人眼前一亮的創新越來越少。作為投資者,Bittracy 很難見到比較好下手的投資標的。在“價格走低+創新乏力”的環境下,市場開始轉向“敘事主導”的NFT,市場流動性被逐漸消耗。從2022年五月開始,由於內生增長乏力,新增地址數逐漸走低,加密世界對外界用戶吸引力正在降低。

3)DeFi 機制:價格向下波動時,容易導致流動性萎縮,增加交易風險

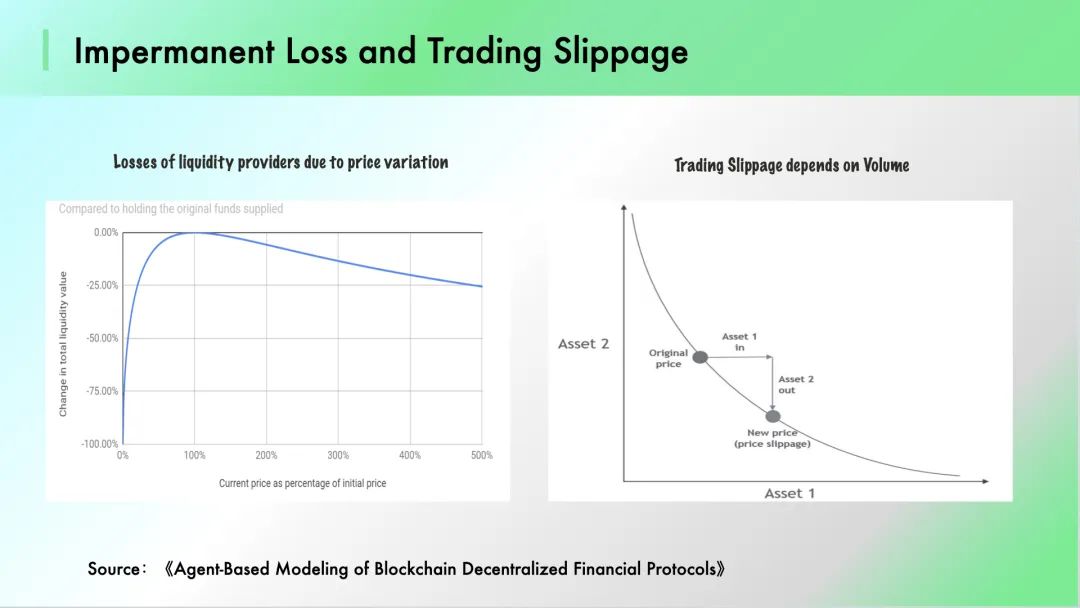

– 價格下跌放大Impermanent Loss ,質押者撤出資金:當Crypto 價格上漲或者下跌,都會造成一定的Impermanent Loss,由於Impermanent Loss的非對稱性,當價格下跌時,質押者受損將更為嚴重,關於Impermanent Loss 面對市場波動的表現,Pintail 在文章《Uniswap: A Good Deal for Liquidity Providers?》作出較為詳盡的解釋:如果通證價格變動較大,則可能導致質押者的Impermanent Loss遠大於回報。因此當市場出現危機信號的時候,質押者往往選擇撤出資金,這讓DeFi 流動性收緊的負循環,整體鎖倉價值( TVL )會在短時間內急劇收縮。

– 巨額交易放大AMM 滑點:AMM 機制是DeFi 的核心基礎,但是其無法規避大宗交易帶來的價格衝擊。在市場下跌時,用戶往往有兌付資金的及時需求,當交易在短時間內大規模發生時,Swap 內的質押資金難以滿足用戶的交易需求。首先,DeFi 生態中,Swap Protocols 內質押資金規模與Lending Protocols 內質押資金規模大體相當,在發生大規模清算時,Swap Protocol 無法為清算提供足夠的深度。更為重要的是,在AMM 交易機制下,大額交易會顯著影響市場價格(單筆大規模清算會顯著影響交易發生在固定乘積曲線的位置),造成價格偏移。 Igor Mikhalev 與Zoia Mandrusova 在《Agent-Based Modeling of Blockchain Decentralized Financial Protocols》表明了他們的研究結果:交易規模與滑點呈正相關,單筆大額交易將會打亂交易價格。 UST 在Curve 協議上脫錨就是最好的例子。 5月7日,在STw-3CRV Curve 資金池中,一筆以8500萬美元UST 兌換USDC 的交易直接導致了UST 流動性枯竭,以AMM 為基礎的DeFi 在面臨市場發生危機時,顯得有些力不從心。

總結:宏觀環境的壓力下,數字資產市場表現低迷影響的不只是DeFi,CeFi 甚至是傳統金融機構同樣面臨著危機。美聯儲縮表,回收過剩流動性,將導致金融環境收緊,無風險利率上升。美聯儲政策的外溢性將導致全球利率中樞抬升,對全球金融市場會構成不同程度壓力,尤其是對部分高估值的風險資產影響較大。與此同時,區塊鏈創新停滯,行業內生增長動力不足,面向圈外世界的吸引能力下降。更為重要的是,由於DeFi 交易機制的運行特點,在面對市場調整的時,鏈上金融系統的處境會更加危險。

三、DeFi 流動性危機帶來的影響

1)DeFi 進入到存量市場,頭部集中度或將提升

首先,市場走低會直接導致鏈上交易量走弱與借貸需求下降,DeFi 的競爭環境將會加劇。 Trading Fee 與Interest Spread 是DeFi 主要收益來源,而在熊市環境下,交易量與鎖倉量將會顯著下滑,這會導致市場空間萎縮。在未來很長一段時間,DeFi 開發者需要面臨存量,甚至是減量市場。而競爭加劇對那些剛剛啟動的DeFI Dapps 並不友好。

與牛市相比,新協議在熊市獲取流動性將會變得更難,DeFi 龍頭的市佔率或許會顯著提升。由於風險偏好降低,投資者正在失去參與新礦的興趣。具體到做市機制,DeFi 協議在上線時通過賣出代幣來獲取收入,開發團隊以代幣來激勵做市商與用戶:以套利成本(無常損失)與通證獎勵作為交易費用的函數,並確定對流動性提供者的獎勵金額。但是在流動性低迷的市場環境下,用戶肆意FOMO的可能性降低,新協議保證做市商收益(維持幣價)將會變得更加困難。

提醒投資者註意的是,頭部協議正在蠶食其他協議的生存空間。 Curve 在7月份宣布將推出超額抵押穩定幣。與此同時,借貸協議AAVE 也計劃發布自己的穩定幣GHO,並提供相應的Swap 服務。在鏈上交易逐漸走弱的背景下,頭部DeFi 協議正在切入其他賽道,利用自身優勢擴展成長空間。因此Bittracy 認為在未來兩年內,DeFi 具備集中度提升的邏輯。

2)DeFi 協議需要優化治理結構與提升治理效率

DeFi 協議的“寡頭治理”直到現在都沒有解決,直白來講,項目團隊與投資方對協議有很強的控制能力,這導致很容易發生道德風險。而在本次壓力測試面前,那些宣稱去中心化治理的組織(Celsius、Terra等)選擇了犧牲客戶利益,做出違規操作,力求自保,而用戶的權益無法得到保證。實際上DeFi 治理結構問題一直存在,牛市期間,用戶對於它們選擇視而不見,當危機發生之後,卻為時已晚。

DeFi 治理應當如何優化開始成為投資者廣泛關注的部分。最近在接觸DeFi 協議的路演中,如何在市場壓力面前保證各方利益,已經成為討論最多的話題。項目發展初期需要中心化治理來保證效率,社區也應當建立行之有效的機制來防止項目團隊作惡,避免重蹈覆轍。

我曾經在年初的時候寫過關於治理的文章:《2022,DAO 將走向何方? 》,在文中曾經討論過,DAO 治理方式並不適用於所有的場景,中心化治理方式使用得當可以保證協議有效運行。 DeFi 協議應當根據業務性質選擇適當治理機制,這樣才能促成協議的基業長青。

創新方向:資產安全受到關注,保險、隱私賽道發展機會

2020年,DeFi 為去中心化世界搭建了金融體系,這是行業蓬勃發展的基礎。隨著市場走強,DeFi 向著更高效率、更好的收益的方向演變。我們看到了半抵押甚至無抵押算法穩定幣協議(UST);無抵押的借貸協議(TrueFi 、Maple Finance);更高收益的質押協議(Alpaca Finance、Lido)。諸如此類的流動性創新提升了資金使用效率,幫助用戶增厚收益。在這之中,一些協議犧牲流動性換取高收益, 一些則使用更高的槓桿獲得FarmingYield。然而由於DeFi 的可組合性,經濟系統一旦出現流動性收縮,高度堆棧化的金融系統很容易陷入危機。因此在市場向下波動時候,我們看到了歸零的LUNA、脫鉤的sETH、大規模清算、以及手忙腳亂的Dapps。

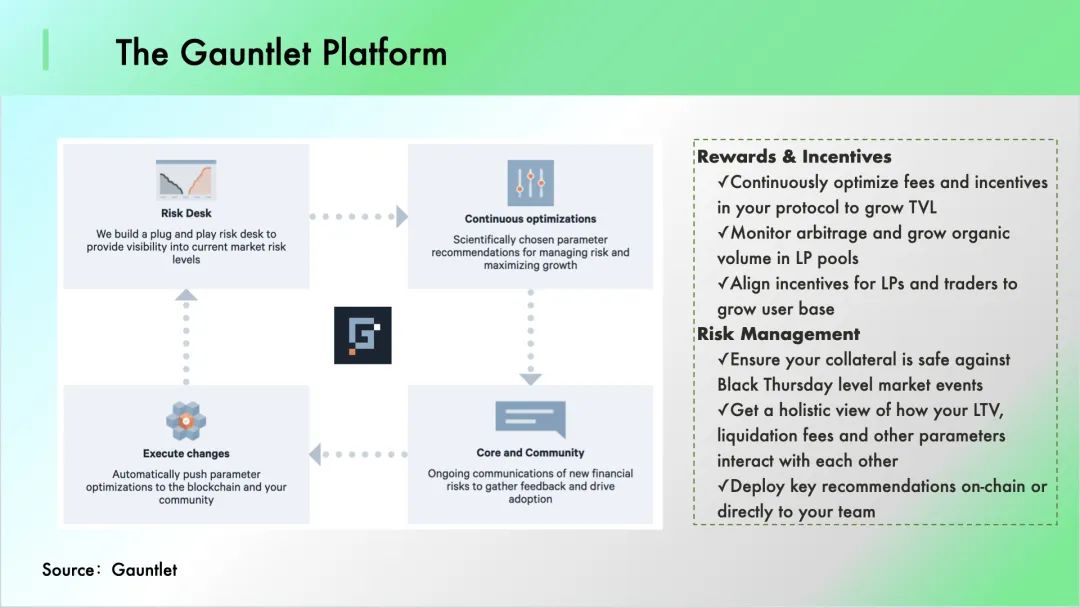

著眼長遠,風險管理應當被從業者重視起來,在去中心化金融生態中,建立有效風險管理體系應當成為開發者工作的重點。 DeFi 流動性創新百花齊放後,我個人非常期待DeFi 世界會出現多種多樣的“安全工具”。以Gauntlet 為例,作為去中心化風險管理平台,其作用在於幫助DeFi 協議控制風險的條件下,提升資本效率。協議通過在不同場景下敏感性分析來為DeFi 協議的資金利用效率提供指導,目的為做市商和用戶提供更直接的激勵。目前,Gauntlet 已經和AAVE、Compound、MakerDAO、Sushiswap、Balancer。與此同時,Gauntlet 與DeFi Pulse合作,為不同的資金平台評估“經濟安全等級”。舉個例子,用戶將資金抵押至Anchor 獲得19.5% 的利率收益,資深玩家也不清楚自己遇到的風險水平是多少,Gauntlet 在C端可以作為評級工具來幫助用戶量化風險。以從業者視角,我們必須承認,風險管理是當下DeFi 生態的短板。正因為此,保險、安全賽道或許會迎來不錯的發展窗口。

四、總結

DeFi 作為去中心世界發展的重要基礎,在牛市行情中,其收益來源於治理通證的超額通脹以及無視風險的槓桿率,顯然市場下跌時,這些不再可靠。在熊市,協議需要實打實的通過手續費與利差獲得自己的生存空間。不過這樣也好,DeFi 的發展將會更靠近金融本質,開發團隊也會為市場提供可靠的商業模式與穩定的產品;更均衡的治理模式、更紮實的收益方式、更安全的風險管理,這些可是未來DeFi 發展的邏輯根本。

參考文獻

1、https://pintail.medium.com/uniswap-a-good-deal-for-liquidity-providers-104c0b6816f2

2、《Uniswap: A Good Deal for Liquidity Providers?》

展開全文打開碳鏈價值APP 查看更多精彩資訊