CeFi暴雷,DeFi盜幣,金融世界,風險叢生。隨著全球趨於局勢動盪,再加上加密市場參與者又很多樣,機構和用戶如何管理自己的資產成為了一個難題。

今天白話區塊鏈給大家帶來一篇編譯文章,一文帶你了解CeFi 和DeFi 目前的現狀以及未來。

下面為編譯正文。

01 DeFi VS. CeFi ,誰更勝一籌?

Osmosis DEX 的Sunny Aggarwal 說:“像Celsius 這樣銀行的倒閉證明了集中化、不透明的金融存在多麼嚴重的問題!”

由於風險控制不力,中心化金融平台的信譽受到了巨大打擊,但去中心化金融協議也未能倖免於難!

2021年11月,對沖基金三箭資本(3AC)聯合創始人兼首席投資官朱蘇成為CeFi行業的大咖。比時朱蘇攜手他的朋友Davies一起使用該基金的資產購買了價值超過4 億美元的ETH,這使他們成為世界上最大的加密貨幣持有者之一。

隨著加密行業牛市的發展,眾多想要分一杯羹的人士慕名而來,也就是這時,大量資金湧入了總部位於新加坡的3AC。畢竟,所有投資者都希望自己的工作就是進行轉賬匯款,然後通過“專業人士”手收穫豐厚回報,隨後高枕無憂,對吧?

但僅僅八個月後,朱蘇和Davies 都躲起來了!因為英屬維爾京群島的一家法院下令對3AC 進行清算,估計資產負債表上有28 億美元的漏洞。該公司的破產倒閉對CeFi 行業的發展造成重大打擊,就這樣,數千億美元的市值憑空消失。

那麼,是DeFi 或CeFi 誰會在當前的動盪時期變得更強大?還是未來可能會出現兩者的某種混合?

DeFi VS. CeFi 的較量

事實證明,隨著5 月份圈內熊市的加劇,3AC 在進行一系列高槓桿定向押注時出現了可怕的錯誤,從而損失了可能是其所有投資者的資本。 3AC 已經從所有大型CeFi 貸方——Voyager、BlockFi 以及在較小程度上的Celsius——那裡獲得了大筆貸款,這也連帶著讓它們都處在了風險之下。

據報導,加密經紀公司Voyager Digital 向3AC 提供了6.65 億美元用於交易目的,在3AC它發出違約通知根本無濟於事,於是只好也被迫申請破產。 Genesis 也宣布,在向三箭資本提供24 億美元貸款後,將裁減五分之一的員工並更換其首席執行官。 BlockFi 清算3AC 後損失慘重;Finblox 關閉提款;Derebit 提出清算申請;Blockchain.com 遭到2.7 億美元的損失,並解雇了25% 的員工。

還好Celsius沒有受到3AC 的直接影響,因為它只有7500 萬美元的未償還貸款給該基金,然而,之前Terra 的崩盤影響還在持續蔓延,加密貨幣價格下跌和銀行擠兌導致其淨資產跌至- 28.5 億美元並被迫無限期停止從超過150 萬客戶中提款。它目前正試圖通過各種交易促進資產流動以求擺脫破產風險。

02 DeFi 表現如何?

在連帶性方面,去中心化金融或(DeFi)的表現要好得多,而且總體上一直在向上發展。就在今年加密貨幣崩盤之前一直處於欣欣向榮的狀態,例如點對點借代、去中心化交易平台交換和流動性質押,這讓許多加密貨幣愛好者相信世界正處於新的去中心化金融革命的大門。

確實,在兩年的時間裡,DeFi 項目中的TVL(總鎖定價值)從零增長到超過3000 億美元。即使是對區塊鏈持懷疑態度的傳統金融機構(TradFi),例如國際清算銀行,也稱讚DeFi 帶來了技術創新。

然而,投資者的信心因Terra 的崩盤大受打擊,並被持續的黑客攻擊行動進一步摧毀。因為在2022 年第二季度就因黑客攻擊損失了6.78 億美元。諸如朝鮮支持的Lazarus Group 等惡意行為者通過巧妙的新方法入侵智能合約並盜完用戶資金,這造成了嚴重破壞。 Axie Infinity 是一款流行的NFT怪物戰鬥遊戲,其Ronin 跨鏈橋在今年早些時候的一次Lazarus 攻擊中損失了6.12 億美元。

毫無疑問,投資者資金的不透明以及風險管理不善和缺乏問責制已經嚴重損害了CeFi 的聲譽。但DeFi 會如此迅速地下跌也令許多最初不支持託管基金的加密貨幣投資者大跌眼鏡。

加密貨幣熊市導致某些DeFi Token的價值在幾個月內下跌了90%以上,而一些已經完全消失。即使是信譽良好的“藍籌”項目,例如借代協議Aave、去中心化交易平台Uniswap 和穩定幣流動性平台Curve,也無法保護他們的Token免於血洗,下跌60%–70%還算好的了。

失誤、不完善的代碼未和安全漏洞而導致資金損失嚴重打擊了人們對新興行業的信心。最近對Tornado Cash 的製裁也再次引發了對以太坊去中心化的擔憂。那麼,加密愛好者對去中心化未來的願景恢復的可能性有多大?

-

首先要確保資金的安全性

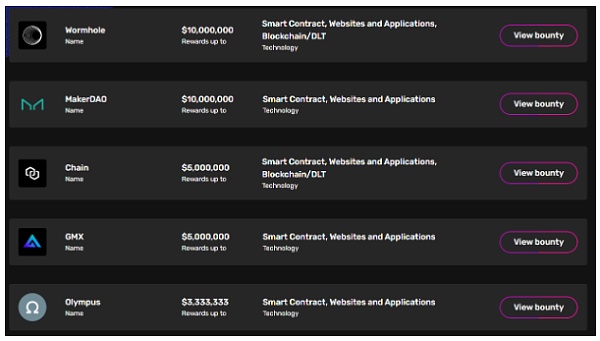

幸運的是,聰明的開發人員和精明的項目負責人已經在解決DeFi 的缺點,這些缺點是從熊學到的。 Immunefi 是一個漏洞賞金和安全服務平台,已向白帽黑客支付了超過4000 萬美元的賞金。它目前為300 多個DeFi 和加密項目提供漏洞發現賞金,這些項目估計擁有1000 億美元的用戶資金。

Immunefi 首席執行官Mitchell Amador表示,DeFi 領域嚴重缺乏安全專業知識,而這種缺乏更深入的知識使得許多開發人員只是通過簡單地複制和粘貼其他項目的代碼來啟動一個業務。

因此當其中一個項目存在漏洞時,其他項目也存在漏洞。這是加密而不是集中式Web2 公司特有的漏洞。他還說,“Web3 行業不太一樣,因為智能合約漏洞可能意味著資金的永久損失。”

Immunefi 的賞金清單。資料來源:Immunefi

由於數十億美元的用戶資金被鎖定在智能合約中,黑帽黑客可以研究這些合約,發現它們的漏洞,並利用它們透明、開源的性質而進行攻擊偷盜。此外,某些國家支持的黑客組織,例如來自朝鮮的Lazarus Group,也將大量資源用於協議掠奪。

問題尤其集中在跨鏈橋上,與常規的去中心化應用程序相比,它們往往具有更多的活動部件,並且還充滿了複雜性、缺乏標準化。大量資金的鎖定狀態也使它們成為黑客的“理想”目標。

Immunefi 和協議發布的賞金鼓勵白帽黑客“合法地”發現協議漏洞,並幫助解決漏洞問題。 6 月,以太坊橋接和擴展解決方案Aurora通過Immunefi 向道德安全黑客pwning.eth支付了600 萬美元的獎金。如果惡意攻擊者決定利用該漏洞,該協議可能會遭受2 億美元的損失。

並非所有的跨鏈橋都是一樣脆弱。 Osmosis DEX 的聯合創始人Sunny Aggarwal表示,此類黑客攻擊主要發生在與以太坊虛擬機(EVM)連接的網橋上,而不是在Cosmos 上運行的區塊鏈間通信協議(IBC) 上。

“主要的橋樑黑客事件提醒受害者,事實上,橋樑太脆弱了,無法在其生命週期的這個階段託管大量資金。近50 個區塊鏈使用IBC 每天在擁有超過10 億美元資產的生態系統中進行超過1000 萬次IBC 交易。”

“這是一個完全無需信任的系統,”Aggarwal 評論道。 “我認為DeFi 的未來從未如此光明。諸如Terra Luna 之類的協議以二元成功定位;由於其極具風險的雙Token轉換設計,它要么失敗,要么大獲成功。但最終,Terra 的崩潰證明了IBC 按承諾工作,並且對Osmosis 的整體進行了有益的壓力測試。”

2021 年里斯本Cosmoverse 會議。資料來源:Cosmos

對於Aggarwal 來說,這個行業的全部意義在於允許這樣的實驗發生,以便該領域的建設者和研究人員可以繼續迭代,整合有效的東西並將那些無效的東西列入黑名單。 “這樣一來,隨著時間的推移,這項技術最終將在繁榮和蕭條週期中得到改善。”

03 為什麼魚和熊掌不兼得?

CeFi 和DeFi 基本上不會並駕齊驅,因此未來很大可能會是兩者結合發展。

SEBA 銀行是一家獲得瑞士金融市場管理局(FINMA) 許可的加密第一託管銀行。 SEBA 銀行數字企業金融和資產Token化負責人Matthew Alexander告訴相關雜誌,如果貸款利率與TradFi 相當或更好,更多的傳統金融機構將希望參與去中心化金融,這將吸引更多的流動性生態系統。

Algorand 的DeFi 負責人Daniel Oon也認為,將DeFi 與TradFi 概念相結合具有巨大的潛力,但重點仍需放在去中心化上。 “我想說,該行業將在未來一年左右見證新的增長。目前,借代等服務被超額抵押。轉向以去中心化信託為抵押的貸款可能會在未來產生巨大影響。”

Algorand 區塊鏈的TVL 在熊市也在不斷增長。資料來源:DefiLlama

從理論上講,去中心化借代的部分抵押存款的概念,而不是完全抵押,可以得到DeFi 固有的透明度的幫助。與CeFi 產品不同的是,DeFi 協議通常會實時更新適用的利潤、損失、鎖定的總價值、Token排放和項目儲備。

“這種透明度與我們在CeFi 中目睹的不透明度形成鮮明對比,它是許多CeFi 產品在市場低迷期間經歷的崩潰、麻煩和醜聞的主要促成因素”,SEBA 的亞歷山大說。

由於嚴格的政策規定,機構投資者通常被禁止訪問DeFi 中的一些金融產品。但SEBA 銀行等託管機構正在幫助彌合這一差距。 SEBA 持有的加密貨幣可以24/7 全天候與法定貨幣交易,同時獲得DeFi 收益。更重要的是,瑞士存款保障計劃還為客戶用於交易的賬戶中的法定資金提供安全保障。

04 讓我們一起DeFi 起來吧

不過,對於真正的去中心化信徒來說,沒有什麼能比得上純粹的DeFi。

Genius Yield(一種在Cardano 區塊鏈上運行的DeFi 協議)的合夥人兼首席科學官Marvin Bertin認為,去中心化的金融系統將更具包容性。 Bertin 指出,DeFi 協議產生的利潤通常會流向用戶自己:

“以傳統銀行為例。客戶將他們的法定貨幣存入他們獲得0%–1% 利息的賬戶。然後,同一家銀行以10 倍或更高的價格借出客戶資金。許多人使用這些機構是因為他們別無選擇。DeFi 可以允許客戶將他們的積蓄借給其他客戶,本質上是自己獲取利潤,而不是把它們交給大型CeFi 機構。”

當然,具有諷刺意味的是,這與Celsius創始人兼首席執行官亞歷克斯·馬辛斯基(Alex Mashinsky) 經常用來解釋該協議如何將如此高的收益返還給儲戶的解釋非常相似。 2021 年1 月,他在受訪時說到,“ DeFi、CeFi,不管你怎麼稱呼它。每個人都在追逐收益,因為中央銀行和商業銀行只是沒有為你的錢支付任何費用。”

“我們所做的基本上就是使用華爾街創造的一些最佳方式來賺取收益或從資本中提取價值,”他補充道。

希望透明和真正去中心化的平台能夠避免與冒險、中心化和現在破產的Celsius相似的命運。

Magazine在“富有創造力的亞歷克斯·馬辛斯基的冒險”中對創始人進行了介紹

Bertin 說,DeFi 的另一個優勢是,讓許多人因為沒有足夠高的淨資產而被排除在傳統創投圈之外的人可以進來。他表示,這是許多發達國家政府規定的,並為有錢人提供特權。但是在DeFi 中(至少在理論上),任何有互聯網連接的人都可以訪問金融服務,從而打破了傳統規則的障礙。

DeFi 提供了新的和創新的融資方式,一些協議甚至企圖尋找避免投資風險的方法。位於楚格的Genius Yield 設法通過Cardano 上基於社區的初始股權池發行(1SPO) 籌集了自己的種子資金。

在1SPO 中,一個需要資金的新項目首先打開一個公共權益池。然後,Cardano 用戶將ADA Token獎勵4%–5% 的年收益率(APY)委託給他們,以換取項目的原生Token。

與傳統的籌款機制不同,委託人沒有風險,因為它只是委託,沒有資金交換。在其他條件相同的情況下,最大損失是項目破產時通過ADA 質押獲得的4%–5% 的機會成本。

Genius Yield ISPO 儀表板。資料來源:Genius Yield

不過,風險是一個相對概念:如何權衡中心化服務崩潰的可能性與智能合約被利用的風險? SEBA Bank 的Alexander 指出,DeFi 比CeFi 更有可能成為破壞性黑客攻擊的受害者,但它也提供了其他切實的好處。 “這實際上取決於用戶最看重的因素,例如開放性、透明度、無需許可、安全性、風險、合規性等”,他說。 Genius Yield 的Bertin 認為,DeFi 將勝過CeFi 的核心原因是自我監管。加密貨幣可以保存在只有用戶擁有私人支出密鑰的個人錢包中。

“你可以完全控制你的資金——期間。你的資金不能被任何其他方沒收或花費”,他說。

相比之下,銀行或中心化交易平台等CeFi 機構可以隨時凍結、扣押或限制您對資金的訪問。自託管還保護用戶免受中心化實體破產倒閉的風險。今年,當celsius和Voyager破產時,在這些平台上擁有價值數百萬美元加密貨幣的客戶的資金被凍結。

“這些客戶可能會失去所有資金,這不是出於他們自己的決定或失誤,而是由經營這些CeFi 公司的人的決定”,他說。另一方面,在DeFi 中沒有逆轉交易或追回被盜資金的渠道,如果您丟失了助記詞,這意味著您將永遠失去您的資金。因此,一些人會選擇信任中心化機構,而另一些人會選擇信任自己。

05 小結

因此,雖然CeFi 和DeFi 都有一席之地,但Genius Yield 聯合創始人兼協會主席Laurent Bellandi更看好DeFi 的未來。他表示,“儘管存在許多未知因素,但因素表明,這個領域可能會成為金融界的主要力量。”

“隨著市場的複蘇,法律的製定,信任的恢復,以及更多人意識到DeFi 產品和服務的潛力,場景只會吸引更多的資金。”

統計數據似乎證實了這一點。截至2022 年7 月,加密貨幣領域的資本投資達到313 億美元,超過了2021 年全年總額。截至8月25日時,每個DefiLlama 鎖定在DeFi 協議中的總價值為615.5 億美元。實際上,這是2021 年8 月TVL 數量的一半,但比2020 年8 月高出幾個數量級。儘管前一陣子遇到挫折,但DeFi 的軌跡似乎非常向上發展。

*註釋:

>白帽黑客如同盾,他們懂黑客技術,選擇用技術來保護網絡安全.發現漏洞後,他們會將所有成果提供給相關公司,以此幫助他們完善產品。

>與白帽黑客相反,黑帽黑客就是人們常說的“黑客”或“駭客”了。他們往往利用自身技術,在網絡上竊取別人的資源或破解收費的軟件,以達到獲利。

>跨鏈通信協議IBC 是一個可靠且安全的模塊間通信(互操作性)協議,可以實現數據的跨鏈可靠傳輸、驗證和排序。

原文鏈接:https://cointelegraph.com/magazine/2022/08/25/cefi-vs-def-decentralization-win

原文標題:DeFi vs. CeFi: Decentralization for the win?

原文作者:Zhiyuan Sun

編譯:火火