ETH 國債化背景下,生息資產二次利用為DeFi 2.0 提供了一條可行的道路。

撰文:Loki,Huobi Incubator

一、Merge 是ETH 基本面的一個重大轉折點

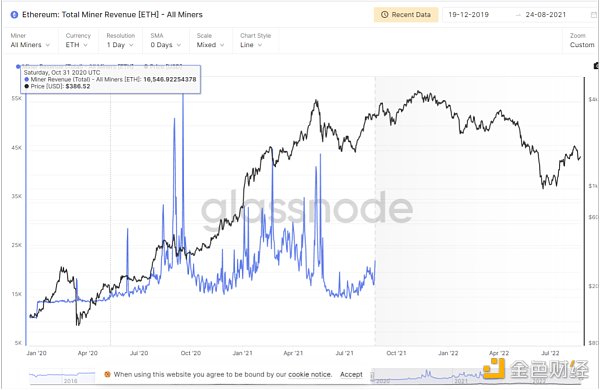

1.1 礦工亡,節點興

一直以來大量的挖礦收益被礦工獲取,以太坊2022 年7 月礦工總收入達到了5.96 億美元,按照這一數據估算,大約年收入約為70 億美元(2021 年達180 億美元)。按照2021 年的數據,ETH 挖礦收益中,電費成本大約占到33%,礦機成本占到10%,對應2021 年和2022 年77 億美元和35 億美元的成本。

一方面,ETH 礦工也是生態的參與者,維護網絡的運行。但另一方面,ETH 礦工也是生態和ETH 持有者的對手盤,需要拋售ETH 來覆蓋成本。 ETH 轉向POS,可以大幅度降低維護網絡所需要的成本,預計固定產出將減少90%。即維繫系統運作的成本降低到7 億(2022E)和18 億(2021E)。考慮到燃燒機制,ETH 可能會進入實質性通縮。按照10 億的收入計算,節點也可以獲得非常可觀的APY。

1.2 抗監管背景下,共識層的重要性進一步凸顯

近期美國財政部海外資產控制辦公室(OFAC)將與Tornado Cash 有關的地址添加到實體制裁名單是一個標誌性事件,因為這是首次對智能合約應用進行製裁。這一行為及未來更進一步的行為會帶來幾個問題:

(1)ETH 生態,USDC、Uniswap 已經展現出了軟弱性,DeFi 在是否審查方面可能會出現分化。

(2)審查已經從地址層面上升到了協議層面,下一步可能會繼續上升到共識層面,8 月20 日,以太坊礦池Ethermine 不再產生包含Tornado Cash 交易的區塊。 ETH 轉POS 以後,驗證人成為潛在的監管目標,共識層的抗監管與去中心化成為新議題。

1.3 Bonded ETH 成為近似國債,ETH 變得更像一個超主權經濟體

國債是現代金融系統的基石,近幾十年的歷史表明,美國為全世界提供安全資產實際上是以其主權信用為抵押,撬動起了全球的資源。所謂的「安全資產」,是指在各種狀態(包括系統性風險衝擊)下均能維持穩定價值的資產。

ETH 同樣具備高流動性、以生態內的服務做背書、擁有較為穩定的近似無風險收益率,可以自由流通。 ETH 目前市值2000 億美元,此外還有大量的ERC-20 資產、NFT,按照3000 億美元進行折算,在全球國家淨財富排名中可以排到Top60,大約與烏克蘭、阿根廷相當。

二、StakingFi 成為ETH Merge 的直接受益者

2.1 StakingFi 基本面顯著改善

流動性Staking 是指用戶通過質押其資產獲得流動性的過程。該過程始

於投資者將代幣(即ETH)抵押到一個協議中,而該協議代表投資者進行質

押,然後為投資者1:1 鑄造抵押資產的認領權資產,然後Staking 獎勵歸於

流動Staking 代幣,這類似於去中心化交易所LP 代幣的情況。這些流動的

Staking 代幣可交換或用作抵押品借入資產。

事實上,除了Staking 獎勵之外, 它還可以解鎖額外的收入來源。包括但不限於:

-

提前解鎖的貼現收益

-

治理權收益

-

資金抵押憑證再利用獲取的收益

隨著Bonded ETH 的逐步增多,StakingFi & New DeFi 的基本面會得到顯著的改善,對於StakingFi 而言,穩定並且可靠的收益來源會出現,此前Lido、Kiki 等StakingFi 項目都因為LUNA 的崩盤連帶暴雷,LUNA 的市值約為ETH 的1/5,StakingFi 項目將會受到直接衝擊。

截至2022 年初,所有質押代幣當前的市值約為1460 億美元,而當前鎖定在DeFi 中的總價值為1860 億美元,流動Staking 協議的市場規模為105 億美元,滲透率約為7%。據Messari 估計,隨著以太坊等加密網絡向權益證明(PoS)共識機制的大規模轉變,流動Staking 可能會迎來一波相當大的市場增長。

到2025 年,預計Staking 年獎勵達到400 億美元,平均Staking 收益率在5%-10% 之間,這意味著總的質押代幣市值將在4000 億-8000 億美元之間。即使假設滲透率沒有增加,2021-2025 年的年增長率也可以在17%-40%

的範圍內。

治理價值分別按Staking 規模的1%/2%/3% 估算

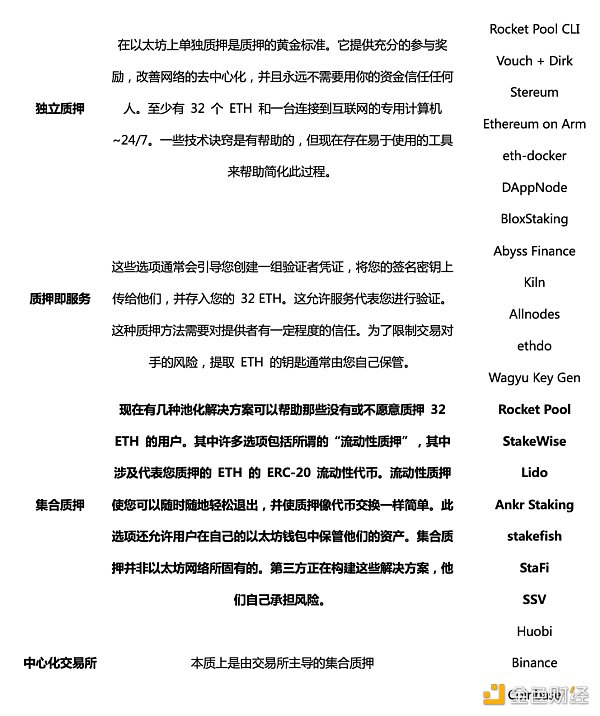

2.2 ETH Staking 模式對比

ETH 提供多種Staking 模式:

獨立質押和質押即服務相對而言門檻更高,因此集合質押和中心化交易所質押預計將是Staking 服務競爭的主戰場。截至2022 年8 月25 日,ETH2 質押總量為488 萬個ETH,其中Lido 佔據90% 的市場份額。對於StakingFi 項目來說,自己的Bonded Token 是通向財務和治理權的金鑰匙,Lido 的市場地位也體現在stETH 的受認可上。

需要注意的是,StakingFi 如果形成壟斷,可能通過賄選、治理攻擊、TVL 攻擊等方式完成對主流DeFi 協議的控製或者建立自己的DeFi 生態,形成DeFi 托拉斯組織,隨之而來的抗中心化與壟斷巨頭的治理也將成為新的議題,DVT(如SSV)技術有望發揮更大的作用。

三、ETH 國債化和StakingFi 的興起為DeFi 2.0 創造了條件

DeFi 1.0 的典型代表是流動性挖礦,這種「挖礦」的本質是:利用資產的時間價值,換取短期或長期收益,並承擔潛在的風險,包括智能合約、系統性、連帶風險等。對於需求方而言,DeFi 協議「挖礦」機制在幫助提升流動性之後,也就可以執行更大規模的金融業務。

一般來說,租賃TVL 所需要付出的資金成本=無風險報酬率+ 風險報酬率=無風險報酬率+ 無常損失預期+ 其他損失預期(如被盜、Rug 等)+ 風險偏好溢價

DeFi 1.0 最大的痛點是需要大量的TVL,這部分TVL 會帶來巨額的使用成本、准入門檻以及安全隱患,去資沉、提效率、降成本是DeFi 2.0 的重要方向,而ETH 國債化背景下,生息資產二次利用為DeFi 2.0 提供了一條可行的道路。

3.1 資產復用穩定幣

無論是現有的穩定幣協議還是藉貸協議,都需要質押大量具有價值的資產,由於資產的價值存儲和使用功能沒有分離,這些資產無法被使用,資產利用效率不高。而在ETh Merge 以後,大量ETH 被質押,質押者得到質押憑證。 ETH 的價值存儲和使用功能得到分離,質押憑證作為一種高價值、高流動性的抵押物,可以大量用於鑄造穩定幣或者進行資產借貸。出現以ETH 質押憑證作為抵押物的新型穩定幣或者ETH 質押憑證在MakerDAO 眾佔據更大份額將是一個高確定性的事情。

3.2 基於超流質押的DEX 協議

允許代幣持有者使用他們的代幣進行質押,並且同時提供流動性(因此可以享受到兩種回報),這樣不僅能夠提高網絡的安全性,也能最大化資本效率。

在ETH 上的實現方式如下:以ETH 作為所有代幣的交易對,協議內部以xETH 進行計價,再把50% 的ETH 投入質押,用戶在swap 是xETH:ETH 按照1:1 進行兌換,add 和remove liquidity 的時候按照當前ETH 真實含量實行動態利率。

3.3 債券貼現協議

類似現實金融利率中的國債逆回購、大額存單貼現,Curve 的stETH 池的本質就是債券貼現協議,也可以以協議承兌的方式來實現。

3.4 固定收益證券產品& 利率衍生品

類似美國債券市場的產品有可能會出現。