原文作者:Wade Prospere,來源:Bankless,本文由DeFi 之道編譯

經驗豐富的投資者喜歡期權,因為它們可以適用於任何投資理論。

它們通常用於對沖波動性或利用槓桿敞口進行投機。

但其中一個黃金用例是如何通過Delta Neutral(注,風險中性的,不偏愛也不厭惡風險)策略在停滯不前的“螃蟹”市場中賺取利潤。

在TradFi 中,這幾乎只有最有經驗的交易者才能做到,因為他們深刻理解這些策略,並能夠積極管理頭寸。

但是DeFi 改變了這一點。

我們可以將這些複雜的策略編入智能合約,並實現完全自動化,讓任何人都可以一鍵訪問策略。對終端用戶來說,它只是一種被動收入。

如何部署這些策略來發揮你的優勢?

DeFi 中的市場中性交易策略

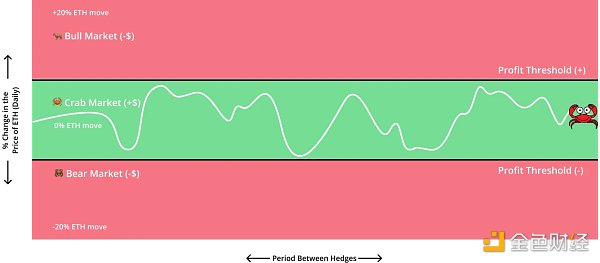

圖片來源:Logan Craig

TL;DR

-

加密原生自動化策略適用於任何市場條件,包括ETH 橫盤交易時。

-

“Delta neutral(中性)”一詞通常描述涉及多頭和空頭頭寸的策略,其中頭寸的組合敞口是市場中性的(最適合蟹市 ?,又名橫盤市場) 。

-

簡而言之,Delta 中性交易是建立一個不會對標的資產價格的微小變化做出反應的頭寸。

-

在DeFi 中,Delta 中性策略可以被打包成結構化產品,使用戶能夠在橫盤市場中一鍵獲得以美元計價的回報。

很多交易者都知道如何在牛市或熊市期間賺錢,但對於波動不大的橫盤市場又該怎麼辦呢?

DeFi 開放的可編程“Money Legos(金錢積木)”生態系統的一個好處是,加密原生結構化產品適用於任何市場條件,包括ETH 橫盤交易。

拋開金融術語不談,DeFi 已經啟用了自動化策略,讓任何交易者只需點擊一下就能獲得回報,即使ETH 價格保持平穩。用戶在金庫中存款,其餘部分由合約處理。 DeFi 交易者現在有能力參與相對更複雜的金融策略,而無需自己手動進行交易,這在傳統金融中是很常見的。

在傳統金融中,旨在在橫盤市場中賺錢的投資組合策略被稱為Delta 中性策略。 Delta 中性交易是建立一個不會對標的資產價格的微小變化做出反應的頭寸。

本文首先解釋Delta 中性交易,然後展示使用期權的兩種不同的自動化Delta 中性策略,最後介紹手動示例和其他Delta 中性/市場中性DeFi 策略的示例。

什麼是Delta 交易?

Delta 衡量的是一個頭寸的定向風險敞口,即標的價格每增加1美元,期權價格的變化。

Delta 值的範圍從-1 到+1,其中0 表示該值相對於標的資產的價格變化幾乎不發生變化。

示例:持有ETH 的Delta 值為1,因為ETH 價格每上漲1 美元,它將獲得1 美元。相反,ETH 價格每下跌1 美元,它就會損失1 美元。

請記住,Delta 的意思是“改變”或價值的“變化”。

-

正Delta :在ETH 上Delta 值為0.5 的頭寸,ETH 價格每上漲1 美元,就能賺0.5 美元。此外,ETH 價格每下跌1 美元,該頭寸將損失0.5 美元。

-

負Delta :在ETH 上Delta 值為-0.5 的頭寸,將在ETH 價格下跌1 美元時賺取0.5 美元。相反,如果ETH 價格上漲1 美元,該頭寸將損失0.5 美元。

一個頭寸的Delta 值越高,越看漲。反之亦然,Delta 值越低表示越看跌。 Delta 值約為0 的頭寸被稱為市場中性,沒有明顯的方向性風險。

Delta 中性:“Delta 中性”通常描述一種涉及多頭和空頭頭寸的策略,其中頭寸的組合Delta 值為0 或接近0,沒有明顯的方向性風險。

該術語可能涉及許多不同的策略,但Delta 中性(Delta 約為0)的概念始終是核心主題。 Delta 中性頭寸在一定範圍內(向上或向下)平衡了對市場變動的反應,使頭寸的淨變化等於或接近於零。

例如,如果一個頭寸的Delta 值為0.03,那麼當標的資產增加1 美元時,其價值只會變化3 美分。

就本文而言,我們將討論使用期權的Delta 中性。

策略1:Opyn Crab v2

Opyn 是首個在2020 年初在以太坊上推出期權協議的團隊。 2022 年1 月,Opyn 和 Paradigm 宣布了Squeeth ,這是現有的第一個 Power Perpetual ,旨在讓交易者可以永久接觸ETH²。

Squeeth 是一種DeFi 原生衍生品,可以讓期權永久化(沒有罷工,沒有到期)。

Long Squeeth 是一個槓桿頭寸,具有無限的ETH² 上行空間和受保護的下行空間,並且沒有清算。 Short Squeeth 是一個ETH² 空頭頭寸,允許交易者獲得由多頭Squeeth 持有者支付的回報(資金費率)。

Crab 策略是一種自動化策略,允許用戶通過做空Squeeth 來賺取資金(收益)。

自成立以來,Crab 以美元計算上漲了7.73%,以ETH 計算上漲了35.66%。

在同一時期,ETH 下跌了20.59%。

高級概述

Crab v2 是一種自動化策略,可在橫盤市場中為用戶賺取以美元計價的回報。

Crab 策略允許用戶通過做空Squeeth 來賺取資金(收益),而不管ETH 會上漲還是下跌。換句話說,Crab v2 是一種Delta 中性策略。

Crab 頭寸為:

-

Long ETH

-

Short Squeeth(以美元計價的回報,即收益率!)

在最高水平上,如果ETH 在重新平衡之間上下波動小於x% ,Crab 策略就會賺錢。這個範圍被稱為利潤閾值,它會根據Squeeth 的資金情況而變化。

為了保持市場中立,金庫在每週一、週三、週五UTC 上午16:30 左右(或在ETH 價格大幅波動時)的 crab 拍賣期間重新平衡。

用戶參與該拍賣的主要原因是,拍賣通常以更好的價格進行交易,並且用戶可以以更少的滑點進行更大規模的交易。

Crab 的理想市場條件

當ETH 的價格在一個相對穩定的範圍內波動且波動較低時(ETH 的價格很平靜),這是Crab 策略理想的橫盤市場條件。

更具體地說,Crab 策略在Squeeth 實現波動率(realized volatility)小於Squeeth 隱含波動率的時期表現最佳。換句話說,該策略認為當前隱含波動率太高(市場預測ETH 太高),或者實際波動率將低於市場預期。這是一個經典的“做空波動率”頭寸。

因此,部署Crab 策略的理想市場條件是當ETH 的價格在重新平衡之間不會上漲或下跌太多。

ETH 可以上下波動,但它需要在一個相對穩定的每日範圍內(相對於波動性)。

Crab 策略的目標是以美元計算的盈利。該策略所賺取的美元是做空一定數量的oSQTH 的結果。當ETH 價格上漲時,它傾向於拋售ETH,試圖保持其美元價值。

Crab 的另一個好處是,它可以在熊市中積累ETH。由於它的目標是獲得美元價值,因此當ETH 下跌時,它傾向於積累更多的ETH。 (這是未實現的ETH 積累。在熊市中,你需要退出該策略以實現ETH 數額的增加。)

簡而言之,當正確使用Crab 策略時:

-

ETH 上漲= 賺取美元,減少ETH

-

ETH 持平= 賺取美元

-

ETH 下跌= 賺取美元,積累ETH

如何存入Opyn 的Crab 策略

-

前往https://go.squeeth.com/bankless

-

連接你的錢包

-

按“批准(Approve)”按鈕

-

簽署txn。

-

輸入你要存入的ETH 數量,按下“存入(Deposit)”按鈕,簽署交易。

額外資源?

-

Opyn 上的Crab 應用程序

-

Crab 文檔

策略2:Rysk DHV

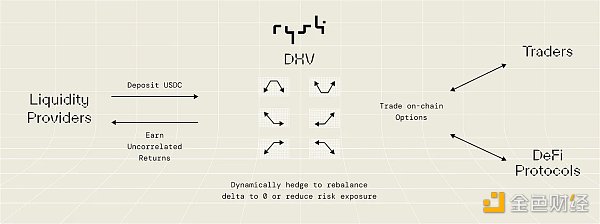

Rysk 是一種鏈上DeFi 期權協議。 Rysk 的第一個產品是DHV(動態對沖金庫,Dynamic Hedging Vault),這是一種全新的期權AMM,通過交易期權為其流動性提供者產生不相關的回報,同時以Delta 中性為目標。

Rysk DHV 實現了期權交易(普通期權、勒式期權和跨式期權),有效地充當了期權的鏈上做市商,並在一定程度上成為鏈上自動期權交易台。

在有效的市場條件下,金庫將通過交易其他期權、現貨或永續合約來動態對沖自身,以重新平衡Delta 或降低風險敞口。這種機制通過自動調整期權定價來激勵交易期權,從而將DHV 的投資組合Delta 回落到0,從而為期權套利和更便宜的期權風險敞口提供了機會。

Rysk DHV 的理想市場條件

Rysk 的DHV 將有期權風險,預計將是淨空頭波動率。儘管理論上金庫可能會長期波動,但由於市場參與者的預期需求,這不太可能。

作為淨空頭波動率,DHV 的理想市場是ETH 波動性較高的市場。從統計數據來看,已實現波動率低於隱含波動率,這是Rysk DHV 的收入來源之一。另一個是從期權流中獲取價差。流動性供應商從這兩方面都受益。

重要細節

存款人將USDC 存入Rysk DHV,收益以USDC 計價。

通過交易ETH 期權並以Delta 中性為目標,DHV 能夠產生與ETH 市場走勢無關的美元回報。

DHV 同時從事多頭和空頭期權交易,但最有可能的是做空波動率。這存在著相關的風險,並可能會發生損失。通過用USDC 抵押和動態對沖金庫賬簿,DHV 旨在顯著降低對ETH 的方向性,並為投資者保持一個穩定的、低波動的每日回報。

如何使用Rysk

⚠️免責聲明:這是全新的技術。可能會發生錯誤。請您自擔風險使用!

Rysk DHV 目前在其Alpha 版本中可用。因此,它僅適用於註冊alpha 並希望測試此新策略的用戶。

對於那些足夠勇敢的人,你可以在此處註冊Alpha 俱樂部。

獎金資源

-

Rysk Alpha Vault 公告

-

Rysk 網站

-

Rysk 文檔

策略3:帶有期權的手動Delta 中性策略

除了上面提到的兩種自動DeFi 策略外,通過交易期權手動創建Delta 中性策略可以讓交易者從時間衰減和波動中獲利。

儘管有很多方法可以使用期權創建Delta 中性頭寸,但讓我們看一個示例:

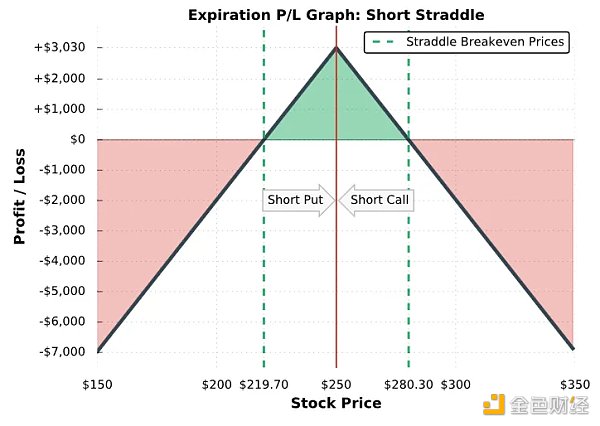

資料來源:Projectfinance.com

請記住,Delta 中性頭寸是指整體Delta 為零的頭寸。

一個空頭跨式期權包括一個看漲期權和一個看跌期權,其中看跌期權的負Delta 抵消了看漲期權的正Delta。兩個期權都有相同的基礎資產和相同的到期日。如果標的資產在盈虧平衡點之間的狹窄範圍內交易,空頭跨式期權就會獲利(類似於Crab 策略)。

這種方法使期權相對於標的資產的價格變動降到最低。

空頭跨式期權的最大利潤限於收到的總保險費減去交易成本。如果空頭跨式期權被持有至到期,且標的物的價格沒有變化,則可獲得最大利潤。上漲時的潛在損失是無限的(由於做空看漲期權)。

在下行方面,潛在損失是執行價格-0,因為標的資產可能跌至零。

雖然空頭跨式期權的Delta 在開倉時可能是0,但當標的物價格上漲時,交易者必須通過購買少量標的物將整個期權策略的Delta 重置為0。另一方面,當標的物的價格下降時,交易者必須賣出部分標的物。

在不考慮交易成本的情況下,如果交易者能夠在標的物每次移動時買入/賣出少量的標的物,他們就會擁有一個完美的對沖。然而,交易成本阻礙了CeFi 的持續再平衡,在DeFi 中更是如此。

一個開放的設計領域

值得注意的是,Delta 中性策略並不限於交易期權!你可以使用當今DeFi 中存在的其他金融工具來實施各種Delta 中性策略。